SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Григорий

Глава Минфина Антон Силуанов освободит от налогов инвестдоходы в 1 млн руб.

- 29 ноября 2012, 13:52

- |

Министерство финансов готово стимулировать граждан вкладывать деньги в фондовый рынок. Кроме возврата льгот для долгосрочных инвесторов (вложения в акции и облигации на срок от трех лет) государство готово отказаться от налогов на дивиденды и купонные доходы, если они меньше одного миллиона рублей в год.

Вчера на «Российском финансовом форуме» газеты «Ведомости» глава Минфина Антон Силуанов рассказал о пакете мер по смягчению налоговой нагрузки на держателей ценных бумаг, которые готовит его ведомство. В частности, государство может вернуть отмененную в 2007 году льготу по доходу от инвестиций в акции и облигации, если ими владели более трех лет. Дивиденды и купонные выплаты в сумме до 1 млн руб. в год также предложено освободить от всех сборов (сегодня в первом случае инвесторы платят 9%, во втором — 13% в год). Тем, кто фондовому рынку предпочитает банковские вклады, также обещана свобода от налогов, если проценты по вкладам тоже не превысят заветный миллион рублей.

( Читать дальше )

Вчера на «Российском финансовом форуме» газеты «Ведомости» глава Минфина Антон Силуанов рассказал о пакете мер по смягчению налоговой нагрузки на держателей ценных бумаг, которые готовит его ведомство. В частности, государство может вернуть отмененную в 2007 году льготу по доходу от инвестиций в акции и облигации, если ими владели более трех лет. Дивиденды и купонные выплаты в сумме до 1 млн руб. в год также предложено освободить от всех сборов (сегодня в первом случае инвесторы платят 9%, во втором — 13% в год). Тем, кто фондовому рынку предпочитает банковские вклады, также обещана свобода от налогов, если проценты по вкладам тоже не превысят заветный миллион рублей.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Налогообложение процентного дохода по депозитам, акциям, облигациям могут уравнять.

- 28 ноября 2012, 09:54

- |

28.11.2012, Москва 09:29:54 Министерство финансов (Минфин) РФ обсуждает возможность уравнения налогообложения процентного дохода физлиц по депозитам, акциями облигациям. Об этом сообщил в ходе Финансового форума России министр финансов РФ Антон Силуанов. «Нам нужно уравнять налогообложение процентов физических лиц по депозитам, акциям, облигациям и так далее», — сказал он.

Сбер и ВТБ: взгляд на долгосрочные перспективы

- 20 ноября 2012, 13:46

- |

В долгосрочном инвестиционном плане приватизация ВТБ и Сбера скорее негативное событие, поскольку они теряют главное преимущество по сравнению с конкурентами- безопасность. В самом деле, банки работают примерно с 7-8 плечом и их вкладчикам нужна гарантия возврата, поэтому они соглашаются на более низкие ставки в случае с госбанками. Когда Сбер и ВТБ перестанут быть государственными, то наиболее осторожные деньги будут просить более высокую плату за размещение либо уменьшат лимит.

Таким образом, спрэд Сбербанка и ВТБ постепенно снизится, поскольку плата за ресурсы у них станет выше.

Предпологаю, что P/BV Сбера снизится с нынешних 1,37 до 1-1,1 в течение 3-5 лет, что дает относительно падение цены по отношению к частым банкам на 25%

Таким образом, спрэд Сбербанка и ВТБ постепенно снизится, поскольку плата за ресурсы у них станет выше.

Предпологаю, что P/BV Сбера снизится с нынешних 1,37 до 1-1,1 в течение 3-5 лет, что дает относительно падение цены по отношению к частым банкам на 25%

Портфель-основной инструмент управления риском инвестора

- 15 ноября 2012, 10:51

- |

Приведу пример для сомневающихся в необходимости портфеля.

Есть 2 инвестора, у которых капитал по 1 млн руб. 1 инвестор купил акции Г по 200 руб.=5000 акций, а второй купил акций Г на 500 тыс руб.(2500 акций) и акций С на 500 тыс по 100 руб (5000 акций). Далее рынок начал падать, причем акции Г. упали на 30%, а акции С на 20%. 1 инвестор продолжает держать акции Г, а второй инвестор продал акции С и купил акции Г.

Спрашивается, кто выиграл от такого расклада?

Конечно, инвестор 2, у которого вообще-то акции тоже упали в цене. Более того, инвестор 2 тем более сохраняет свое преимущество, когда акции С просто стояли на месте или тем более выросли. Стратегии идентичны, если акции ведут себя одинаково.Только в том случае, если акция Г выросла больше (упала меньше), чем акция С, инвестор 1 выигрывает. Но если у инвестора 2 не 2 акции, а например 4 или 8, инвестор 1 выигрывает у второго только в том случае, если его акция будет лучше среднего показателя по 4 или 8 акциям второго инвестора.

Насколько вероятно выбрать из множества бумаг самую лучшую?

Я думаю, что шансов таких почти нет.

У инвестора не стоп определяет размер риска, а доля бумаги в портфеле.

Есть 2 инвестора, у которых капитал по 1 млн руб. 1 инвестор купил акции Г по 200 руб.=5000 акций, а второй купил акций Г на 500 тыс руб.(2500 акций) и акций С на 500 тыс по 100 руб (5000 акций). Далее рынок начал падать, причем акции Г. упали на 30%, а акции С на 20%. 1 инвестор продолжает держать акции Г, а второй инвестор продал акции С и купил акции Г.

Спрашивается, кто выиграл от такого расклада?

Конечно, инвестор 2, у которого вообще-то акции тоже упали в цене. Более того, инвестор 2 тем более сохраняет свое преимущество, когда акции С просто стояли на месте или тем более выросли. Стратегии идентичны, если акции ведут себя одинаково.Только в том случае, если акция Г выросла больше (упала меньше), чем акция С, инвестор 1 выигрывает. Но если у инвестора 2 не 2 акции, а например 4 или 8, инвестор 1 выигрывает у второго только в том случае, если его акция будет лучше среднего показателя по 4 или 8 акциям второго инвестора.

Насколько вероятно выбрать из множества бумаг самую лучшую?

Я думаю, что шансов таких почти нет.

У инвестора не стоп определяет размер риска, а доля бумаги в портфеле.

Статистика диапазона колебаний акций Сбера

- 10 ноября 2012, 22:59

- |

С августа 2007 года внутримесячные колебания акций Сбербанка

Диапазон изменений-в течение месяца расстояние между хаем и лоу не превышает указанную величину

Зачем это нужно? Я думаю, что это понадобиться для стратегии продажи голых опционов.

Диапазон изменений-в течение месяца расстояние между хаем и лоу не превышает указанную величину

Зачем это нужно? Я думаю, что это понадобиться для стратегии продажи голых опционов.

Сечин хочет обмануть миноров ТНК-БП?

- 31 октября 2012, 23:42

- |

Сечин опять сказал какую-то ерунду:

http://www.rbc.ru/rbcfreenews/20121031185149.shtml

Что касается дивидендов, то, разумеется старым мажорам ТНК-БПХ не будет выплат, поскольку к моменту закрытия сделки уже РН будет мажором ТНК-БП. Но на мой взгляд, это не означает, что дивиденды не будут начисляться за 2012 году уже РН и соответственно минорам ТНК-БП.

Вариант с займами может не пройти, так как эти сделки будут сделками с заинтересованностью по ст 83 Закона об акц. обществах.При сумме сделок более 2% балансовой стоимости решение принимает ОСА без учета заинтересованной стороны. Иными словами, решение выдавать займ или нет в пользу Роснефти будет решать большинство миноритариев.

Кроме того, даже если РН вытащит из ТНК-БПХ деньги при помощи займа, это никак не увеличит прибыль РН по РСБУ, а именно по РСБУ РН рассчитывает дивы (положение о див политике п.6). Это означает, что РН не сможет выплатить дивиденды в заявленном объеме без вывода прибыли из ТНК-БП по обычной схеме.

На мой взгляд, лучшим решением для РН будет присоединение ТНК-БПХ и конвертация акций миноров в акции РН.

Сам купил префки по 57.

http://www.rbc.ru/rbcfreenews/20121031185149.shtml

Что касается дивидендов, то, разумеется старым мажорам ТНК-БПХ не будет выплат, поскольку к моменту закрытия сделки уже РН будет мажором ТНК-БП. Но на мой взгляд, это не означает, что дивиденды не будут начисляться за 2012 году уже РН и соответственно минорам ТНК-БП.

Вариант с займами может не пройти, так как эти сделки будут сделками с заинтересованностью по ст 83 Закона об акц. обществах.При сумме сделок более 2% балансовой стоимости решение принимает ОСА без учета заинтересованной стороны. Иными словами, решение выдавать займ или нет в пользу Роснефти будет решать большинство миноритариев.

Кроме того, даже если РН вытащит из ТНК-БПХ деньги при помощи займа, это никак не увеличит прибыль РН по РСБУ, а именно по РСБУ РН рассчитывает дивы (положение о див политике п.6). Это означает, что РН не сможет выплатить дивиденды в заявленном объеме без вывода прибыли из ТНК-БП по обычной схеме.

На мой взгляд, лучшим решением для РН будет присоединение ТНК-БПХ и конвертация акций миноров в акции РН.

Сам купил префки по 57.

Учитываете ли (торгуете ли) чужие взгляды на рынок при своей торговле?

- 31 октября 2012, 09:48

- |

Учитываете ли (торгуете ли) чужие взгляды на рынок при своей торговле?

Цены на сталь как способ предсказания финрезультата металлургов

- 25 октября 2012, 14:53

- |

Идем на LME и смотрим график www.lme.com/steel/steel_price_graphs.asp

или еще лучше скачиваем данные по торгам за прошедший период.

С учетом исторической корреляции цен на сталь и средней цены продаж прогнозируем финансовый результат классических металлургов: Северстали, ММК, НЛМК, отчасти Мечела.

или еще лучше скачиваем данные по торгам за прошедший период.

С учетом исторической корреляции цен на сталь и средней цены продаж прогнозируем финансовый результат классических металлургов: Северстали, ММК, НЛМК, отчасти Мечела.

Куда уйдут деньги финансовых спекулянтов?

- 25 октября 2012, 11:25

- |

Если в Европе примут налог на финансовые транзакции, где они будут торговать?

www.dealingcity.ru/content/fundamentals/index.php?ELEMENT_ID=9119

www.dealingcity.ru/content/fundamentals/index.php?ELEMENT_ID=9119

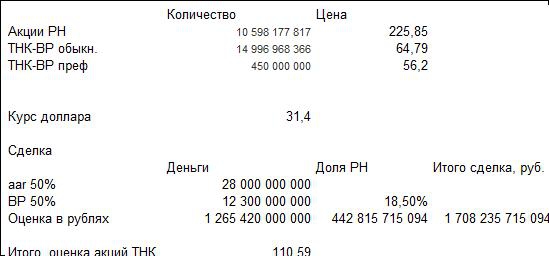

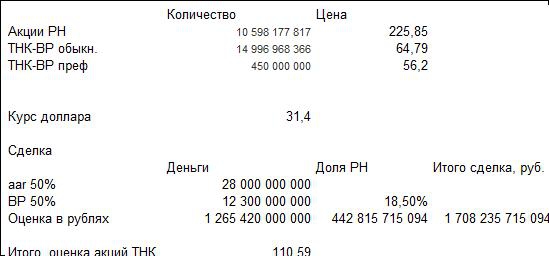

Как оценили акции ТНК-БП Холдинга при покупке Роснефтью 100% ТНК-БП

- 23 октября 2012, 23:50

- |

Сделал расчет:

Пост отредактирован:

Получилась цена 110,59 руб. за акцию из расчета 100% ТНК без учета Славнефти. 95% (доля ТНК-БП инт в ТНК-БП холдинг) -это 116,41 руб. за акцию без учета доли 49,8% в Славнефти.

Остался вопрос в оценке Славнефти, что создает некоторую неопроеделенность оценки.

Вот только непонятно, почему так сливают. Дело ли в том, что известна оценка Славнефти или предполагают, что ТНК-БП не будет платить дивиденды? Последнее очень сомнительно, так как другого способа вывода прибыли таких масштабов в материнскую компанию нет.

Пост отредактирован:

Получилась цена 110,59 руб. за акцию из расчета 100% ТНК без учета Славнефти. 95% (доля ТНК-БП инт в ТНК-БП холдинг) -это 116,41 руб. за акцию без учета доли 49,8% в Славнефти.

Остался вопрос в оценке Славнефти, что создает некоторую неопроеделенность оценки.

Вот только непонятно, почему так сливают. Дело ли в том, что известна оценка Славнефти или предполагают, что ТНК-БП не будет платить дивиденды? Последнее очень сомнительно, так как другого способа вывода прибыли таких масштабов в материнскую компанию нет.

теги блога Григорий

- GTL

- Акрон

- Акции

- Арсагера

- АФК Система

- Аэрофлот

- бай-бэк

- Байден

- Башнефть

- Брокер

- брокеры

- Война и Мир buyback

- вопрос

- ВТБ

- ВТБ брокер

- выкуп акций

- Вымпелком

- вью

- газпром

- Газпромнефть

- Делистинг

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2015

- Доллар Рубль

- Дональд Трамп

- Дорогобуж

- Доходность портфеля

- Доходность российского рынка

- загадка

- иис

- Инвестирование

- инвестирование в акции

- инвестиции

- Индекс ММВБ

- Индекс ртс прогноз

- инфляция в России

- Клинтон

- Ленэнерго

- Магнит

- Мегафон

- металлургия

- мечел

- Мечел преф

- ммвб

- мобильный пост

- Мосбиржа

- МТС

- Налогообложение акций

- Нефть

- Нижнекамскнефтехим

- нкнх

- Норильский Никель

- облигации

- Опрос

- Отисифарм

- открытый интерес

- оферта

- оффтоп

- оценка

- Портфель

- пошлины США

- принципы инвестирования

- Прогноз

- Протек

- Распадская

- РН Холдинг

- Роснефть

- Россети

- РФР

- Санкции

- санкции против России

- сбербанк

- Северный поток

- смартлаб

- статистика

- Стратегии 2012

- Сургутнефтегаз

- Сценарии торговли

- США

- техдефолт

- ТНК-BP Холдинг

- торговые войны

- Трансаэро

- транснефть

- трейдинг

- Украина

- Уралкалий

- Уралхим

- ФА

- Фармстандарт

- Фосагро

- ЦБ РФ

- Черкизово

- ЧС

- шорт

- шутка

- Юкос

- Юмор