SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Дрозд

Креативы финансового рынка 2011

- 30 декабря 2011, 16:47

- |

1. Объединительный перформанс регуляторов. Присоединение Рострахнадзора к ФСФР и по времени, и по «креативности» я поставил бы на первое место. Оно сопровождалось блистательной игрой всех участников, имело запутанный сюжет, свою интригу и не отпускало зрителей.

Увертюрой к нему стало яркое объявление о необходимости объединения двух служб, сделанное А.Л.Кудриным на конференции газеты «Ведомости» в в конце ноября . Затем, отрежессированно возник «креативный» проект указа о ликвидации ФСФР и создании на базе ФССН новой Федеральной финансовой службы (ФСС) в подчинении Минфина. Это случилось в середине декабря .

Кстати, интргирующее начало так захватило сознание некоторых пишущих «аналитиков» , что подвигло их к мифологизации происходящего. Будучи вдохновленными стилем «фэнтези», вопреки реальным событиям в октябре (!) 2011 они продолжали утвержать о том, что

( Читать дальше )

Увертюрой к нему стало яркое объявление о необходимости объединения двух служб, сделанное А.Л.Кудриным на конференции газеты «Ведомости» в в конце ноября . Затем, отрежессированно возник «креативный» проект указа о ликвидации ФСФР и создании на базе ФССН новой Федеральной финансовой службы (ФСС) в подчинении Минфина. Это случилось в середине декабря .

Кстати, интргирующее начало так захватило сознание некоторых пишущих «аналитиков» , что подвигло их к мифологизации происходящего. Будучи вдохновленными стилем «фэнтези», вопреки реальным событиям в октябре (!) 2011 они продолжали утвержать о том, что

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Каковы наши шансы обыграть индекс?

- 28 декабря 2011, 23:34

- |

Читал когда-то исследования такого типа, но сам никогда не пробовал. В виду жаркой дискуссии про уровни решил попробовать. Итак, вопрос, на самом деле весьма интересный – о том, как оценивать качество работы трейдера. Исходное предположение заключается в том, что среди множества абсолютно случайных стратегий на достаточно длительном интервале времени, найдутся такие, которые совершенно случайно обыграют индекс. Вопрос в том, какова вероятность этого события.

Возьмем индекс ММВБ за год с 27 мая 2010 по 27 мая 2011 года. И смоделируем два класса случайных стратегий (условно быстрые и медленные). Быстрая стратегия заключается в том, что мы ежедневно кидаем монетку и если предыдущая позиция нулевая, то при выпадении орла мы покупаем индекс, а при выпадении решки ничего не делаем. Если предыдущая позиция длинная, то при выпадении орла мы продаем длинную позицию, если решка – ничего не делаем (продолжаем удерживать лонг). Короткие позиции не открываем.

( Читать дальше )

Возьмем индекс ММВБ за год с 27 мая 2010 по 27 мая 2011 года. И смоделируем два класса случайных стратегий (условно быстрые и медленные). Быстрая стратегия заключается в том, что мы ежедневно кидаем монетку и если предыдущая позиция нулевая, то при выпадении орла мы покупаем индекс, а при выпадении решки ничего не делаем. Если предыдущая позиция длинная, то при выпадении орла мы продаем длинную позицию, если решка – ничего не делаем (продолжаем удерживать лонг). Короткие позиции не открываем.

( Читать дальше )

Ценная подборка №36. Доказательство бесполезности тэйк профитов

- 27 декабря 2011, 00:00

- |

Рассмотрим трендследящую торговую систему (например, на скользящих средних, или любую другую) использующую только длинные позиции. Введем следующие определения:

Определение 1. Реализованная доходность сделки D – процентная разность между ценой выхода из позиции и ценой входа в позицию.

Определение 2. Максимально возможная доходность сделки maxD – процентная разность между максимальной ценой, достигнутой рынком за время удержания позиции и ценой открытия позиции.

( Читать дальше )

Определение 1. Реализованная доходность сделки D – процентная разность между ценой выхода из позиции и ценой входа в позицию.

Определение 2. Максимально возможная доходность сделки maxD – процентная разность между максимальной ценой, достигнутой рынком за время удержания позиции и ценой открытия позиции.

( Читать дальше )

О физических причинах высокой степени случайности рынка

- 26 декабря 2011, 14:02

- |

Наблюдая за рыночными котировками, нетрудно обнаружить, что они в высокой степени случайны. Фактически, если брать временные окна размером до года-двух, на которых еще не особо проявляется инвестиционность рынка, то на глаз невозможно отличить рыночные цены от полностью случайных процессов с независимыми приращениями. Более того, даже с использованием компьютера достаточно тяжело найти такие отличия.

В чем же причина такого поведения рынка, почему котировки так похожи на полностью случайные процессы? Причина этого проста, и я попытаюсь ее раскрыть. Рынок представляет собой сборище людей, пытающихся заработать деньги. Как можно заработать на неинвестиционных масштабах? Главный и самый простой способ–найти некоторые связи между прошлым и будущим в ценах (можно еще торговать новостями, скальпировать, но простым смертным это недоступно–для зарабатывания такими методами нужны очень высокие технологии). Поэтому основная масса рыночных торговцев на небольших масштабах (которые называются спекулянтами) занимается поиском закономерностей в ценах.

( Читать дальше )

В чем же причина такого поведения рынка, почему котировки так похожи на полностью случайные процессы? Причина этого проста, и я попытаюсь ее раскрыть. Рынок представляет собой сборище людей, пытающихся заработать деньги. Как можно заработать на неинвестиционных масштабах? Главный и самый простой способ–найти некоторые связи между прошлым и будущим в ценах (можно еще торговать новостями, скальпировать, но простым смертным это недоступно–для зарабатывания такими методами нужны очень высокие технологии). Поэтому основная масса рыночных торговцев на небольших масштабах (которые называются спекулянтами) занимается поиском закономерностей в ценах.

( Читать дальше )

Ценная подборка №35. Генератор свечных паттернов (стратегия)

- 23 декабря 2011, 19:23

- |

Кирилл Арепьев — частный инвестор. В 2010 году, участвуя в Кубке ММВБ под ником FlyOffMax, он занял 14-е место с доходностью 140,6%.

Кирил подробно описывает стратегию, которой пользовался на Кубке ММВБ. Материал интересен, поскольку представляет достаточно нетривиальный подход к анализу рынка.

Труд разработчика торговых систем сродни Сизифову: сначала долго выдумываются правила стратегии, прорабатываются возможные нюансы, потом система программируется и проверяется на исторических данных. При этом нет никакой гарантии, что впоследствии мы получим выдающиеся показатели вместо печальной картинки с отрицательной доходностью. Но, даже если все тесты были сданы на «отлично», это отнюдь не обеспечивает самого главного — прибыли на реальном брокерском счете. Если ее нет, приходится начинать все с начала. Как показывает практика, далеко не все стратегии со сложным математическим аппаратом дают приемлемые результаты. Более того, прямая связь между сложностью и доходностью отсутствует вовсе. Поэтому, чтобы облегчить и без того непростое ремесло разработчика торговых систем, будем оперировать самыми простыми математическими понятиями, не создавая дополнительных трудностей.

( Читать дальше )

Кирил подробно описывает стратегию, которой пользовался на Кубке ММВБ. Материал интересен, поскольку представляет достаточно нетривиальный подход к анализу рынка.

Труд разработчика торговых систем сродни Сизифову: сначала долго выдумываются правила стратегии, прорабатываются возможные нюансы, потом система программируется и проверяется на исторических данных. При этом нет никакой гарантии, что впоследствии мы получим выдающиеся показатели вместо печальной картинки с отрицательной доходностью. Но, даже если все тесты были сданы на «отлично», это отнюдь не обеспечивает самого главного — прибыли на реальном брокерском счете. Если ее нет, приходится начинать все с начала. Как показывает практика, далеко не все стратегии со сложным математическим аппаратом дают приемлемые результаты. Более того, прямая связь между сложностью и доходностью отсутствует вовсе. Поэтому, чтобы облегчить и без того непростое ремесло разработчика торговых систем, будем оперировать самыми простыми математическими понятиями, не создавая дополнительных трудностей.

( Читать дальше )

Ценная подборка №34. Системный трейдинг: путь к неслучайному успеху

- 23 декабря 2011, 15:14

- |

Наличие трейдеров, организаций, которые в течение длительного времени имеют позитивный результат – не является доказательством существования устойчивого преимущества трейдера на рынке.

Торговля на бирже: это игра или бизнес? Сначала нужно разобраться с рядом определений. Что такое, прежде всего, игра? С моей точки зрения, в ключевой момент игре – это наличие элемента удачи, случайности. Отсюда мое негативное отношение к терминам как «игрок на бирже», «игра на бирже», поскольку эта терминология неявно подталкивает людей к большему риску, к игре на удачу, к некому фатализму. В противовес этому доходы от бизнеса должны носить закономерный характер. В бизнесе должен существовать технологический процесс получения прибыли. Таким образом, игра и бизнес – это в некотором роде антагонисты. В одном случае – больше доля удачи, везения, в другом – результат должен быть закономерен.

Считается признанным, что цены на бирже предсказываются очень плохо. Есть, правда, люди, которые утверждают, что им удается строить стратегии непосредственно на прогнозе самих цен, но отношусь к такого рода утверждениям достаточно скептично, хотя, может, я и не прав — в мире всегда есть место чуду.

( Читать дальше )

Торговля на бирже: это игра или бизнес? Сначала нужно разобраться с рядом определений. Что такое, прежде всего, игра? С моей точки зрения, в ключевой момент игре – это наличие элемента удачи, случайности. Отсюда мое негативное отношение к терминам как «игрок на бирже», «игра на бирже», поскольку эта терминология неявно подталкивает людей к большему риску, к игре на удачу, к некому фатализму. В противовес этому доходы от бизнеса должны носить закономерный характер. В бизнесе должен существовать технологический процесс получения прибыли. Таким образом, игра и бизнес – это в некотором роде антагонисты. В одном случае – больше доля удачи, везения, в другом – результат должен быть закономерен.

Считается признанным, что цены на бирже предсказываются очень плохо. Есть, правда, люди, которые утверждают, что им удается строить стратегии непосредственно на прогнозе самих цен, но отношусь к такого рода утверждениям достаточно скептично, хотя, может, я и не прав — в мире всегда есть место чуду.

( Читать дальше )

Ценная подборка №33. К вопросу об уровнях. Часть вторая

- 22 декабря 2011, 19:55

- |

Современная западная экономическая теория и теория финансов, как ее часть, держится на понятии равновесия, которое понимается как точка баланса между интересами различных групп экономических агентов, действующих на рынке. В случае цен на рынке товаров и услуг равновесной оказывается такая цена, при которой уравниваются спрос и предложение и в практической экономике достаточно много разработанных методов определения таких цен на реальных рынках. Казалось бы, финансовые рынки, как частный случай рынков вообще, тоже должен управляться данным механизмом. Однако, две, предъявляемые в теории финансов парадигмы равновесия, оказываются довольно зыбкими.

Первая – это, естественно, т.н. «справедливая цена» акций, вычисляемая из фундаментальных показателей (в первую очередь, потока будущих платежей). Если все вычисляют эту цену одинаково, то она и является равновесием, которое должно устанавливаться на рынке после появления новых фундаментальных данных. На практике же, оказывается, что различия в методах вычисления и конкретных параметрах (например, стоимости денег, или прогнозах потоков платежей) приводят к тому, что оценки, приводимых разными, безусловно, авторитетными аналитиками, могут отличаться в два раза. Впрочем, это было вполне приемлемо с точки зрения соответствия теории наблюдениям, если бы реальная цена большую часть времени проводила бы в коридоре, обозначенном аналитиками и/или колебалась возле консенсуса. В реальности мы видим совсем иное поведение – цена практически всегда находится очень далеко от консенус-прогноза и очень часто даже не попадает в коридор, определяемых фундаментальными оценками. Более того, внимательный анализ показывает, что примерно в половине случаев изменение фундаментальных прогнозов происходит после резких изменений цены (а не наоборот, как должно быть согласно теории).

( Читать дальше )

Первая – это, естественно, т.н. «справедливая цена» акций, вычисляемая из фундаментальных показателей (в первую очередь, потока будущих платежей). Если все вычисляют эту цену одинаково, то она и является равновесием, которое должно устанавливаться на рынке после появления новых фундаментальных данных. На практике же, оказывается, что различия в методах вычисления и конкретных параметрах (например, стоимости денег, или прогнозах потоков платежей) приводят к тому, что оценки, приводимых разными, безусловно, авторитетными аналитиками, могут отличаться в два раза. Впрочем, это было вполне приемлемо с точки зрения соответствия теории наблюдениям, если бы реальная цена большую часть времени проводила бы в коридоре, обозначенном аналитиками и/или колебалась возле консенсуса. В реальности мы видим совсем иное поведение – цена практически всегда находится очень далеко от консенус-прогноза и очень часто даже не попадает в коридор, определяемых фундаментальными оценками. Более того, внимательный анализ показывает, что примерно в половине случаев изменение фундаментальных прогнозов происходит после резких изменений цены (а не наоборот, как должно быть согласно теории).

( Читать дальше )

Человек приручивший альфу. Интервью с известным системным трейдером Александром Горчаковым.

- 22 декабря 2011, 15:38

- |

Я всем начинающим системщикам говорю одно: изучите теорию вероятности и живите с тем, что мы знаем о будущем — а это существование набора событий с некоторыми вероятностями. Если вы начинаете жить в парадигме «я знаю, что завтра рынок будет таким», то рано или поздно вы проиграете.

Александр Горчаков, как и все трейдеры, приехал к нам в редакцию в 20.00, после закрытия рынка. За два часа интервью он сказал 6,5 тыс. слов, причем отвечать ему пришлось на вопросы сразу четырех человек. Этот ряд чисел должен показать, что интервью оказалось сложнее, чем все, что было у нас в журнале до этого. И это при том, что мы исключили большую часть математических определений. Александр, который считает, что открытость идет трейдерам только на пользу, не делал секрета из своих стратегий.

— Вы берете в управление не менее 1 млн руб. Это особенности торговой стратегии?

( Читать дальше )

Александр Горчаков, как и все трейдеры, приехал к нам в редакцию в 20.00, после закрытия рынка. За два часа интервью он сказал 6,5 тыс. слов, причем отвечать ему пришлось на вопросы сразу четырех человек. Этот ряд чисел должен показать, что интервью оказалось сложнее, чем все, что было у нас в журнале до этого. И это при том, что мы исключили большую часть математических определений. Александр, который считает, что открытость идет трейдерам только на пользу, не делал секрета из своих стратегий.

— Вы берете в управление не менее 1 млн руб. Это особенности торговой стратегии?

( Читать дальше )

Жуткая статистика для простого инвестора (ЛЧИ)

- 22 декабря 2011, 10:52

- |

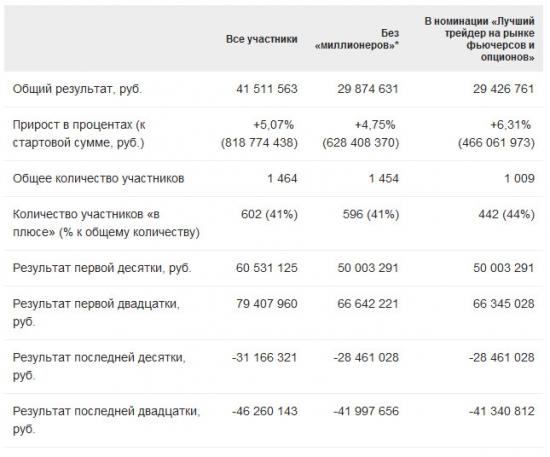

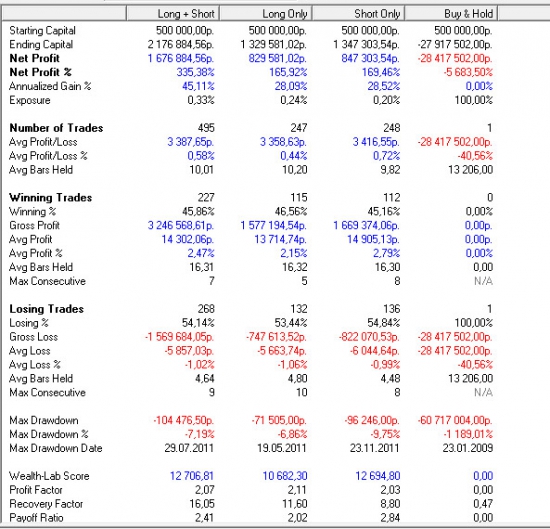

На днях завершился конкурс «Лучший частный инвестор». Официальная статистика ЛЧИ-2011, как и прежде, поражает воображение: 1-е место по доходности 11 402%, 2-е место – 7832%, 3-е – 6320%. В этом году общий результат участников ЛЧИ превзошел индекс ММВБ (-8,63%) и составил +5,07% (+41,5 млн руб. при стартовой сумме 818,8 млн руб.). Из 1464 участников «в плюсе» оказались 602 (41%). Это существенно лучше, чем в прошлом году, когда общий результат всех участников составил «минус» 64,4 млн (-8,24%) при стартовой сумме 781,5 млн. Индекс ММВБ за то же время вырос на 16,54%, то есть все вместе взятые «игроки» коллективно проиграли индексу за три месяца 24,78%.

Возможно, кого-то из «новичков», которые присматриваются к финансовому рынку, информация об итогах ЛЧИ-2011 воодушевит на обучение биржевым спекуляциям и игру на колебаниях финансовых рынков, но давайте более детально изучим статистику конкурса.

( Читать дальше )

Возможно, кого-то из «новичков», которые присматриваются к финансовому рынку, информация об итогах ЛЧИ-2011 воодушевит на обучение биржевым спекуляциям и игру на колебаниях финансовых рынков, но давайте более детально изучим статистику конкурса.

( Читать дальше )

Стратегия, почти грааль

- 21 декабря 2011, 23:19

- |

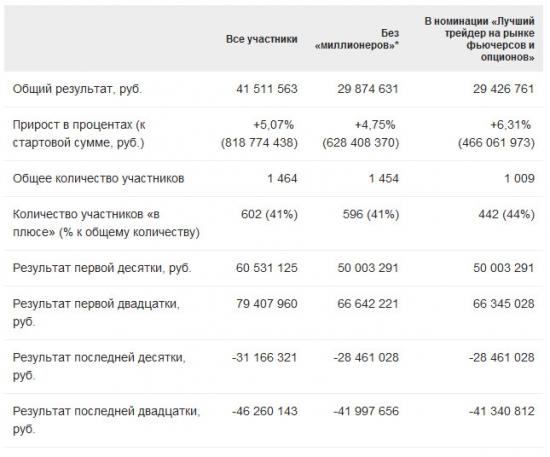

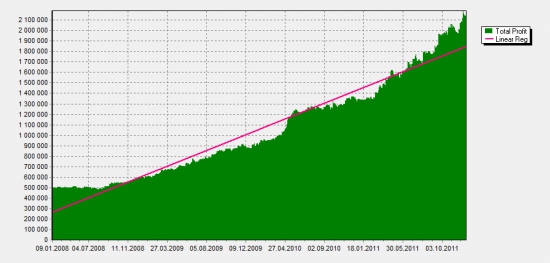

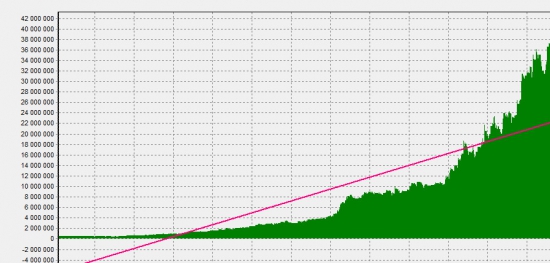

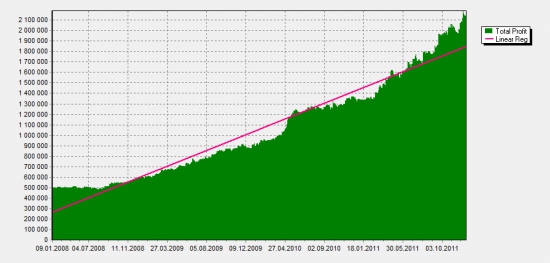

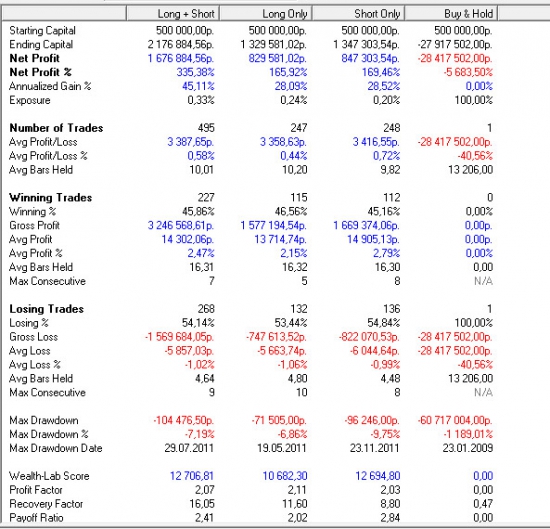

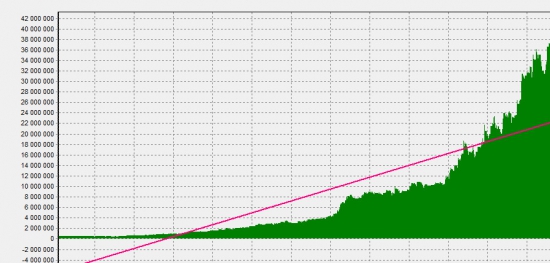

Подумал, пол часа назад, выложить, какую-нибудь интересную идею, ну первую пришедшую на ум, которая, быть может кому пригодиться для разгона мысли. Через 10 минут накидал стратегию в WL, буквально из 10-ти строк. Потестил на РИ, не меняя параметров потеситл на других инструментах и подумал — ан нееет… такая корова нужна самому.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика