Блог им. i_shuraleva |Стоит ли покупать акции Яндекса после разделения и переезда в 2024 году?

- 18 апреля 2024, 17:15

- |

Ранее я писала, что акции Яндекса не интересны для инвестирования из-за неопределённости, связанной с разделением бизнеса. Попробуем разобраться, насколько интересен Яндекс после переезда.

Яндекс — одна из моих самых любимых компаний на российском рынке. Кто следит за моим блогом давно, знают, что у меня есть бизнес, как раз связанный с Яндексом.

- Я и Яндекс

- Бенефициар санкций

- Экосистема и большие деньги

- Компания, которая обречена на рост

- Разделение бизнеса с торгом до слёз

- Итоги и выводы

Я и Яндекс

У меня есть своё интернет-агентство. Мы делаем сайты и рекламу в интернете. Являемся сертифицированным партнёром Яндекса.

Моя фирма на сайте Яндекса в разделе сертифицированных партнёров:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 30 )

Блог им. i_shuraleva |Почему падает Новатэк? Стоит ли покупать в 2024 году?

- 29 февраля 2024, 15:44

- |

- Новатэк больше не дивидендный аристократ

- Сделка по Сахалин-2 так и не закрыта

- Запуск Арктик СПГ 2 затягивается

- На рынке появляется всё больше новых конкурентов

- Итоги и выводы, стоит ли покупать

В прошлом году Новатэк был у меня в портфеле. С момента продажи акции заметно подешевели. Хочу обновить обзор и решить, стоит ли в 2024 году возвращать компанию в свой портфель.

В 2022 году Новатэк был отличной инвест-идеей. Акции стоили дешевле 1000 рублей, Газпром и ЕС окончательно разругались, разводились и били трубы посуду. Прекрасное было время: цена на СПГ на максимумах, на рынке дефицит.

С тех пор случилось много интересного. И акции выросли в цене, и ситуация поменялась. Попробую оценить, есть ли интерес сегодня в этих акциях.

Новатэк больше не дивидендный аристократ

Этот момент важно зафиксировать. Дивиденды за 2023 год оказались ниже 2022:

( Читать дальше )

Блог им. i_shuraleva |Стоит ли участвовать в IPO Диасофт?

- 12 февраля 2024, 10:02

- |

- Коротко о компании

- Бенефициар санкций

- Рынок ПО для финсектора

- Новые ниши для Диасофта

- IPO и перспективы Диасофт

Коротко о компании

Компания позиционирует себя как ведущий российский разработчик корпоративного программного обеспечения. По факту она представлена только в фин секторе — 95% выручки здесь.

До 2022 года бизнес рос медленно. Банки предпочитали переходить на собственные разработки (Сбер как пример). А прочие использовали западный софт. Набиуллина последовательно отзывала лицензии у банков, сокращала и без того небольшой пул клиентов Диасофта. В общем, то засада, то измена. Типичный хардкор российского бизнеса.

Небольшая (в масштабах рынка) выручка росла на уровне инфляции:

( Читать дальше )

Блог им. i_shuraleva |Стоит ли участвовать в IPO Совкомбанка, если уже есть Самый Лучший Банк?

- 08 декабря 2023, 10:27

- |

- О Совкомбанке и о Самом Лучшем

- ROE не настоящий

- Считаю ROE

- Ребята, вы издеваетесь?

- Банк предлагают дешевле капитала?

- За сколько предлагают Совкомбанк?

- Бизнес Совкомбанка в 2024 году

- Дивиденды

- Итоги и выводы

- Важное заключение

О Совкомбанке и о Самом Лучшем

Совкомбанк занимает третье место по активам среди частных банков. Звучит внушительно, но на самом деле банк в масштабах страны крошечный:

Доля на рынке — всего 1,6%. Банк хочет иметь рыночную капитализацию чуть больше 200 млрд руб. Это — меньше текущей двухмесячной прибыли Самого Лучшего Банка.

Зачем нам нужен ещё один банк, когда уже есть Самый Лучший?

Самый Лучший настолько велик, что его сложно описывать в рублях — цифры не умещаются в экране монитора. Его успехи приятно описывать Совкомбанками. Например, расходы на IT — 2,5 Совкомбанка, ожидаемые доходы от ИИ — 4 Совкомбанка, планируемая годовая прибыль — 8 Совкомбанков.

В общем:

Его сиянье затмевает Солнце,

И замерзает кровь в его тени.

Такое счастье дорого даётся —

Венец, откуда ни взгляни.

Совкомбанк на это отвечает, что важен не размер, а умение. Мол, маленькому банку проще расти. И вообще мы шустрые и энергичные, влезем туда, куда другие не поместятся.

( Читать дальше )

Блог им. i_shuraleva |Стоит ли участвовать в IPO Henderson?

- 27 октября 2023, 08:11

- |

- Коротко о компании

- Компания — бенефициар санкций

- По какой цене компанию предлагают на IPO

- Итоги и выводы

Коротко о компании

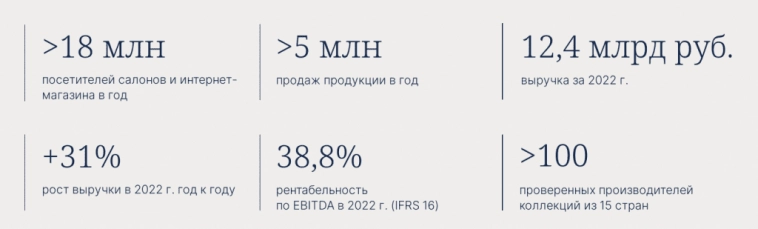

Henderson позиционирует себя как сеть салонов мужской одежды №1.

159 собственных салонов в 64 городах России.

Узнаваемость бренда высокая, самый широкий ассортимент товаров на российском рынке мужской моды.

Компания — бенефициар санкций

Западные партнёры самоустранились, любезно освободили российский рынок от своих товаров. Henderson оценил жест доброй воли, радость даже не пытается скрыть:

Компания – ключевой бенефициар органического роста российского рынка мужской моды и общей трансформации этого рынка на фоне геополитических факторов.

Просто представьте. 2022 год. Кризис. Санкции. Торговая блокада. Падение реальных доходов населения.

Henderson: выручка в 2022 году выросла на +31%.

Западные коллеги-конкуренты на российских рынок возвращаться не спешат, Henderson продолжает последовательно отъедать их долю: в 1 полугодии 2023 EBITDA +38%, выручка +32%.

В целом, рост выручки впечатляет:

( Читать дальше )

Блог им. i_shuraleva |Обзор компании Сегежа. Почему падает? Есть ли надежда на рост?

- 29 мая 2023, 11:24

- |

- Коротко о компании

- Сегежа больше не растущая компания

- Сегежа стала операционно убыточной

- Уничтожит ли компанию огромный долг

- Спасёт ли рост цен на продукцию

- Итоги и выводы

Коротко о компании

Сегежа — одна из крупнейших лесопромышленных компаний РФ. Вертикально интегрированный холдинг полного цикла: от лесозаготовки до глубокой переработки древесины и реализации конечной продукции.

Компания-экспортёр, больше половины выручки в валюте.

С 2022 года находится под санкциями ЕС. Раньше этот рынок был ключевым, на него были заточены продажи и логистика. Сейчас Сегежа продолжает проводить непростую работу по переориентации на новые рынки.

Сегежа больше не растущая компания

Санкции 2022 года больно ударили по компании.

Ранее Сегежа наращивала производство и выручку. Но теперь это в прошлом. С пиковых значений 1 квартала 2022 года выручка упала почти в 2 раза.

Выручка упала не только из-за падения стоимости на продукцию и потери премиальных рынков. Сегеже пришлось продать свои заводы в ЕС. В 2021 году на них приходилось около 13% всей выручки.

То есть если раньше Сегежа постоянно наращивала объёмы производства, то теперь её бизнес стал меньше и в натуральном выражении тоже. Новые проекты по расширению мощностей заморожены.

( Читать дальше )

Блог им. i_shuraleva |Полюс Золото. Дивиденды: когда и сколько? Что с производством?

- 02 марта 2023, 10:31

- |

Содержание:

- Коротко о компании

- Состав и структура акционеров

- Добыча стагнирует в последние годы

- Большие планы на увеличение производств

- Дивиденды: когда и сколько

- Итоги и выводы

Коротко о компании

Крупнейшая в России и одна из пяти ведущих мировых золотодобывающих компаний. Себестоимость производства — одна из самых низких в мире. Первая в мире по доказанным запасам.

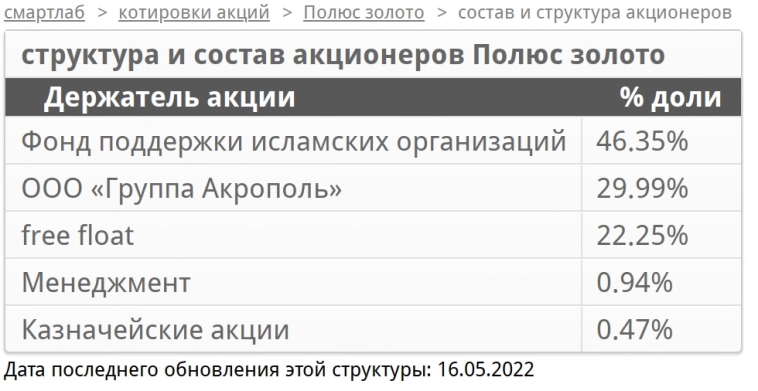

Состав и структура акционеров

У компании интересный состав акционеров.

46,35% компании принадлежит Фонду поддержки исламских организацией. Ранее эта доля принадлежала Саиду Керимову. Но он передал её некоммеческой организации после того, как весной 2022 года попал под санкции.

Для компании это является сильным позитивом. 22,25% акций — это фрифлоат. Получается, контрольный пакет принадлежит лицам, против которых санкции вводить не принято.

Добыча стагнирует в последние годы

( Читать дальше )

Блог им. i_shuraleva |АФК Система. Стоит ли покупать? Опасен ли долг? Есть ли недооценка?

- 27 февраля 2023, 13:19

- |

- Коротко о компании

- Чем владеет АФК Система

- Система и передел собственности

- Насколько огромен долг Системы

- Может ли Система обслуживать свой долг?

- Существует ли дисконт в акциях Системы?

- Итоги и выводы

Коротко о компании

АФК Система — это инвестиционная компания. Она находит привлекательные для инвестирования активы, покупает их, развивает, а потом продаёт по более высокой цене. Ещё зарабатывает на дивидендах от них.

Она очень похожа на обычного инвестора. Только в отличие от обычного инвестора, Система непосредственно участвует в управлении компаний, которыми владеет.

Часто Систему сравнивают с фондом, который просто владеет акциями. Но такое сравнение неточное. Обычный фонд не осуществляет управление компаниями, которыми владеет. Сама Система позиционирует себя как корпорацию, которая состоит из разных бизнесов.

Чем владеет АФК Система

( Читать дальше )

Блог им. i_shuraleva |Татнефть. Стоит ли покупать в 2023 году? Вся надежда на Дружбу

- 16 февраля 2023, 15:16

- |

Содержание:

- Коротко о компании

- Добыча нефти не растёт

- Почему растут выручка и прибыль

- Проблемная нефть

- Вся надежда на Дружбу

- Итоги и выводы

Коротко о компании

Татнефть является одной из крупнейших вертикально интегрированных нефтяных компаний России.

Формально у компании нет основного контролирующего акционера. Но у Правительства Республики Татарстан есть «золотая акция» — специальное право, позволяющее налагать вето на определенные законодательством решения Общего собрания акционеров.

Добыча нефти не растёт

( Читать дальше )

Блог им. i_shuraleva |Ozon. Стабильно убыточен. В ожидании SPO и роста в 10 раз

- 03 февраля 2023, 08:55

- |

Продолжаю делать обзоры компаний на российском рынке.

Содержание:

- Коротко о компании

- Озон — классическая компания роста

- Озон стабильно убыточен

- Есть риски очередного SPO

- Две котировки или скидка 50%

- Итоги и выводы

Коротко о компании

Сам Озон позиционируется себя как ведущую площадку электронной торговли в России.

Но мы помним, что оборот у Wildberries примерно в 2 раза больше, чем у Озона.

Озон — классическая компания роста

Тепы роста впечатляют.

Данных за весь 2022 год на момент написания статьи нет, но сама компания заявляет, что по году темпы роста оборота составили 80%. В 2023 году Ozon планирует их сохранить. Да, темпы роста замедляются, ведь когда-то мы видели и 192%. Но рост всё равно существенный.

При этом растёт не только сама компания, но и в целом весь рынок онлайн-продаж. И рост этот будет продолжаться.

Озон стабильно убыточен

Существенный рост оборота достигается за счёт денежных вливаний.Выйти из убытка — многолетняя мечта компании. По мере роста оборота мечта становится всё ближе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс