Блог им. igotosochi |Моя обновлённая стратегия по портфелю дивидендных акций

- 17 января 2025, 08:21

- |

В конце 2023 года я сформулировал план по инвестиционному портфелю, который включал в себя доли акций, облигаций, недвижки и депозитов. В мае 2024 был первый апдейт. План на то и план, чтобы его менять. Снова переобуваюсь на лету и вношу изменения. Итак, у меня есть новая тактика, которой я придерживаюсь.

В прошлом году я исключил из своего портфеля акции Газпрома. Ни разу не пожалел об этом. На этот раз я ничего не исключаю, только меняю целевые доли нескольких акций. Итак, представляю обновлённый целевой состав портфеля.

Акции — 40% в биржевом портфеле

У меня в портфеле в основном дивидендные акции из Индекса Мосбиржи.

- Лукойл, Яндекс↑, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть и Новатэк↓ — по 5% портфеля акций (по 2% от биржевого портфеля).

- ФосАгро, НЛМК, Т-Банк↑, Икс 5↑, Интер РАО — по 3% портфеля акций (по 1,2% от биржевого портфеля).

- Остальные акции суммарно на 10% портфеля акций (4% от биржевого портфеля).

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 18 )

Блог им. igotosochi |Ни единого разрыва! 5 компаний, которые платят дивиденды 20 и более лет без перерывов

- 15 января 2025, 07:44

- |

Да, да и ещё минимум 18 раз да. Это я про года, в которые компании выплачивали дивиденды без перерывов 20 и более лет. Если бы не 2022 год, таких компаний было бы больше, но на данный момент таких компаний всего 5. Не всегда щедро, но всегда платили. Год назад таких компаний было 4.

Интересные подборки на 2025 год:

- Топ-10 дивидендных акций за 5 лет от экспертов РБК Инвестиций NEW

- Защитный портфель на 2025 год от экспертов Альфа-Инвестиций NEW

- 14 лучших акций на 2025 год от аналитиков ПСБ NEW

- Топ-15 дивидендов в 2025 году от Т-Инвестиций

- Прогноз дивидендов на 2025 год от Альфа-Банка

- 12 лучших дивидендных акций на 2025 год от АТОН

- Дивидендные фавориты от аналитиков Сбера на 2025 год

- Топ-5 перспективных акций от БКС год назад и сейчас

- Облигации-фавориты на 2025 год от экспертов БКС

Если богатеете на купонах и дивидендах, обязательно подписывайтесь и не пропускайте новые обзоры.

Стабильные выплаты дивидендов для инвестора — это как красная тряпка для быка. Стабильные и высокие дивиденды толкают акции вверх, а ещё дивиденды можно реинвестировать. Да чего уж там, на дивиденды даже можно жить, если размер портфеля из дивидендных акций это позволяет.

( Читать дальше )

Блог им. igotosochi |Где дивиденды, Алроса? История, доходность, дивидендная политика и перспективы Алросы

- 13 января 2025, 08:00

- |

Не всё то золото, что блестит. Алмазы, например, тоже блестят, как и глаза инвесторов, когда они ждут дивиденды. Смотрим, что по дивидендам у крупнейшего алмазадобытчика России и мира.

Уже смотрели: Сургутнефтегаз, Полюс, Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК, Роснефть, Сбер, Интер РАО и Татнефть.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Алроса — российская группа алмазодобывающих компаний, занимающая лидирующую позицию в мире по объёму добычи алмазов. Занимается разведкой месторождений, добычей, обработкой и продажей алмазного сырья. Основная деятельность сосредоточена в Якутии, а также в Архангельской области и Африке.

Дивидендная политика

Дивидендная политика Алросы предполагает выплаты не менее 50% от чистой прибыли по МСФО за год при показателе Чистый долг/EBITDA не выше 1,5.

История дивидендов

С 2013 года компания радует акционеров регулярными дивидендами. За последние 12 лет Алроса лишь раз пропустила выплату дивидендов — это было в 2022 году. Но назвать алмазодобытчика дивидендной коровой нельзя, размер дивидендов нестабильный, дивдоходность лишь трижды была выше 10%.

( Читать дальше )

Блог им. igotosochi |Рубль очнулся, а акции и облигации замерли. Что будет с ценами на вторичку в 2025 году, крипта, дивиденды, IPO. Воскресный инвестдайджест

- 12 января 2025, 08:02

- |

Больше недели доллар был изолирован от какого бы то ни было официального курса, которым теперь рулит ЦБ, но теперь рубль очнулся и, вопреки прогнозам, не рухнул. Замерли акции и облигации, хотя пытаются проснуться, а также просыпаются эксперты по крипте и недвижке. Проснёмся же и мы, чтобы почитать традиционный дайджест.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль очнулся

ЦБ вышел из новогодней комы и навёл порядок с рублём. Изменение: 110,49 → 101,74 руб. за доллар (курс ЦБ 101,67 → 101,91). Юань 13,79 → 13,72 (ЦБ 13,42 → 13,68). До сотки не опустился, но поговаривают, что трёхзначный курс доллара теперь надолго (пока не станет четырёхзначным).

( Читать дальше )

Блог им. igotosochi |Пассивный доход моего портфеля превысил 60 000 рублей в месяц — новый рекорд

- 11 января 2025, 08:01

- |

Мой портфель, который я формирую уже более трёх лет, перешагнул отметку в 5,5 млн рублей. Посчитал, какой пассивный доход он генерирует. Другими словами — фантазирую, какой выходит кэшфлоу за год и в среднем за месяц.

В декабре я пополнил портфель на 238 000 рублей, а суммарно за 2024 год пополнил на 2,4 млн. Портфель перешагнул через отметку в 5,5 млн, на 1 января сумма была 5,676 млн. За 2024 год пассивный доход составил 422 725 рублей, или в среднем 35 227 рублей в месяц. Дальше — больше.

У меня есть в составном портфеле депозит, облигации, бумажная недвижимость и акции, ещё у меня есть телеграм-канал, залетайте. С небольшим округлением в меньшую сторону посчитал, что получается.

Более точная стоимость портфеля будет 1 февраля, а вот тут данные от 1 января.

1. Депозит

Сейчас депозит около 1,14 млн, за 5 месяцев он даст около 60 000, налогом облагаться не будет, доход слишком маленький. Вклад под 10% (12% с капитализацией) от июня 2022 года на 3 года, как раз через 5 месяцев завершится срок. В июне 2025 переложу, предположительно, под 18% (ещё +126 000). Итого будет 186 000.

( Читать дальше )

Блог им. igotosochi |Где дивиденды, Сургутнефтегаз? История, доходность, дивидендная политика и перспективы Сургутнефтегаза

- 10 января 2025, 07:47

- |

Если вас попросят описать Сургутнефтегаз тремя словами, какими они будут? Мои такие: нефть, газ, кубышка. Сегодня смотрим, что по дивидендам у самой крупной нефтегазовой кубышки России.

Уже смотрели: Полюс, Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК, Роснефть, Сбер, Интер РАО и Татнефть.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Сургутнефтегаз — одна из крупнейших российских нефтяных и газодобывающих компаний, осуществляет деятельность в Западно-Сибирской, Восточно-Сибирской и Тимано-Печорской областях.

Компания известна тем, что входит в топ-5 нефтегазовых компаний России и держит огромные суммы на депозитах в российских банках, преимущественно в долларах (так называемая кубышка). Кто реально владеет компанией, неизвестно, сама СНГ говорит так: «акции компании распределены между акционерами, ни один из которых не является конечной контролирующей стороной и не оказывает существенного влияния». Ходят слухи, что Путин владеет третью компании — проверить это, конечно, сложновато.

( Читать дальше )

Блог им. igotosochi |Топ-10 дивидендных акций за 5 лет от экспертов РБК Инвестиций

- 09 января 2025, 07:55

- |

Эксперты из РБК посчитали, какие акции устойчиво на протяжении пяти лет давали лучшую дивидендную доходность, при этом увеличивая выплаты. В топ-10 вошли акции, по которым в течение последних пяти календарных лет ежегодно платились дивиденды. Аналитики учли произведённые выплаты вне зависимости от того, по итогам какого периода они начислялись.

Другие подборки на 2025 год:

- Защитный портфель на 2025 год от экспертов Альфа-Инвестиций NEW

- 14 лучших акций на 2025 год от аналитиков ПСБ NEW

- Топ-15 дивидендов в 2025 году от Т-Инвестиций NEW

- Прогноз дивидендов на 2025 год от Альфа-Банка NEW

- 12 лучших дивидендных акций на 2025 год от АТОН

- Дивидендные фавориты от аналитиков Сбера на 2025 год

- Топ-5 перспективных акций от БКС год назад и сейчас

- Облигации-фавориты на 2025 год от экспертов БКС

Если богатеете на купонах и дивидендах, обязательно подписывайтесь и не пропускайте новые обзоры.

Банк Санкт-Петербург

- Средневзвешенная дивдоходность: 26,98%

- Коэффициент роста дивидендов: 2,29

( Читать дальше )

Блог им. igotosochi |Пассивный доход за 2024 год составил 422 725 рублей, или в среднем 35 227 рублей в месяц

- 06 января 2025, 08:06

- |

Ну вот и настало время доставать калькулятор и считать пассивный доход за прошедший год, сидя под ёлочкой. Оказалось, что по сравнению с 2023 годом он вырос, вот было бы круто, если бы он вырос и в 2025 году. Итак, считаем.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 14 тысяч подписчиков, присоединяйтесь!

Мой портфель

Портфель на 1 января 2024 года составлял 2 962 281 рубль, на 1 января 2025 года он составил 5 676 216 рублей. Весь денежный поток реинвестировался, также пополнение было на 2 400 000 рублей в течение года. Все ходы записаны, последний отчёт был тут, а о последних покупках я писал тут. В портфеле акции, облигации, фонды и ещё депозит.

Депозит

- За год: 111 011 рублей

- В среднем за месяц: 9 250 рублей

Депозит на 850 000 открыт 1 июня 2022 под 12%. Это 10,29% + капитализация. Сейчас он почти 1,14 млн. Принёс 111 011 рублей в 2024 году, в 2023 году было 100 224. Первый год он жил при низкой ставке и выглядел неплохо, сейчас-то, конечно, ну такое. В июне буду перекладывать. Налога тут не будет, так как доход очень маленький.

( Читать дальше )

Блог им. igotosochi |14 лучших акций на 2025 год от аналитиков ПСБ

- 04 января 2025, 07:52

- |

Не все успели выкатить свои стратегии до заседания по ключевой ставки, поэтому у некоторых было ещё время на доработку. Аналитики ПСБ перепроанализировали ситуацию и подготовили список своих фаворитов на 2025 год, а также указали потенциальную дивдоходность там, где она есть. Смотрим.

Другие подборки на 2025 год:

- Топ-15 дивидендов в 2025 году от Т-Инвестиций NEW

- Прогноз дивидендов на 2025 год от Альфа-Банка NEW

- 12 лучших дивидендных акций на 2025 год от АТОН

- Дивидендные фавориты от аналитиков Сбера на 2025 год

- Топ-5 перспективных акций от БКС год назад и сейчас

- Облигации-фавориты на 2025 год от экспертов БКС

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые обзоры.

В базовом сценарии аналитиков IMOEX поднимется до 3450 пунктов, в позитивном — до 4 100, в негативном спустится до 2 100. Всё привязано к ДКП, и рост акций будет сильно зависеть от ключа, а также от цен на нефть и на доллар.

Выбор ПСБ: компании с устойчивым положением, низкой долговой нагрузкой, положительным денежным потоком, отсутствием кризиса в их отрасли, а также, желательно, дивидендами. А также активно развивающиеся компании.

( Читать дальше )

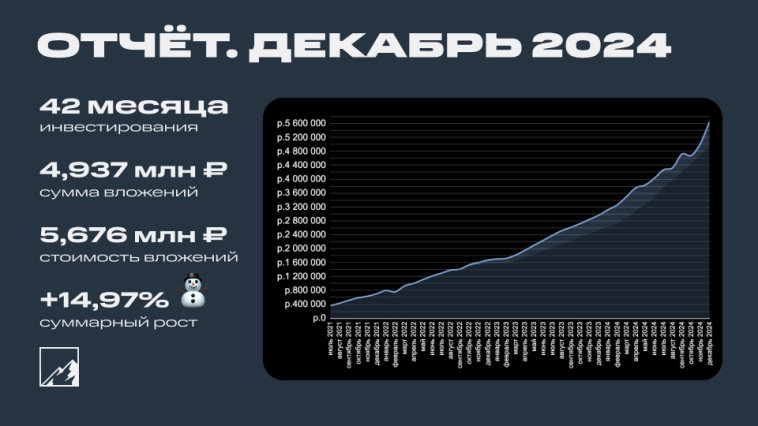

Блог им. igotosochi |Итоги 42 месяцев инвестиций. 5,676 млн рублей

- 01 января 2025, 08:30

- |

С Новым годом, дамы и господа, желаю вам всего туземунного! 1 января, значит пора доедать оливье и подводить итоги декабря. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 42 месяца позади. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 13 тысяч подписчиков, а будет ещё больше!

Инвестиции

Было на 1 декабря 5 029 315₽:

- Депозит: 1 130 324₽

- Биржевой: 3 898 991₽

Доставал ёлку с игрушками и обнаружил в коробке 238 000 рублей, которые я решил проинвестировать. Само собой, купоны и дивиденды тоже реинвестировал. Покупал только хорошее, ничего плохого не покупал. А то впереди 2025 год, который готовит много интересного, плохое не нужно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс