Sergey Pavlov

Запаздывание реакции на идеальные сигналы

- 04 марта 2016, 12:28

- |

В каком-то смысле все системы трендовые. Профит (убыток) — результат изменения цены (тренда). В пределе самая крутая идеальная трендовая система постоянно находится в рынке и переворачивается из лонга в шорт и обратно на локальных экстремумах цены.

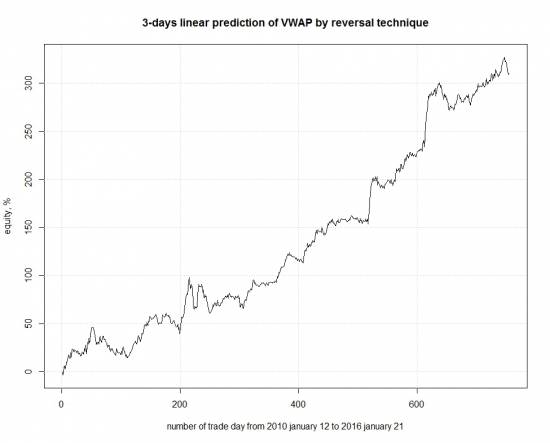

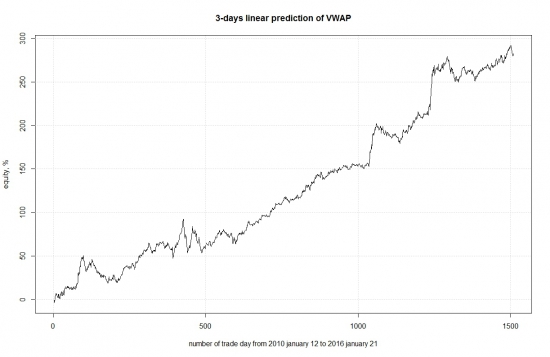

Рассмотрим систему, которая совершает в среднем 1 сделку в день на примере обыкновенных акций Сбербанка за шесть лет с 2010 по 2015 года. Примеры сигналов такой реверсивной системы показаны на следующей картинке (15-минутки):

Сигналы генерируются автоматически. Для оценки того, является ли данная 15-минутка переворотной используются 18 предыдущих и 18 следующих 15-минуток. Сигналы остаются как показаны на картинке (без калибровки до ближайшего локального минимума или максимума).

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Торговля по открытому интересу на MOEX

- 01 марта 2016, 05:47

- |

По-прежнему все расчеты сделаны для 2013, 2014 и 2015 годов, разделенных на графиках по полугодиям вертикальными штрихами.

Легенда по графикам сверху вниз:

1. Средняя цена инструмента за день. Везде склеенные фьючерсы.

2. Кривая доходности по торговле в текущем дне на основе изменений кол-ва клиентов (юрлиц) за предыдущий и позапредыдущий день.

3. Кривая доходности по торговле в текущем дне на основе изменений кол-ва клиентов (юрлиц) за текущий и предыдущий день.

4. То же самое, что второй график, но для физических лиц.

5. То же самое, что третий график, но для физических лиц.

Как считались сделки? Все сделки были внутри дня от open до close. Шорт открывался, если изменение клиентов в сторону шорта было больше, чем аналогичное изменение за предыдущий день. Аналогично для лонга: если изменение количества клиентов в сторону лонга было больше, чем за предыдущий день, то открывалась лонговая позиция. Смысл вычислений этого индикатора описан в

( Читать дальше )

Открытый интерес физ и юр лиц на MOEX

- 28 февраля 2016, 18:49

- |

Наша биржа по итогам дня публикует данные об открытых позициях физических и юридических лиц. Давно хотел хотя бы поверхностно поработать с этими данными. Общими картинками с удовольствием делюсь. Кстати говоря, удается даже совсем топорные торговые системы соорудить, которые на основе данных об изменении OI совершают сделки.

Легенда по графикам сверху вниз:

1. Средняя цена инструмента за день. Везде склеенные фьючерсы.

2. Проторгованные за день объемы.

3. Изменение количества клиентов (юридических лиц). Считается так: возрастает, если кол-во лонгистов увеличилось и падает, если кол-во лонгистов уменьшилось. Точно также этот показатель падает, если увеличилось кол-во шортистов и растет при их уменьшении. Этот показатель можно понимать как дисбаланс количества лонгистов и шортистов. Жирная линия на этом графике — 10-дневная скользящая средняя.

( Читать дальше )

"Грааль" без подарочной упаковки. Продолжение

- 26 февраля 2016, 09:58

- |

Если не входить утром и не выходить вечером, а оставлять позицию открытой на ночь, периодически переворачиваясь, то кол-во сделок падает вдвое. Средняя сделка стала 0.41%. Профит-фактор 1.47. Места переворотов показаны на последнем графике.

( Читать дальше )

"Грааль" без подарочной упаковки

- 25 февраля 2016, 11:44

- |

Вопросы на засыпку:

Есть ли здесь подгонка?

Стоит ли торговать такую систему?

Какими способами можно поднять профит-фактор и среднюю сделку?

Согласованность поведения базы и фьючерса на MOEX

- 23 февраля 2016, 07:46

- |

Откуда растут ноги данного исследования? Имеется следующая система:

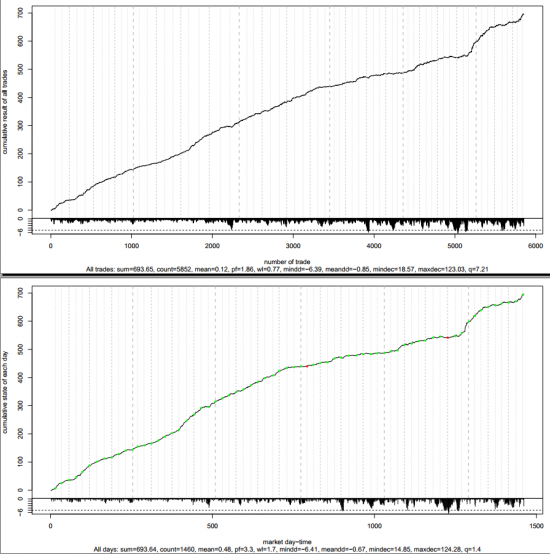

Верхний график — кривая доходности по сделкам. Нижний — по дням. Основные показатели системы:

sum — итоговая сумма системы в процентах;

count — количество сделок (дней);

mean — средняя сделка (день) в процентах;

pf — профит-фактор всех сделок (дней);

wl — отношение кол-ва прибыльных к кол-ву убыточных сделок (дней);

mindd — наихудшее значение просадки по сделкам (дням) в процентах

meandd — средняя просадка по сделкам (дням) в процентам;

mindec — сумма наихудшей десятой части сделок (дней) в процентах;

maxdec — сумма наилучшей десятой части сделок (дней) в процентах;

q — качество системы как отношение средней сделки (дня) к средней просадке, этот показатель характеризует время восстановления (в сделках и в днях) счета.

( Читать дальше )

Биржа - эксперимент на людях

- 21 февраля 2016, 05:17

- |

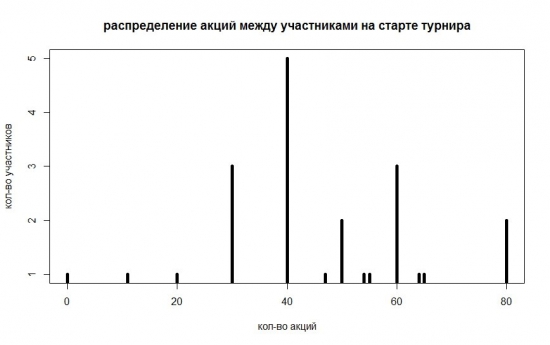

Весной 2015 года с друзьями из красноярского университета мы провели биржевой турнир, который длился около месяца.

Цель — понять, может ли цена двигаться на пустом месте без всякого реального обеспечения, если, скажем, за ценой стоят фантики?

Предметом торговли (по правилам биржи на основе лимитных заявок) была безымянная акция (фантик) с начальной стоимостью 1000 рублей штука. Участники выбирали стартовый портфель по собственному желанию так, чтобы в сумме портфель на начало турнира у каждого равнялся 100000 рублей. Распределение портфелей можно посмотреть на следующей картинке. Всего было около 30 участников. Цель турнира для участников — за месяц, совершая спекулятивные операции, увеличить состояние портфеля. Кто выиграл — получил какие-то плюшки от преподавателей.

( Читать дальше )

Секретная торговля спрэдом

- 18 февраля 2016, 17:39

- |

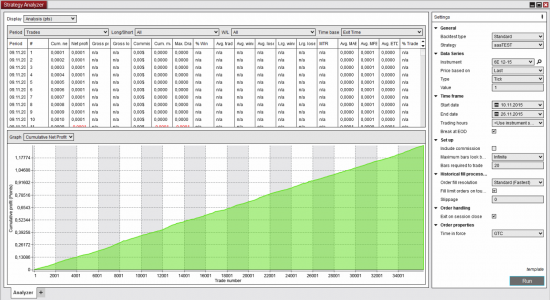

В качестве своего первого (пока единственного) hft-робота, торгующего спрэдом на фьючерсе 6E (CME) представляю робота «aaaTEST». Первая пара картинок — идеальные условия (при включенной опции «Fill limit orders on tuch»). Вторая пара картинок — практически боевые условия (без данной опции).

( Читать дальше )

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- август

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь