Sergey Pavlov

Про рынок

- 05 августа 2022, 09:28

- |

Лирическое и не только.

Дети подрастают. Время бежит быстро. Так или иначе, им придётся тесно познакомиться с биржей или фондовым рынком.

Старший постоянно интересуется и подглядывает ко мне в монитор. Младшего это ждёт чуть позже.

В этой связи у меня есть маленький внутренний конфликт.

С одной стороны, я хочу, чтобы они разобрались в этом эпифеномене человеческой жизни.

С другой стороны, я понимаю, что ничего такого в бирже или фондовом рынке нет, ради чего обязательно стоило бы тут тратить время и деньги.

Дальше у меня возникает такой вопрос. Могу ли я кого-то научить чему-то про рынок?

Что-то рассказать вообще — точно могу. Также могу рассказать о том, что я делаю на рынке.

Но какое это имеет отношение к «научить чему-то»? Почти никакого.

То есть в идеале, если погружать человека в рынок, нужны две составляющих.

Во-1, общее образование: гуманитарное, естественно-научное и математика.

Во-2, нужно прям следить за каждым шагом человека долгое время. От одного года. До… как пойдёт. Наверное, в среднем 5 лет.

После этих условий и этого срока можно рассчитывать, что человек чему-то научится.

В общем как и в овладении любой сложной современной профессией.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 41 )

SP'22-07: +8%

- 03 августа 2022, 07:14

- |

Август у меня начался с убыточных дней, а вот июль порадовал (+8%):

Что торгуется?

Трендово: RI, Si, Eu, BR, SR, GD, NG, MX, GZ, LK, GK, CR.

Контртрендово: SF.

С начала года весь этот портфель на фьючерсах принёс +70% с копейками.

Основной результат пока это переход на медленные системы (тупаны), для которых хватает кризисной ликвидности этого года.

Тупаны это такие системы, которые держат сделку от нескольких дней до месяца и средним трейдом имеют от 0,5% до 5%.

Когда-то я был почти уверен, что такие системы без ухудшения эквити невозможны, но оказалось, что вполне они имеют место.

Теперь решаю техническую задачку — переход на торговлю непрерывным лотом по каждому фьючерсу.

Две моих самых досады этого года это брент и сишка.

На брент я поставил в марте, ибо думал, что ценообразование на наши ришки и прочие сберы могло кардинально поломаться, а брент

( Читать дальше )

Брокер+банк

- 22 июня 2022, 13:07

- |

фильтр пилы и любопытный RI-эффект

- 16 июня 2022, 12:11

- |

Трендовуха в RI до фильтра (только лонг):

После фильтра:

( Читать дальше )

Ликвидно ли

- 15 июня 2022, 06:00

- |

Так ли это? Везде ли это?

По моим измерениям это не совсем так.

Замеренные проскальзывания от целевой цены «по рынку» в ри:

В си:

( Читать дальше )

Когда пила пройдёт - не знаю

- 14 июня 2022, 17:56

- |

Так сразу началась «пила» в других местах.

Например, ришка:

( Читать дальше )

грааль от BuyBuy

- 05 июня 2022, 05:17

- |

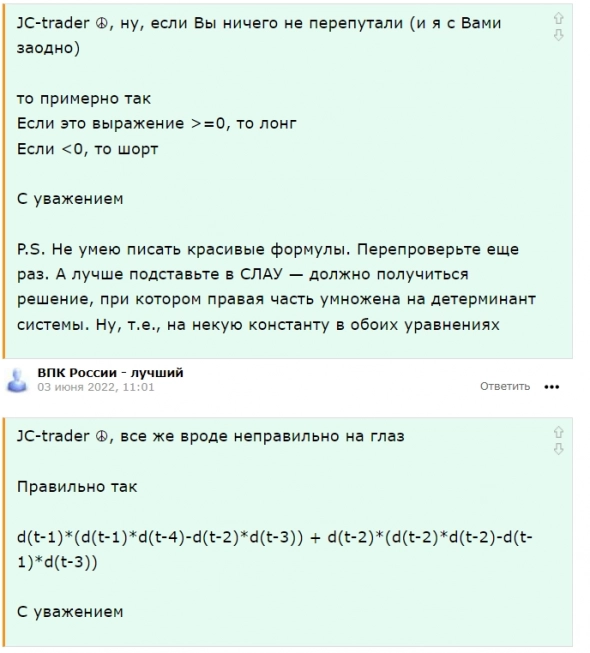

Цитата:

Все это работает на коротком таймфрейме (1 min и ниже).

Любой резидент СЛ за 5 мин в Excel может проверить, что этот индикатор работает в плюс на любом активе. Более того, если ему лично претит Excel, он может проверить тот же факт в C#, Python, R, Matlab etc. В любом случае, много времени такой тест не занимает.

Тест сделан на основе итогового комментария:

Код в моём тестере получился такой:

Далее кумулятивные эквити на минутках за 2020 год с данных мосбиржи без учета издержек.if(sys==«id»)

{

h1=cls[n-1]-cls[n-2]

h2=cls[n-2]-cls[n-3]

h3=cls[n-3]-cls[n-4]

h4=cls[n-4]-cls[n-5]

i=h1*(h1*h4-h2*h3) + h2*(h2*h2-h1*h3)

if(i>=0) inl=T

if(i<0) outl=T

}

РИ в пунктах:

Си в рублях:

Золото в долларах:

Так и должно быть или я что-то сделал не так?

Инвестиции или спекуляции

- 28 марта 2022, 09:26

- |

Поэтому решил посчитать, какие возможности для этого давал наш рынок в прошлом по акциям и облигациям с 2003 года по н.вр.

MCFTR говорит, что в акциях после налогов и торговых издержек можно было получить не более

=0.85*((4781/331)^(1/19)-1)=12,8% годовых.

RGBITR говорит, что в облигациях можно было рассчитывать на не более

=0.85*((480/114)^(1/19)-1)=6,7% годовых.

С одной стороны, совсем не густо.

С другой стороны, доходность положительная в обоих классах активов.

Выводы: с выводами тут не густо. Нужны хорошие вводы и крепкие нервы.

Теперь спекуляции. Оценок тут не будет кроме общеизвестного: в «среднем по больнице» спекуляции дают отрицательную среднегодовую доходность.

мои итоги 2021

- 02 марта 2022, 06:02

- |

комон: подвёл, введя для авторов стратегий в декабре двойное ГО.

здоровье: в жопу.

дети: хорошо.

алго: много всего, устранил ошибки в голове, нащупал много нового, перестроился на более медленный подход.

системы: теперь их называю «тупаны».

планы на 2022: не обосраться.

настроение: рабочее.

чю: на месте.

сорри, что с задержкой, но как знал: в нынешние тяжелые времена пусть инфа о моем убытке-2021 поддержит коллег, ведь

ничто так не бодрит как плохие дела у соседа:)

Анализ лчи-сделок makdi067

- 22 декабря 2021, 14:07

- |

Имеется красивейшая эквити:

Эта эквити интересна не только тем, что у неё высокий шарп, но и тем, что она получена не на копеечном счете.

На стартовые 30 млн заработано 11 млн рублей.

Это опционная торговля, которая велась по трём базовым активам: RI, Si, BR.

Что я сделал для анализа? Скачал все сделки за конкурс и немного подшаманил файлик.

Видимо, там были открытые позиции на начало конкурса ну и остались открытые на момент окончания.

Чтобы всё закрывалось в ноль для финреза, я добавил в начала и в конец файла несколько строк с виртуальными сделками.

Тогда получилась такая картина.

Финрез по бренту (опционы+БА) порядка 230 долларов.

Финрез по сишке (опционы+БА) порядка 650 тыс рублей.

Финрез по ришке (опционы+БА) порядка 7,5 млн пунктов.

То есть можно сказать, что вся эквити получена на ришке.

Что меня интересовало?

1. Как получено?

2. Насколько устойчиво и насколько масштабируемо?

( Читать дальше )

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- август

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь