Энел 3 кв 2020

Сразу же хочется поругать менеджмент за то, что они представляют отчетность, не приведя ее в сопоставимый вид. В показателях за 2019 г. числится Рефтинская ГРЭС, а в результатах за 2020 г. уже нет. Формально выручка упала на 39%, но в компании произошли существенные изменения и трансформация, и это падение ни о чем не говорит. За актив получены деньги, погашена часть долга и строятся объекты ВИЭ.

На оставшихся активах выработка за год упала на 5%, на 3% упала средняя цена за мегаватт-час, при этом на 4% выросла удельная себестоимость. В результате маржа компании в расчете на 1 мегаватт-час рухнула на 56%.

Компания принимает меры по оптимизации расходов, но оценить их эффективность невозможно, т.к. несопоставима база для расчета.

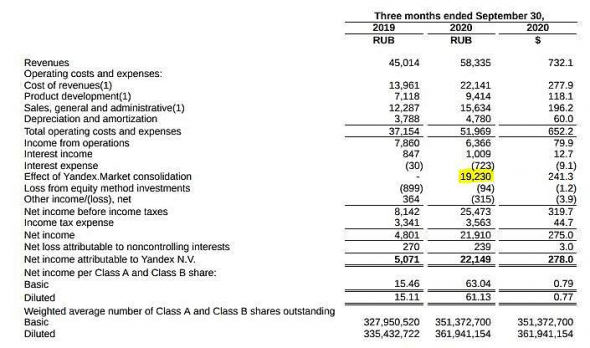

За 3 кв 2020 г. Энел получил 1,74 млрд EBITDA и 0,36 млрд чистой прибыли. При этом удалось за этот период сократить чистый долг на 1,1 млрд до 10,8 млрд и выплатить 3 млрд в виде дивидендов. Общий долг 23 млрд рублей, только его обслуживание по ставке 8,5% стоит почти 2 млрд в год. На балансе 12,2 млрд кэша, позволяющие пока чувствовать себя относительно уверенно. Однако компания еще не прошла пик CAPEX, на котором чистый долг составит 33,5 млрд.

По стратегическому плану на 2021 год приходится пик падения чистой прибыли и EBITDA, некоторое восстановление начнется только с 2022 г. после запуска проектов ВИЭ.

Дилетант, вы правда верите в ВИЭ? особенно при текущих ценах на нефть и газ

Роман Ранний, в контексте Энела это просто рост выработки, и соответственно, рост денежных потоков. Не знаю, есть ли у них соглашение с государством по субсидированию или повышенных тарифах на этих объектах, если есть, то это дополнительный плюс к выручке, с которой не все хорошо после продажи Рефтинской ГРЭС