Блог им. mihaylets |Китай опережает США по инвестициям в инфраструктуру

- 03 апреля 2021, 11:43

- |

План Байдена, о котором недавно рассказывал, предполагает ежегодный размер инвестиций в инфраструктуру около 280$ миллиардов в год. В тоже самое время в Китае эта цифра превышает минимум в два раза и продолжает расти.

С одной стороны, это логично, ведь Китай все еще развивающаяся страна, и многие фонды просто отсутствуют. С другой, инфраструктура, которая сейчас строится, значительно более эффективнее, чем, устаревшая по многим параметрам, имеющаяся в США.

Что это значит? Что, во-первых, эти инвестиции будут давать больший прирост ВВП в моменте за счет мультипликативного эффекта, а во-вторых, за счет более высокой эффективности, это будет оказывать более длинный положительный эффект на темпы экономического роста.

На последней трансляции в клубе Modern Rentier, посвященной Global Macro и аллокации капитала, я рассказывал про инвестиции в Китай, и про то, что несмотря на давление, связанное с ужесточением монетарной политики в этом году, в перспективе 5-7 лет, китайский рынок имеет все шансы показать значительный рост своей капитализации. А значит, что экспозиция на Китай в инвестиционных портфелях остается must have.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговые сигналы! |Новый пакет стимулов от Байдена на $2.3 ТРИЛЛИОНА! Какие компании выиграют от этого?

- 01 апреля 2021, 08:00

- |

Блог им. mihaylets |Как заработать в инвестициях 2021? Мышление Новичка VS Мышление Профессионала

- 31 марта 2021, 07:05

- |

Почему ответов на вопросы: куда пойдет рынок, когда начнется коррекция и насколько мы вырастем — не существует? Как выстроить инвестиционную стратегию? И чем отличается мышление новичка от профессионала.

( Читать дальше )

Блог им. mihaylets |Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

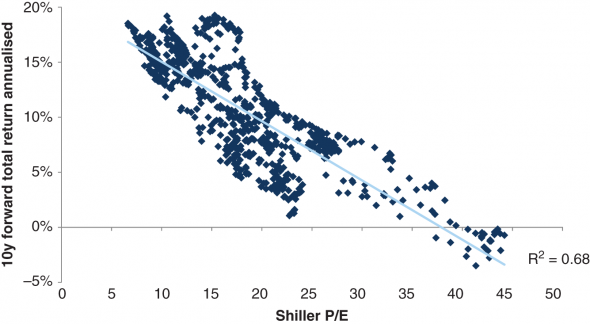

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

Блог им. mihaylets |Почему вам ВРУТ про инфляцию и падение рынков? Как защитить свой капитал - Конкретные сектора

- 23 марта 2021, 19:26

- |

Блог им. mihaylets |Итоги ФРС и реакция рынков

- 18 марта 2021, 11:04

- |

Решения ФРС – это то, что прайсило рынок последние дни. Как и обещал вчера в видео, выкладываю свои мысли на этот счет.

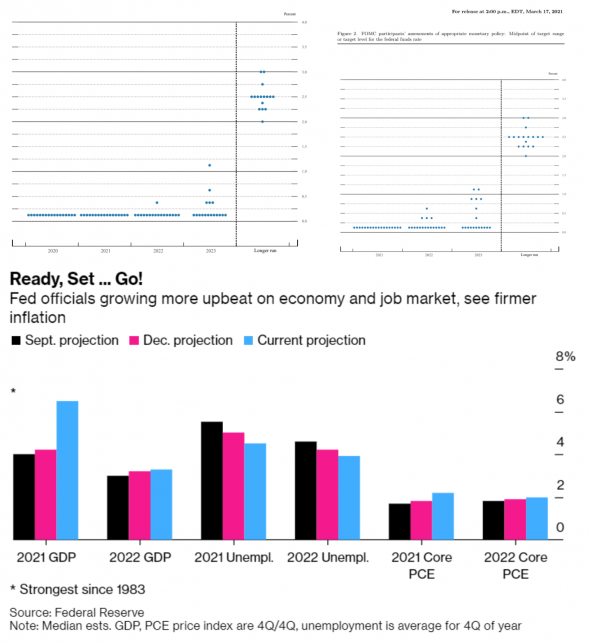

Чего боялся рынок? Рынок боялся ужесточения монетарной политики и изменения ожиданий по ставке. Первого не произошло, но вот ожидания по ставке слегка изменились. Если мы сравним с декабрьским прогнозом, мы увидим более ястребиные настроения.

Тем ни менее, главе ФРС удалось успокоить рынки. Обещания удерживать текущие темпы выкупа активов на $120млрд в месяц, а также нулевую ставку настолько долго, насколько это будет необходимо, вкупе с более оптимистичными прогнозами по экономическому росту, чем в декабре, и лучше, чем средние ожидания по рынку – были расценены рынком как позитив, и индексы продолжили рост.

Еще один, более глобальный риск, риск роста инфляции, на сегодняшний день не особо беспокоит ФРС. Они не видят долгосрочного ее роста, а всплеск инфляции в этом году, расценивают как временный.

( Читать дальше )

Блог им. mihaylets |Рэй Далио: "Америке скоро конец. А кэш и облигации убьют ваши инвестиции"

- 16 марта 2021, 16:44

- |

Блог им. mihaylets |Инфляция и динамика фондового рынка

- 12 марта 2021, 08:33

- |

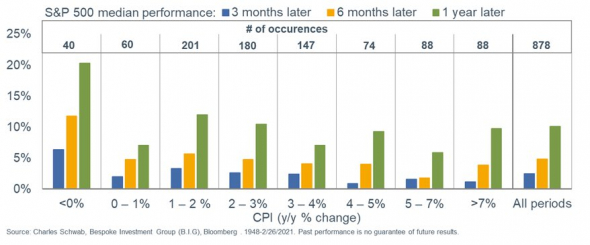

Ниже на графике видна статистика, которая показывает взаимосвязь между инфляцией и последующим перформансом фондового рынка. Взаимосвязь крайне интересная и, главное, полезная. Ее нет. Поэтому страхи инвесторов с позициями в акциях (в бондах, разумеется, все намного хуже) по поводу инфляции несколько преувеличены.

Справедливости ради стоит отметить что тут речь идет о номинальной доходности. В реальных цифрах, конечно, инфляция разрушает покупательскую способность капитала. И даже если в долларах вы получите прирост, вовсе не факт, что получите прирост в покупательской способности.

Как захеджироваться от инфляции? Простого решения нет, и по статистики, практически все активы подвержены ее разрушающему эффекту. Но все же два способа как это сделать, я хотел бы отметить:

- Это делать упор в портфеле на компании, чья конечная продукция сильно коррелирует с инфляцией. Таких индустрий несколько, и одна из них это сырьевая. У компаний, оперирующих в этом сегменте, очень большие фиксированные расходы, которые не зависят от конечной цены продукции. Поэтому с ростом цен (инфляцией), растет их прибыль (рост выручки – фиксированные расходы), причем рост прибыли, как правило, обгоняет рост инфляции. Именно поэтому в одном из последних видео отмечал привлекательность российского рынка.

( Читать дальше )

Блог им. mihaylets |Инвестиции Уоррена Баффета. Почему стратегия Баффета больше не работает и как это исправить.

- 09 марта 2021, 09:52

- |

Все знают, что Баффет проигрывает индексу уже который год. Но насколько в реальности печальны его результаты, знают далеко не все. Всего лишь одна компания в его фонде не позволила, некогда небожителю мира инвестиций, окончательно упасть в грязь лицом.

Какие ошибки совершил Баффет за последний год, разбираем на конкретных примерах, и делаем для себя выводы, чтобы их не допускать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс