Блог им. moexstocks |Как заявления про американский "печатный станок" повлияют на фондовый рынок

- 23 августа 2021, 21:13

- |

На прошлой неделе ФРС впервые намекнула на сворачивание программы количественного смягчения. Рынки отреагировали достаточно нервно — большинство инструментов скорректировалось, продемонстрировав повышенную волатильность.

В пятницу ближе к закрытию торгов коррекцию начали выкупать. Сегодня эта тенденция продолжилась — S&P 500, например, уже установил очередной исторический максимум. Индекс доллара значительно снизился, а нефть за день прибавила более 5%.

Вероятно, в ближайшие месяцы подобная динамика будет наблюдаться постоянно: ФРС будет на каждом заседании постепенно ужесточать риторику, рынки на этих новостях будут падать, а затем выкупать коррекции, т.к. ликвидности много, и снижаться она будет очень медленно. Тем не менее, учитывая настолько перегреты фондовые рынки, нельзя исключать того, что одна из коррекций может перерасти в полномасштабный финансовый кризис.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. moexstocks |Мировые рынки падают в ожидании сворачивания программы QE в США

- 20 августа 2021, 20:01

- |

Во вторник появилась информация о том, что ФРС объявит о начале сворачивания экстренного стимулирования уже в сентябре. Окончательное завершение программы планируется к середине 22-го года, после чего при соответствующих экономических условиях последует повышение ставки.

Реакция рынка оказалась крайне негативной: индекс S&P500 снижался более 2.5%, нефть торгуется около $66 за баррель, а российская валюта ослабла до уровня 74.5 рубля за доллар.

Ликвидность от ФРС является одним из ключевых драйверов главных мировых фондовых индексов. Сейчас впервые за долгое время получен ястребиный сигнал от ФРС — намёк на сокращение ликвидности. Рынки очень нервно реагируют даже на словесные интервенции насчёт изъятия ликвидности, поэтому начало сокращения QE может стать причиной для значительной коррекции на фондовых площадках.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |Пройден ли в США пик инфляции?

- 12 августа 2021, 20:51

- |

В США опубликована статистика по инфляции и безработице за июль. Потребительская инфляция замедлила свой рост по сравнению с предыдущим месяцем, что соответствует прогнозу.

Рынок воспринял эту информацию как очень позитивную, так как она выглядит как подтверждение заявления ФРС о том, что скачок инфляции носит временный характер. Следовательно, если инфляция под контролем, то можно безопасно продолжать программу количественного смягчения.

После выхода этой новости индекс доллара значительно снизился, фондовые рынки отреагировали бурным ростом, цены на сырьё подскочили.

Тем не менее, сегодняшняя статистика по промышленной инфляции и безработице оказалась не столь радужной: проминфляция не снизила темпов роста, а восстановление занятости идёт полным ходом. Если инфляцию укротить всё-таки не удастся, а безработица придёт к целевым значениям, то главных аргументов Пауэлла для продолжения мягкой денежно-кредитной политики не останется.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |США призывает ОПЕК+ увеличить добычу нефти

- 11 августа 2021, 15:40

- |

Сегодня появилась информация о том, что сотрудники администрации президента США Джо Байдена на этой неделе провели переговоры с представителями Саудовской Аравии, ОАЭ и других стран. По мнению Белого Дома, решения ОПЕК+ о наращивании добычи на 400 тыс. баррелей в сутки ежемесячно до конца года недостаточно для удовлетворения восстанавливающего спроса на сырую нефть.

Как известно, цены на нефть имеют большое влияние на инфляцию, которая сейчас находится под пристальным вниманием как ФРС, так и Белого Дома. Значительный рост инфляции, наблюдаемый в последнее время не нужен ни правительству США, ни ФРС.

Давление США на ОПЕК+ и, следовательно, на нефтяные котировки, является дополнительным фактором снижения цены на нефть.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |ФРС продолжает накачивать рынки ликвидностью

- 29 июля 2021, 20:48

- |

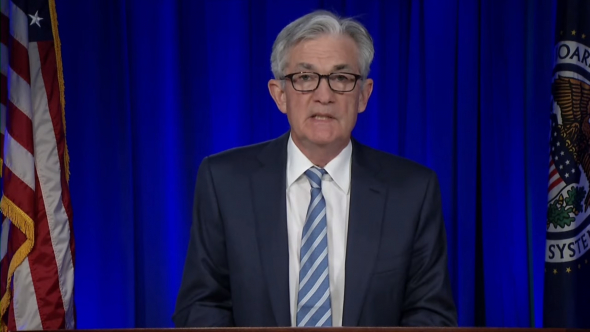

Вчера состоялось заседание ФРС США, по итогам которого было принято решение оставить ставку по федеральным фондам на уровне 0-0,25%. Ежемесячные покупки в рамках программы QE объёмом $120 млрд. также остаются без изменений.

Джером Пауэлл отметил, что инфляция намного выше целевого уровня и может быть сильнее и устойчивее, чем прогнозируется. Если темпы инфляции будут существенно выше ожиданий, ФРС будет готова внести коррективы в политику. При рассмотрении вопроса о повышении процентных ставок ключевым фактором для ФРС будет безработица. ЦБ США будет сворачивать QE по мере приближении экономики к полной занятости.

Для валютного рынка повышенная инфляция наряду с низкой ключевой ставкой означает отрицательную реальную ставку в долларовых облигациях: индекс доллара реагирует падением более 1,3% c недавних максимумов.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |Плохие новости для экономики — хорошие новости для рынков

- 02 июля 2021, 21:29

- |

Сегодня вышла статистика по безработице в США: 5.9% вместо ожидаемых 5.7%. Как известно, безработица это один из ключевых факторов, на который опирается ФРС при принятии решений по монетарной политики.

Неожиданный рост уровня безработицы был воспринят рынками по принципу «чем хуже, тем лучше». Если безработица растёт, значит федеральный резерв не будет торопиться с повышением ставки и сворачиванием программы количественного смягчения. Как следствие, не происходит сокращения ликвидности в системе, что благоприятствует росту фондовых рынков и сырья, а также ослаблению доллара.

Американский индекс S&P 500 обновил исторический максимум и торгуется вблизи уровня 4350, индекс доллара откатывает от максимума на 0.5%.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |ФРС готовит рынки к ужесточению политики

- 17 июня 2021, 19:18

- |

Вчера состоялось долгожданное заседание ФРС. Как и раньше, было принято решение оставить ключевую ставку неизменной, а также сохранить программу QE в полном объёме.

Как и ожидалось, много внимания было уделено обсуждению инфляции. «Инфляция может оказаться более высокой и устойчивой, чем мы ожидали» — заявил Пауэлл. При этом он отметил, что долгосрочные ожидания соответствуют целям ФРС. Тем не менее, прогноз инфляции за 2021 год вырос на целый процент до 3,4%.

По словам Пауэлла, ФРС готова скорректировать свою политику, если инфляция выйдет из-под контроля. Обсуждения уменьшения темпов QE начнутся в ближайшее время, но о любых изменениях будет объявлено заранее.

Одним из главных изменений по сравнению с предыдущим заседанием стало то, что теперь большинство членов FOMC ожидают два повышения ставки до конца 2023 года. Наиболее сильно эта новость отразилась на курсе доллара: индекс DXY прибавил почти 1,5%.

Таким образом, несмотря на отсутствие изменений в моменте, риторика ФРС очень сильно поменялась: Пауэлл начинает готовить рынки к ужесточению политики.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |Тревожная статистика из США: инфляция выше прогнозов

- 10 июня 2021, 16:14

- |

Сегодня вышла статистика инфляции в США: по итогам мая инфляция за месяц составила 0,6%, а годовая инфляция — 5%. Оба эти показателя оказались выше прогнозируемых.

Ранее ФРС заявляла, что инфляция может краткосрочно превышать целевой уровень, и в этом случае она не будет изменять свою политику. Сможет ли ФРС проигнорировать такую статистику, мы узнаем после заседания на следующей неделе.

Напомним, что возможное повышение ключевой ставки в США или сворачивание QE окажут крайне негативное влияние на мировые фондовые рынки.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |ФРС остановит печатный станок?

- 03 июня 2021, 17:28

- |

ФРС США объявила о том, что с 7 июня планирует начать продавать со своего баланса корпоративные облигации. Следует напомнить, что эти облигации приобретались в рамках механизма экстренного кредитования во время мартовского рыночного обвала, связанного с пандемией. ФРС планирует продать весь портфель до конца года.

Официальный представитель ФРС заявил, что решение о сворачивании корпоративного кредитного механизма не связано с денежно-кредитной политикой. Тем не менее, мы полагаем, что данное событие может быть воспринято рынком как первый шаг в сторону сворачивания программы количественного смягчения.

В предыдущие годы рынок крайне болезненно воспринимал любые новости, связанные с изъятием ликвидности от ФРС. Можно ожидать, что и в этом году подобные заявления могут спровоцировать коррекцию на фондовых рынках.

Наш Телеграм канал: MOEX Stocks

Блог им. moexstocks |ФРС собирается сворачивать программу количественного смягчения

- 20 мая 2021, 17:40

- |

Вчера состоялось очередное заседание ФРС. Члены комитета сделали ряд уже привычных заявлений: отметили, что инфляция — это временное явление, экономика далека от своих таргетов, и требуется время до прогресса по восстановлению экономики.

Самая важная информация с заседания — упоминание о начале дискуссии по ужесточению денежно-кредитной политики. Как известно, любое упоминание о смене политики ФРС оказывает сильнейшее влияние на рынки. В протоколе отмечено, что обсуждение вопроса снижения темпов покупки активов будет уместным «в какой-то момент», если восстановление экономики США продолжит набирать обороты.

Следующие данные по безработице в США должны выйти 3 июня. Если статистика будет хорошей, то рынки начнут готовиться к тому, что ФРС сделает конкретное заявление о сворачивании программы QE уже на своём заседании в следующем месяце. Такое развитие событий — негативный сценарий для как для фондовых рынков, так и для курса рубля.

Наш Телеграм канал: MOEX Stocks

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс