Блог им. niknikiv |ЦБ РФ. Обзор рисков финансовых рынков. Март 2025. Покупки /продажи акций по категориям участников.

- 09 апреля 2025, 01:18

- |

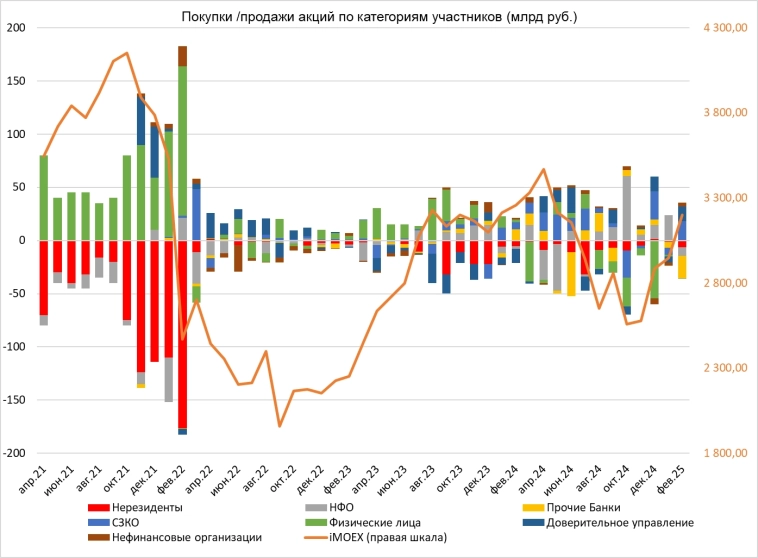

На максимумах по IMOEX в феврале купили акции: СЗКО и Доверительное управление.

На максимумах по IMOEX в феврале продавали акции: Прочие банки, НФО и Нерезиденты.

На падении по IMOEX в марте покупали акции: Физические лица СЗКО и Нерезиденты.

На падении по IMOEX в марте продавали акции: Прочие банки и НФО

Какие разумные НФО! В прошлое падение апр-май 24 они также продали на максимумах, а закупались на минимумах в октябре 2024!

- комментировать

- Комментарии ( 0 )

Блог им. niknikiv |ЦБ РФ. Обзор рисков финансовых рынков. Февраль. 2025. Покупки /продажи акций по категориям участников.

- 10 марта 2025, 19:23

- |

Блог им. niknikiv |ЦБ РФ. Обзор рисков финансовых рынков. Февраль. 2025. Продажи иностранной валюты крупнейшими экспортерами.

- 10 марта 2025, 17:10

- |

Однако более показательный график Дельты Чистые продажи (среднее значение минус текущее значение) млрд долл. США по месяцам.

( Читать дальше )

Блог им. niknikiv |Итоги торгов на СПБ бирже 23 февраля 2025 г.

- 23 февраля 2025, 19:39

- |

01 февраля = 16,5 млн руб.

02 февраля = 27,4 млн руб.

08 февраля = 4,3 млн руб.

09 февраля = 38,8 млн руб.

16 февраля = 371,78 млн руб.

на 19:00

23 февраля = 695,21 млн руб. Из них акции ПАО «СПБ Биржа» на сумму 688,29 млн руб.

Итоги торгов на 19:00 23 февраля:

Да,

СПБ Биржа с 22 февраля расширила время проведения торгов российскими ценными бумагами по субботам и воскресеньям до 23:50 мск.

Блог им. niknikiv |Итоги торгов на СПБ бирже 16 февраля 2025 г.

- 17 февраля 2025, 00:43

- |

01 февраля = 16,5 млн руб.

02 февраля = 27,4 млн руб.

08 февраля = 4,3 млн руб.

09 февраля = 38,8 млн руб.

16 февраля = 371,78 млн руб.

Итоги торгов 16 февраля:

Блог им. niknikiv |Итоги торгов на СПБ бирже 09 февраля 2025 г.

- 09 февраля 2025, 19:47

- |

01 февраля = 16,5 млн руб.,

02 февраля = 27,4 млн руб.,

08 февраля = 4,3 млн руб.

09 февраля = 38,8 млн руб.

Итоги торгов 9 февраля:

Блог им. niknikiv |Итоги торгов на СПБ бирже 08 февраля 2025 г.

- 09 февраля 2025, 00:03

- |

Блог им. niknikiv |Итоги торгов на СПБ бирже 02 февраля 2025 г.

- 02 февраля 2025, 19:40

- |

СПБ Биржа с 1 февраля начинает биржевые торги в субботу и воскресенье.

Итоги торгов 2 февраля:

Акции Яндекса не торговались.

Блог им. niknikiv |Итоги торгов на СПБ бирже 01 февраля 2025 г.

- 02 февраля 2025, 01:20

- |

СПБ Биржа с 1 февраля начинает биржевые торги в субботу и воскресенье. СПБ Биржа будет проводить биржевые торги по субботам и воскресеньям, начиная с 1 февраля 2025 года. Такое решение принято по запросу участников торгов. Торги в субботу и воскресенье будут проводиться с 10:00 до 19:00 мск с обязательным присутствием маркетмейкеров для обеспечения ликвидности в указанный период по каждой ценной бумаге. В дальнейшем время торгов планируется расширить до 23:50 мск.

Торги в субботу и воскресенье будут представлять собой утреннюю дополнительную торговую сессию торгового дня понедельника. В связи с этим расчёты и клиринговые операции по сделкам, заключенным в выходные дни, будут осуществляться во вторник (сделка в торговый день понедельник с расчётами Т+1).

Для снижения рисков с целью защиты инвесторов от значительных ценовых колебаний диапазон ценовых движений по ценным бумагам, доступным на торгах в субботу и воскресенье, будет существенно сужен по сравнению с будними днями. Жесткие границы колебания цены в субботу и воскресенье будут удовлетворять одновременно двум условиям:

( Читать дальше )

Блог им. niknikiv |СПБ Биржа приостановила торги

- 27 января 2025, 20:08

- |

О запрете подачи Заявок и об ограничении возможности заключения Договоров на торгах ПАО «СПБ Биржа»

Настоящим Публичное акционерное общество «СПБ Биржа» уведомляет Участников торгов о принятии следующих решений в отношении всех ценных бумаг, включенных во все Группы инструментов (далее — Ценные бумаги):

1. С 19:00 по московскому времени 27 января 2025 года не могут быть поданы Заявки и Заявки репо и не могут заключаться Договоры и Договоры репо на основании указанных Заявок и Заявок репо, предметом которых являются Ценные бумаги, во всех режимах торгов с указанием всех Кодов расчетов.

INTERFAX.RU — «СПБ биржа» сообщила о приостановке приема заявок в отношении ценных бумаг во всех режимах торгов с 19:00 по московскому времени.

«Мы обнаружили замедление штатных процессов, связанных с проведением торгов, и превентивно объявили о приостановке подачи заявок. О возобновлении возможности подачи заявок сообщим дополнительно», — сообщили «Интерфаксу» в пресс-службе биржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс