Блог компании Открытие Инвестиции |Силы у рубля остаются, но внешний фон мешает укреплению (комментарий аналитиков)

- 03 октября 2019, 00:25

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Российский рубль подошёл к октябрю в несколько ослабленной форме. Однако связано это не с его фундаментальными основами, а с влиянием внешних факторов. Индекс доллара поднялся до максимума за 29 месяцев, что отражается на всех рискованных активах. Тем не менее при смене настроений рубль будет первым кандидатом на активное укрепление.

Ключевым событием предстоящего месяца станет начало переговоров между США и Китаем 10 октября. Пока сложно говорить о каких-либо ожиданиях, так как предыдущие попытки достигнуть общего знаменателя провалились. Однако на сей раз Д. Трамп может согласиться на уступки, чтобы иметь козырь в борьбе за кресло президента в будущем году. Провал переговоров будет означать рост рисков глобальной и локальной американской рецессии. Соответственно, любые позитивные сигналы за пределы переговорного процесса смогут оказать поддержку рублю.

Ещё одним источником рисков для отечественной валюты остаётся американский Конгресс. Безграничная нелюбовь демократов к Д. Трампу и к России заставляет их искать связи с Москвой по любому поводу, даже в тех случаях, когда это выше понятия невероятного. Соответственно, можно закладывать 2%-4% возможного ослабления рубля, если в Конгрессе раскрутят новую антироссийскую тему.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Открытие Инвестиции |Недельный обзор рынка акций с 30 сентября по 4 октября 2019 года

- 30 сентября 2019, 10:14

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи упал с 2796,41 п. до 2757,98 п., а индекс РТС с 1377,38 п. до 1347,72 п. Пара EUR-USD упала с $1,1021 до $1,0942. Пара USD-RUB поднялась с 64,01 до 64,70, а EUR-RUB с 70,56 до 70,75. Нефть марки Brent подешевела с $64,28 до $61,91 за баррель. Американский индекс широкого рынка S&P 500 снизился с 2992,07 п. до 2961,79 п.

Рынки постоянно лихорадит — то от торговой войны, то от геополитических событий. Прошедшая неделя не была исключением. Китай и США вроде бы готовятся к торговым переговорам, но «добрые» шаги перемежаются с жёсткой риторикой. Вашингтон пока не намерен продлевать разрешение на работу с китайской Huawei, а это один из ключевых вопросов. Иран оказался в лабиринте обещаний и угроз, хотя риски немедленного военного воздействия по следам атаки на объекты инфраструктуры Саудовской Аравии существенно снизились. В США разгорается скандал и процесс импичмента Д. Трампа, но на сей раз без участия Москвы, хотя лидер демократов допустила, что Кремль приложил свою руку. На этом фоне статистика по США оказалась достаточно сильной, чтобы ожидания дальнейшего смягчения денежной политики ФРС немного снизились. Однако впереди неделя, на которой начинается новый месяц, и рынки смогут ознакомиться с ключевой статистикой за сентябрь, который может оказаться весьма слабым как для Китая и Европы, так и для самих США.

( Читать дальше )

Блог компании Открытие Инвестиции |Обзор рынка драгоценных металлов с 18 по 25 сентября 2019 года

- 25 сентября 2019, 18:59

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

В прошедший период рынки золота и серебра вновь выросли, получив импульс от обострения геополитической напряженности на Ближнем Востоке. Нападение на НПЗ Саудовской Аравии привело к отправке дополнительных американских военных сил в регион, а также усилило санкционное давление на Иран. При этом стороны обмениваются усиливающейся по тональности военной риторикой, что увеличивает риски горячего столкновения.

ФРС США в ходе сентябрьского заседания ожидаемо снизила коридор процентных ставок на 25 пунктов, хотя риторика регулятора осталась сдержанной. Пока в 2020 г. снижения процентной ставки не ожидается, а в 2021-22 годах возможно по одному снижению. Нейтральная политика ФРС США оказала давление на фондовый рынок, что поддержало цены на драгоценные металлы.

Торговая неопределённость в мире продолжает нарастать, а это также сопровождается ухудшающимися экономическими показателями. В конце прошлой недели торговые переговоры между США и Китаем внезапно прервались, что также оказало негативное влияние на фондовые рынки и усилило спрос на страховые активы. При этом в начале новой недели было анонсировано продолжение переговоров, что несколько улучшило ситуацию.

( Читать дальше )

Блог компании Открытие Инвестиции |Обзор рынка акций на неделю с 23 по 27 сентября 2019 года

- 23 сентября 2019, 10:29

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. индекс МосБиржи поднялся с 2791,74 п. до 2796,41 п., а РТС подрос с 1368,93 п. до 1377,38 п. Пара EUR/USD поднялась с $1,1077 до $1,1021. Пара USD/RUB упала с 64,34 до 64,01, а EUR/RUB – с 71,28 до 70,56. Нефть Brent подорожала с $60,22 до $64,28 за баррель. Американский индекс широкого рынка S&P 500 снизился с 3007,39 п. до 2992,07 п.

Прошедшая неделя была богата на события. Атака на нефтяную инфраструктуру Саудовской Аравии оставила много вопросов, но итогом стал рост цены нефти. Китай и США обмениваются небольшими уступками в сфере торговли и уже возобновили предварительные консультации для последующих переговоров на правительственном уровне. Федеральная резервная система США снизила ставку и может сделать это ещё раз до конца года, если экономическая статистика будет этому способствовать. Впереди новая неделя ожиданий новостей о переговорах США и КНР, развития ситуации в Персидском заливе и предварительных данных по деловой активности в сентябре.

( Читать дальше )

Блог компании Открытие Инвестиции |Обзор мирового рынка нефти с 14 по 20 сентября 2019 г.

- 20 сентября 2019, 18:21

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

Мировой рынок нефти в прошедшую неделю находился под стрессом обострения ситуации на Ближнем Востоке, где произошло нападение на НПЗ в Саудовской Аравии, сократившее добычу в стране почти вдвое – на 5,7 млн бар. в сутки. Это составляет примерно 6% мирового производства нефти.

В понедельник компания Bapco закрыла установку первичной перегонки нефти мощностью 22 тыс. бар. в сутки на НПЗ в Ситре, а также три установки мощностью 22 тыс. бар. в сутки (первичной перегонки), 10,2 тыс. бар. в сутки (вакуумной дистилляции) и 24 тыс. бар. в сутки (висбрекинга) вынуждены были снизить объемы перегонки до 45%. Нефтепровод, по которому компания Saudi Aramco транспортирует компании Bapco 220-230 тыс. бар. нефти сорта Arab Light в сутки, также был закрыт после атак в субботу.

Под влиянием этого цены на нефть сорта Brent вырастали до уровня $69,33, после чего понизились к уровню $64,81 за баррель. Стоимость нефти сорта WTI повышалась до уровня $62,80, после чего цены снизились к уровню $58,64 за баррель. Спред между сортами нефти по состоянию на 19 сентября 2019 г. составлял $6,3, отношение спреда к цене сорта WTI подросло до 10,8%. По оценкам трейдеров, нападение на столь крупный инфраструктурный объект ввело в цену дополнительную премию за риск в размере около $5 за баррель.

( Читать дальше )

Блог компании Открытие Инвестиции |Обзор рынка акций на неделю с 16 по 20 сентября 2019 года

- 16 сентября 2019, 10:12

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи снизился с 2797,55 п. до 2791,74 п., а РТС вырос с 1340,52 п. до 1368,93 п. Пара EUR-USD упала с $1,1026 до $1,1077. Пара USD-RUB упала с 65,73 до 64,34, а EUR-RUB с 72,50 до 71,28. Нефть Brent подешевела с $61,54 до $60,22 за баррель. Американский индекс широкого рынка S&P 500 поднялся с 2978,71 п. до 3007,39 п.

Ситуаця на рынках становится всё более непредсказуемой. Всю прошлую неделю спекулянты переживали за будущий спрос на нефть, но на выходных объекты нефтяной инфраструктуры в Саудовской Аравии были атакованы беспилотными аппаратами, что привело к остановке почти половины добычи в стране. Резкий рост военных рисков грозит немедленным повышением котировок Brent в сторону $70. Для российского рынка это позитив, как и для рубля. Более того, опыт борьбы против беспилотников в Сирии почти гарантирует обширный заказ систем ПВО со стороны Эр-Рияда. По остальным направлениям неопределённость также сохраняется. У ФРС нет прямых оснований для снижения ставки, но рынки могут оказаться слишком разочарованными бездействием регулятора. США и Китай постепенно нащупывают основу для торговых переговоров, но впереди ещё очень длинный путь. Впрочем, КНР, где продовольственная инфляция достигла 10%, добровольно и в одностороннем порядке сняла импортные пошлины на множество товаров сельскохозяйственного производства из США. Соответственно, впереди очень интересная и непредсказуемая неделя.

( Читать дальше )

Блог компании Открытие Инвестиции |Рост стоимости акций или хорошие дивиденды – отличительные особенности развитых рынков

- 13 сентября 2019, 14:44

- |

Алексей Корнилов, CFA, ведущий аналитик «Открытие Брокер» по международным рынкам

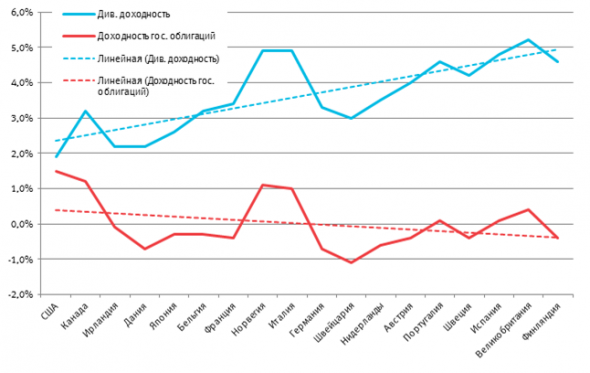

Высокая дивидендная доходность, как правило, наблюдаются в тех странах, где действуют низкие процентные ставки. Эта ситуация вполне закономерна. Низкие процентные ставки свидетельствуют о низких темпах роста экономики. В таких условиях компаниям логичнее увеличивать долю выплаты дивидендов и уменьшать долю для реинвестирования в бизнес. С другой стороны, в США наблюдаются более высокие процентные ставки и более низкая дивидендная доходность. Здесь компании заинтересованы в реинвестировании прибыли и росте стоимости своего бизнеса. Следует учитывать, что совокупный доход от инвестирования в акции складывается из роста стоимости акций и дивидендов. В европейских акциях совокупный доход в значительной степени определяется дивидендной доходностью. В США совокупная ожидаемая доходность формируется в основном за счёт роста стоимости акций.

Блог компании Открытие Инвестиции |Обзор рынка драгоценных металлов с 20 мая по 11 сентября 2019 года

- 13 сентября 2019, 12:40

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

Конец весны и лето 2019 года выдались для рынков драгоценных металлов бурными. Рынки золота и серебра вышли из длительных диапазонов консолидации и вырвались вверх, закрепляя динамику в растущем тренде. Накопленный потенциал к росту разорвал держателей коротких позиций, что резко повысило волатильность. Увеличившиеся покупки Центробанков дополнились выросшим инвестиционным и спекулятивным спросом.

В мае вероятность достижения торговых договоренностей между США и Китаем резко снизилась, что привело к увеличению негативных настроений. Постепенно начали расти ожидания начала рецессии в экономике США и в мире, которое подтверждалось ухудшившейся экономической статистикой и инвертирующимися кривыми доходностей облигаций. Инвесторы начали все больше покидать фондовый рынок, повысив спрос на страховые активы.

Озабоченность по поводу состояния мировой экономики сопровождалась резким усилением напряженности на Ближнем Востоке. Дело дошло от обмена подозрениями до направления американских военных к иранской территории для нанесения удара. Однако в последний момент Д. Трамп решил отозвать своё решение и предложить очередные переговоры иранской стороне. Это вызвало панику среди инвесторов и стало одним из триггеров роста цен на золото.

( Читать дальше )

Блог компании Открытие Инвестиции |Обзор рынка акций на неделю с 9 по 13 сентября 2019 года

- 09 сентября 2019, 11:23

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи поднялся с 2740,04 п. до 2797,55, а РТС — с 1293,32 п. до 1340,52 п. Пара EUR-USD поднялась с $1,099 до $1,1026. Пара USD-RUB упала с 66,79 до 65,73, а EUR-RUB с 73,35 до 72,50. Нефть Brent подорожала с $60,43 до $61,54. Американский индекс широкого рынка S&P 500 поднялся с 2926,46 п. до 2978,71 п.

Прошедшая неделя немного успокоила рынки, так как США и Китай всё же договорились о возобновлении переговоров. В Италии сформировано новое правительство без необходимости новых выборов, в Великобритании парламент взбунтовался против варианта выхода из Евросоюза без соглашения, а в Гонконге власти отказались от поправок в закон об экстрадиции. Соответственно, вторая половина прошедшей пятидневки прошла в позитивном ключе. Единственной печалью стала статистика из Германии, которая усиливает опасения по поводу рецессии в крупнейшей экономике еврозоны. На предстоящей неделе рынки будут оценивать прогресс в переговорном процессе США и КНР, а также оценивать шансы на глобальное замедление экономики.

( Читать дальше )

Блог компании Открытие Инвестиции |Обзор мирового рынка нефти с 12 по 30 августа 2019 года

- 06 сентября 2019, 18:41

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

Мировые цены на нефть в прошедший период восстановились под влиянием ожидаемого в октябре возобновления торговых переговоров между Китаем и США. При этом стороны продолжают постепенно повышать таможенные тарифы, но рынок становится устойчивым к этому процессу. Опасения по поводу возможного снижения потребления нефти в мире остаются, но они уже заложены в текущий уровень цен. По оценке компании BP, потребление нефти в этом году может вырасти менее, чем на 1 млн бар. в сутки, что станет самым медленным ростом с 2014 г., а также ниже среднего темпа роста в 1,5% за последние 20 лет. Тем не менее рынок надеется на смягчение денежно-кредитной политики крупнейших Центробанков, а также на стимулирующие меры. Сентябрьское заседание ФРС США состоится 17-18 сентября, в ходе которого ожидается понижение процентной ставки. Усиление инфляционных процессов также поддерживают долларовые цены на товары, в том числе на нефть. Поддержку рынку нефти в настоящий период также оказывает снижение запасов нефти и активно продолжающийся сезон ураганов в Атлантике. Шторм Дориан несколько стих, но в регионе Мексиканского залива формируется несколько новых штормов, которые могут нарушить перемещение танкеров и привести к остановке работы нефтяной инфраструктуры у побережья США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс