Блог им. rfynututkm |Сто абзацев о главном

- 20 октября 2019, 14:05

- |

Вот здесь, если кому интересно, отличный конспект моей книги — в примерно сотне твитов Павла Комаровского https://twitter.com/Rational_Answer/status/1163884047.. В паре мест там не очень точно, в паре мест бы поспорил — но это мелочи. Итоговое резюме от того же собрата по разуму http://www.rationalanswer.ru/2019/10/16/silaev-book/?..

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. rfynututkm |Лот №1. Трендовушка с хитрушкой

- 17 октября 2019, 12:08

- |

Я пару раз намекал, что это продается. Давайте уже без намеков: торговая система, продается. По соотношению цена/качество считаю, одно из лучших предложений на рынке.

Почему не жалко продавать? Потому что там ликвидности более чем, вход-выход в широком окне, размазан по куче вариантов, ни автоследование, ни продажи — систему не подкосили.

Первые покупатели системы были 2.5 года назад. С тех пор она заработала 250% с 15% просадкой, мониторинг счета с Комона прилагается.

1. Что предлагается?

Полное описание алгоритма + торговый робот. Робот под Квик и срочный рынок Московской биржи. Технически торговать можно любые контракты, хотя не все стоит. Прилагается мануал, несколько десятков страниц. Можно сказать, Приложение №1 к моей книге «Деньги без дураков». Описание, как создавалась, тестилась и улучшалась конкретная система, стоящая в торгах с 2014 года по сей день.

( Читать дальше )

Блог им. rfynututkm |О чем моя книга-то?

- 12 октября 2019, 14:47

- |

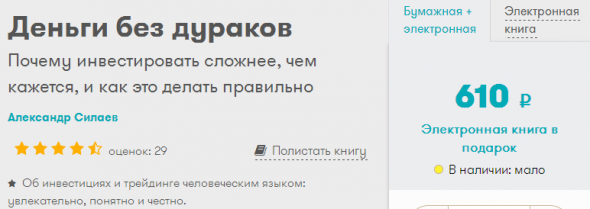

Если верить сайту Альпины (а с чего бы ему не верить?), моих книг осталось в наличии МАЛО. То есть большая часть тиража, надо думать, разошлась менее чем за два месяца. С чем себя и всех сторонников поздравляю.

Подумалось, а вдруг кто-то не видал анонс моей большой книги? (буквально большой — она 800 грамм весит). Это сложно, я в августе про нее известил раз пять-шесть, но вот каким-то чудом — мало ли? Раз в месяц, думаю, нормально включать напоминалку (кого утомит — можно просто не читать). Вдруг кто вчера зашел на огонек?

Для этого гипотетического персонажа лучший анонс — оглавление с пояснением.

Там уже в оглавлении больше смысла, чем в иных чудо-юдо-гуру. Итак....

------///------

Первая глава начинается с вопроса – зачем людям инвестировать? Приводится типовой ответ по учебнику. Пробуется на зуб. Добавляются другие ответы, менее типовые. Мы считаем, что людям надо, но давайте играть за все стороны. Меняем позицию и смотрим, кому и почему – не надо. Подумав, каждый сам решает за себя. Наше дело собрать все резоны в одну кучу.

( Читать дальше )

Блог им. rfynututkm |Мои стратегии. Промежуточные итоги-2019

- 18 сентября 2019, 12:05

- |

Странная дата для подведения итогов, но что-то вот накатило. Можно сказать, считаем цыплят по осени — то ли в предверии равноденствия, то ли осенней экспирации фьючерсов. То ли просто обновление хаев эквити, когда этим приятнее всего заняться.

Если кто-то посмотрит и скажет, «да ну, лучше бы купил на все деньги Газпром в начале года» — надо ли объяснять, что он дурак?

Есть такая ирония судьбы, называется возврат к среднему.

Можно предположить, например, что 2019 год должен быть для моих портфелей хуже обычного.

Вот почему, я же с начала года вышел в люди, издал книгу, завел бложики, меня понемногу стали звать на разные инвестиционные посиделки? А вот именно потому.

Сподручнее всего начать ходить в люди на подъеме. Мотивы разные, можно когда угодно, но в среднем, я полагаю, это делают скорее на подъеме совокупной эквити, чем на спаде. Так, 2018 год, «непростой для мировых рынков», был простым и приятным для моих счетов. По одной из стратегий на Финаме было 120% годовых по итогам 2018 г., и она в начале января красовалась на третьей позиции комоновского рейтинга. Из чего, конечно, не следует, что 120% — моя норма. Моя норма это лучше среднего, но 120% сильно лучше моего среднего, и такие штуки должны корректироваться.

( Читать дальше )

Блог им. rfynututkm |Картинка к моей книжке

- 16 сентября 2019, 16:15

- |

Вот еще в копилку рецензия. От человека, чей блог я читал еще до того, как завел свой и написал книжку. Тем приятнее smart-lab.ru/blog/reviews/561824.php

«Я купил и прочел книгу Александра Силаева «Деньги без дураков».

Книга замечательная, лучшая из всго, что есть в моей библиотеке как-то относящееся к инвестированию. А в библиотеке много чего, от Шарпа и Шиллера, до Талеба, Колби и Фабоцци.

Автор разбирает по косточкам, кто как обманывает инвесторов — от простых кидал до Кийосаки. От форекскухонь и до государств. Предупрежден — значит вооружен? А вот нет. Чтобы прочесть, понять и принять, примерить на себя, придется проделать РАБОТУ. Многие ли, желающие стать Инвесторами, готовы работать над собой, читать трудные тексты и учиться делать правильно?

Автор объясняет, чего не нужно делать, чему не нужно верить на рынке. Многие ли готовы прожить без сладкого без веры в чудо, в халяву, в блюдечко с голубой каемочкой?

( Читать дальше )

Блог им. rfynututkm |Честный рэнкинг – да кому он нужен?

- 03 сентября 2019, 11:31

- |

А рэнкинг Московской биржи – он того, все? Пытался найти его на сайте биржи – сразу не нашлось, на привычном месте его точно нет. Впрочем, не исключаю, что он где-то есть, ведет скрытое существование. Я даже не исключаю, что там есть я, с малой вероятностью (но лучше бы, конечно, не было).

Моя история с этой штукой началась два или три года назад. Как водится, подал заявку по правилам. Меня немного смутило, что нужны какие-то бумажки, что так важна роль брокера. У биржи ведь все данные есть. Но ими сказано, мною сделано.

Регистрируюсь. Проходит установленный «период тишины», когда динамика счета есть, но ничего не публикуется. Перед открытием эквити для широкой публики, смотрю, какая у меня динамика счета. На самом деле – какие-то небольшие колебания в пределах пяти процентов, вроде бы в легкий плюс. На страничке рэнкинга минус 98%. Я не знаю, где должна быть ошибка, чтобы плюс 2% превратить в минус 98%, и это бы никого не удивило.

( Читать дальше )

Блог им. rfynututkm |Как я докатился до трейдинга

- 26 июля 2019, 15:28

- |

Заметка сугубо о личном, ничего особо информативного. Или, если хотите, о «психологии и этике трейдинга». В чем там прелесть.

Что угодно можно поделить на какие угодно типы, было бы желание. Я бы еще поделил человеческие профессии так, как делятся люди в БДСМ: на верхние и нижние. Если кто не в курсе, у нижних в БДСМ есть одно неоспоримое право: они могут прекратить отношения в любой момент. Я не про стоп-слово, а вообще. По ходу процесса рулит верхний – как сказал, так и есть. И вот есть профессии, где клиент может только разорвать отношения, а больше он ничего не может. Зритель не учит актера, как играть, больной не учит врача, как лечить, и т.д. Можно не прийти на прием или в кино. Но если пришел, терпи. Верхнему виднее, что сейчас должно происходить.

Я к чему. Вспомнилось история, как однажды занесло меня в копирайтеры. Это, чтобы вы понимали, очень нижняя профессия, к сожалению. Клиент там всегда прав, и может как угодно выкаблучиваться по ходу дела. Обычно его правки ухудшают продукт – но клиент, повторюсь, имеет право лезть под руку и ухудшать как ему угодно.

( Читать дальше )

Блог им. rfynututkm |Кусок моей книжки в Альпине

- 22 июля 2019, 11:56

- |

Альпина выложила кусок моей книжки, обложку и анонс, сама книга в августе. www.alpinabook.ru/catalog/investments-stock/555670/ Ну и это… Я еще раз пять почтенной публике про нее напомню разным манером, уж простите — если кому надоест.

Давно моих книжек не выходило, так что вокруг этой — попрыгаю.

Блог им. rfynututkm |Сам себе казино

- 19 июля 2019, 12:22

- |

На посиделках в Краевой библиотеке женщина узнает, что я последние годы зарабатывал на бирже. «О, вы прямо как игрок Достоевского!». Хотел объяснить, что вот это – противоположный мне тип. И мне, и моим занятиям. В этих метафорах я скорее маленькое мобильное казино, чем тот парень у Достоевского. Но почему-то не объяснил. «Ага, — говорю. – Я такой». Наврал без всякого мотива, получается. Хотя, если объяснять разницу обычному человеку, это куча времени… Будем считать, сэкономил.

Блог им. rfynututkm |Предел сумм для трейдинга

- 16 июля 2019, 10:48

- |

Возвращаясь к великому спору о том, существует ли трейдинг (и если да, то насколько). Вот примерно то, за что когда-то поспорили Мовчан с Горчаковым. Понятно, на какой я стороне: мне сложно поверить, что я не существовал лет 5-6, поэтому да, трейдинг существует… Но дьявол в нюансах – он существует таким образом, что для некоторых он не существует действительно, и да, скептичный Мовчан будет прав.

Возьмем два самых романтичных представлений о трейдинге, они живут на разных концах некой шкалы. Означим их так.

1). «Простой человек разгоняет депозит в 30 тысяч рублей до миллионов».

2). «Долларовый миллиардер умножает трейдингом свои миллиарды».

Так вот, ни первому, ни второму – скорее всего ничего не светит.

Например, те модели, что я себе представляю – обретаются в довольно узком интервале для средних денег. Они начинают обретать экономический смысл на сумме где-то от миллиона рублей, и вряд ли будут работать на сумме от миллиарда. А может, сломаются сильно раньше – на миллиарде-то частный трейдер, понятное дело, никогда не работал, это так, округленная гипотеза. Может, там ликвидность упрется уже в 100 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс