⚡️#ммк #россия

CEO ММК: НОВЫЕ НАЛОГИ ЗАЛОЖЕНЫ В ПЛАНЫ КОМПАНИИ, НЕТ СЕРЬЕЗНОЙ УГРОЗЫ ДЛЯ ИНВЕСТПРОГРАММЫ И ИЗМЕНЕНИЯ ДИВПОЛИТИКИ — ИНТЕРФАКС

ОБЩИЙ ОБЪЕМ ПЛАТЕЖЕЙ ММК ОТ НОВЫХ НАЛОГОВ В 2022 ГОДУ МОЖЕТ УВЕЛИЧИТЬСЯ НА $230-235 МЛН — ДИРЕКТОР ПО ЭКОНОМИКЕ

комментарии Роман Ранний на форуме

-

ИНТЕРФАКС — Промсвязьбанк (MOEX: PSKB) (ПСБ) сохраняет позитивную оценку акций«Магнитогорского металлургического комбината» (MOEX: MAGN) (ММК) и повышает их целевую цену до 89 руб. за штуку, говорится в комментарии аналитика Егора Жильникова.

ИНТЕРФАКС — Промсвязьбанк (MOEX: PSKB) (ПСБ) сохраняет позитивную оценку акций«Магнитогорского металлургического комбината» (MOEX: MAGN) (ММК) и повышает их целевую цену до 89 руб. за штуку, говорится в комментарии аналитика Егора Жильникова.

«ММК» представил ожидаемо слабые финансовые результаты по итогам III квартала 2021г, отмечает эксперт банка. Рост продаж на экспорт с более длинными сроками поставки на фоне замедления спроса в России выступил ключевым драйвером падения финансовых показателей. Так, выручка компании сократилась на 6,9% кв/кв, до $3031 млн, EBITDA упала на 19% кв/кв, до $1157 млн, а чистая прибыль на 20,6% кв/кв, до $819 млн.

«Тем не менее, отметим, что за 9М 2021г „ММК“ показал рекордные результаты на фоне благоприятной ценовой конъюнктуры на глобальных рынках стали. Так, выручка компании увеличилась на 86,9% г/г, до 8 $471 млн, EBITDA взлетела более чем в 3 раза г/г, до $3318 млн, чистая прибыль компании выросла почти в 8 раз до $2327 млн, а свободный денежный поток увеличился 2,5 раза г/г, до $1079 млн. Совет директоров по результатам III кв. 2021г рекомендовал выплатить дивиденды на уровне 100% от свободного денежного потока (2,6 рубля на акцию, что при текущих котировках эквивалентно 4% доходности). По нашим оценкам, накопленная дивидендная доходность по итогам 2021г может достичь 10%. Мы сохраняем позитивный взгляд на бумаги компании, повышая оценку справедливой цены до 89 руб.», — пишет Жильников.

ИНТЕРФАКС — Телефонную конференцию «НОВАТЭКа» (MOEX: NVTK) по итогам финансовых результатов работы в третьем квартале 2021 года проведут первый заместитель председателя правления компании Лев Феодосьев и начальник управления по работе с инвесторами Александр Назаров, следует из приглашения, разосланного аналитикам.

ИНТЕРФАКС — Телефонную конференцию «НОВАТЭКа» (MOEX: NVTK) по итогам финансовых результатов работы в третьем квартале 2021 года проведут первый заместитель председателя правления компании Лев Феодосьев и начальник управления по работе с инвесторами Александр Назаров, следует из приглашения, разосланного аналитикам.

Традиционно такие мероприятия проводил заместитель председателя правления «НОВАТЭКа» Марк Джетвей.

Однако в конце сентября американские власти предъявили Джетвею обвинение в сокрытии активов в целях уклонения от налогов.

«НОВАТЭК» распространил заявление, где подчеркнул, что компания не имеет отношения к процессу, пообещав оказывать всю необходимую поддержку Джетвею.

«Джетвей долгие годы является основным представителем компании перед профессиональным и инвестиционным сообществом, внося неоценимый вклад в деятельность „НОВАТЭКа“. В 2014 г. Джетвей ушел из совета директоров „НОВАТЭКа“, покинул должность главного финансового директора компании и, согласно внутреннему приказу „НОВАТЭКа“, в дальнейшем не принимал участия в финансовой деятельности компании, включая привлечение финансирования», — говорилось в заявлении.

С 2014 года в отношении" НОВАТЭКа" действуют секторальные санкции, запрещающие американским лицам, кем является и Джетвей, участвовать в процессе привлечения финансирования для компании сроком более 90 дней.

Джетвей проводил все телефонные конференции компании, а общении по итогам года к нему присоединялся глава «НОВАТЭКа» Леонид Михельсон.

Кроме того, Джетвей от имени компании выступал на отраслевых международных конференциях.

ИНТЕРФАКС — «Финам» открыл торговую идею «покупать акции „М.Видео“ (MOEX: MVID) с целью 685 рублей за штуку» с горизонтом инвестирования 8-12 недель. Цена входа: от 600 рублей, потенциальная доходность: 14,17%, стоп-приказ: 578 рублей, говорится в комментарии инвестиционной компании.

ИНТЕРФАКС — «Финам» открыл торговую идею «покупать акции „М.Видео“ (MOEX: MVID) с целью 685 рублей за штуку» с горизонтом инвестирования 8-12 недель. Цена входа: от 600 рублей, потенциальная доходность: 14,17%, стоп-приказ: 578 рублей, говорится в комментарии инвестиционной компании.

Эксперты отмечают, что общие продажи «М.Видео-Эльдорадо» за 9 месяцев 2021г выросли в годовом выражении на 15,4% до 393 млрд рублей. При этом онлайн-продажи взлетели на 38,5%, до 269,6 млрд рублей. Оборот мобильного приложения «М.Видео» вырос в два раза и составил 180,4 млрд рублей. Число торговых точек составило 1178, увеличившись в годовом выражении на 104 магазина. Дополнительным аргументов в пользу покупки акций компании являются совокупные дивиденды, которые, предположительно, могут составить 84,85 рубля.

«С технической точки зрения котировки компании сформировали минимум в районе 550 рублей. Мы рекомендуем открывать длинную позицию при росте выше 600 рублей. При покупке на 14% и выставлении стоп-заявки на уровне 578 рублей риск на портфель составит 0,51%. Соотношение прибыль/риск составляет 3,86», — указывают аналитики «Финама».

«М.Видео» — одна из крупнейших розничных сетей на рынке бытовой техники и электроники в России. Объединяет розничные бренды «М.Видео» и «Эльдорадо», а также маркетплейс Goods.

🇷🇺#NVTK #buyback

Новатэк в период с 18 по 22 окт выкупил 865 000 своих акций

Роман Ранний,

1890 руб х 865000 = 1 634 850 000 руб.

865 000 / 3 036 000 000 (всего акций) = 2,85 % акций выкупили. Неплохо.

Гадаю на ромашке, не знаю, я не вижу фундаментальной недооценки

пока по Новатэку всё в силе остаётся:

www.youtube.com/watch?v=YoTYCThZyZw&t=556s

пишет

пишет

t.me/sinara_finance/387

💧НОВАТЭК сообщил, что проект «Арктик СПГ» и консорциум российских банков подписали поправки к кредитному соглашению, увеличивающие кредитный лимит для проекта с 3,1 млрд до 5,7 млрд евро. Мы расцениваем данную новость как умеренно позитивную. НОВАТЭК ранее сообщал о планах участников проекта «Арктик СПГ 2» завершить подписание всех договоров внешнего финансирования до конца текущего года. Из общей стоимости проекта в 21,3 млрд долл., планируется привлечь порядка 11 млрд долл. в качестве внешнего долга. Акционеры проекта к середине 2021 г. уже завершили предоставление своей доли финансирования, и сейчас строительство проекта исключительно финансируется за счет внешних источников. Мы сохраняем рейтинг «Покупать» по акциям НОВАТЭКа. пишет

пишет

t.me/vtbmyinvestments/3217

[ Фотография ]

Глобалтранс (https://vtbinvest.onelink.me/mTGg/57c76ffb?instrumentId=63127&classCode=TQBR&securCode=GLTR): рост стоимости аренды.

📊 Прогноз: 700 RUB

⏰ Срок: 4 месяца

Причины роста:

Рост ставок благодаря росту поставок угля. С начала года ставки на аренду полувагонов выросли с 750 руб./день до 1 245 руб./день. 65% парка Глобалтранс – полувагоны. Около 28% грузовой базы приходится на перевозку угля.

В середине октября Индия договорилась с Россией о поставках до 40 млн т коксующегося угля в год. реализация проекта позволит кратно нарастить объёмы транспортировки угля. В 2020 году Россия поставляла лишь около 1,2 млн тонн коксующего угля.

Акции торгуются с привлекательной дивидендной доходностью 12,6% за 2022 г.

$GLTR

🇷🇺#NVTK #buyback

Новатэк в период с 18 по 22 окт выкупил 865 000 своих акций

Роман Ранний,

1890 руб х 865000 = 1 634 850 000 руб.

865 000 / 3 036 000 000 (всего акций) = 2,85 % акций выкупили. Неплохо.

Гадаю на ромашке,

Пишет

t.me/FINASCOP/3553

Новатэк

Компания в период с 18 по 22 октября выкупила 865 170 своих акций в рамках программы buyback.

За этот период времени акции Новатэка умудрились еще и упасть на 3.5%! (1900-1835) И это при том, что компания выкупила около 15% всего оборота за эти 5 дней.

А если бы не было поддержки со стороны buyback, то сколько бы тогда составило падение, 5%, 7%????

Судя по всему, кто-то сливает бумагу....

Происходит все это на фоне занебесных цен на газ и нефть.

@finascop

Марэк, совсем не факт

Роман Ранний,

у тебя пока лишь хотелки, а я привел инфу близкую к факту того, что ремонт на Саратовском НПЗ не будет.

Да и объем торгов при росте +3,5% сегодня зашкаливает, все купить хотят префа ))

Марэк, разгон и что это доказывает?

Марэк, это почему ремонт отменяется?

Роман Ранний,

новость нижеразмещенную читай внимательней и проанализируй.

как то так

Марэк, совсем не факт

По ходу, в этом году, в связи с началом ремонта в ноябре на Туапсинсокм НПЗ, ремонт на Саратовском НПЗ отменяется.

Марэк, это почему ремонт отменяется? пишет

пишет

t.me/sinara_finance/384

[ Фотография ]

🔗ММК – ожидаемо слабые финансовые результаты за 3К21, подтверждаем позитивный взгляд по акциям

ММК сегодня опубликовала результаты за 3К21 по МСФО, которые совпали с нашими ожиданиями и консенсусом на уровне выручки, EBITDA и чистой прибыли. EBITDA снизилась на 19% кв/кв до 1,157 млн долл. из-за снижения продаж стальной продукции в 3К21 и временных экспортных пошлин на сталь. FCF снизился на 25% кв/кв до 409 млн долл., но оказался на 20% выше консенсуса. Компания объявила дивиденд за 3К21 в размере 2.66 руб на акцию, див. доходность – 3,9%. Мы рассматриваем данную отчетность как нейтральную для котировок акций ММК, так как снижение прибыли в 3К21 уже было учтено рынком. В то же время мы считаем, что возобновление роста экспортных цен на HRC (+5% на этой неделе) является более важным драйвером для акций ММК и других компаний сектора стали. Мы сохраняем свой позитивный взгляд ММК и подтверждаем целевую цену в 90 руб/акцию по акциям компании. 🇷🇺#NVTK #buyback

🇷🇺#NVTK #buyback

Новатэк в период с 18 по 22 окт выкупил 865 000 своих акций пишет

пишет

t.me/investcom0/3047

[ Фотография ]

Это уже не смешно… Давайте тогда уже и в выходные торговлю. Чего уж там...

МОСБИРЖА ИЗУЧАЕТ ВОЗМОЖНОСТЬ КРУГЛОСУТОЧНОЙ ТОРГОВЛИ

Черкизово растёт на 4% на корпоративных новостях

Черкизово растёт на 4% на корпоративных новостях

СЕО Черкизово сообщил, что не исключает SPO в будущем🧐

Черкизово может увеличить производство мяса кур в 21 г на 5-6%, не исключает снижения цен.

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/russianmacro/12750

ММК: КВАРТАЛЬНАЯ ДИНАМИКА ПОКАЗАТЕЛЕЙ В 3КВ2021 ДЕМОНСТРИРУЕТ НЕКОТОРОЕ ЗАМЕДЛЕНИЕ

Компания представила довольно умеренные результаты 3 квартала (https://mmk.ru/upload/iblock/ed9/vuoien3xurm98sxez5dzjuaakx5hp8ay/Press_release_IFRS_3Q2021_RUS.pdf) по отношению к предыдущему периоду – в квартальном сопоставлении снизились все основные показатели: выручка, EBITDA и существенно – чистая прибыль. Компания объясняет это сокращением физических объемов поставок, которое частично было компенсировано ростом цен на сталь.

Совет директоров рекомендует выплатить промежуточные дивиденды в размере 2.66 рублей на акцию за 3кв2021 года (доходность: 3.79%), что несколько ниже представивших ранее компаний сектора. 📈ММК падает на 2% после рекомендации дивидендов

📈ММК падает на 2% после рекомендации дивидендов

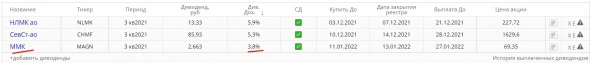

Инвесторов разочаровали объявленные дивиденды: дивиденд за 9 мес. 2021г. — ₽2,663 на акцию, дивотсечка — 13 января 2022 г, доходность 3.8%

Прогнозы участников форума начинались от 4% див. доходности. ММК сейчас показывает самую низкую див.дох. среди представителей чёрной металлургии😳:

Авто-репост. Читать в блоге >>>

пишет

t.me/sinara_finance/375

ММК – опубликует 25 октября слабые, как мы ожидаем, результаты за 3К21 по МСФО – мы прогнозируем выручку в $3065 млн, EBITDA в $1157 млн и чистую прибыль в $805 млн (-6%, -19% и -22% к/к соответственно) из-за падения продаж стали на 17% – FCF снизится на 44% к/к до $306 млн, дивиденды составят 1,95 на акцию, див. доходность — 2,8%.

Роман Ранний, Если распределять тройку по сложности/точности прогнозирования дивов. То самое простое это Северсталь, так как в прогнозе учитываются только цены на сталь, далее НЛМК учитываются цены на сталь и уголь, и самое сложное ММК необходимо учитывать внутренние цены на сталь, экспортные цены на сталь, цены на ЖРС и на уголь и лаг в ценах реализации плавает квартал к кварталу в зависимости от доли экспорта. Так что не каждому аналитику ММК по силам, этим он и интересен поэтому и недооценен.

Константин Лебедев, а какой у тебя прогноз по дивам?

Роман Ранний, Пока такой

Выручка — $2918 млн (2761*1057)

Затраты на тонну готовой продукции = 533,5 (418,5+115)

3390 тыс. тон — произвоство стали

340 тыс. тон — корректировка на производство готовой продукции

EBITDA — $1291 млн. (2918-(3390-340)*533,5/1000)

Прибыль — $944,5 млн (1291-125)*(1-0,19)

ЧОК — увеличение на $200 млн.

FCF — $750 млн увеличение на 19% кв/кв (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1291-100-220-221)

Дивиденд — 4,74 руб. уменьшение на 18% без компенсации сверх капекса по текущему курсу рубля 70,6 руб. за бакс (750*70,6/11174,33) или 6,7% за квартал при 70,7 руб. за акцию.

Константин Лебедев, чёт ММК совсем мало дал?

Роман Ранний, Очень, они не хотя в MSCI и значит не будет 30% апсайда то мне не интересно. Есть более привлекательный бизнес.

Константин Лебедев, почему менеджмент при любой возможности заявляет что хочет в MCSI?

Роман Ранний, видимо, поняли, что при нынешней конъюнктуре рынка и капитализации компании в ноябрьский пересмотр точно не проходят, зачем тогда попу рвать с дивами? Только Белоусова злить…

Михаил Б, хорошая версия!

пишет

t.me/sinara_finance/375

ММК – опубликует 25 октября слабые, как мы ожидаем, результаты за 3К21 по МСФО – мы прогнозируем выручку в $3065 млн, EBITDA в $1157 млн и чистую прибыль в $805 млн (-6%, -19% и -22% к/к соответственно) из-за падения продаж стали на 17% – FCF снизится на 44% к/к до $306 млн, дивиденды составят 1,95 на акцию, див. доходность — 2,8%.

Роман Ранний, Если распределять тройку по сложности/точности прогнозирования дивов. То самое простое это Северсталь, так как в прогнозе учитываются только цены на сталь, далее НЛМК учитываются цены на сталь и уголь, и самое сложное ММК необходимо учитывать внутренние цены на сталь, экспортные цены на сталь, цены на ЖРС и на уголь и лаг в ценах реализации плавает квартал к кварталу в зависимости от доли экспорта. Так что не каждому аналитику ММК по силам, этим он и интересен поэтому и недооценен.

Константин Лебедев, а какой у тебя прогноз по дивам?

Роман Ранний, Пока такой

Выручка — $2918 млн (2761*1057)

Затраты на тонну готовой продукции = 533,5 (418,5+115)

3390 тыс. тон — произвоство стали

340 тыс. тон — корректировка на производство готовой продукции

EBITDA — $1291 млн. (2918-(3390-340)*533,5/1000)

Прибыль — $944,5 млн (1291-125)*(1-0,19)

ЧОК — увеличение на $200 млн.

FCF — $750 млн увеличение на 19% кв/кв (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1291-100-220-221)

Дивиденд — 4,74 руб. уменьшение на 18% без компенсации сверх капекса по текущему курсу рубля 70,6 руб. за бакс (750*70,6/11174,33) или 6,7% за квартал при 70,7 руб. за акцию.

Константин Лебедев, чёт ММК совсем мало дал?

Роман Ранний, Очень, они не хотя в MSCI и значит не будет 30% апсайда то мне не интересно. Есть более привлекательный бизнес.

Константин Лебедев, почему менеджмент при любой возможности заявляет, что хочет в MCSI?

пишет

t.me/sinara_finance/375

ММК – опубликует 25 октября слабые, как мы ожидаем, результаты за 3К21 по МСФО – мы прогнозируем выручку в $3065 млн, EBITDA в $1157 млн и чистую прибыль в $805 млн (-6%, -19% и -22% к/к соответственно) из-за падения продаж стали на 17% – FCF снизится на 44% к/к до $306 млн, дивиденды составят 1,95 на акцию, див. доходность — 2,8%.

Роман Ранний, Если распределять тройку по сложности/точности прогнозирования дивов. То самое простое это Северсталь, так как в прогнозе учитываются только цены на сталь, далее НЛМК учитываются цены на сталь и уголь, и самое сложное ММК необходимо учитывать внутренние цены на сталь, экспортные цены на сталь, цены на ЖРС и на уголь и лаг в ценах реализации плавает квартал к кварталу в зависимости от доли экспорта. Так что не каждому аналитику ММК по силам, этим он и интересен поэтому и недооценен.

Константин Лебедев, а какой у тебя прогноз по дивам?

Роман Ранний, Пока такой

Выручка — $2918 млн (2761*1057)

Затраты на тонну готовой продукции = 533,5 (418,5+115)

3390 тыс. тон — произвоство стали

340 тыс. тон — корректировка на производство готовой продукции

EBITDA — $1291 млн. (2918-(3390-340)*533,5/1000)

Прибыль — $944,5 млн (1291-125)*(1-0,19)

ЧОК — увеличение на $200 млн.

FCF — $750 млн увеличение на 19% кв/кв (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1291-100-220-221)

Дивиденд — 4,74 руб. уменьшение на 18% без компенсации сверх капекса по текущему курсу рубля 70,6 руб. за бакс (750*70,6/11174,33) или 6,7% за квартал при 70,7 руб. за акцию.

Константин Лебедев, чёт ММК совсем мало дал?

Роман Ранний, Очень, они не хотя в MSCI и значит не будет 30% апсайда то мне не интерестно.

Константин Лебедев, они видимо решили в мае попробовать попасть в MCSI

Роман Ранний, В мае ММК и всех металургов ушатают в зону перепроданности, так как цены на сталь точно пойдут сильно вниз. И там ничего их не спасет, рельный шан это был февраль, они бы до 13 января торговались бы с дивидендами и их бы никто не посмел шортить.

Константин Лебедев, не факт, может пила будет