SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Как «фундаментал» провалился в этой крупной глобальной корпорации (перевод с elliottwave com)

- 12 августа 2019, 11:07

- |

Взгляните на эту классическую «медвежью техническую разворотную модель»

Большинство инвесторов считают, что цена акций компании соответствует ее «фундаменталу», такому как прибыль, продажи, изменение макро-факторов и так далее. И часто это правда.

Но декабрьский теоретик волн Эллиотта 2018 года напомнил подписчикам, что, особенно для рынка в целом,

Фундаментал следует за техникой ...

Это может быть очень справедливо и для отдельных акций компании. В качестве примера можно привести немецкий конгломерат BASF, который является не только крупнейшей в мире химической компанией, но и занимается производством пластмасс, защитой растений, выбросами из автомобилей, аккумуляторными технологиями, а также разведкой нефти и газа.

Итак, 8 июля BASF сообщил о 30% -ном снижении скорректированной годовой операционной прибыли. Падение цены акций компании на 4% совпало с предупреждением BASF о прибыли.

Вот некоторые из новостей от 8 июля:

( Читать дальше )

Большинство инвесторов считают, что цена акций компании соответствует ее «фундаменталу», такому как прибыль, продажи, изменение макро-факторов и так далее. И часто это правда.

Но декабрьский теоретик волн Эллиотта 2018 года напомнил подписчикам, что, особенно для рынка в целом,

Фундаментал следует за техникой ...

Это может быть очень справедливо и для отдельных акций компании. В качестве примера можно привести немецкий конгломерат BASF, который является не только крупнейшей в мире химической компанией, но и занимается производством пластмасс, защитой растений, выбросами из автомобилей, аккумуляторными технологиями, а также разведкой нефти и газа.

Итак, 8 июля BASF сообщил о 30% -ном снижении скорректированной годовой операционной прибыли. Падение цены акций компании на 4% совпало с предупреждением BASF о прибыли.

Вот некоторые из новостей от 8 июля:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 3 )

Блог им. ruh666 |Как сломанный фондовый рынок говорит вам, что дальше (перевод с elliottwave com)

- 08 августа 2019, 11:12

- |

Технологические гиганты и широкий рынок акций некоторое время шли в разных направлениях (до сих пор)

Волатильность, безусловно, возросла на фондовом рынке, и большинство ведущих экспертов обвиняют новые тарифы, которые США введут в отношении Китая (CNBC, 2 августа):

Акции падают на страхах торговой войны, отправив S & P 500 в худшую неделю 2019 года

Но вернемся к понедельнику, 29 июля — до объявления этих новых тарифов. Основные фондовые индексы закрылись разнонаправленно, DJIA немного выше, а S & P 500 и NASDAQ немного ниже. Волатильность еще не наступила.

Кроме того, помните, что только 16 июля DJIA достиг нового рекордного максимума в 27 398,60.

На этом фоне 29 июля в нашем Краткосрочном обновлении США была указана одна из причин, по которой широкий рынок может вскоре пережить непростое время: S&P 500 уже поднялся до двух новых максимумов, так как индекс Доу-Джонса достиг своего экстремума 16 июля, [но] многочисленные среднесрочные неподтверждения сигнализируют о переломе роста рынка… Хваленые акции FAANG — Facebook, Apple, Amazon, Netflix и алфавит Google — расходятся относительно S&P и Dow.

S&P 500 уже поднялся до двух новых максимумов, так как индекс Доу-Джонса достиг своего экстремума 16 июля, [но] многочисленные среднесрочные неподтверждения сигнализируют о переломе роста рынка… Хваленые акции FAANG — Facebook, Apple, Amazon, Netflix и алфавит Google — расходятся относительно S&P и Dow.

На графике показан индекс NYSE FANG +, состоящий из вышеупомянутых акций, предполагаемых лидеров бычьего рынка. Индекс достиг максимума в июне 2018 года, достиг более низкого максимума в апреле 2019 года и еще более низкого максимума в этом месяце.

Наши подписчики знают: сломанный рынок — это не здоровый рынок, следовательно, обычно это признак того, что проблема в основных индексах.

И это именно то, что произошло.

После немного более низкого закрытия всех трех основных индексов 30 июля DJIA потерял 334 пункта 31 июля. За этим последовало отрицательное закрытие на 281 пункта 1 августа. Акции снова оказались в минусе 2 августа, и еще больше 5 августа.

Наш анализ обычно фокусируется на факторах, которые упускают из виду многие основные наблюдатели рынка.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Волатильность, безусловно, возросла на фондовом рынке, и большинство ведущих экспертов обвиняют новые тарифы, которые США введут в отношении Китая (CNBC, 2 августа):

Акции падают на страхах торговой войны, отправив S & P 500 в худшую неделю 2019 года

Но вернемся к понедельнику, 29 июля — до объявления этих новых тарифов. Основные фондовые индексы закрылись разнонаправленно, DJIA немного выше, а S & P 500 и NASDAQ немного ниже. Волатильность еще не наступила.

Кроме того, помните, что только 16 июля DJIA достиг нового рекордного максимума в 27 398,60.

На этом фоне 29 июля в нашем Краткосрочном обновлении США была указана одна из причин, по которой широкий рынок может вскоре пережить непростое время:

S&P 500 уже поднялся до двух новых максимумов, так как индекс Доу-Джонса достиг своего экстремума 16 июля, [но] многочисленные среднесрочные неподтверждения сигнализируют о переломе роста рынка… Хваленые акции FAANG — Facebook, Apple, Amazon, Netflix и алфавит Google — расходятся относительно S&P и Dow.

S&P 500 уже поднялся до двух новых максимумов, так как индекс Доу-Джонса достиг своего экстремума 16 июля, [но] многочисленные среднесрочные неподтверждения сигнализируют о переломе роста рынка… Хваленые акции FAANG — Facebook, Apple, Amazon, Netflix и алфавит Google — расходятся относительно S&P и Dow.На графике показан индекс NYSE FANG +, состоящий из вышеупомянутых акций, предполагаемых лидеров бычьего рынка. Индекс достиг максимума в июне 2018 года, достиг более низкого максимума в апреле 2019 года и еще более низкого максимума в этом месяце.

Наши подписчики знают: сломанный рынок — это не здоровый рынок, следовательно, обычно это признак того, что проблема в основных индексах.

И это именно то, что произошло.

После немного более низкого закрытия всех трех основных индексов 30 июля DJIA потерял 334 пункта 31 июля. За этим последовало отрицательное закрытие на 281 пункта 1 августа. Акции снова оказались в минусе 2 августа, и еще больше 5 августа.

Наш анализ обычно фокусируется на факторах, которые упускают из виду многие основные наблюдатели рынка.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Блог им. ruh666 |Акции Apple рушатся. Как низко они могут пойти в этот раз?

- 06 августа 2019, 15:13

- |

Рынок даже не дал Apple времени для полного восстановления после краха 2018 года. Акции упали более чем на 12,6% всего за четыре торговых дня после торговой войны, и антимонопольные страхи напугали инвесторов. Одна из лучших инвестиционных стратегий заключается в покупке высококачественных компаний, когда цена их акций падает. Apple, несомненно, отличная компания. Является ли текущая слабость возможностью покупки или началом гораздо большей распродажи? Давайте посмотрим, поможет ли анализ волн Эллиотта ответить на этот вопрос.

4-часовой график AAPL показывает поведение акций с момента их максимума 233,47 долл. США в октябре 2018 года. Обвал до 142 долл. США к 3 января 2019 года можно рассматривать как импульс из пяти волн. Паттерн помечен 1-2-3-4-5, где волна 1 — расширяющаяся ведущая диагональ. Пять подволн волны 3 и 5 также видны. Это означает, что восстановление до $ 221,37 — это простая трехволновая коррекция, которая следует за каждым импульсом. Взятые вместе, импульс и последующая коррекция A-B-C образуют полный 5-3 волновой цикл. Если этот подсчет правильный, акции Apple уже имеют волны (A) и (B). Согласно теории, теперь можно ожидать другого импульса в волне © на юг. Нижняя линия канала, проведенная через два последних максимума, и дно волны (A) дают нам приблизительную оценку цели волны ©. Похоже, что снижение с 221,37 долл. — это только начало большей распродажи к 130–120 долл. Медведи остаются у руля, пока акции Apple торгуются ниже вершины волны (B).

4-часовой график AAPL показывает поведение акций с момента их максимума 233,47 долл. США в октябре 2018 года. Обвал до 142 долл. США к 3 января 2019 года можно рассматривать как импульс из пяти волн. Паттерн помечен 1-2-3-4-5, где волна 1 — расширяющаяся ведущая диагональ. Пять подволн волны 3 и 5 также видны. Это означает, что восстановление до $ 221,37 — это простая трехволновая коррекция, которая следует за каждым импульсом. Взятые вместе, импульс и последующая коррекция A-B-C образуют полный 5-3 волновой цикл. Если этот подсчет правильный, акции Apple уже имеют волны (A) и (B). Согласно теории, теперь можно ожидать другого импульса в волне © на юг. Нижняя линия канала, проведенная через два последних максимума, и дно волны (A) дают нам приблизительную оценку цели волны ©. Похоже, что снижение с 221,37 долл. — это только начало большей распродажи к 130–120 долл. Медведи остаются у руля, пока акции Apple торгуются ниже вершины волны (B).

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

4-часовой график AAPL показывает поведение акций с момента их максимума 233,47 долл. США в октябре 2018 года. Обвал до 142 долл. США к 3 января 2019 года можно рассматривать как импульс из пяти волн. Паттерн помечен 1-2-3-4-5, где волна 1 — расширяющаяся ведущая диагональ. Пять подволн волны 3 и 5 также видны. Это означает, что восстановление до $ 221,37 — это простая трехволновая коррекция, которая следует за каждым импульсом. Взятые вместе, импульс и последующая коррекция A-B-C образуют полный 5-3 волновой цикл. Если этот подсчет правильный, акции Apple уже имеют волны (A) и (B). Согласно теории, теперь можно ожидать другого импульса в волне © на юг. Нижняя линия канала, проведенная через два последних максимума, и дно волны (A) дают нам приблизительную оценку цели волны ©. Похоже, что снижение с 221,37 долл. — это только начало большей распродажи к 130–120 долл. Медведи остаются у руля, пока акции Apple торгуются ниже вершины волны (B).

4-часовой график AAPL показывает поведение акций с момента их максимума 233,47 долл. США в октябре 2018 года. Обвал до 142 долл. США к 3 января 2019 года можно рассматривать как импульс из пяти волн. Паттерн помечен 1-2-3-4-5, где волна 1 — расширяющаяся ведущая диагональ. Пять подволн волны 3 и 5 также видны. Это означает, что восстановление до $ 221,37 — это простая трехволновая коррекция, которая следует за каждым импульсом. Взятые вместе, импульс и последующая коррекция A-B-C образуют полный 5-3 волновой цикл. Если этот подсчет правильный, акции Apple уже имеют волны (A) и (B). Согласно теории, теперь можно ожидать другого импульса в волне © на юг. Нижняя линия канала, проведенная через два последних максимума, и дно волны (A) дают нам приблизительную оценку цели волны ©. Похоже, что снижение с 221,37 долл. — это только начало большей распродажи к 130–120 долл. Медведи остаются у руля, пока акции Apple торгуются ниже вершины волны (B).перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Блог им. ruh666 |Посмотрите, кто вкладывает $ 1 000 000 000 000 в акции

- 05 августа 2019, 13:08

- |

«Лихорадка обратного выкупа» горячее, чем когда-либо

Компании выкупают свои акции в бешеном темпе.

Компании выкупают свои акции в бешеном темпе.

Так было не всегда. Как отмечалось ранее в EWI, компании действовали сдержанно в течение десятилетий, вплоть до последнего квартала 1999 года и первого квартала 2000 года. Сумма, на которую компании покупали свои собственные акции в каждом из этих кварталов, составляла около 185 миллиардов долларов. Затем она снизились.

Однако теоретик волн Эллиотта в декабре 2017 года объяснил, что произошло позже:

( Читать дальше )

Компании выкупают свои акции в бешеном темпе.

Компании выкупают свои акции в бешеном темпе.Так было не всегда. Как отмечалось ранее в EWI, компании действовали сдержанно в течение десятилетий, вплоть до последнего квартала 1999 года и первого квартала 2000 года. Сумма, на которую компании покупали свои собственные акции в каждом из этих кварталов, составляла около 185 миллиардов долларов. Затем она снизились.

Однако теоретик волн Эллиотта в декабре 2017 года объяснил, что произошло позже:

( Читать дальше )

Блог им. ruh666 |Большой признак эпической финансовой самоуспокоенности (перевод с elliottwave com)

- 26 июля 2019, 11:16

- |

Забудьте исследования. «Преобрети и забудь» — это новый способ инвестировать

Пассивное инвестирование стало все более популярным способом играть на финансовых рынках. Ярким примером является покупка фонда, который отражает S & P 500.

Предполагается, что для получения прибыли на фондовом рынке никаких исследований не требуется. Просто купите рынок, потому что общепринятая мудрость гласит, что в конечном итоге он всегда растет.

График и комментарий из нашего финансового прогноза Elliiott Wave на июнь 2017 года четко указывают на степень, в которой инвесторы действовали в соответствии с этой традиционной мудростью: График показывает, насколько популярными стали индексные инвестиции. С 2010 года число индексных фондов подскочило с 250 до более 5000, что больше, чем в общей сложности 4333 компаний, имеющих листинг на биржах США.

График показывает, насколько популярными стали индексные инвестиции. С 2010 года число индексных фондов подскочило с 250 до более 5000, что больше, чем в общей сложности 4333 компаний, имеющих листинг на биржах США.

Наш финансовый прогноз волн Эллиотта за октябрь 2017 года сказал:

Отбор акций считается уделом дураков; таким образом, происходит переход к пассивному инвестированию через биржевые фонды… В третьем квартале [2017 года] пассивные фонды получили рекордные 510 миллиардов долларов, что в два раза больше, чем они получили за весь 2012 год.

Таким образом, последние данные о пассивном инвестировании вовсе не удивительны. Вот выдержка из статьи CNBC от 28 июня:

Пассивные инвестиции, такие как индексные фонды и биржевые фонды, контролируют около 60% акционерного капитала… согласно оценкам J.P. Morgan.

[Генеральный директор финансовой фирмы] предпринял попытку пнуть пассивное инвестирование, заявив, что оно вызывает широко распространенные проблемы на мировых фондовых рынках. Он назвал это «стадным поведением».

EWI согласен с тем, что фондовый рынок управляется «стадным поведением», а финансовая история показывает, что «толпа» всегда находится на неправильной стороне рынка на крупных поворотах.

Наш июньский теоретик волн Эллиотта дает углубленный обзор финансовой толпы и, что не менее важно, дает вам обновленную информацию о дорожной карте, которой фондовый рынок следовал очень точно с конца апреля.

Фактически, новый Теоретик обновляет вас на этой карте вплоть до 2021 года. Не многие предсказатели рынка могут соответствовать этому предвидению. По этой причине июльский теоретик вполне может быть самым полезным финансовым изданием, которое вы прочитали в 2019 году.

перевод отсюда

Пассивное инвестирование стало все более популярным способом играть на финансовых рынках. Ярким примером является покупка фонда, который отражает S & P 500.

Предполагается, что для получения прибыли на фондовом рынке никаких исследований не требуется. Просто купите рынок, потому что общепринятая мудрость гласит, что в конечном итоге он всегда растет.

График и комментарий из нашего финансового прогноза Elliiott Wave на июнь 2017 года четко указывают на степень, в которой инвесторы действовали в соответствии с этой традиционной мудростью:

График показывает, насколько популярными стали индексные инвестиции. С 2010 года число индексных фондов подскочило с 250 до более 5000, что больше, чем в общей сложности 4333 компаний, имеющих листинг на биржах США.

График показывает, насколько популярными стали индексные инвестиции. С 2010 года число индексных фондов подскочило с 250 до более 5000, что больше, чем в общей сложности 4333 компаний, имеющих листинг на биржах США.Наш финансовый прогноз волн Эллиотта за октябрь 2017 года сказал:

Отбор акций считается уделом дураков; таким образом, происходит переход к пассивному инвестированию через биржевые фонды… В третьем квартале [2017 года] пассивные фонды получили рекордные 510 миллиардов долларов, что в два раза больше, чем они получили за весь 2012 год.

Таким образом, последние данные о пассивном инвестировании вовсе не удивительны. Вот выдержка из статьи CNBC от 28 июня:

Пассивные инвестиции, такие как индексные фонды и биржевые фонды, контролируют около 60% акционерного капитала… согласно оценкам J.P. Morgan.

[Генеральный директор финансовой фирмы] предпринял попытку пнуть пассивное инвестирование, заявив, что оно вызывает широко распространенные проблемы на мировых фондовых рынках. Он назвал это «стадным поведением».

EWI согласен с тем, что фондовый рынок управляется «стадным поведением», а финансовая история показывает, что «толпа» всегда находится на неправильной стороне рынка на крупных поворотах.

Наш июньский теоретик волн Эллиотта дает углубленный обзор финансовой толпы и, что не менее важно, дает вам обновленную информацию о дорожной карте, которой фондовый рынок следовал очень точно с конца апреля.

Фактически, новый Теоретик обновляет вас на этой карте вплоть до 2021 года. Не многие предсказатели рынка могут соответствовать этому предвидению. По этой причине июльский теоретик вполне может быть самым полезным финансовым изданием, которое вы прочитали в 2019 году.

перевод отсюда

Блог им. ruh666 |Базука Драги - дрянь? Облигации и акции упали, евро вырос

- 25 июля 2019, 18:16

- |

Похоже, что рынок разочарован в обещаниях Драги ...

Пит П.Х. Кристиансен (@pietphc), аналитик ЕЦБ Danske Bank, указывает на отсутствие подробной информации о последнем пакете:

Нет мяса на кости, которое может повлечь за собой пакет стимулов.

Европейский центральный банк ждет новых экономических прогнозов, прежде чем нажать кнопку нового стимула, который потребует подготовки в ситуации, которая остается сложной, говорит президент Марио Драги.

Драги говорит, что он сказал на встрече Группы семи в начале июля, что «сегодня трудно быть мрачным», потому что есть признаки силы, даже если в других областях происходит быстрое ухудшение.

Но рынкам не понравилось его бездействие.

Евро резко отскочило после продаж ... Глобальные доходности резко развернулись вверх ...

Глобальные доходности резко развернулись вверх ...

( Читать дальше )

Пит П.Х. Кристиансен (@pietphc), аналитик ЕЦБ Danske Bank, указывает на отсутствие подробной информации о последнем пакете:

Нет мяса на кости, которое может повлечь за собой пакет стимулов.

Европейский центральный банк ждет новых экономических прогнозов, прежде чем нажать кнопку нового стимула, который потребует подготовки в ситуации, которая остается сложной, говорит президент Марио Драги.

Драги говорит, что он сказал на встрече Группы семи в начале июля, что «сегодня трудно быть мрачным», потому что есть признаки силы, даже если в других областях происходит быстрое ухудшение.

Но рынкам не понравилось его бездействие.

Евро резко отскочило после продаж ...

Глобальные доходности резко развернулись вверх ...

Глобальные доходности резко развернулись вверх ...

( Читать дальше )

Блог им. ruh666 |Китайские акции: «Простое контртрендовое наблюдение» (перевод с elliottwave com)

- 24 июля 2019, 11:09

- |

Глобальный аналитик EWI назвал тарифы США, наложенные на Китай, «сигналом на покупку» — вот что последовало

Некоторые инвесторы могли бы воспринимать огромные тарифы, которые США вводили в отношении китайского импорта, как сигнал держаться подальше от китайских акций.

Как сообщил крупный новостной сайт около года назад (CNN, 26 июня 2018 года):

Мрак усугубляется для китайских акций.

Два дня спустя у «Нью-Йорк Таймс» появился заголовок (28 июня 2018 года):

Торговые угрозы Трампа ударили по фондовому рынку и валюте Китая

Но так называемые «плохие новости» вовсе не были плохими для китайских акций.

И наша мировая рыночная перспектива на октябрь 2018 года предсказывала это. Вот график (волновые метки доступны подписчикам) и комментарий: Поскольку плохие новости часто вспыхивают после того, как акции в течение некоторого времени снижаются, часто близки к минимумам, вспышки плохих новостей могут иногда служить сигналами на покупку. Введение США тарифов на импорт из Китая за последние несколько месяцев на сумму 250 миллиардов долларов, возможно, послужило именно таким сигналом. Бычье движение цены в настоящее время перед лицом ускоряющейся торговой войны добавляет свидетельства роста, представленного [волновой структурой] в Shanghai Composite и бычьей дивергенцией в Шанхайском финансовом индексе.

Поскольку плохие новости часто вспыхивают после того, как акции в течение некоторого времени снижаются, часто близки к минимумам, вспышки плохих новостей могут иногда служить сигналами на покупку. Введение США тарифов на импорт из Китая за последние несколько месяцев на сумму 250 миллиардов долларов, возможно, послужило именно таким сигналом. Бычье движение цены в настоящее время перед лицом ускоряющейся торговой войны добавляет свидетельства роста, представленного [волновой структурой] в Shanghai Composite и бычьей дивергенцией в Шанхайском финансовом индексе.

( Читать дальше )

Некоторые инвесторы могли бы воспринимать огромные тарифы, которые США вводили в отношении китайского импорта, как сигнал держаться подальше от китайских акций.

Как сообщил крупный новостной сайт около года назад (CNN, 26 июня 2018 года):

Мрак усугубляется для китайских акций.

Два дня спустя у «Нью-Йорк Таймс» появился заголовок (28 июня 2018 года):

Торговые угрозы Трампа ударили по фондовому рынку и валюте Китая

Но так называемые «плохие новости» вовсе не были плохими для китайских акций.

И наша мировая рыночная перспектива на октябрь 2018 года предсказывала это. Вот график (волновые метки доступны подписчикам) и комментарий:

Поскольку плохие новости часто вспыхивают после того, как акции в течение некоторого времени снижаются, часто близки к минимумам, вспышки плохих новостей могут иногда служить сигналами на покупку. Введение США тарифов на импорт из Китая за последние несколько месяцев на сумму 250 миллиардов долларов, возможно, послужило именно таким сигналом. Бычье движение цены в настоящее время перед лицом ускоряющейся торговой войны добавляет свидетельства роста, представленного [волновой структурой] в Shanghai Composite и бычьей дивергенцией в Шанхайском финансовом индексе.

Поскольку плохие новости часто вспыхивают после того, как акции в течение некоторого времени снижаются, часто близки к минимумам, вспышки плохих новостей могут иногда служить сигналами на покупку. Введение США тарифов на импорт из Китая за последние несколько месяцев на сумму 250 миллиардов долларов, возможно, послужило именно таким сигналом. Бычье движение цены в настоящее время перед лицом ускоряющейся торговой войны добавляет свидетельства роста, представленного [волновой структурой] в Shanghai Composite и бычьей дивергенцией в Шанхайском финансовом индексе.( Читать дальше )

Блог им. ruh666 |Национальный индекс активности ФРС сокращается 7-й месяц подряд - самая длинная полоса с 2009 года

- 22 июля 2019, 21:41

- |

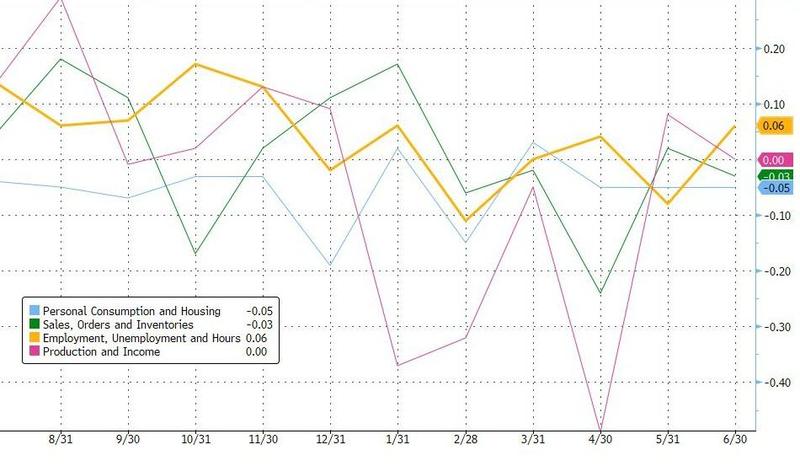

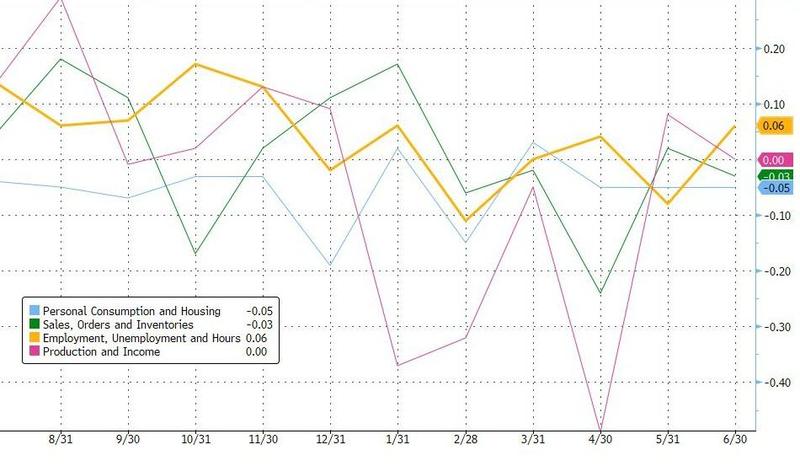

Вопреки ожиданиям в 0,08, Национальный индекс активности ФРС Чикаго вновь разочаровал, снизившись на 0,02 в июне. Это седьмой месяц подряд спадов — самая длинная полоса спада со времен финансового кризиса.

36 показателей улучшились с мая по июнь, а 49 показателей ухудшились (но из улучшенных показателей девять внесли отрицательный вклад).

36 показателей улучшились с мая по июнь, а 49 показателей ухудшились (но из улучшенных показателей девять внесли отрицательный вклад).

40 из 85 месячных индивидуальных показателей внесли положительный вклад, а 45 показателей отрицательно повлияли на показатель.

Только индикаторы, связанные с занятостью, предполагали рост в июне ...

( Читать дальше )

36 показателей улучшились с мая по июнь, а 49 показателей ухудшились (но из улучшенных показателей девять внесли отрицательный вклад).

36 показателей улучшились с мая по июнь, а 49 показателей ухудшились (но из улучшенных показателей девять внесли отрицательный вклад).40 из 85 месячных индивидуальных показателей внесли положительный вклад, а 45 показателей отрицательно повлияли на показатель.

Только индикаторы, связанные с занятостью, предполагали рост в июне ...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс