SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Ожидания дефляции растут (перевод с deflation com)

- 17 марта 2020, 19:26

- |

График ниже показывает, что ожидания ценовой инфляции в США рушатся. 5-летняя «безубыточная» ставка казначейских облигаций США с защитой от инфляции — это разница между ее доходностью и ставкой 5-летних казначейских облигаций, которые не защищены от инфляции. В этом контексте под инфляцией понимается инфляция цен, годовая скорость изменения индекса потребительских цен. Таким образом, уровень безубыточности является показателем того, что средний уровень ценовой инфляции ожидается финансовыми рынками по всему сроку облигации, в данном случае 5 лет.

Как мы видим, ожидания ценовой инфляции резко упали во время мирового финансового кризиса 2008 года, опустившись ниже нуля, что означает ожидаемое снижение цен (т. е. ценовая дефляция). С 2010 года 5-летняя безубыточная ставка колебалась между 1% и 2%, но обратите внимание, что она достигала более низких максимумов, чем в 2005 году. Это показывает, что ожидания в отношении инфляции, постоянно снижающийся уровень инфляции цен, были преобладающими много лет.

( Читать дальше )

Как мы видим, ожидания ценовой инфляции резко упали во время мирового финансового кризиса 2008 года, опустившись ниже нуля, что означает ожидаемое снижение цен (т. е. ценовая дефляция). С 2010 года 5-летняя безубыточная ставка колебалась между 1% и 2%, но обратите внимание, что она достигала более низких максимумов, чем в 2005 году. Это показывает, что ожидания в отношении инфляции, постоянно снижающийся уровень инфляции цен, были преобладающими много лет.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. ruh666 |Что кредитные спреды говорят об акциях США (перевод с elliottwave com)

- 02 марта 2020, 20:32

- |

Примечание редактора: с технической точки зрения давление на американские акции создавалось долгое время.

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

Блог им. ruh666 |Мусорные облигации: 2 «золотых» поворотных момента (перевод с elliottwave com)

- 17 февраля 2020, 15:06

- |

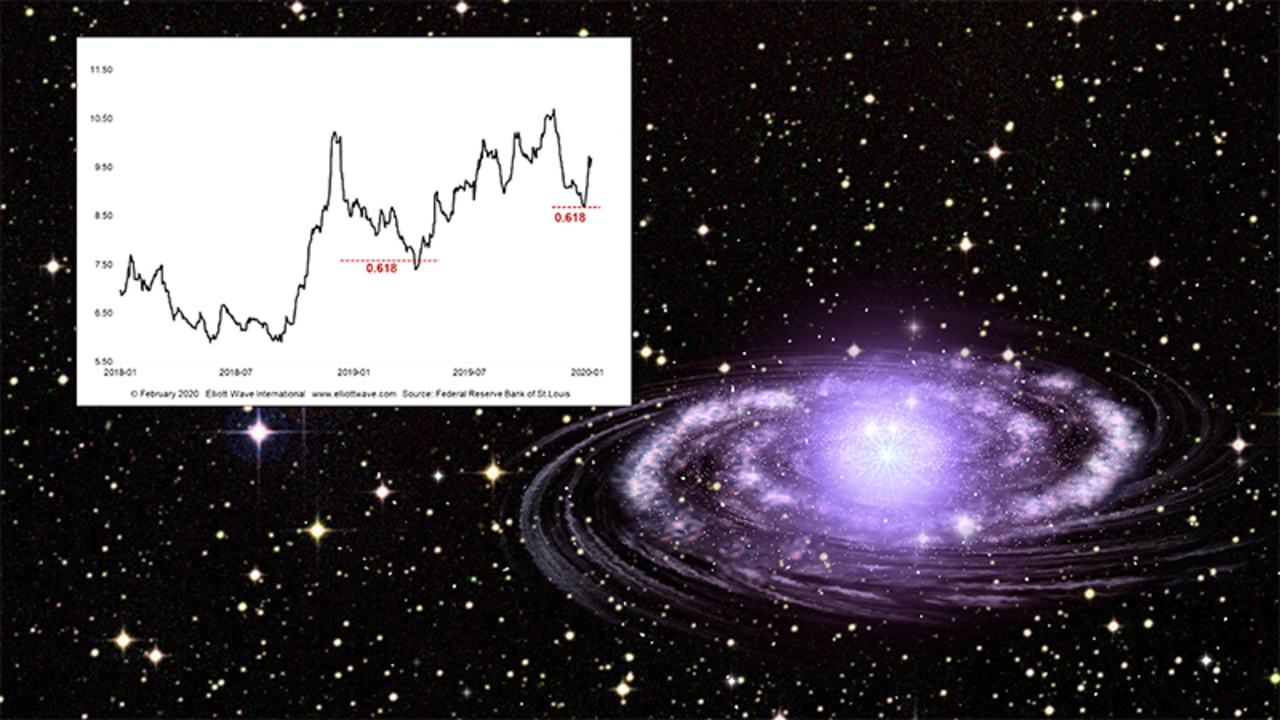

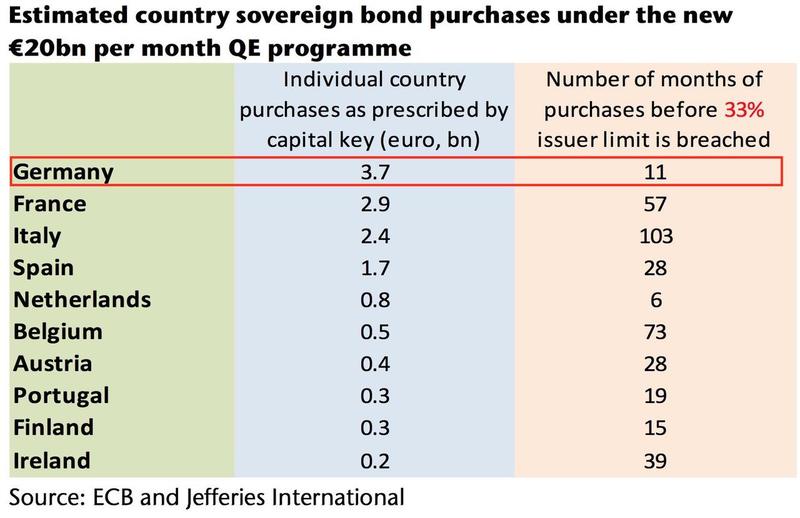

Недавний минимум на графике «Доходность ССС минус доходность ААА» произошел очень близко к ключевому уровню Фибоначчи

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Вы найдете эту математическую пропорцию в форме галактик, морских коньков, сосновых шишек, расположения семян на подсолнухе и многих других природных явлений… в том числе на графиках финансовых рынков.

Да, графические модели финансовых рынков также являются частью природы, потому что они созданы взаимодействием людей.

Кроме того, Золотое сечение очень полезно для установления ценовых целей и прогнозирования ключевых моментов в этих ценовых графиках.

Действительно, Мюррей Ганн, глава отдела глобальных исследований в Elliott Wave International, упомянул Золотое сечение в своем анализе рынка мусорных облигаций в нашей февральской перспективе глобального рынка. Вот график и комментарий:

( Читать дальше )

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.Вы найдете эту математическую пропорцию в форме галактик, морских коньков, сосновых шишек, расположения семян на подсолнухе и многих других природных явлений… в том числе на графиках финансовых рынков.

Да, графические модели финансовых рынков также являются частью природы, потому что они созданы взаимодействием людей.

Кроме того, Золотое сечение очень полезно для установления ценовых целей и прогнозирования ключевых моментов в этих ценовых графиках.

Действительно, Мюррей Ганн, глава отдела глобальных исследований в Elliott Wave International, упомянул Золотое сечение в своем анализе рынка мусорных облигаций в нашей февральской перспективе глобального рынка. Вот график и комментарий:

( Читать дальше )

Блог им. ruh666 |Числа Фибоначчи и текущая картина в казначейских облигациях США (перевод с elliottwave com)

- 25 ноября 2019, 11:05

- |

Вы можете многое узнать о тренде, применяя пропорции Фибоначчи к рыночным графикам.

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

Блог им. ruh666 |Новый (экологический) гринмейлинг (перевод с elliottwave com)

- 19 ноября 2019, 11:02

- |

«Ты мелкий жулик и гринмейлер. Ничего больше… Гекко! Ты не только продашь свою мать, чтобы заключить сделку, но и отправишь ей счёт», — сэр Терри Уайлдман (Теренс Стэмп). Уолл Стрит (1987)

Впервые я услышал термин «гринмейлер» в фильме 1987 года «Уолл-стрит». Я был очарован странным языком финансов и удивился, что означают все эти термины (коллы, путы, биды, оффера и т. д.). Меня зацепило. Согласно Investopedia, гринмейлинг относится к «практике покупки достаточного количества акций в компании, чтобы угрожать враждебным поглощением, чтобы целевая компания вместо этого выкупила свои акции с премией». Что касается слияний и поглощений, оплата гринмейла осуществляется в качестве защитной меры, чтобы остановить предложение о поглощении. Целевая компания вынуждена выкупить акции с существенной премией, чтобы помешать поглощению, что приводит к выгодной прибыли для гринмейлера». Это шантаж, но, поскольку это законно и осуществляется за счет «зелени» (долларов), это называется гринмейлингом.

( Читать дальше )

Впервые я услышал термин «гринмейлер» в фильме 1987 года «Уолл-стрит». Я был очарован странным языком финансов и удивился, что означают все эти термины (коллы, путы, биды, оффера и т. д.). Меня зацепило. Согласно Investopedia, гринмейлинг относится к «практике покупки достаточного количества акций в компании, чтобы угрожать враждебным поглощением, чтобы целевая компания вместо этого выкупила свои акции с премией». Что касается слияний и поглощений, оплата гринмейла осуществляется в качестве защитной меры, чтобы остановить предложение о поглощении. Целевая компания вынуждена выкупить акции с существенной премией, чтобы помешать поглощению, что приводит к выгодной прибыли для гринмейлера». Это шантаж, но, поскольку это законно и осуществляется за счет «зелени» (долларов), это называется гринмейлингом.

( Читать дальше )

Блог им. ruh666 |Медвежья заманчивость облигаций (перевод с elliottwave com)

- 18 ноября 2019, 19:31

- |

Базовая доходность облигаций планеты значительно снизилась. Означает ли это, что теперь будет расти?

Вот типичное путешествие в жизни технического аналитика рынка. Во-первых, подумайте, что все, чему вас учили в школе об экономическом и фондовом «фундаментале», влияющем на рыночные цены. Во-вторых, из болезненного опыта осознайте, что это не так, а наоборот. В-третьих, используйте технический анализ рынка, потому что цена опережает все остальное. В-четвертых, станьте околдованными индикаторами, особенно теми, в которых продаётся «перекупленное» и покупается «перепроданное». Наконец, осознайте, что лучшим показателем из всех является сама цена.

Это четвертая часть этого путешествия, которая находится в центре внимания здесь. Когда кто-то впервые сталкивается с осцилляторами импульса, такими как скорость изменения (или Индекс относительной силы, стохастик, список бесконечен), очень легко поверить, что формула магического рынка была найдена. «Это просто. Все, что вы делаете, это продаете рынок, когда он перекуплен, и покупаете рынок, когда он перепродан». Эх, если бы! Вскоре мы начинаем понимать, что термины «перекупленность» и «перепроданность» не имеют смысла, потому что, перефразируя экономиста Дж. М. Кейнса, рынок может оставаться перекупленным или перепроданным дольше, чем вы можете оставаться платежеспособным. Настоящий момент «ага!» Наступает, когда вы помещаете показания импульса и других осцилляторов в лучший общий контекст структуры рыночной цены — так называемый волновой принцип Эллиотта.

( Читать дальше )

Вот типичное путешествие в жизни технического аналитика рынка. Во-первых, подумайте, что все, чему вас учили в школе об экономическом и фондовом «фундаментале», влияющем на рыночные цены. Во-вторых, из болезненного опыта осознайте, что это не так, а наоборот. В-третьих, используйте технический анализ рынка, потому что цена опережает все остальное. В-четвертых, станьте околдованными индикаторами, особенно теми, в которых продаётся «перекупленное» и покупается «перепроданное». Наконец, осознайте, что лучшим показателем из всех является сама цена.

Это четвертая часть этого путешествия, которая находится в центре внимания здесь. Когда кто-то впервые сталкивается с осцилляторами импульса, такими как скорость изменения (или Индекс относительной силы, стохастик, список бесконечен), очень легко поверить, что формула магического рынка была найдена. «Это просто. Все, что вы делаете, это продаете рынок, когда он перекуплен, и покупаете рынок, когда он перепродан». Эх, если бы! Вскоре мы начинаем понимать, что термины «перекупленность» и «перепроданность» не имеют смысла, потому что, перефразируя экономиста Дж. М. Кейнса, рынок может оставаться перекупленным или перепроданным дольше, чем вы можете оставаться платежеспособным. Настоящий момент «ага!» Наступает, когда вы помещаете показания импульса и других осцилляторов в лучший общий контекст структуры рыночной цены — так называемый волновой принцип Эллиотта.

( Читать дальше )

Блог им. ruh666 |Рубль и новое QE

- 15 октября 2019, 15:52

- |

Я не очень жалую фундаментал, но многие учитывают, поэтому выскажу несколько соображений по поводу влияния нового QE на курс рубля. Как я писал ранее, такие действия ФРС выдают желание со временем загнать ставки в отрицательную зону, что делает ещё более привлекательными вложения в российские ОФЗ. А приток в них нерезидентов гораздо больше влияет на рубль, чем нефть, поскольку в рамках бюджетного правила вся «лишняя» валюта, полученная от продажи нефти, выкупается ЦБ для минфина. Если посмотреть на индекс гособлигаций, выглядит он пока довольно оптимистично.

Пока отсутствует четвёрка, соответствующая выделенной на графике двойке в росте с прошлогодних низов, глубокой коррекции ожидать не стоит. На всякий случай обозначу несколько факторов, которые могут спровоцировать глубокую коррекцию в первом квартале будущего года.

Пока отсутствует четвёрка, соответствующая выделенной на графике двойке в росте с прошлогодних низов, глубокой коррекции ожидать не стоит. На всякий случай обозначу несколько факторов, которые могут спровоцировать глубокую коррекцию в первом квартале будущего года.

1. Новые санкции, связанные с госдолгом. Выглядит маловероятно, ибо нет новых поводов. Да и старые уходят, переговорный процесс по Донбассу худо-бедно идёт, за всё остальное что хотели, уже ввели.

( Читать дальше )

Пока отсутствует четвёрка, соответствующая выделенной на графике двойке в росте с прошлогодних низов, глубокой коррекции ожидать не стоит. На всякий случай обозначу несколько факторов, которые могут спровоцировать глубокую коррекцию в первом квартале будущего года.

Пока отсутствует четвёрка, соответствующая выделенной на графике двойке в росте с прошлогодних низов, глубокой коррекции ожидать не стоит. На всякий случай обозначу несколько факторов, которые могут спровоцировать глубокую коррекцию в первом квартале будущего года.1. Новые санкции, связанные с госдолгом. Выглядит маловероятно, ибо нет новых поводов. Да и старые уходят, переговорный процесс по Донбассу худо-бедно идёт, за всё остальное что хотели, уже ввели.

( Читать дальше )

Блог им. ruh666 |ЕЦБ имеет год покупок немецкого долга, прежде чем упрётся в лимит

- 15 октября 2019, 11:16

- |

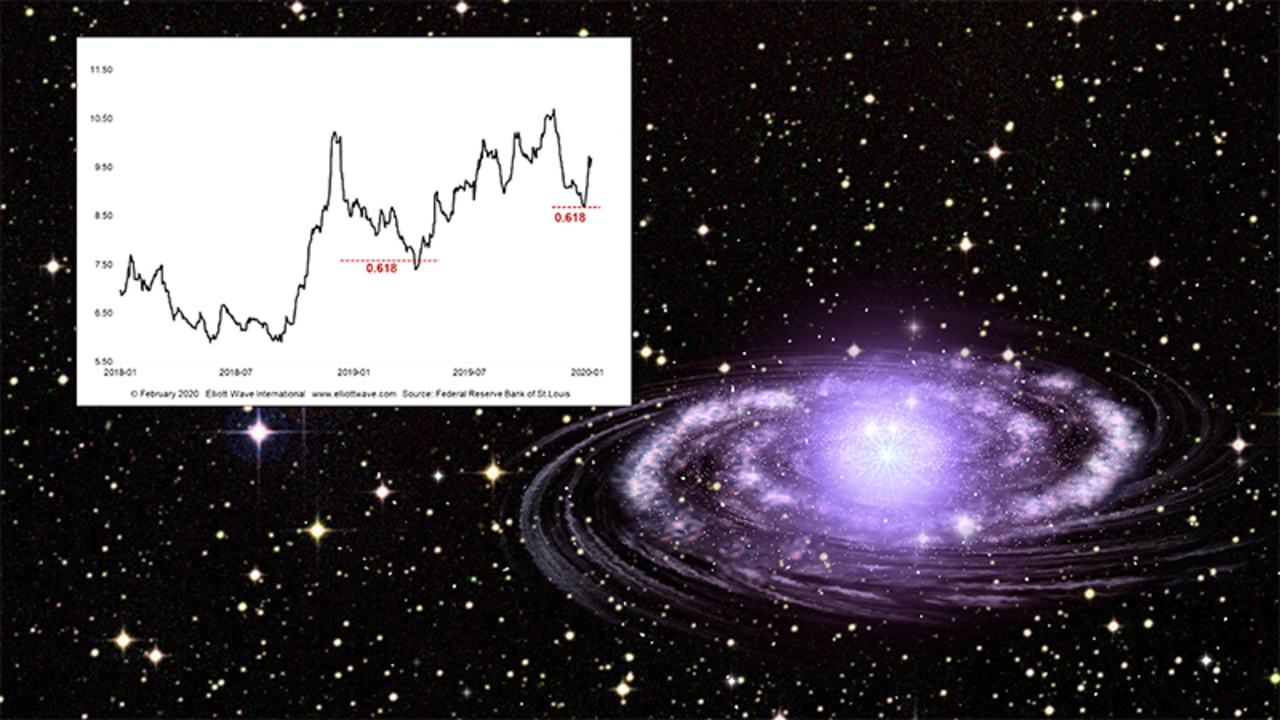

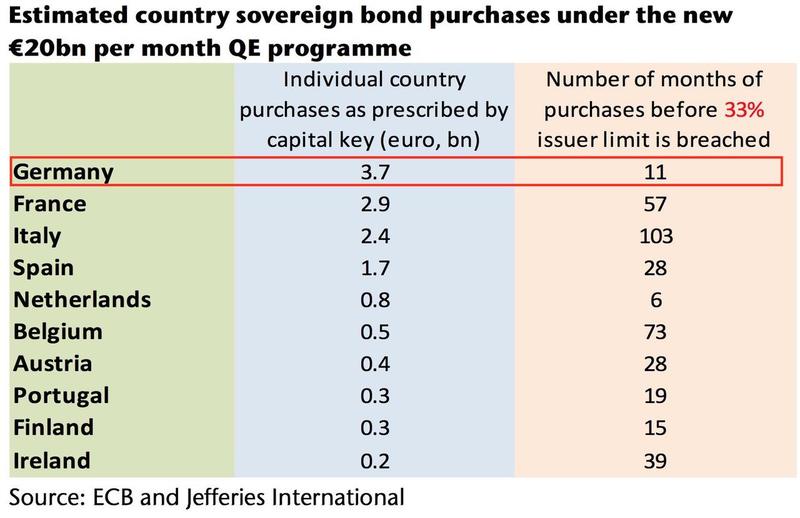

В соответствии с существующими гарантиями ЕЦБ, руки центрального банка скоро будут связаны, сколько долгов он может купить, если экономика не сможет восстановиться. Эти гарантии включают покупку не более одной трети долга каждой страны и покупку облигаций в соответствии с долей участия каждой страны в ЕЦБ, обычно называемой ключом капитала. Reuters подсчитал, что при строгом соблюдении обоих правил на рынке можно будет покупать немецкие облигацие чуть более одного года. Аналогичный расчет, проведенный Джефферисом, обнаружил, что при ежемесячных покупках Bund на уровне 3,7 млрд евро будет означать, что ЕЦБ исчерпает приемлемые немецкие облигации для покупки через 11 месяцев (и голландские облигации через 6 месяцев), при условии, что лимит эмитента в 33% остается неизменным.

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)

( Читать дальше )

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)( Читать дальше )

Блог им. ruh666 |Как мусорные облигации посылают предупреждение фондовым инвесторам (перевод с elliottwave com)

- 14 октября 2019, 15:12

- |

Посмотрите на ключевое расхождение, которое произошло за несколько месяцев до исторической вершины фондового рынка 2007 года

Мы все знаем, что акции рискованны.

Мы все знаем, что акции рискованны.

Таким образом, если аппетит инвесторов к риску начинает ослабевать, само собой разумеется, что это не является позитивным фактором для акций.

Есть ли способ определить толерантность инвесторов к риску, чтобы получить ранний предупреждающий знак, прежде чем акции начнут снижаться?

Аналитики EWI верят в это и указывают на рынок мусорных облигаций.

Видите ли, мусорные облигации тоже рискованны. Как недавно напомнили наши аналитики подписчикам, они выпускаются компаниями с самым слабым балансом. Требования инвесторов к активам в случае банкротства обычно находятся рядом с нижней ступенью, всего на одну ступень выше, чем у акционеров.

Имея это в виду, только что опубликованная октябрьская перспектива мирового рынка гласит:

( Читать дальше )

Мы все знаем, что акции рискованны.

Мы все знаем, что акции рискованны.Таким образом, если аппетит инвесторов к риску начинает ослабевать, само собой разумеется, что это не является позитивным фактором для акций.

Есть ли способ определить толерантность инвесторов к риску, чтобы получить ранний предупреждающий знак, прежде чем акции начнут снижаться?

Аналитики EWI верят в это и указывают на рынок мусорных облигаций.

Видите ли, мусорные облигации тоже рискованны. Как недавно напомнили наши аналитики подписчикам, они выпускаются компаниями с самым слабым балансом. Требования инвесторов к активам в случае банкротства обычно находятся рядом с нижней ступенью, всего на одну ступень выше, чем у акционеров.

Имея это в виду, только что опубликованная октябрьская перспектива мирового рынка гласит:

( Читать дальше )

Блог им. ruh666 |Долг в мирное время на историческом максимуме, но всем плевать (перевод с elliottwave com)

- 27 сентября 2019, 13:11

- |

Существует растущее убеждение, что правительства действительно имеют «волшебное денежное дерево». Любой, у кого есть дети, вероятно, имел этот разговор. Ребенок — «Да», могу ли я получить новую пару кроссовок / велосипед / телефон / (вставить что-нибудь)? »Вы -« Что? Как вы думаете, у нас есть волшебное денежное дерево? Дети младше определенного возраста, конечно, не понимают, откуда берутся деньги. Это прекрасный, невинный мир, который, к сожалению, заканчивается, когда мы понимаем, что на самом деле деньги не растут на деревьях. Однако в последнее время в экономическом и финансовом сообществе растет убежденность в том, что, возможно, на самом деле не имеет значения, какой долг мы получаем, потому что деньги всегда можно напечатать. Должны ли мы беспокоиться об этом или это признак того, что самоуспокоенность никогда не была такой экстремальной?

Любой, у кого есть дети, вероятно, имел этот разговор. Ребенок — «Да», могу ли я получить новую пару кроссовок / велосипед / телефон / (вставить что-нибудь)? »Вы -« Что? Как вы думаете, у нас есть волшебное денежное дерево? Дети младше определенного возраста, конечно, не понимают, откуда берутся деньги. Это прекрасный, невинный мир, который, к сожалению, заканчивается, когда мы понимаем, что на самом деле деньги не растут на деревьях. Однако в последнее время в экономическом и финансовом сообществе растет убежденность в том, что, возможно, на самом деле не имеет значения, какой долг мы получаем, потому что деньги всегда можно напечатать. Должны ли мы беспокоиться об этом или это признак того, что самоуспокоенность никогда не была такой экстремальной?

Независимо мыслящий Джим Рейд и его команда из Deutsche Bank подчеркнули, что глобальный государственный долг в настоящее время находится на самом высоком уровне мирного времени в исследовании данных за 150 лет. Их анализ показывает, что среднее соотношение государственного долга к ВВП в основных экономиках мира составляет более 70%. Это сопоставимо с 20% в конце 1970-х годов и около 40% в конце 1800-х годов. Единственный раз, когда отношение долга к ВВП было выше, чем это было во время мировой войны 1939-1945 годов.

( Читать дальше )

Любой, у кого есть дети, вероятно, имел этот разговор. Ребенок — «Да», могу ли я получить новую пару кроссовок / велосипед / телефон / (вставить что-нибудь)? »Вы -« Что? Как вы думаете, у нас есть волшебное денежное дерево? Дети младше определенного возраста, конечно, не понимают, откуда берутся деньги. Это прекрасный, невинный мир, который, к сожалению, заканчивается, когда мы понимаем, что на самом деле деньги не растут на деревьях. Однако в последнее время в экономическом и финансовом сообществе растет убежденность в том, что, возможно, на самом деле не имеет значения, какой долг мы получаем, потому что деньги всегда можно напечатать. Должны ли мы беспокоиться об этом или это признак того, что самоуспокоенность никогда не была такой экстремальной?

Любой, у кого есть дети, вероятно, имел этот разговор. Ребенок — «Да», могу ли я получить новую пару кроссовок / велосипед / телефон / (вставить что-нибудь)? »Вы -« Что? Как вы думаете, у нас есть волшебное денежное дерево? Дети младше определенного возраста, конечно, не понимают, откуда берутся деньги. Это прекрасный, невинный мир, который, к сожалению, заканчивается, когда мы понимаем, что на самом деле деньги не растут на деревьях. Однако в последнее время в экономическом и финансовом сообществе растет убежденность в том, что, возможно, на самом деле не имеет значения, какой долг мы получаем, потому что деньги всегда можно напечатать. Должны ли мы беспокоиться об этом или это признак того, что самоуспокоенность никогда не была такой экстремальной?Независимо мыслящий Джим Рейд и его команда из Deutsche Bank подчеркнули, что глобальный государственный долг в настоящее время находится на самом высоком уровне мирного времени в исследовании данных за 150 лет. Их анализ показывает, что среднее соотношение государственного долга к ВВП в основных экономиках мира составляет более 70%. Это сопоставимо с 20% в конце 1970-х годов и около 40% в конце 1800-х годов. Единственный раз, когда отношение долга к ВВП было выше, чем это было во время мировой войны 1939-1945 годов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс