Дмитрий Ворожцов

О катастрофе на нефтяном рынке

- 01 апреля 2020, 15:28

- |

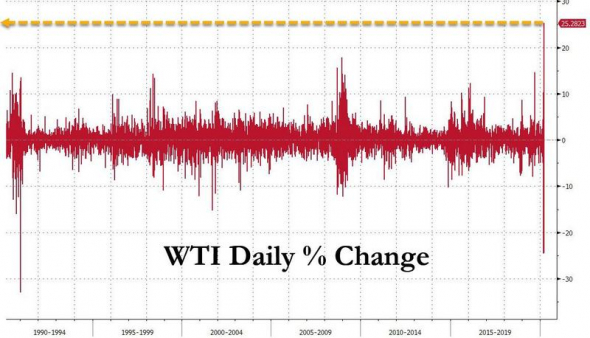

За время прошедшее после выхода моего обзора «Россия — ты сошла с ума! (нефтяные войны)» события продолжили стремительно развиваться. Рынок в буквальном смысле дестабилизирован и испытывает фантастические ценовые колебания в обе стороны:

(Нефтяной рынок дестабилизирован и испытывает колоссальные ценовые колебания в обе стороны.)

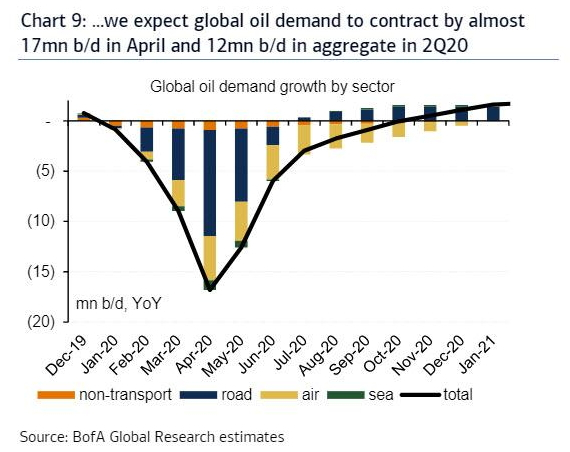

Это происходит на фоне прогнозов о снижении мирового потребления на 17 млн. барр. в день с последующим постепенным восстановлением к третьему кварталу этого года:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Гиперинфляции не будет — коротко о главном

- 31 марта 2020, 13:57

- |

Хочется высказать несколько важных мыслей, которые появились после прочтения последней панической публикации от Павла Рябова (spydell) «Хроники апокалипсиса. Призрак инфляционного шока близок, как никогда».

Основное заключение, которое делает автор, состоит в том, что «инфляционный шок… может случиться уже к лету, когда вертолетные деньги в полной мере наложатся на парализованную в ноль экономику и тогда мы увидим феерическое представление, когда при подавленном реальном секторе придется аварийно откачивать все эти ваши бесконечные QE!». Однако этот вывод, хотя и подкрепляется наблюдаемыми масштабными вливаниями ликвидности со стороны ФРС, является в корне неверным. И вот почему.

Основой современной глобальной долларовой экономики является долг. Именно кредитная накачка на протяжении многих десятилетий выступала главным локомотивом мирового экономического роста. Наиболее наглядный пример — собственно альма–матер в лице Соединенных Штатов.

( Читать дальше )

О ситуации на рынках

- 30 марта 2020, 11:27

- |

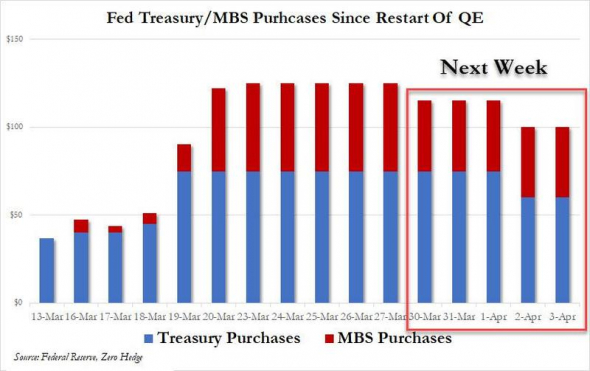

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

(ФРС сократит масштаб «QEternity» на $25 млрд в день, начиная с 1 апреля.)

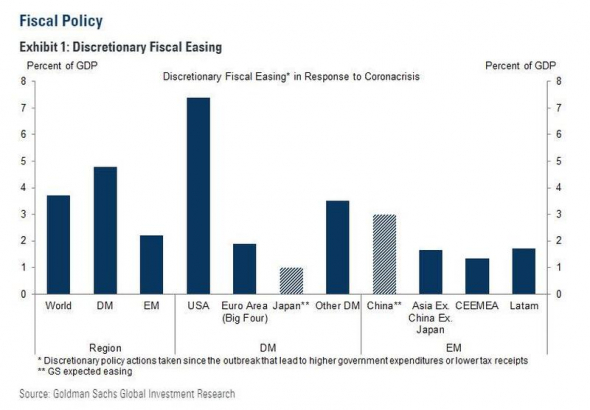

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

( Читать дальше )

Вся суть текущего кризиса в одном посте

- 23 марта 2020, 17:45

- |

⌘⌘⌘

Как руководитель машиностроительной компании хотел бы и поделиться видением и спросить одновременно:

— Полагаю, что под основным ударом именно средний и крупный бизнес максимальным количеством персонала — машиностроение, сельское хозяйство. Т.к. условно постоянные затраты максимальны (на людей, оплата кредитов), а от Гос-ва помощи не будет (в России уж точно).

— Если моей фирме (будь я в США или Европе) монетезируют только кассовый разрыв, то я потрачу все деньги, таким образом, только на налоги и зарплату людям, и, таким образом, никакой инфляции не будет, т.к. люди всё равно будут тратить деньги в 2-3 раза меньше, чем всегда, т.к. люди начнут копить! (чего не делали много лет!). К тому же, примерно 30-40% уйдет на оплату кредитов. Топсотрудники же останутся вообще без прибылей – таким образом тоже тратить деньги не будут.

( Читать дальше )

Глубина коррекции на фондовом рынке США впечатляет

- 22 марта 2020, 19:00

- |

Американские фондовые индексы не в полной мере отражают глубину и масштаб происходящей на рынке коррекции (или обвала, если быть более точным). Поэтому для полноты картины имеет смысл рассмотреть несколько дополнительных показателей.

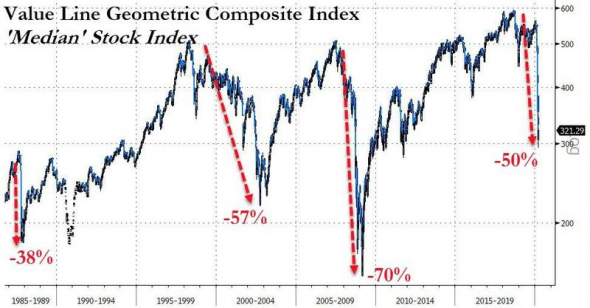

Например так называемый «индекс средней акции», рассчитываемый как среднее геометрическое для массива из цен более полутора тысяч американских компаний. В настоящий момент его падение от достигнутых в конце 2018 года максимумов составило 50%, что близко к значениям кризиса пузыря доткомов (57%) и уже превысило показатели биржевого краха 1987 года (38%):

(Индекс средней акции на фондовом рынке США обвалился на 50% от достигнутых ранее максимумов.)

Общая капитализация фондового рынка США откатилась к значениям 2015 года, за неполный месяц обнулив результаты достигнутые на протяжении последних пяти лет:

( Читать дальше )

В поисках дна на фондовых рынках

- 20 марта 2020, 11:49

- |

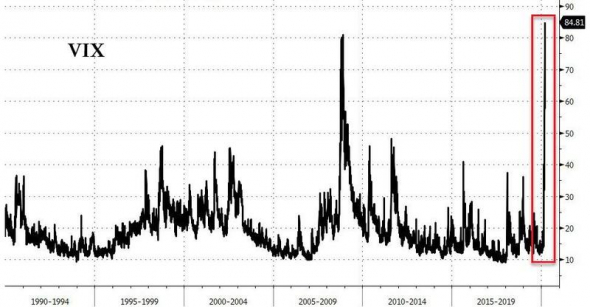

Итак, паника на фондовых рынках США зашкаливает. Многие фундаментальные и технические показатели находятся на многолетних экстремумах, если не исторических рекордах. Индекс волатильности VIX, отражающий страхи инвесторов относительно творящегося на финансовых рынках безумия, достиг максимального значения за всю историю своего существования:

(Индекс волатильности VIX находится на максимуме за всю историю своего существования.)

Это же справедливо и для индекса волатильности доходности трежерис (TYVIX):

( Читать дальше )

А вот теперь пришло время покупать

- 18 марта 2020, 09:17

- |

Всего за несколько недель они получили все, что им было нужно. История о том, как в современном мире решает вовремя придуманный инфоповод. Причем даже не важно, насколько он реален — главное чтобы он вообще был. А СМИ сделают все остальное...

____

мой блог/яндекс-дзен/телеграм

Инсайдеры начали скупать фондовый рынок США

- 13 марта 2020, 23:58

- |

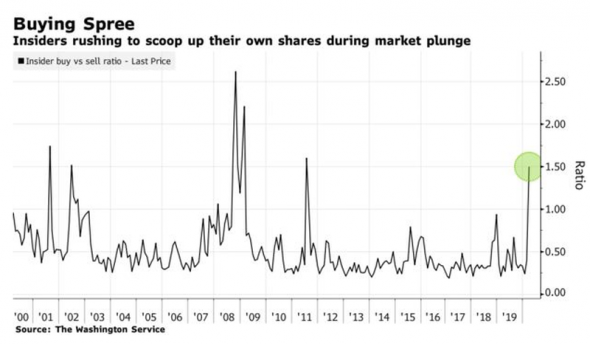

Активность корпоративных инсайдеров на фондовом рынке Штатов значительно выросла в последние недели, соотношение между покупателями и продавцами находится на максимуме с момента обвала котировок в 2011 году:

(Корпоративные инсайдеры значительно нарастили покупки акций после произошедшего обвала на фондовых рынках.)

В настоящий момент индекс S&P 500 торгуется на 14% ниже своего пятилетнего среднего значения, это побудило почти 1400 руководителей различных компаний перейти к активным покупкам акций своих предприятий. При этом на трех покупателей в настоящий момент приходится только двое продавцов.

Впрочем, торопиться покупать вместе с инсайдерами не стоит. Историческая тенденция такова, что рост числа подобных сделок со стороны топ-менеджеров всегда предшествовал дну рынка и не соответствовал непосредственно самой точке разворота. Так было во время кризиса пузыря доткомов (2000–2001 годы) и Великой рецессии 2008–2009 годов:

( Читать дальше )

На американском рынке начался системный кризис ликвидности

- 13 марта 2020, 00:12

- |

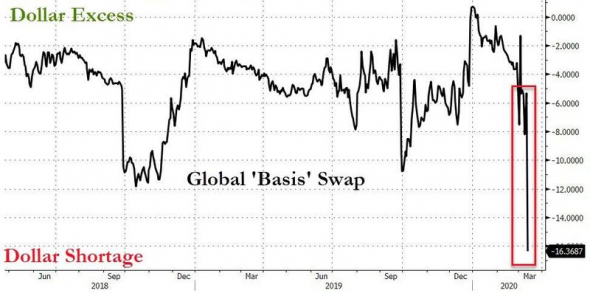

На финансовых рынках творится нечто невообразимое. Индекс валютных свопов, отражающий потребность финансовых институтов в долларовой наличности (в противовес валютам других развитых стран) буквально рухнул в последние несколько дней:

(Индекс валютных свопов, отражающий потребность инвесторов в долларовой наличности, буквально рухнул в последние несколько дней.)

Всем нужна долларовая наличность. Индекс финансовых условий в США находится на минимальных значениях за последнее десятилетие:

( Читать дальше )

Важная мысль по поводу происходящих событий

- 12 марта 2020, 13:20

- |

В Китае вся шумиха вокруг коронавируса (и его распространения) начала спадать через месяц от начала эпидемии. И я не думаю, что в США или Европе вирус продержится в топах дольше (тем более, что погода становится все теплее). Таким образом, впереди еще пара недель — и пандемия пойдет на спад.

Суть в том, что пока финансовые рынки будет трясти из–за вируса — должно произойти некое вторичное событие (еще один условный Lehman), которое и станет катализатором финального выноса этой коррекции (и которое можно будет списать на форс-мажор эпидемии).

Напомню, что целевой уровень этого движения пока видится так:

(Целевой уровень коррекции на фондовом рынке США — 2200 по индексу S&P 500.)

Впрочем, в моменте можем сходить и ниже (на пике истерии), но там не задержимся. ФРС также выкатит тяжелую артиллерию при подходе к указанному уровню (2200 по S&P 500).

( Читать дальше )

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор