Блог им. sky999 |Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

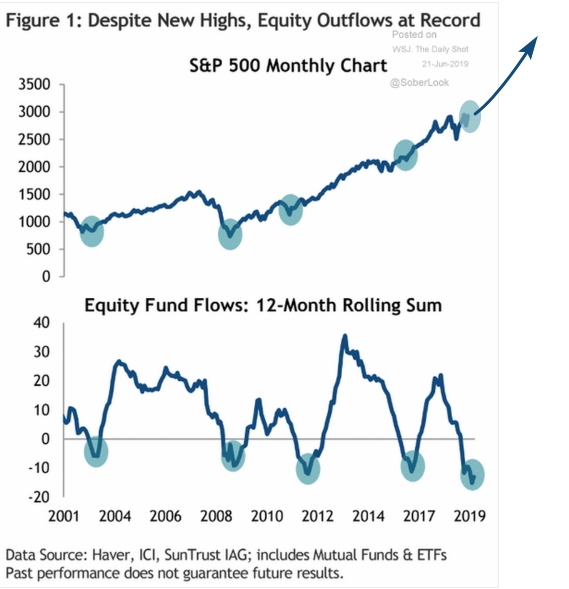

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

- комментировать

- ★12

- Комментарии ( 12 )

Блог им. sky999 |«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

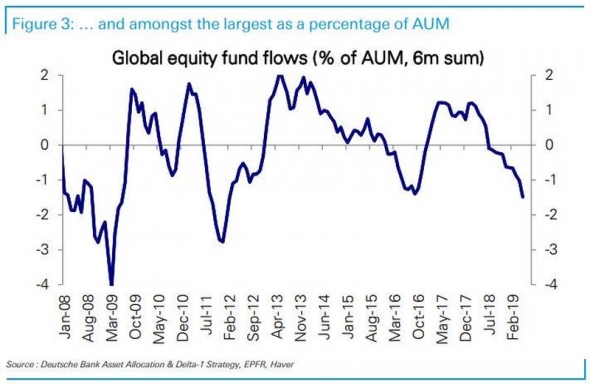

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

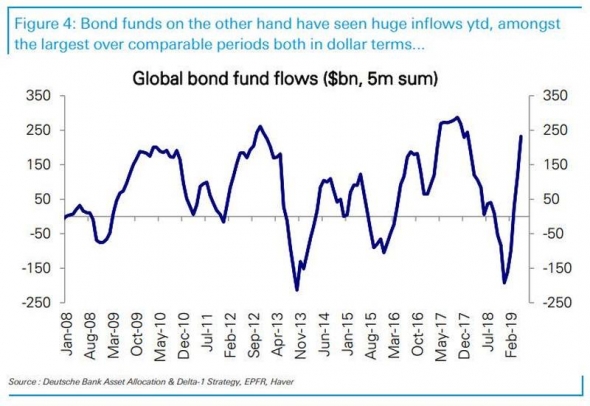

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

Блог им. sky999 |Шок волатильности на S&P 500 распространился на другие рынки

- 16 февраля 2018, 17:55

- |

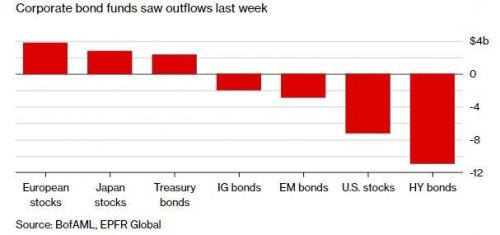

Согласно данным BofA облигационные фонды за прошлую неделю испытали отток средств величиной в $14.1 млрд ($10.9 млрд. ушло из фондов мусорных облигаций) — второй по величине отток средств за всю историю наблюдений. До этого мощный отток средств происходил во время выборов президента США и девальвации китайского юаня.

Эту тенденцию подтверждает и отчет от Lipper, за прошедшую неделю инвесторы вывели $6.3 млрд. из фондов облигаций с высокой доходностью — второй по величине отток за всю историю наблюдений и пятая подряд неделя с оттоком средств инвесторов (суммарный отток за этот период составил $15 млрд. по данным Bloomberg).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс