sMart-lab

⚡️Акции Тинькофф установили новый исторический максимум, растут на 5%

- 16 марта 2021, 13:24

- |

К 13:15мск цена акций поднялась до 4549 рублей, +5% от цены закрытия предыдущего дня.

Акции растут против рынка, индекс Мосбиржи в этот момент снижается на -0,65%.

Сегодня вышла информация о том, что Суд в Лондоне отложил заседание по экстрадиции Тинькова в США на июль

- комментировать

- Комментарии ( 1 )

Российская компания кибербезопасности Positive Technologies планирует выйти на IPO

- 16 марта 2021, 11:02

- |

Источники сообщают, что компания оценивает себя в $1 млрд.

Forbes оценивал компанию в $580 млн.

Компания интересна тем, что на Мосбирже нет ни одного представителя сектора кибербезопасности.

Представителей информационных технологий на бирже также кот наплакал.

ТМК закрыла сделку по покупке 86,54% ЧТПЗ у Андрея Комарова. Остальным - оферта

- 16 марта 2021, 10:52

- |

Bloomberg: Банк России может повысить ставку на 125 пунктов до конца года

- 16 марта 2021, 10:41

- |

https://www.bloomberg.com/news/articles/2021-03-15/russia-mulls-faster-rate-hikes-this-year-as-inflation-spikes

TS Lombard, Sberbank CIB, Совкомбанк прогнозируют повышение % уже в пятницу.

Bofa допускает повышение % ЦБР в апреле и июле, затем ключевая ставка может быть повышена еще на 50 б.п.

ITI Capital — увеличение доходности ОФЗ отражает повышение % до 5%, риторика представителей ЦБР стала заметно жестче в послед недели; как минимум два повышения ставки в 2021 г ожидают, вероятность повышения на ближ заседании 50 на 50, решение скорее всего будет принято в апреле

Индекс МосБиржи закрылся на рекордной отметке. Индекс RTS на максимуме за 13 месяцев

- 15 марта 2021, 23:50

- |

Растет 6 день подряд.

Индекс РТС закрылся на 1543.99 (+1.6%) — максимум с 20 февраля 2020 года.

Доллар Рубль 72,83 (-0,68%) — новый минимум с 17 декабря.

ММК - результаты за четвертый квартал

- 28 января 2021, 12:51

- |

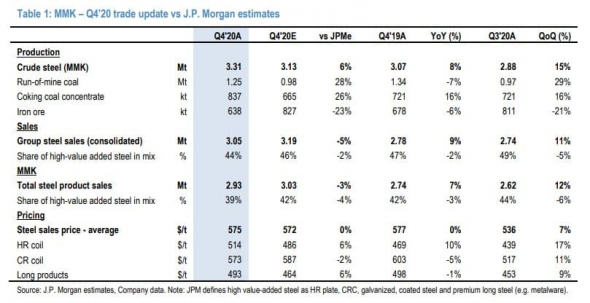

Еще одна компания, которая опубликовала операционные результаты за четвертый квартал — ММК. В целом, компания показала более сильную динамику роста объемов продаж стали, если сравнивать с «Северсталью» и НЛМК. Пробежимся по ключевым показателям отчета:

Продажи стали: здесь +11% кв/кв, до 3,0 млн т. В России продажи выросли на 12% кв/кв, до 2,9 млн т («Северсталь» -18% кв/кв и НЛМК -5% кв/кв). «ММК Металурджи» продал 220 тыс.т (+10% кв/кв), что отражает высокий внутренний спрос в Турции и среди европейских потребителей. Средняя цена реализации — $575 за тонну (+ 7% кв/кв), что в целом соответствует ожиданиям аналитиков из JPMorgan. Сравнить фактические данные и прогноз JPM можно в таблице в конце поста.

Продукция: ассортимент ухудшился по сравнению с предыдущим кварталом, хотя в целом соответствовал прогнозам руководства. Доля стали с высокой добавленной стоимостью в общем ассортименте снизилась на 5 п.п. кв/кв, до 44%.

Угольный концентрат: ОАО «Белон» (контролируется ММК) в 4 квартале увеличил производство на 16%, до 837 тыс.т, что на +26% выше ожиданий JPM.

( Читать дальше )

Почему новости про «Газпром» не так страшны, как кажется

- 19 января 2021, 17:31

- |

1) Сегодня в топе «Яндекса» новость о том, что «Газпром» предупредил о рисках остановки стройки «Северного потока — 2». Это указала сама компания в проспекте к размещению еврооблигаций.

2) На самом деле пункт о рисках является стандартным для таких документов. Это отметили аналитики в комментариях для «РБК Инвестиций».

3) «В проспект эмиссии необходимо включить описание всех рисков, даже гипотетических, в противном случае это может иметь негативные последствия для эмитента. Компания не оценивает риск, а просто информирует о том, что он существует. Это стандартная оговорка, позволяющая избежать претензий держателей», — говорит начальник управления торговых операций на российском фондовом рынке «Фридом Финанса» Георгий Ващенко.

4) «Мы не закладываем в базовый сценарий остановку «Северного потока-2», рассчитывая на поддержку основного европейского партнера — Германии, для которой этот проект имеет исключительное экономическое значение», — подчеркивает Екатерина Крылова из Промсвязьбанка.

5) Так или иначе, инвесторы должны закладывать риск того, что сдача проекта может затянуться. США планируют ввести санкции против трубоукладчика, который ведет работу на объекте. И не известно, какими они будут.

Сбер выкатил отчет за декабрь по РСБУ

- 18 января 2021, 11:40

- |

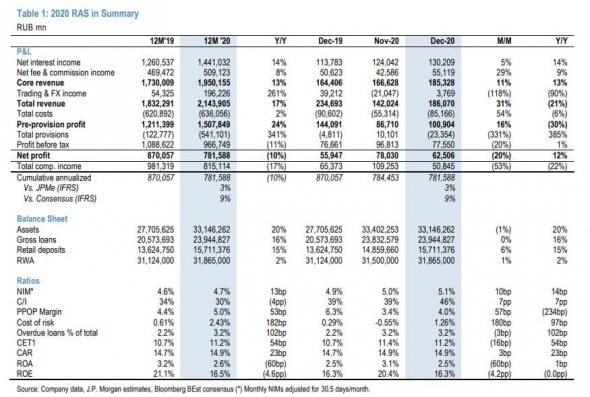

Сбер выкатил отчет за декабрь по РСБУ, из которого мы узнали, что чистая прибыль банка составила 62,5 млрд руб. (+12% г/г), а за весь 2020 финансовый год — 781,6 млрд рублей (-10% г/г). Все цифры будут прикреплены к этому посту. Аналитики из JPMorgan подробно разобрали результаты «зеленого банка», а мы приведем самые интересные тезисы:

Рост кредитования: инвестбанкиры были удивлены увеличением числа выданных кредитов, несмотря на пандемию, которая сказалась на кредитной активности граждан в других странах. рынки. А вот в Сбере решили не унывать и выдали населению в общей сложности 2,2 трлн руб. (розничные — 0,5 трлн, корпоративные — 1,7 трлн).

Планы: недавно Сбер обозначил поистине космические стратегические цели до 2023 года, которые мы подробно разбирали здесь (https://t.me/insider_market/941).

Динамика акций: бумаги банка выросли на 10% за последние 12 месяцев, тогда как средний показатель в регионе CEEMEA — падение на 18%.

Прогноз: JPM устанавливает price-target для на 21 декабря 2021 года на уровне 325 рублей за обыкновенную акцию и 290 рублей — за привилегированную. Прогноз по последним основан на модели Гордона с устойчивым показателем ROE в18%, COE — 19,3% и темпами конечного роста — 5%

Правило 5 дней подразумевает хороший год для рынка акций

- 15 января 2021, 13:13

- |

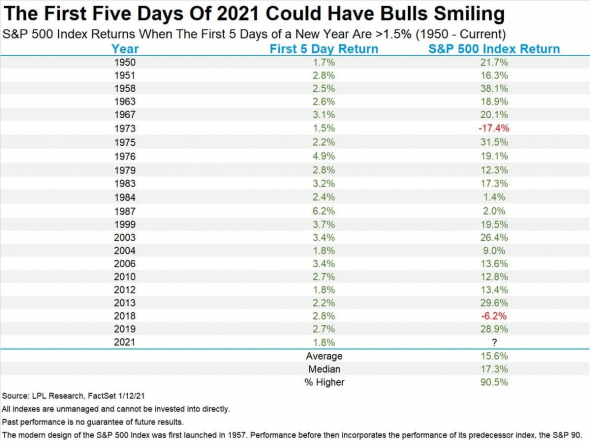

На рынке акций США существует неписаное «правило 5 дней». Оно говорит о том, что динамика первых 5 дней года задает вектор движения рынка на весь год. Следовать этому правилу или нет- личное дело каждого, но любопытно взглянуть на статистику, подготовленную LPL Research.

В качестве критерия «сильной» динамики был взят результат +1,5% и выше по индексу S&P-500 за 5 первых торговых дней года. В послевоенный период таких случаев насчиталось 21. В 19 из них результат всего года, действительно, совпадал с динамикой первой пятидневки. В среднем, по итогам такого года рынок подрастал на 15,6% (что почти в 2 раза выше средней исторической доходности индекса за все периоды).

В этом году наблюдается 22-й такой случай (результат первых 5 дней: +1,8%). Сработает ли закономерность на этот раз- узнаем через год.

Ликвидация сберегательной функции денег центральными банками

- 29 декабря 2020, 10:31

- |

Как-то уже писал про деградацию сберегательной функции денег… отказ ЦБ от независимости ...печаль будущего инвестора . В общем-то этот год продвинул ситуацию так далеко в этом направлении, что оглядываясь назад четко понимаешь, что «мы их потеряли»… хотя полностью осознание этого будет еще не скоро.

— депозиты – в большинстве развитых валют ставки по депозитам уверенно и надолго ниже, как текущей, так и ожидаемой инфляции, в таком состоянии находится не менее $60 трлн;

— гособлигации развитых стран – так, или иначе ставки, доходность по ним ниже ожидаемой инфляции на 0.0-1.5% практически во всех развитых экономиках, это около $50 трлн, или 85% данного рынка;

— корпоративные облигации с инвестиционным рейтингом в основных валютах – бумаги имеют премию около 1 п.п. к гособлигациям в долларах и фунтах и около 0.3 п.п. в евро;

( Читать дальше )

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- SPO

- tesla

- акции

- Алроса

- аналитика

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- Донбасс

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лента

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- мобильный пост

- Мосгорломбард

- Нефть

- облигации

- операционные результаты

- опрос

- опционная конференция

- отчеты мсфо

- ОФЗ

- ОФЗ облигации

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- процентная ставка

- Путин

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Северсталь

- Селигдар

- сентимент

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- финам

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Яндекс