а за что у меня был бан?

Дмитрий, Много мата на картинке, плюс политика.

а за что у меня был бан?

Вчера со старта торгов акции сразу начали падать, снижение в моменте достигало 13% к цене размещения(105р.). Приведу свою версию случившегося👇

Цена размещения была «выше рынка»: я не сторонник различных теорий заговоров и прочего абсурда про спланированную атаку, диверсию и т.д, на мой взгляд, причина снижения имела абсолютно рыночный характер и заключалась в банальном отсутствии достаточного спроса на бумагу в рамках заявленного диапазона размещения (105-117р.), что в итоге и привело к снижению котировок на старте торгов, который обычно всегда проходит с повышенной волатильностью.

Основные факты, подтверждающие версию слабого спроса:

1. Размещение прошло по нижней границе диапазона (105-117р.) — в успешных IPO цена размещения всегда расположена ближе к верхней границе диапазона и даже может под воздействием спроса смещать его выше.

2. Аллокация заявок составила 100% — это значит, что давали всем сколько влезет, так обычно происходит, когда предложение превышает спрос.

3. Из 655 млн.шт. акций выкуплено всего 408 млн. ( 62%) — еще один признак того, что объем предложения даже по нижней границе в 105р. продолжал оставаться выше спроса.

Совкомфлот — крупнейшая судоходная компания России, один из мировых лидеров в сфере морской транспортировки углеводородов, а также обслуживания шельфовой разведки и добычи нефти и газа.

Структура акционеров(с учетом IPO):

75% — Российская федерация

25% — акции в свободном обращении

Количество судов: 147

Суммарный дедвейт: 12.9 млн.т.

Средний возраст судов: 10.8 лет

Ключевые клиенты: российские и зарубежные нефтегазовые компании — газпром, лукойл, новатэк, shell, exonmobil и др.

Компания защищена от девальвации: выручка полностью номинирована в долл.США.

Бизнес высокомаржинален: Ebitda margin с 2011 по 2019гг. ~40%

Хороший Payout: 50% прибыли мсфо

Умеренная див.доходность: за 2020г планируется выплата $225 млн.(6.69р./акция), див.доходность 5.7%- 6.4%

Компания оценена справедливо: диапазон размещения в 105-117р. за акцию Совкофлота подразумевает оценку по EV/Ebitda ~5.5, что является справедливым уровнем и не предполагает значительного апсайда. Особых причин для активного участия в IPO нет.

💡Совкомфлот зарабатывает при любой цене на нефть: несмотря на высокую ориентированность на нефтегазовый сектор, доходы компании последние годы практически ни как не коррелировали с ценой нефти(график)

Ждем итогов размещения и старта торгов на этой неделе.

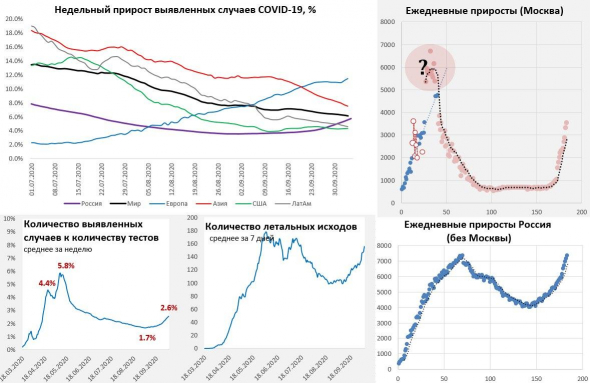

Ведомости: «источник, близкий к правительству Москвы, говорит, что без улучшения эпидемиологической ситуации стопроцентная самоизоляция будет объявлена в течение двух недель».

Нью-Йорк: локдаун в отдельных районах (закрываются школы, рестораны и пр.), Трамп скрыл результаты первого теста на ковид…

Великобритания: готовятся к «трехуровневой изоляции» …

Тренды:

😊 сокращение новых случаев: Индия, Перу, Колумбия;

☹️ рост новых случаев: Великобритания, Россия, Аргентина, Нидерланды, Украина;

Суточный прирост выявленных случаев COVID-19 в России составил 10888 случаев, общее количество случаев составило 1.226 млн. Москва демонстрирует уверенный рост и уже за день 3537 случаев. По России без Москвы количество новых случаев растет и составило 7.35 тыс., практически повторив июньский рекорд. Выросла смертность, количество случаев относительно тестов продолжает увеличиваться.

Многие держатели расписок Etalon получили вчера от своих брокеров подобные сообщения👆

▫️Комиссия: 0.03$(~2.37руб.) за 1 гдр.

▫️Отсечка для списания комиссии: 06.11.20(T+ 04.11.20)

▫️Фактическое списание: 22.12.20г.

❗️БКС и Сбер уже подтвердил мне, что будет транслировать комиссию на держателей gdr Эталон, другие брокеры пока тянут с ответом, но скорей всего тоже спишут ее с владельцев.

⚠️У расписок Эталона одна из самых высоких комиссий за обслуживание, которая составляет около 1.9% от стоимости акции. Для примера, аналогичная комиссия за расписки mailru составляет в четыре раза меньше (0.0075$/гдр) или около 0.03% от их стоимости.

💡В расписках Эталона не исключен «комиссионный геп», когда перед отсечкой под комиссию (Т+ 04.11.20г.) многие захотят выйти из бумаги, откупив их обратно на следующий день уже под дивидендную отсечку (Т+ 18.11.20, див. 12р./акция.

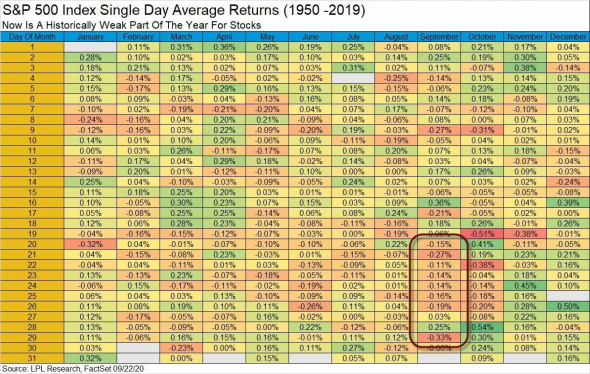

Эта таблица периодически появляется в канале. В ней показаны средние доходности индекса S&P-500 за каждый календарный день с 1950 по 2019 гг включительно. Любителям рыночной статистики нравится.

Так вот, хотя 29 сентября отмечен как один из наиболее слабых дней для рынка (средний результат -0,33%), есть и хорошие новости. Как раз сегодня заканчивается худший 10-дневный период (выделен рамкой). Далее картина постепенно улучшается к концу года.

Понятно, что базировать свои решения только на основе этих цифр было бы наивно. Но если добавить к ним другие факторы, такие как «ширина рынка» (доля бумаг в индексе, торгующихся выше своих 20-дн средних, за месяц снизилась с 85% до 8%, выпустив пар) и межсекторную динамику , то быки до конца года могут быть относительно спокойны. Почему «относительно» — потому что выборы в США обещают быть горячими и волатильности, вероятно, добавят.

ПРЕДУПРЕЖДЕНИЕ МОДЕРАТОРА: Размещение рекламы и объявлений в блоге. Ознакомьтесь с ПРАВИЛАМИ.

Если вы считаете, что вас предупредили несправедливо, напишите в чат Модерация смартлаба.

ссылка не реферальная, а просто на аналитику на сайте брокера. А если бы ссылка была на Финам? Такие ссылки публикуют все, и на свои телеграмм каналы, и на свои сайты. Это реклама, но за нее никому не выносится предупреждение.У вас, что нельзя на Инстафорекс ссылаться?

Я учту на будущее. Или мне уйти со смартлба, вы только скажите, я уйду.

Larissa,

У вас именно рекламная ссылка на форекс брокера. Размещение рекламных ссылок без покупки корпоративного блога запрещено.

sMart-lab,

Это не рекламная ссылка, а ссылка на аналитику. Не хотелось бы, но я могу привести кучу примеров, когда делают ссылки на СВОЙ сайт или группу в вк или телеграм. Вы им тоже предупреждение высылаете или баните?

Larissa, Во первых у вас не рабочая ссылка. Во вторых ссылка ведет на компанию, которая предоставляет услуги. Такие ссылки размещать запрещено.

sMart-lab, чисто для себя хочу понять. Если Сбер, ВТБ, БКС, Финам и тд. напишет аналитическую статью, такие ссылки нельзя размещать? По сути любое информационное агенство предоставляет услуги.

Биотехнолог, Для таких компаний на смарт-лабе есть корпоративные блоги.

sMart-lab, я допустим размещаю ссылку с майла, интерфакса, комерсанта. У них тоже есть корпоративные блоги на смартлабе?

ПРЕДУПРЕЖДЕНИЕ МОДЕРАТОРА: Размещение рекламы и объявлений в блоге. Ознакомьтесь с ПРАВИЛАМИ.

Если вы считаете, что вас предупредили несправедливо, напишите в чат Модерация смартлаба.

ссылка не реферальная, а просто на аналитику на сайте брокера. А если бы ссылка была на Финам? Такие ссылки публикуют все, и на свои телеграмм каналы, и на свои сайты. Это реклама, но за нее никому не выносится предупреждение.У вас, что нельзя на Инстафорекс ссылаться?

Я учту на будущее. Или мне уйти со смартлба, вы только скажите, я уйду.

Larissa,

У вас именно рекламная ссылка на форекс брокера. Размещение рекламных ссылок без покупки корпоративного блога запрещено.

sMart-lab,

Это не рекламная ссылка, а ссылка на аналитику. Не хотелось бы, но я могу привести кучу примеров, когда делают ссылки на СВОЙ сайт или группу в вк или телеграм. Вы им тоже предупреждение высылаете или баните?

Larissa, Во первых у вас не рабочая ссылка. Во вторых ссылка ведет на компанию, которая предоставляет услуги. Такие ссылки размещать запрещено.

sMart-lab, чисто для себя хочу понять. Если Сбер, ВТБ, БКС, Финам и тд. напишет аналитическую статью, такие ссылки нельзя размещать? По сути любое информационное агенство предоставляет услуги.

ПРЕДУПРЕЖДЕНИЕ МОДЕРАТОРА: Размещение рекламы и объявлений в блоге. Ознакомьтесь с ПРАВИЛАМИ.

Если вы считаете, что вас предупредили несправедливо, напишите в чат Модерация смартлаба.

ссылка не реферальная, а просто на аналитику на сайте брокера. А если бы ссылка была на Финам? Такие ссылки публикуют все, и на свои телеграмм каналы, и на свои сайты. Это реклама, но за нее никому не выносится предупреждение.У вас, что нельзя на Инстафорекс ссылаться?

Я учту на будущее. Или мне уйти со смартлба, вы только скажите, я уйду.

Larissa,

У вас именно рекламная ссылка на форекс брокера. Размещение рекламных ссылок без покупки корпоративного блога запрещено.

sMart-lab,

Это не рекламная ссылка, а ссылка на аналитику. Не хотелось бы, но я могу привести кучу примеров, когда делают ссылки на СВОЙ сайт или группу в вк или телеграм. Вы им тоже предупреждение высылаете или баните?

ПРЕДУПРЕЖДЕНИЕ МОДЕРАТОРА: Размещение рекламы и объявлений в блоге. Ознакомьтесь с ПРАВИЛАМИ.

Если вы считаете, что вас предупредили несправедливо, напишите в чат Модерация смартлаба.

ссылка не реферальная, а просто на аналитику на сайте брокера. А если бы ссылка была на Финам? Такие ссылки публикуют все, и на свои телеграмм каналы, и на свои сайты. Это реклама, но за нее никому не выносится предупреждение.У вас, что нельзя на Инстафорекс ссылаться?

Я учту на будущее. Или мне уйти со смартлба, вы только скажите, я уйду.

На графике показана помесячная разница доходности двух индексов S&P-500, равновзвешенного (ETF: RSP) и обычного, взвешенного по капитализации (ETF: SPY). Сентябрь еще не закончился, но пока равновзвешенный индекс опережает обычный более чем на 3%- максимальная разница с 2009 г.

Это можно интерпретировать по-разному. Мне ближе такое объяснение: расширение участия в росте рынка. Все больше компаний из разных отраслей присоединяются к росту Technology (который, в свою очередь, взял паузу). Чтобы убедиться в этом, достаточно посмотреть на бумаги, входящие в состав ETF на Industrials и Materials.

Я считаю это стратегическим позитивом, так как силами только IT-гигантов было бы трудно поддерживать бычий рынок. От краткосрочной коррекции (или её продолжения) это, возможно, и не спасёт. Но волатильность- это необходимая плата на повышенную доходность. Зато постепенное вовлечение в восстановление всё большего числа компаний поможет сделать долгосрочный рост рынка более устойчивым.

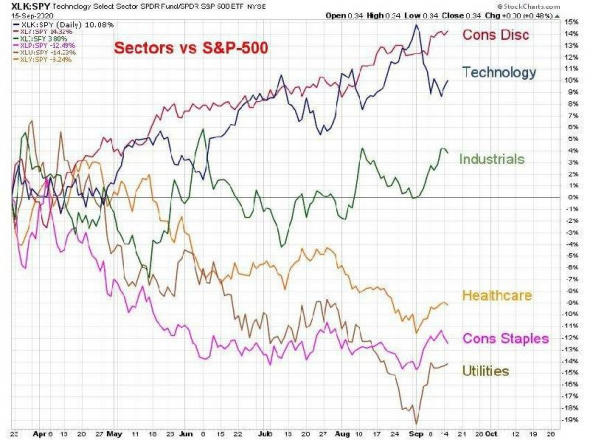

Этот график из категории «лучше один раз увидеть». Действительно, зачем пытаться угадать, находится ли рынок акций США в фазе роста, падения или пузыря, если можно получить быструю и, главное, объективную картину.

Для этого, напомню, нужно посмотреть на то, как ведут себя основные секторы рынка относительно широкого индекса S&P-500. Благо, наличие линейки секторных ETF облегчает задачу. На графике показана как раз относительная динамика секторов против рынка, начиная с минимума 23 марта. И что же мы видим?

Опережают рынок ровно те самые секторы, от которых этого ждешь в фазе роста. Относительная динамика Consumer Discretionary (товары и услуги не первой необходимости) и вовсе на историческом максимуме. Сектор Technology взял паузу, но восходящий относительный тренд сомнений пока не вызывает. Наконец, оживает относительно рынка и сектор Industrials, в котором много транспортных и логистических компаний (их рост, как правило, говорит о том, что с экономикой все в порядке).

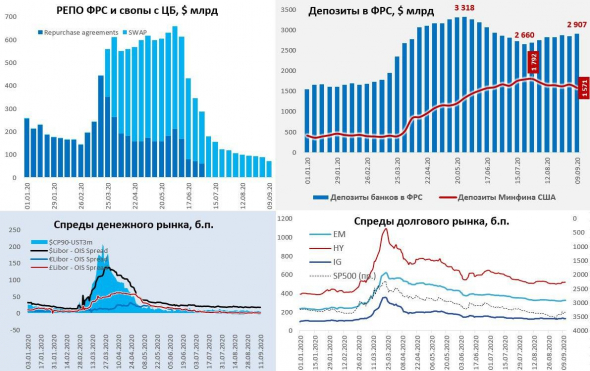

ФРС на неделе прилично сократила покупки ценных бумаг, купив их всего на $7 млрд, при этом иностранные ЦБ сократили свопы на $17 млрд, в итоге активы сократились на $7 млрд до $7.01 трлн. В целом баланс остается в районе $7 трлн и не сильно меняется в последнее время.

Одновременно Минфин США не наращивал долг и расширил расходование средств, потратив за неделю $81 млрд из своих заначек, что привело к росту остатков на счетах банков в ФРС.

На денежном рынке все абсолютно спокойно, никаких особых движений не происходит, что не удивительно на фоне такой избыточной ликвидности. А вот на долговых и фондовых рынках превалирует Risk Off, спреды по высокорискованным бондам подросли, S&P500 продолжает коррекцию. Индекс доллара тоже продолжает корректироваться после волны падения, хотя относительно евро доллар немного припал – здесь скорректироваться особо не удается, т.к. ЕЦБ пока взял паузу для оценки ситуации.

Экстремальная (хоть и краткосрочная) перепроданность на Насдаке, о которой было сказано вчера, довольно быстро принесла свои плоды (ралли более 3% по QQQ). Но еще больше оптимизма быкам должен нести вот этот график, на котором текущий рост с мартовских минимумов сравнивается с аналогичным ростом того же QQQ с мартовских же минимумов 2009 года.

Мягко говоря, очень похоже, и до конца года времени еще вагон. Естественно, не стоит забывать о том, что рынок нам ничего не должен, и аналогия в любой момент может сломаться. Но я бы не забывал и про то, что у рынка есть память, поэтому до тех пор, пока аналогия продолжает работать, нужно получать удовольствие и не бежать впереди паровоза с желанием продать раньше всех и оказаться умнее толпы. Такая преждевременная эвакуация (из рынка) может принести больше вреда, чем пользы.

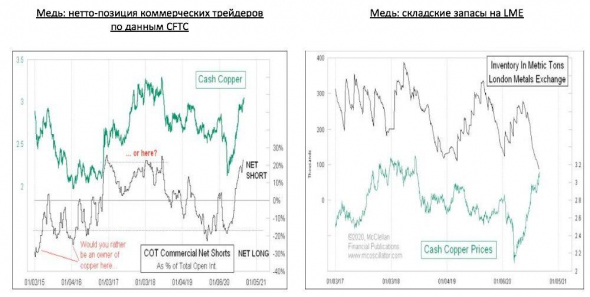

Есть мнение, что медь, как экономически-чувствительный металл, часто опережает фондовый рынок в разворотных точках. Так ли это на самом деле, я бы однозначного ответа не дал, но логика понятна.

По данным Mcoscillator.com, сейчас медь после бурного роста демонстрирует определенные нехорошие признаки. Во-первых, рекордный нетто-шорт коммерческих трейдеров (т. е., производителей) по данным CFTC. Если производители предпочитают открывать массивные продажи через фьючерсы, возможно, они считают, что цена вряд ли пойдет заметно выше без коррекции. А информации у производителей, по определению, больше, чем у спекулянтов.

Во-вторых, рекордно-низкие запасы на Лондонской Бирже Металлов тоже говорят о том, что владельцы этих запасов предпочли не держать их на складах в ожидании дальнейшего роста цен, а временно избавиться. Как видно из графиков, оба этих индикатора реальных действий профессиональных инвесторов по времени часто совпадали с локальными максимумами цены на медь. Необязательно день-в-день, но где-то рядом.

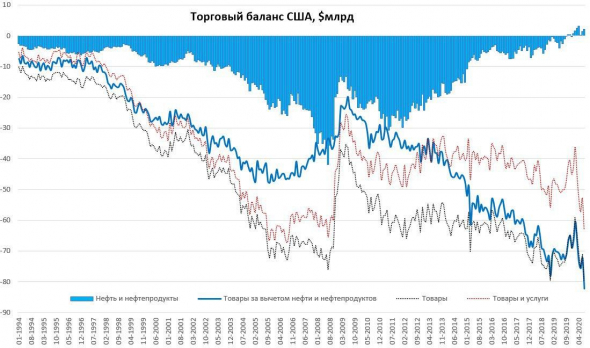

На прошлой неделе вышли данные по внешней торговле США, дефицит торговли товарами и услугами в июле вырос до $63.6 млрд и пока еще не достиг рекордов 2008 года, но отдельно по товарам новый рекорд – дефицит составил $80.1 млрд, до сих пор рекорд был $79.5 млрд в декабре 2018 года. Экспорт США в июле был на 20.1% ниже уровня прошлого года, падение импорта составило 11.4% г/г. По товарам динамика -16% г/г по экспорту и -7.4% г/г по импорту.

Постепенно торговля восстанавливается, но для США ситуация скорее ухудшилась в последние месяцы, т.к. дефицит торговли товарами продолжил интенсивно расти. Если смотреть дефицит за вычетом нефтяного – то он поставил абсолютный рекорд и продолжает увеличиваться составив в июле $82.2 млрд. Ожидаемо 2020 год станет первым за много десятилетий, когда баланс торговли нефтью и нефтепродуктами у США будет положительным. Причем это основной «стабилизатор» торгового баланса за последние десятилетия. С $200-400 млрд нефтяного дефицита США удалось выйти в небольшой профицит.

С того момента, как доллар резко укрепился в 2014/15 годах ненефтяной дефицит торговли товарами США вырос практически вдвое с $0.46 трлн в 2013 году до $0.84 трлн за последние 12 месяцев.

P.S.: Д.Трампа эта динамика вряд ли порадует …