SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Солид Брокер

Фон нейтральный, Мостотрест будет лучше рынка

- 11 марта 2019, 10:37

- |

- К открытию торгов в России фон нейтральный

- ЕЦБ в четверг объявил о резкой смене курса в сторону смягчения, т.к. экономика замедляется. Прогнозы по экономике и инфляции снижены.

- Пара EUR/USD готова к дальнейшему снижению

- Статистика из Китая прошлой недели также добавила негатива: экспорт обрушился в феврале на 20%. С начала года товарооборот Китая и США снизился на 19,9%, а Китая с остальными странами — на 3,9%. На наш взгляд это связано с торговыми переговорами.

- Снижение поставок нефти из Венесуэлы помогает поддерживать нефть

- Мосэнерго сообщило о снижении показателей относительно рекордного 2017 года, однако бумага недооценена и сохраняет потенциал роста

- Лучше рынка будут бумаги Мостотреста на фоне возможного нового крупного контракта от минтранса

- комментировать

- Комментарии ( 0 )

Тема дня: Отчет Русала

- 07 марта 2019, 17:27

- |

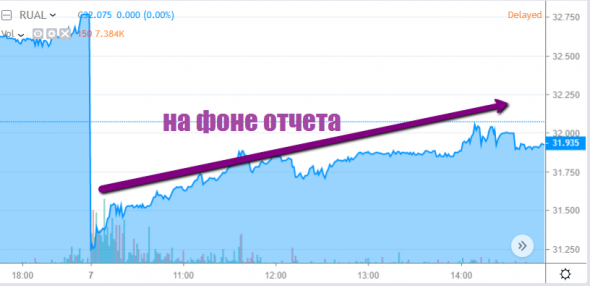

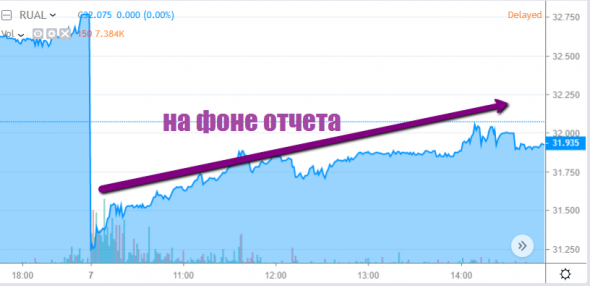

Сегодня отчитался Русал -2.1%

Отчёт можно назвать позитивным:

— Чистая прибыль ОК «Русал» по МСФО в 2018 году выросла по сравнению с предыдущим годом на 39%

— Общая себестоимость реализации увеличилась на 3,7%

— Чистый долг компании на 31 декабря 2018 года составил 7,442 миллиарда долларов, снизившись в течение отчетного периода на 2,7%

Плюс ко всему этому, В 2019 и 2020 годах компания ожидает восстановление спроса на алюминий после завершения торговых войн и кризисов предложения конца 2018 года.

Аргументом за может послужить то, что прогнозируется значительный дефицит на рынках за пределами Китая в 2019 году и есть уверенность, что «Русал» сможет удовлетворить этот спрос.

Несмотря на позитивный отчет и планы по развитию, мы не рекомендуем на текущий момент покупать данную бумагу.

Основным сдерживающим фактором является текущая высокая волатильность акций.

В долгосрочной перспективе бумага имеет все шансы на укрепление, но для включения в портфель следует дождаться пока бумага «успокоится».

Мы предлагаем одну идею от Персонального брокера на тест-драйв!

Отчёт можно назвать позитивным:

— Чистая прибыль ОК «Русал» по МСФО в 2018 году выросла по сравнению с предыдущим годом на 39%

— Общая себестоимость реализации увеличилась на 3,7%

— Чистый долг компании на 31 декабря 2018 года составил 7,442 миллиарда долларов, снизившись в течение отчетного периода на 2,7%

Плюс ко всему этому, В 2019 и 2020 годах компания ожидает восстановление спроса на алюминий после завершения торговых войн и кризисов предложения конца 2018 года.

Аргументом за может послужить то, что прогнозируется значительный дефицит на рынках за пределами Китая в 2019 году и есть уверенность, что «Русал» сможет удовлетворить этот спрос.

Несмотря на позитивный отчет и планы по развитию, мы не рекомендуем на текущий момент покупать данную бумагу.

Основным сдерживающим фактором является текущая высокая волатильность акций.

В долгосрочной перспективе бумага имеет все шансы на укрепление, но для включения в портфель следует дождаться пока бумага «успокоится».

Мы предлагаем одну идею от Персонального брокера на тест-драйв!

Утренний комментарий по фнновым рынкам за 07.03.2019

- 07 марта 2019, 09:55

- |

Внешний фон оцениваем, как нейтральный.

• Сальдо торгового баланса США в декабре оказалось минимальным более чем за 10 лет. Импорт настолько превосходил экспорт последний раз в октябре 2008 года. Достигнутые на сегодняшний день договоренности двух стран начнут проявлять себя, по нашим оценкам, не ранее февраля-марта, тогда как вчера была опубликована статистика за декабрь.

• Нефть растет, игнорируя данные о росте коммерческих запасов на 7 млн. баррелей. Трейдеры покупают сырье из-за продолжающегося снижения поставок из Венесуэлы и курса на снижение добычи от ОПЕК+. Косвенным признаком недостатка предложения являются планы Саудовской Аравии увеличить цены на нефть для азиатских потребителей.

( Читать дальше )

• Сальдо торгового баланса США в декабре оказалось минимальным более чем за 10 лет. Импорт настолько превосходил экспорт последний раз в октябре 2008 года. Достигнутые на сегодняшний день договоренности двух стран начнут проявлять себя, по нашим оценкам, не ранее февраля-марта, тогда как вчера была опубликована статистика за декабрь.

• Нефть растет, игнорируя данные о росте коммерческих запасов на 7 млн. баррелей. Трейдеры покупают сырье из-за продолжающегося снижения поставок из Венесуэлы и курса на снижение добычи от ОПЕК+. Косвенным признаком недостатка предложения являются планы Саудовской Аравии увеличить цены на нефть для азиатских потребителей.

( Читать дальше )

Тема дня: Отчёт Мосбиржи

- 06 марта 2019, 17:59

- |

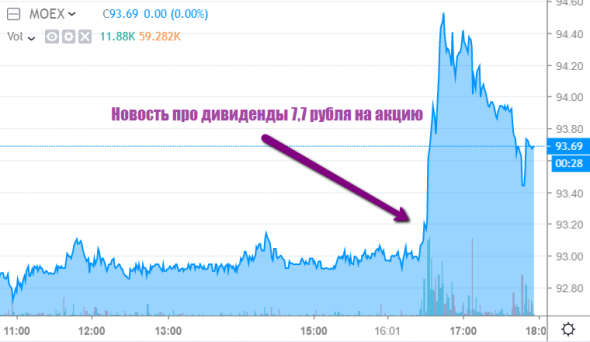

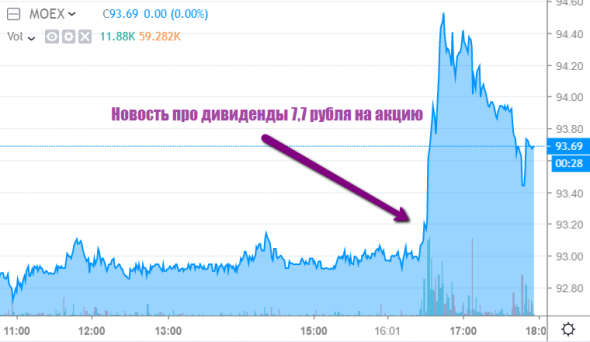

Сегодня отчиталась Мосбиржа +1.7%

Отчет вышел предсказуемо хорошим.

Акции колеблются в пределах среднего движения цены последнего месяца.

Стоит сделать акцент на стабильном прогрессе операционных доходов:

— рост комиссионного дохода в течение последних пяти лет, в то время, как процентные доходы снижаются вслед за ставкой рефинансирования.

Персональный брокер нашей компании Дмитрий Балакин дал небольшой комментарий относительно отчёта Мосбиржи и её бумаг:

Подставим «плечо». Ознакомиться со списком ценных бумаг

Отчет вышел предсказуемо хорошим.

Акции колеблются в пределах среднего движения цены последнего месяца.

Стоит сделать акцент на стабильном прогрессе операционных доходов:

— рост комиссионного дохода в течение последних пяти лет, в то время, как процентные доходы снижаются вслед за ставкой рефинансирования.

Персональный брокер нашей компании Дмитрий Балакин дал небольшой комментарий относительно отчёта Мосбиржи и её бумаг:

Прибыль на акцию снизилась незначительно. Оцениваю снижение не критично.

Прошедший год стоит занести в актив бизнеса — новые рекорды по открытию счетов ИИС!

В РФ аналогов бизнесу Биржи нет, только мировые более дорогие аналоги.

Стоимость акций ниже 100р стоит рассматривать как отличную возможность для покупки. Дополнительно привлекает стабильный дивидендный поток.

Совет директоров назначил дивиденды 7,7 рублей на акцию, что даже несколько выше, чем ожидал рынок.

Подставим «плечо». Ознакомиться со списком ценных бумаг

Утренний комментарий по финансовым рынкам за 6.03.2019

- 06 марта 2019, 10:15

- |

Внешний фон оцениваем, как нейтральный.

• Майк Попмео не разделил оптимизм западных СМИ относительно торговых переговоров, сообщив, что Трамп может отказаться от сделки, если она не будет полностью отвечать его изначальным планам. Например, относительно вопроса интеллектуальной собственности деталей до сих пор не поступило.

• В последние дни отмечаем опережающую динамику европейских и азиатских индексов по сравнению с американскими. Тем самым по темпам роста с начала года они постепенно выравниваются. Индексы Китая сохраняют потенциал роста еще на 7-8% при наличии позитива от торговых переговоров в дальнейшем.

( Читать дальше )

• Майк Попмео не разделил оптимизм западных СМИ относительно торговых переговоров, сообщив, что Трамп может отказаться от сделки, если она не будет полностью отвечать его изначальным планам. Например, относительно вопроса интеллектуальной собственности деталей до сих пор не поступило.

• В последние дни отмечаем опережающую динамику европейских и азиатских индексов по сравнению с американскими. Тем самым по темпам роста с начала года они постепенно выравниваются. Индексы Китая сохраняют потенциал роста еще на 7-8% при наличии позитива от торговых переговоров в дальнейшем.

( Читать дальше )

Российские инвесторы перестали бояться санкций?

- 05 марта 2019, 17:31

- |

Внесение «Закона о защите американской безопасности от агрессии Кремля» сенаторами от двух партий в парламент США произошло довольно неожиданно, так как санкционная риторика уже несколько месяцев перед этим себя не проявляла, а косвенные признаки и высказывания экспертов, которые могли знать больше, свидетельствовали о возобновлении давления не ранее марта-апреля 2019 г.

С того времени прошел почти месяц, и можно однозначно сделать вывод о том, что реакция рынка на геополитическую ситуацию сейчас значительно более спокойная, нежели в 2018 г., считает Вадим Кравчук, аналитик ИФК «Солид».

Хотя, судя по списку предполагаемых ограничений, опасаться есть чего. Помимо упомянутых в прошлогоднем варианте закона ограничений в отношении ОФЗ и банковского сектора, а также точечных санкций к ряду политических деятелей и бизнесменов, впервые были обозначены запреты на инвестиции в российские СПГ-проекты за рубежом, а также сотрудничество в области нефтедобычи.

Рынок облигаций и, как следствие, рубль привычно первыми реагировали на ухудшение внешнего фона в середине февраля. За 2 дня российская валюта снизилась к доллару на 2%, а индекс российских облигаций RGBI опустился на 1.25%. Однако на рынок довольно быстро вернулись покупатели, и активы перешли к росту. Рубль за это время успел в очередной раз протестировать максимум к доллару вблизи 65,16, который держится с октября 2018 г., а долговые бумаги пользуются повышенным интересом со стороны инвесторов. Это подтверждается спросом на ОФЗ в ходе еженедельных аукционов Минфина, который благодаря отмене верхней границы объема предложения достиг рекорда с 2014 г. За один день 27 февраля было привлечено 57,6 млрд руб. Достижение квартального плана правительства по привлечению средств теперь не кажется столь невыполнимым, как еще несколько недель назад.

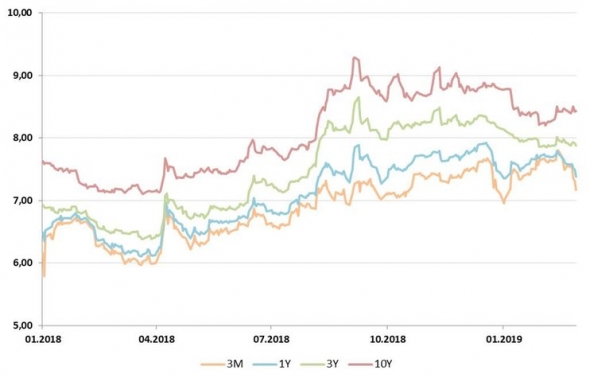

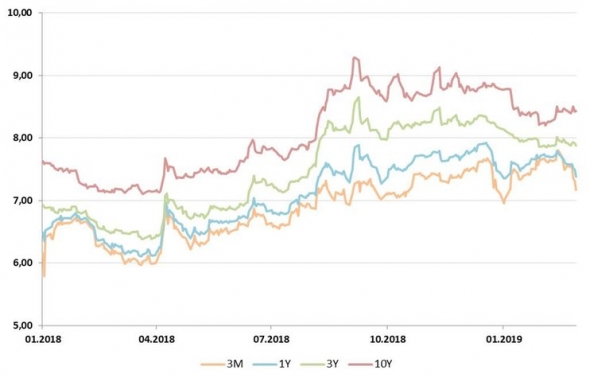

Рис.1. Динамика доходностей ОФЗ

( Читать дальше )

С того времени прошел почти месяц, и можно однозначно сделать вывод о том, что реакция рынка на геополитическую ситуацию сейчас значительно более спокойная, нежели в 2018 г., считает Вадим Кравчук, аналитик ИФК «Солид».

Хотя, судя по списку предполагаемых ограничений, опасаться есть чего. Помимо упомянутых в прошлогоднем варианте закона ограничений в отношении ОФЗ и банковского сектора, а также точечных санкций к ряду политических деятелей и бизнесменов, впервые были обозначены запреты на инвестиции в российские СПГ-проекты за рубежом, а также сотрудничество в области нефтедобычи.

Рынок облигаций и, как следствие, рубль привычно первыми реагировали на ухудшение внешнего фона в середине февраля. За 2 дня российская валюта снизилась к доллару на 2%, а индекс российских облигаций RGBI опустился на 1.25%. Однако на рынок довольно быстро вернулись покупатели, и активы перешли к росту. Рубль за это время успел в очередной раз протестировать максимум к доллару вблизи 65,16, который держится с октября 2018 г., а долговые бумаги пользуются повышенным интересом со стороны инвесторов. Это подтверждается спросом на ОФЗ в ходе еженедельных аукционов Минфина, который благодаря отмене верхней границы объема предложения достиг рекорда с 2014 г. За один день 27 февраля было привлечено 57,6 млрд руб. Достижение квартального плана правительства по привлечению средств теперь не кажется столь невыполнимым, как еще несколько недель назад.

Рис.1. Динамика доходностей ОФЗ

( Читать дальше )

Утренний комментарий по финансовым рынкам за 5.03.2019

- 05 марта 2019, 10:19

- |

Внешний фон оцениваем, как нейтральный.

• Трамп вновь поставил под угрозу рост мировой экономики, сообщив о намерении отменить льготный режим в торговле с Индией и Турцией – 6 и 17 экономики мира по объемам ВВП соответственно. То есть говорить о скором окончании торговых войн не приходится.

• Нефть демонстрировала умеренный рост на фоне обещаний России до конца марта вплотную приблизиться к уровню добычи в рамках ОПЕК+. Поддержку рынку оказывает и вероятность продления соглашения на 2 половину года, но вряд ли этого хватит для обновления максимумов года. Вероятно, нефть продолжит консолидироваться вблизи текущих значений.

( Читать дальше )

• Трамп вновь поставил под угрозу рост мировой экономики, сообщив о намерении отменить льготный режим в торговле с Индией и Турцией – 6 и 17 экономики мира по объемам ВВП соответственно. То есть говорить о скором окончании торговых войн не приходится.

• Нефть демонстрировала умеренный рост на фоне обещаний России до конца марта вплотную приблизиться к уровню добычи в рамках ОПЕК+. Поддержку рынку оказывает и вероятность продления соглашения на 2 половину года, но вряд ли этого хватит для обновления максимумов года. Вероятно, нефть продолжит консолидироваться вблизи текущих значений.

( Читать дальше )

Детский мир: время инвестировать!

- 04 марта 2019, 12:30

- |

Заключительный квартал 2018 года, как и прошедший год в целом для «Детского мира» оказался позитивным в финансовом отношении.

— За год чистая прибыль по МСФО выросла на 36,3%, до ₽6,6 млрд

— Показатель скорректированной прибыли вырос на 31,4% до ₽7,2 млрд.

( Читать дальше )

— За год чистая прибыль по МСФО выросла на 36,3%, до ₽6,6 млрд

— Показатель скорректированной прибыли вырос на 31,4% до ₽7,2 млрд.

( Читать дальше )

Утренний коментарий по финансовым рынкам 04.03.2019

- 04 марта 2019, 10:14

- |

Внешний фон оцениваем, как позитивный.

• Российские индексы начнут торги в плюсе на фоне роста цен на нефть и прогресса в переговорах между США и Китаем, из-за чего китайские площадки прибавляют в пределах 2.5-3%. По информации западных СМИ, обсуждения условий сделки вышли на финальную стадию.

• Годовая инфляция в Еврозоне в феврале ускорилась до 1.5% по сравнению с 1.4% в январе. То есть ужесточение курса во 2 полугодии 2019 не исключено. В четверг состоится заседание европейского регулятора, после которого на пресс-конференции будут озвучены ближайшие планы.

( Читать дальше )

• Российские индексы начнут торги в плюсе на фоне роста цен на нефть и прогресса в переговорах между США и Китаем, из-за чего китайские площадки прибавляют в пределах 2.5-3%. По информации западных СМИ, обсуждения условий сделки вышли на финальную стадию.

• Годовая инфляция в Еврозоне в феврале ускорилась до 1.5% по сравнению с 1.4% в январе. То есть ужесточение курса во 2 полугодии 2019 не исключено. В четверг состоится заседание европейского регулятора, после которого на пресс-конференции будут озвучены ближайшие планы.

( Читать дальше )

В марте американская валюта стремительно вырастет благодаря санкциям

- 01 марта 2019, 18:29

- |

Ведущий аналитик ИФК «Солид» Вадим Кравчук дал комментарий Утро.ру по поводу законопроекта о санкциях в отношении России.

— считает Вадим Кравчук.

При этом специалист напомнил, что санкционные угрозы не всегда оканчиваются принятием соответствующих законов, как это случилось осенью 2018 года. Поэтому в нынешнем году рынок гораздо спокойнее реагирует на санкционную риторику, чем в прошлом.

К тому же введение ограничительных мер против российских банков и облигаций федерального займа не поддерживает Минфин США, отмечая, что подобные меры бьют и по западным инвесторам. В их интересах, к примеру, в январе отменили санкции против российских компаний «Русал» и En+.

( Читать дальше )

В ближайшие месяцы общая повестка, влияющая на курс рубля, не поменяется.

Основная причина для беспокойства – геополитическая угроза со стороны США.

Конгресс подготовил несколько законопроектов, способных серьезно осложнить перспективы российской валюты.

— считает Вадим Кравчук.

При этом специалист напомнил, что санкционные угрозы не всегда оканчиваются принятием соответствующих законов, как это случилось осенью 2018 года. Поэтому в нынешнем году рынок гораздо спокойнее реагирует на санкционную риторику, чем в прошлом.

К тому же введение ограничительных мер против российских банков и облигаций федерального займа не поддерживает Минфин США, отмечая, что подобные меры бьют и по западным инвесторам. В их интересах, к примеру, в январе отменили санкции против российских компаний «Русал» и En+.

Дополнительную поддержку рублю оказывают цены на нефть.

Несмотря на активный рост добычи в США, странам – участникам соглашения в рамках договора ОПЕК+ удается поддерживать темпы по сокращению производства, необходимые для баланса на рынке.

Наконец, инфляция после рывка в начале года стабилизируется в диапазоне, который обозначил целевым для себя ЦБ РФ, то есть пока не является угрозой для стабильности

( Читать дальше )