комментарии spydell на форуме

-

Весьма нелепая борьба с избыточным укрепление курса рубля – на этот раз инициатива от Минфина России.

Весьма нелепая борьба с избыточным укрепление курса рубля – на этот раз инициатива от Минфина России.

«Принято решение разрешить экспортерам зачислять иностранную валюту на свои счета за рубежом. Разрешение действует с 6 июня 2022 года.

Резиденты получают право зачислять на свои счета, открытые в зарубежных банках, валютную выручку, полученную от нерезидентов по внешнеторговым договорам (контрактам). Это возможно при соблюдении условий о последующей репатриации денежных средств в РФ и последующей продажи экспортной выручки.»

И одновременно ЦБ РФ дал разрешение с 8 июня на утроение вывоза капитала физлицами с 50 тыс долл в месяц до 150 тыс долл.

«Физические лица имеют право в течение календарного месяца перевести со своего счета в российском банке на свой счет за рубежом или другому человеку 150 тыс долл. Без открытия счета лимиты в 10 тыс (прежний порог – 5 тыс).»

Еще немного и разрешат нерезидентам из недружественных стран продавать российские активы – впрочем ЦБ РФ и Мосбиржа и не скрывают (https://www.interfax.ru/business/841953), что в конце июня собирается выпускать нерезов. Правда без вывода средств из России. И это они хотят сделать на фоне всех западных санкций против России, где заблокировали 1.8 трлн руб российских физлиц, которые засели в иностранных акциях и расписках.

Авто-репост. Читать в блоге >>> Глупость имеет свою цену. Цена Brent подходит к 124 долл

Глупость имеет свою цену. Цена Brent подходит к 124 долл

Глупость имеет свою цену. Цена Brent подходит к 124 долл, это ниже рекорда 2008, однако цена нефти в евро уже на 20% превысила предыдущие максимумы 2008 и марта 2012, достигая 115 евро за баррель.

Расходы Европы на чистый импорт нефти и нефтепродуктов могут достичь 420-430 млрд евро в 2022, что на 180-190 млрд больше 2021. Максимум за все время был в 2012 году — 335 млрд евро, в 2018-2019 и 2021 было по 240 млрд, в 2020 около 135 млрд евро.

Авто-репост. Читать в блоге >>> Газпром распределяет на дивиденды все, что можно распределить.

Газпром распределяет на дивиденды все, что можно распределить.Например, за последние 5 лет с 2017 по 2021 свободный денежный поток (операционный поток минус капитальные расходы) составил 1.14 трлн руб, на дивиденды было распределено 1.44 трлн (на 300 млрд больше). За 10 лет свободный денежный поток составил 2.84 трлн, на дивиденды ушло 2.31 трлн с 2012 по 2021.

При этом полная база под дивиденды (операционный поток минус инвестиционный поток) за 10 лет составила 2.56 трлн, а за 5 лет всего лишь 1.15 трлн. В профицит удалось выйти только в 2021, тогда как с 2017 по 2020 были в минусе по свободному денежному потоку.

Таким образом, за 10 лет Газпром выплатил 90% из того, что было доступно, а за 5 лет 125% от доступных ресурсов, остальное было взято в долг. Чистый долг Газпрома за 10 лет вырос на 1.5 трлн руб.

Авто-репост. Читать в блоге >>> Газпром – мечты действительно сбываются.

Газпром – мечты действительно сбываются.

Рекордные за всю историю российского рынка дивиденды для одной компании – 1.24 трлн руб, что в 3.5 раза больше средних расходов на дивиденды за три последних года, когда дивидендная политика повернулась «лицом к акционерам» и в 7 раз больше периода 2012-2018.

Интересно, что только один Газпром в 2022 выплатит сопоставимый объем дивидендов, который в 2016 году заплатили все российские компании!

Поэтому, даже при моратории на выплаты дивидендов по другим компаниям, Газпром, фактически, сделал год для акционеров, что в условиях тотальной войны с Западом выглядит несколько неожиданно.

Авто-репост. Читать в блоге >>> Кто формирует спрос на валюту?

Кто формирует спрос на валюту?

Финансовой основой под отток капитала являются экспортные доходы, валютный профицит, образованный притоками иностранного капитала, и денежная масса в долларовом выражении. С экспортными доходами все понятно.

Однако, существует чрезвычайно высокая корреляция между оттоками капитала и денежной массой, в том числе и по абсолютным показателям.

На графике слева показано сравнение денежной массы и оттока капитала без учета ЗВР, а справа расшифровка структуры оттока капитала. Счет текущих операций – импорт, переводы по инвестиционным доходам (дивиденды, проценты, репатриированная прибыль) и вторичные доходы (как правило, переводы мигрантов). Финсчет – вывод денег резидентов в пользу нерезидентов по прямым, портфельным и прочим инвестициям (дебиторка/кредиторка, денежно-кредитные операции, торговые кредиты и авансы)

Основой оттока капитала из России является не финсчет, которые балансировался около нуля долгое время, а счет текущих операций.

Авто-репост. Читать в блоге >>> По курсу рубля – сколько еще укрепляться?

По курсу рубля – сколько еще укрепляться?ЦБ РФ может сделать курс таким, каким захочет, даже имея ограничения на управление ЗВР. Для этого достаточно балансировать существующими ограничениями на валютный контроль, ограничениями на движение капитала и правилами реализации экспортной выручки.

Еще 12 маяя обратил внимание на тональность заявлений ЦБ РФ в своем отчете по денежно-кредитной политике, где не было прямых указаний к поддержке импортеров, однако нарратив свидетельствовал о изменении подхода от поддержки экспортеров к поддержке импортеров.

Есть уверенность в том, что это временный тактический ход. Зачем?

▪️Борьба с инфляцией, т. к. в структуре товарного сегмента, особенного инвестиционного уровня, реализуемого в России, до 60% — это импорт (за исключением продовольствия).

Нужно учитывать, что помимо курса на стоимость импортной продукции сейчас особо действуют следующие факторы:возросшие транзакционные издержки (в том числе полная предоплата), возросшие расходы на страхование, сильно возросшая стоимость логистики и удлинение сроков доставки. Все это в комплексе создает сильное ценовое давление на импорт, въедаясь в широкую номенклатуру отечественной продукции, зависимой от импортного сырья, комплектующих и оборудования.

Авто-репост. Читать в блоге >>> Постковидное фискальное и монетарное бешенство привело к экстремальному наращиванию денежной массы в США.

Постковидное фискальное и монетарное бешенство привело к экстремальному наращиванию денежной массы в США.

Когда окончательно сошли с ума. Постковидное фискальное и монетарное бешенство привело к экстремальному наращиванию денежной массы в США. С февраля 2020 по март 2022 было создано 41% от всех долларов, которые были созданы с момента основания США. Подобное в истории США не было.

До этого, 28-30% темпы роста денежной массы за аналогичный период (25 месяцев) были в январе 1973 (29% роста) и марте 1977 (30%).

Стоит ли удивляться, почему инфляция в США сейчас штурмует двузначные уровни? Год назад реальная денежная масса в США росла на 25% — это в 2.5 раза выше предыдущих пиков – в декабре 1971, в июне 1983 и в июне 2009 на волне агрессивных бюджетных стимулах. После подобных монетарных выбросов с лагом в 2 года формируется пик инфляции, а реальная денежная масса уходит в глубокий минус.

Рост инфляции в США не прекратится, пока инфляция не «сожрет» всю избыточную эмиссию.

Авто-репост. Читать в блоге >>> Курс доллара рухнул в моменте до 57 руб за долл на волне маржин коллов.

Курс доллара рухнул в моменте до 57 руб за долл на волне маржин коллов.

Мои соболезнования тем, кто закупался долларами, особенно в первые дни после СВО.

Многих интересует курс рубля – до какого момента курс будет укрепляться? Те факторы, которые действуют в пользу рубля хорошо известны – избыточный профицит валюты, образованный низким импортом (из-за финансовых, торговых и логистических причин) и высоким экспортом за счет удачный сырьевой конъюнктуры. Все это на фоне контроля за движением капитала и остановкой формирования ЗВР, что ранее абсорбировало избыточные валютные поступления.

Все это известно, но теперь важно понять до какой границы курс будет укрепляться? Если со стороны финсчета действуют ограничения (прямые, портфельные инвестиции, денежно-кредитные операции и ЗВР), соответственно курс может балансироваться текущим счетом операций (торговый баланс + первичные и вторичные доходы). Первичные доходы – это инвестиционные поступления от процентов, дивидендов и репатриированной прибыли. Первичные и вторичные доходы сейчас практически не влияют на счет текущих операций, следовательно,

Авто-репост. Читать в блоге >>> Фондовый рынок США вновь рухнул…

Фондовый рынок США вновь рухнул…Международные агентства уровня Всемирного Банка и МВФ, профессиональные международные экономисты, инвестбанки и официальные чиновники из США и ЕС полностью неадекватны в оценке перспектив и рисков глобальной экономики в общем и американской экономики, в частности.

Еще в декабре прошлого года МВФ прогнозировали рост ВВП США на 4% (сейчас 3.7%), рост ВВП Еврозоны на 3.9% (сейчас 2.9%). ОЭСР ожидали 3.7% роста американской экономики в конце 2021 (сейчас 2.9%), по Еврозоне 4.3% и 3% соответственно. Прогнозы ФРС были 4%, стали 2.8%. Примерно такой же идиотический расклад с незначительной погрешностью был у Всемирного банка (, агентств S&P, Moody’s и Fitch, крупных инвестбанков уровня Goldman Sachs и далее по списку.

Они настойчиво заверяли всех нас в 2020-2021, что риски инфляции преувеличены, что ситуация под полным контролем фискальных и монетарных структур, обещали светлые перспективы на 2022, бурный инвестиционный цикл и безудержный рост рынка активов. Все прогнозное безрассудство задокументировано.

Авто-репост. Читать в блоге >>> Резкая деградация настроений бизнеса и потребителей в США.

Резкая деградация настроений бизнеса и потребителей в США.

Все ключевые опросы бизнеса в США и потребителей фиксируют обвал ожиданий относительно экономических перспектив, инвестиционных возможностей и доходов.

NFIB Small Business Optimism Index показывает оценки малого бизнеса относительно увеличения занятости, капитальных расходов, темпов продаж, тенденции прибыли, условия кредитования и общеэкономических перспектив. Обвальное падение оценок текущего положения и экономических ожиданий до минимумов с ковидного локдауна апреля 2020.

Авто-репост. Читать в блоге >>> Поставки российской нефти на мировые рынки растут в физическом выражении!

Поставки российской нефти на мировые рынки растут в физическом выражении!С 1 января 2022 по 24 января 2022 Россия экспортировала нефть морскими путями (танкерами) на 3.06 млн баррелей в день, с 25 февраля 2022 по 6 мая 2022 экспорт вырос до 3.38 млн баррелей или на 10.5%! Важно отметить, последние 4 недели морской экспорт нефти из России достигает рекордных 3.62 млн барр/д, т.е. тенденция на увеличение!

Россия экспортирует нефть через: Новороссийск (Азово-Черноморский бассейн), Усть-Луга и Приморск (Балтийский бассейн), Мурманск (Арктический бассейн), Восточный (Дальневосточный бассейн).

За последние 4 недели 45% экспорта идет через Балтийский бассейн, 28% через Дальневосточный бассейн, 18.3% через Черноморский бассейн и 8.4% через Арктический. В Европу и Турцию сейчас поставляется 40% всего экспорта против 50% в январе 2022. Практически все перераспределение произошло в пользу Индии и Китая, где Индия взяла на себя 72% всего замещения и новых поставок.

Данные на основе Vessel tracking.

Авто-репост. Читать в блоге >>> Комментарии по фондовому рынку в США: Перспективы мрачные

Комментарии по фондовому рынку в США: Перспективы мрачныеКрах величайшего пузыря в истории человечества. На американском фондовом рынке было много пузырей (1929 и 2001), но подобных пузырю 2021 еще не было. По комплексу корпоративных мультипликаторов, отклонение стоимости американских компаний в декабре 2021 относительно пика пузыря 2001 составило в среднем 28% (например, по P/S около 40%, а по капитализации к ВВП 45%).

Сейчас происходит незначительная нормализация (падение на 20% от пиков), но относительно пузыря 2001, тогда как переоценка по исторической средней составляла около 90-100%, сейчас соответственно 70-80%. Все это актуально для существующих прибылей и ранее действующей монетарной конструкции, но в среднесрочной и долгосрочной перспективе ситуация радикально ухудшится.

Все эти запредельные оценки компаний по мультипликаторам имели значение только в условиях монетарного бешенства – сильно отрицательные ставки в реальном выражении + неограниченная эмиссия долларов от ФРС. Вот в этой конструкции мультипликаторы могут быть практически любыми, все зависит от безрассудства, жадности и безответственности ФРС.

Авто-репост. Читать в блоге >>> Норникель получил право на сохранение депозитарных расписок.

Норникель получил право на сохранение депозитарных расписок.Среди крупных компаний, подавших заявки на сохранение программы, были НЛМК, НОВАТЭК, «Фосагро», АФК «Система» и другие, а на прекращение — «Газпром», ЛУКОЙЛ, «Аэрофлот», Сбербанк, ВТБ и другие.

Абсурдная логика — им закрывают дверь, так они в окно! Уже и жесточайшие санкции наложили, разорвали инвестиционные и торговые контракты, уже даже активы изымают. Они все угомониться не могут с попытками встроиться в «Западный мир».

Либо мы производим согласованную, консолидированную, равную и понятную, предсказуемую для всех политику. Либо мы опять играем с полумерами, выстраивая иллюзорные мосты в Западный мир. Одним можно, другим нельзя. Одни правильные, другие неправильные. Одни «голубых кровей», а другие отщепенцы.

Эмитент отмечает, что решение «дает время на оценку имеющихся возможностей, а также проработку необходимых решений, направленных на сохранение инвестиционной привлекательности в долгосрочной перспективе». Ну что за вздор? О какой инвестиционной привлекательности можно говорить в нынешних обстоятельствах?

Авто-репост. Читать в блоге >>> Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

Ситуация с инфляцией в США продолжает активно деградировать. Темпы рост цен замедлились до 0.3% м/м против 1.2% м/м в марте из-за падения цен на энергию на 2.7% в месяц, однако рекордно растут цены на продукты питания 0.9% м/м, снова ускоряется рост цен на новые авто до 1.1% м/м, транспортные услуги растут на 3.1% в месяц, начался разгон цен на медицинские услуги +0.5% за месяц. Цены на аренду жилья также по 0.5% м/м растут, а они составляют треть в структуре ИПЦ, бытовые, культурные и развлекательные услуги растут в диапазоне от 0.4 до 0.8% в месяц.

Инфляция постепенно въедается во все сферы услуг и во все категории товаров, становясь все более устойчивой — ближе к 6-7% среднесрочного роста, если убрать конъюнктурные моменты. Они (чиновники из ФРС и Белого дома) обещали, что инфляция временная и все само рассосется, говорили, что факторы роста цен – это логистика, цепочки поставок, сырье, Путин и инопланетяне. Совершенно упуская из виду свою безумную и безответственную фискальную и монетарную политику.

Авто-репост. Читать в блоге >>> Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

Ситуация с инфляцией в США продолжает активно деградировать. Темпы рост цен замедлились до 0.3% м/м против 1.2% м/м в марте из-за падения цен на энергию на 2.7% в месяц, однако рекордно растут цены на продукты питания 0.9% м/м, снова ускоряется рост цен на новые авто до 1.1% м/м, транспортные услуги растут на 3.1% в месяц, начался разгон цен на медицинские услуги +0.5% за месяц. Цены на аренду жилья также по 0.5% м/м растут, а они составляют треть в структуре ИПЦ, бытовые, культурные и развлекательные услуги растут в диапазоне от 0.4 до 0.8% в месяц.

Инфляция постепенно въедается во все сферы услуг и во все категории товаров, становясь все более устойчивой — ближе к 6-7% среднесрочного роста, если убрать конъюнктурные моменты. Они (чиновники из ФРС и Белого дома) обещали, что инфляция временная и все само рассосется, говорили, что факторы роста цен – это логистика, цепочки поставок, сырье, Путин и инопланетяне. Совершенно упуская из виду свою безумную и безответственную фискальную и монетарную политику.

Авто-репост. Читать в блоге >>> Bloomberg опять врет: экономика России не может упасть на 12% в этом году

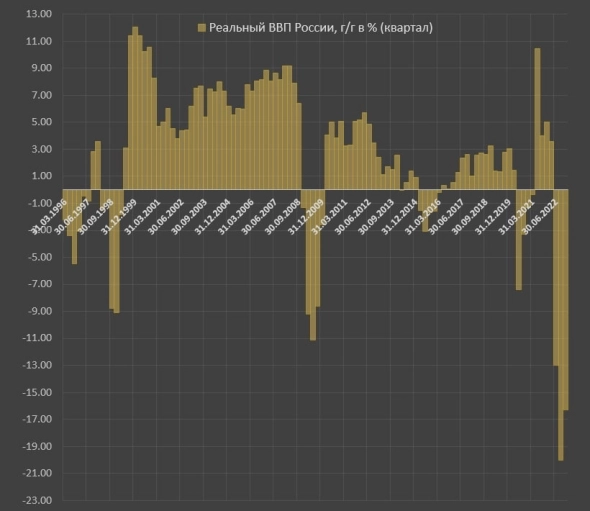

Bloomberg опять врет: экономика России не может упасть на 12% в этом годуВ первом квартале 2022 российский ВВП вырос на 3.4% согласно моим расчетам по опубликованным макро-индикаторам за первый квартал. Это очень хороший рост.

По статистике Росстата, рост ВВП в 3 кв 2021 составил 4% г/г, в 4 кв 2021 5% г/г. Импульс роста в первые два месяца 2022 был значительным – в среднем около 4.5% г/г на фоне восстановления инвестиций, нормализации внутреннего потребления домашних хозяйств и рекордного чистого экспорта. В марте 2022 падение ВВП составило около 1.5% к февралю с очищением от сезонности. Это вновь шикарный результат, т.к реакция экономики на COVID локдаун в апреле 2020 составила около минус 8.2% м/м.

Но что значит 12% падения экономики в 2022, если прогнозы Минфина оправдаются? Учитывая высокий импульс роста в 1 кв 2022, за следующие 3 квартала экономика должна рухнуть на 16.5% — это чистая математика.

Я смоделировал это падение и сравнил с кризисом 1998, 2008, 2015 и 2020.

Авто-репост. Читать в блоге >>> Кто и в каких количествах покупал американские акции?

Кто и в каких количествах покупал американские акции?На пике капитализации в конце декабря 2021, в начале января 2022 фондовый рынок США достигал 60 трлн долл, сейчас около 50 трлн – это капитализация всех публичных компаний, а не S&P 500.

Кто выкупает американский рынок?

👉Основными покупателями американских акций являются сами американские корпорации, которые сформировали чистый денежный поток в 4.6 трлн долл с января 2009 (байбек за вычетом размещений акций).

👉На втором месте население США (напрямую и через посредников) – чистые покупки составили 2.72 трлн долл за 13 лет.

👉На третьем месте – иностранцы с покупками в 1 трлн долл.

👉Продажи идут преимущественно от пенсионных и страховых фондов. Все прочие, не считая корпораций, населения и нерезидентов, сформировали чистые продажи на 2.2 трлн. Причем продажи ускорились с 2013, когда реализовали в рынок свыше 2.5 трлн долл.

С 2020 года резкое ускорение покупок зафиксировано от населения (+1.1 трлн) и нерезидентов (+725 млрд). На деньгах от ЦБ и государства.

В 2022 начинается новая реальность.

@spydell_finance

Авто-репост. Читать в блоге >>> Архитектура пузыря на американском рынке акций

Архитектура пузыря на американском рынке акцийПочти 7 трлн долл составили накопленные байбеки акций (обратный выкуп акций компаний с открытого рынка) с января 2009. Байбек за вычетом размещений акций (IPO+SPO) составил 4.6 трлн для всех публичных компаний США, торгуемых на бирже, согласно моим расчетам по данным ФРС.

Если дивиденды оправданы, как естественный процесс возврата денег акционерам. С байбеком вопрос, тем более в подобном объеме. Теперь главная интрига. За чей счет все это корпоративное зверство?

Оказывается, весь накопленный прирост долга (особенно в облигациях) шел в точном соответствии с байбеками (левый график), буквально доллар в доллар. Накопленное приращение долга (облигации + кредиты) с января 2009 составило 4.78 трлн, накопленный байбек за вычетом размещений 4.65 трлн (правый график).

Это значит, что все байбеки совершались исключительно под долги на протяжении 13 лет! На дивиденды и капитальные расходы бизнес имел собственные ресурсы, тогда как пузырение активов шло под долги.

https://t.me/spydell_finance

Авто-репост. Читать в блоге >>> Впереди затяжной кризис в США, который затронет все отрасли и пустит метастазы по всему миру

Впереди затяжной кризис в США, который затронет все отрасли и пустит метастазы по всему мируВпереди затяжной структурный кризис в США, который прямо или косвенно затронет все отрасли и подобно раковой опухоли, пустит метастазы по всему миру.

Дело не только в том, что по мере роста инфляции расширяются отрицательные реальные процентные ставки, что обнуляет спрос на долги и затрудняет рефинансирование. Есть проблема в неконтролируемом росте стоимости обслуживания долга при переломе 40-летнего тренда снижения рыночных процентных ставок.

Сейчас долговая нагрузка бизнеса и государства относительно добавленной стоимости или доходов бюджета рекордная за всю историю существования США. Однако, процентные платежи на минимуме за 50 лет из-за 40-летнего тренда снижения ставок, когда бизнес постепенно рефинансировал долги под более низкие ставки.Сейчас почти 100% корпоративного долга было рефинансировано при ставках в период новой нормальности, т.е. после 2009 года, а следовательно, при околонулевых ставках.

Авто-репост. Читать в блоге >>> Один из источников долгосрочного роста прибыли американских компаний – это 40-летний тренд снижения процентных ставок

Один из источников долгосрочного роста прибыли американских компаний – это 40-летний тренд снижения процентных ставокВ 2021 году чистые процентные расходы составляют 4.5% к добавленной стоимости американских компаний и стабилизировались последние 10 лет, несмотря на прирост долга на 8 трлн долл (с 10.8 трлн до 18.5 трлн) и увеличения долговой нагрузки с 100% до 120% от добавленной стоимости.

Текущие 4.5% это уровни 1974 года. Тогда, как долговая нагрузка выросла в 2.2 раза за это время – с 55% до 120% от добавленной стоимости. В конце 80х долг составлял 90% от добавленной стоимости, а чистые процентные расходы были 9.5% от добавленной стоимости.

Эффект фундаментальный. При росте долга в абсолютном выражении, при увеличении долговой нагрузки относительно выручки и добавленной стоимости, процентные расходы снижаются. Это формирует до 5 п.п. чистой маржи бизнеса относительно нормы 1985-1990.

Все это подошло к концу...

Авто-репост. Читать в блоге >>>