SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

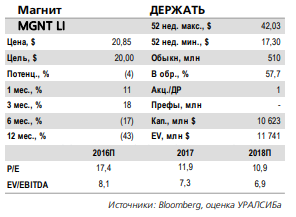

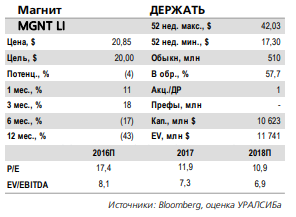

Магнит возвращается к выплате дивидендов

- 18 мая 2018, 11:33

- |

Совет директоров рекомендовал дивиденды 251 руб. на акцию

ГК «ФИНАМ»

Новость о возврате «Магнита» к выплате дивидендов позитивна. Совет директоров рекомендовал выплатить финальные дивиденды за 2017 в размере 13,8 млрд руб. или 135,5 руб. на акцию. Всего дивидендный платеж за 2017 составит 251 руб. на акцию.Малых Наталия

Ожидаемая доходность финального дивиденда небольшая, 2,6%, но это хороший сигнал рынку.

Капитализация «Магнита» начала недавно восстанавливаться. Инвесторы «выдают аванс» компании в расчете на улучшение результатов после прихода в «Магнит» бывшего топ-менеджера Х5 Ольги Наумовой в «Магнит» на должность исполнительного директора.

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Прибыль ВТБ удвоилась за счет снижения резервирования

- 18 мая 2018, 11:14

- |

Группа ВТБ удвоила чистую прибыль в сравнении с прошлым годом в основном за счет снижения отчислений в резервы под невозвратные кредиты на 55% г/г. Чистая прибыль акционеров выросла на 98% до 55,6 млрд.руб.

В кредитовании сокращение стоимости риска (CoR) до 0,9% с 1,9% в 1К 2017 и 1,6% в 2017 обеспечило большую часть прироста чистой прибыли, но мы отмечаем, что возможность снижать CoR дальше от 0,9% ограничена в текущих экономических условиях. В 2015-2017 гг CoR в среднем составлял 1,60%. Резервы ВТБ сейчас покрывают 105,8% неработающих активов (107,9% на начало 2018). Доля NPLs составила 7,1% против 6,9% на начало 2018.

Без учета снижения резервирования чистые процентные доходы показали скромный рост на 2,9% за счет увеличения кредитования. Кредитный портфель gross с начала года вырос на 1,1% по большей части за счет розничных кредитов, которые показали опережающий рост на 2,6%. Корпоративное кредитование в плюсе на 0,6% YTD. Чистая процентная маржа осталась на уровне 2017 года 4,1%.

На комиссиях Группа заработала 21,9 млрд.руб., что на 11,2% больше, чем в прошлом году. Чистые доходы от страхования составили 6,3 млрд.руб. (+70%). Операционная эффективность немного улучшилась – отношение опер.доходы/расходы снизилось до 41,3% с 42,4% годом ранее.

( Читать дальше )

В кредитовании сокращение стоимости риска (CoR) до 0,9% с 1,9% в 1К 2017 и 1,6% в 2017 обеспечило большую часть прироста чистой прибыли, но мы отмечаем, что возможность снижать CoR дальше от 0,9% ограничена в текущих экономических условиях. В 2015-2017 гг CoR в среднем составлял 1,60%. Резервы ВТБ сейчас покрывают 105,8% неработающих активов (107,9% на начало 2018). Доля NPLs составила 7,1% против 6,9% на начало 2018.

Без учета снижения резервирования чистые процентные доходы показали скромный рост на 2,9% за счет увеличения кредитования. Кредитный портфель gross с начала года вырос на 1,1% по большей части за счет розничных кредитов, которые показали опережающий рост на 2,6%. Корпоративное кредитование в плюсе на 0,6% YTD. Чистая процентная маржа осталась на уровне 2017 года 4,1%.

На комиссиях Группа заработала 21,9 млрд.руб., что на 11,2% больше, чем в прошлом году. Чистые доходы от страхования составили 6,3 млрд.руб. (+70%). Операционная эффективность немного улучшилась – отношение опер.доходы/расходы снизилось до 41,3% с 42,4% годом ранее.

( Читать дальше )

Основной вклад в рост показателей ТМК за 1 квартал внес американский дивизион

- 17 мая 2018, 20:21

- |

ТМК представит результаты за 1к18 в пятницу, 18 мая.

( Читать дальше )

Мы ожидаем небольшого улучшения показателей по сравнению с довольно слабыми результатами за 4к17. Основной вклад в рост, как мы полагаем, внес американский дивизион, в то время как показатели российского дивизиона, по нашим оценкам, в квартальном сопоставлении практически не изменились. Таким образом, мы прогнозируем рост EBITDA ТМК на 7,5% к/к, до 147 млн долл., и повышение рентабельности EBITDA до 12,0% в 1к18 против 11,4% за 4к17. Довольно часто акции ТМК демонстрируют высокую чувствительность к публикуемым результатам, однако, учитывая ожидаемое нами небольшое повышение рентабельности, мы полагаем, что котировки останутся стабильными. Наша прогнозная цена на горизонте 12 месяцев составляет 6,90 долл./ГДР, ожидаемая полная доходность – 39%. Мы подтверждаем рекомендацию «покупать».

Небольшой рост выручки. Выручка американского дивизиона ТМК IPSCO, по нашим оценкам, в 1к18 выросла на 8% к/к, до 330 млн долл. Мы полагаем, что этот рост был практически поровну распределен между сегментами бесшовных и сварных труб: в первом выросли объемы продаж (+9% к/к), во втором – цены (+8% к/к). Выручка ТМК в России, по нашим расчетам, выросла до 837 млн долл. (+2% к/к) на фоне восстановления объемов продаж сварных труб (+12% к/к после снижения на 26% к/к в 4к17). В то же время, согласно нашим прогнозам, снижение выручки европейского дивизиона на 25% на фоне уменьшения объемов продаж частично нивелирует эффект от увеличения выручки в других дивизионах. В результате мы ожидаем, что выручка ТМК вырастет на 1,8% к/к, до 1 225 млн долл.

Рост цен на сталь продолжит оказывать давление на рентабельность.

( Читать дальше )

Чистая прибыль Московской биржи за 1 квартал 2018 года уменьшится на 3%

- 17 мая 2018, 20:09

- |

В пятницу, 18 мая, «Московская биржа» опубликует результаты за 1к18 по МСФО и в тот же день в 16:00 по московскому времени проведет телеконференцию с участием руководства.

Объем торгов на биржевых рынках в 1к18 снизился на 8% г/г, однако мы ожидаем роста комиссионного дохода на 6% г/г благодаря изменению структуры продуктов. По нашим расчетам, чистый процентный доход и прочие финансовые доходы уменьшатся на 6% г/г из-за сокращения остатков на счетах участников рынка и снижения процентных ставок по рублевым средствам. Операционные расходы должны вырасти на 7% г/г, как и прогнозировала сама компания. В итоге, по нашей оценке, чистая прибыль составит 4,8 млрд руб. (-3% г/г), EBITDA – 6,8 млрд руб. (-2% г/г).ВТБ Капитал

Мы полагаем, что чистая прибыль может начать расти после 1к18, чему должны способствовать усилившаяся во 2к18 волатильность рынка, потенциально более умеренное снижение процентных ставок по рублевым средствам и ослабление российской валюты. В ходе телеконференции cреди комментариев руководства нас будут особенно интересовать обновленные прогнозы компании по операционным расходам

Финансовая устойчивость банка ВТБ высока

- 17 мая 2018, 20:02

- |

Прибыль банка ВТБ оказалась лучше ожиданий, превысила 55 млрд руб.

Факторами роста прибыли стали сокращение резервов и административных расходов на 45 млрд руб. по сравнению с 4-м кварталом. Динамика процентных доходов осталась почти без изменений. При этом объем клиентских средств увеличился на 2,1%, до 9,33 трлн руб. Операционные и комиссионные доходы сократились на 42 млрд руб. в квартальном сопоставлении, но повысились на 9,6 млрд год к году. Высокая волатильность комиссионных и операционных доходов сильно влияет на финансовый результат, но в 1-м квартале положительные эффекты от сокращения расходов перевесили снижение доходов.

ИК «Фридом Финанс»

Факторами роста прибыли стали сокращение резервов и административных расходов на 45 млрд руб. по сравнению с 4-м кварталом. Динамика процентных доходов осталась почти без изменений. При этом объем клиентских средств увеличился на 2,1%, до 9,33 трлн руб. Операционные и комиссионные доходы сократились на 42 млрд руб. в квартальном сопоставлении, но повысились на 9,6 млрд год к году. Высокая волатильность комиссионных и операционных доходов сильно влияет на финансовый результат, но в 1-м квартале положительные эффекты от сокращения расходов перевесили снижение доходов.

Реакция рынка на публикацию оказалась позитивной: бумаги прибавляют около 1%. Я ожидаю, что ВТБ сохранит стабильный поток процентных доходов на уровне 115–118 млрд руб. в квартал до конца года, тенденция к росту обусловлена увеличением клиентской базы и усилением спроса на кредиты. Ослабление рубля слабо повлияло на банк. Его финансовая устойчивость высока, а зависимость от внешнего финансирования за счет привлечения средств по долговым инструментам сократилась до 2%. Росту котировок мешают санкционные риски, которые сдерживают приток внешних инвесторов. Тем не менее банк по-прежнему недооценен к собственному капиталу, что является драйвером роста для акций. Ориентируюсь на повышение их стоимости до 0,075 руб. до конца года.Ващенко Георгий

ИК «Фридом Финанс»

Отказ МегаФона от дивидендов не стал неожиданностью

- 17 мая 2018, 15:18

- |

Торговая динамика в четверг боковая. Новость о возможном ужесточении санкций не возымела действия, вероятно, четкой реакции инвесторов на нее не последует до появления информации о конкретных мерах. Нефть продолжает дорожать: баррель Brent торгуется выше $79 после вчерашних данных о сокращении запасов в США. Но рубль не отражает данный фактор, несмотря на то, что сегодня поддержку ему еще может оказать налоговый период. Ожидаю, что торговая динамика до конца дня будет спокойной. Ориентир по индексу Мосбиржи: 2330–2350 п., по паре USD/RUB: 61,50–62.

ИК «Фридом Финанс

Из локальных новостей в фокусе заседание СД «Мегафона», отчетность ВТБ. «МегаФон» отказался от выплаты дивидендов за 2017 год. Это не стало неожиданностью для инвесторов, потому что о такой возможности в компании заявляли и ранее, и тогда котировки обновили минимум. Сегодня реакция на сообщение спокойная.Ващенко Георгий

Прибыль «МегаФона» за прошлый год сократилась до 5,3 млрд руб. вследствие резко возросших финансовых расходов. Чистый долг «МегаФона» находится на отметке 234 млрд руб., или 1,9х OIBDA. Сегодня компания одобрила программу выпуска облигаций на 100 млрд руб. Однако она рассчитана на 30 лет, поэтому нельзя сказать, что долг «МегаФона» моментально вырастет до запредельных величин. Кроме того, компания может получить более 30 млрд руб. от участия в проекте с Mail.ru. Деньги могут понадобиться оператору на реализацию закона о хранении данных. Расходы на строительство дата-центров составят 35–40 млрд руб. на горизонте трех лет, и около 10% от этой суммы придется тратить на их обслуживание. Сейчас доходность по биржевым облигациям «МегаФона» 7,3–7,8%, я полагаю, что компания может размещать новые бонды в этих пределах, а это даст экономию на купонах от 1% до 2,5% от того, что компания платит сейчас.

ИК «Фридом Финанс

Интер РАО впечатлила рынок результатами за 1 квартал 2018 года

- 17 мая 2018, 15:07

- |

Чистая прибыль «Интер РАО» по МСФО в 1 квартале 2018 года выросла до 22,6 млрд рублей, что на 17,8% выше показателя за аналогичный период 2017 года (19,2 млрд рублей), говорится в релизе компании.

Итоги телеконференции:

( Читать дальше )

«Интер РАО» показало сильные результаты за 1к18 по МСФО, которые превысили наши прогнозы. Показатели за 1 квартал 2018 года, в том числе рост прибыли почти на 20%, говорят в пользу нашего мнения об инвестиционной привлекательности компании. Руководство подтвердило планы приобретения новых активов и модернизации мощностей. Мы обновили модель компании с учетом последних данных, однако рассчитанная нами прогнозная цена через 12 месяцев остается без изменений на уровне 7,80 руб. (ожидаемая полная доходность – 104%). Рекомендация по акциям компании прежняя – «покупать».Чистая прибыль выросла почти на 20%. Интер РАО показало впечатляющие результаты за 1к18. Выручка увеличилась на 10% г/г, до 247 484 млн руб. (соответствует нашему прогнозу), чему способствовал вклад ДПМ в выручку от поставок мощности и наращивание сбытового бизнеса. Общие затраты также подросли на 10 г/г, до 223 221 млн руб., поскольку компания начала учитывать операционные расходы по калининградским ТЭС. Скорректированная EBITDA составила 34 786 млн руб. (+19% г/г), превысив наш прогноз на 6%. Чистая прибыль достигла 22 621 млн руб., на 18% выше уровня годичной давности и на 7% лучше нашего прогноза. Чистая денежная позиция, скорректированная на расходы по финансовому лизингу, выросла до 160,9 млрд руб., что соответствует 48% рыночной капитализации компании.

Итоги телеконференции:

( Читать дальше )

Из-за сильной отчетности акции Алроса могут показать опережающую динамику

- 17 мая 2018, 14:52

- |

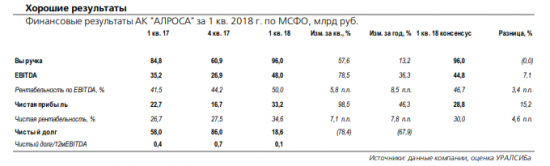

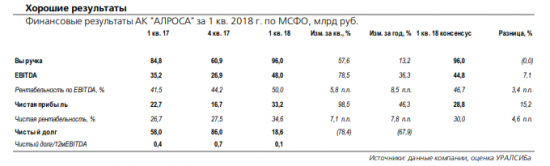

«АЛРОСА» опубликовала сильные результаты за 1к18: EBITDA составила 48,0 млрд руб., чистая прибыль – 31,2 млрд руб., выше консенсус-прогнозов на 8% и 14% соответственно.

( Читать дальше )

Хорошие показатели были обусловлены жестким контролем над затратами. Чистый долг/EBITDA компании составил 0,1x, а доходность свободного денежного потока на собственный капитал (FCFE) достигла 11% – это дает все больше оснований предполагать, что дивиденды за год окажутся выше ожиданий, тем более что руководство заявило о скором обновлении дивидендной политики. Сильные результаты за 1к18 могут послужить причиной опережающей динамики акций «АЛРОСА» – тем более, учитывая их сравнительно низкие мультипликаторы и благоприятные фундаментальные факторы алмазного рынка, подкрепляющие нашу позитивную оценку инвестиционной привлекательности компании. Рассчитанная нами прогнозная цена через 12 месяцев остается без изменений на уровне 130 руб., что предполагает ожидаемую полную доходность в 52%. Мы подтверждаем рекомендацию «покупать».

( Читать дальше )

Алроса - снижение дивидендной доходности по итогам 2017 года

- 17 мая 2018, 14:19

- |

Компания продемонстрировала улучшение результатов в 1 кв. 2018 г.

Рост всех финансовых показателей. АК «АЛРОСА» вчера опубликовала хорошие результаты по МСФО за 1 кв. 2018 г., оказавшиеся в целом заметно выше ожиданий рынка. При этом выручка компании в отчетном периоде увеличилась на 58% квартал к кварталу до 96 млрд руб. и на 13% по сравнению с соответствующим показателем прошлого года. EBITDA возросла на 78% квартал к кварталу и на 36% год к году, достигнув 48 млрд руб. Чистая прибыль подскочила за год более чем на 46% до 48 млрд долл., а за квартал почти удвоилась.

Рост объемов продаж алмазов. АЛРОСА в 1 кв. 2018 г. сократила объем добычи алмазов на 17% год к году до 7,420 млн карат. Падение объемов производства произошло из-за остановки рудника «Мир», прекращения добычи руды на карьере трубки «Удачная» и вовлечения в переработку руд с более низким содержанием алмазов. Однако сокращение добычи не является неожиданностью, поскольку компания изначально планировала в 2018 г. снижение добычи до 36,6 млн карат с 39,6 млн карат в 2017 г. Тем не менее продажи алмазного сырья за период возросли на 43% квартал к кварталу до 13,4 млн карат за счет реализации сырья из запасов. В 1 кв. 2017 г. компания реализовала 14,1 млн карат алмазов. Как сообщала АЛРОСА ранее, продажи алмазов ювелирного качества составили около 10,1 млн карат по средней цене 154 долл./карат (+31% год к году), а объем продаж алмазов технического качества составил около 3,2 млн карат (по средней цене 8 долл./карат (+14% год к году). Улучшение мировой конъюнктуры при незначительном сокращении объемов продаж позволило компании нарастить выручку. А благодаря контролю над затратами компания смогла сократить расходы, что улучшило показатели прибыльности, несмотря на укрепление рубля в 1 кв. 2018 г.

( Читать дальше )

Рост всех финансовых показателей. АК «АЛРОСА» вчера опубликовала хорошие результаты по МСФО за 1 кв. 2018 г., оказавшиеся в целом заметно выше ожиданий рынка. При этом выручка компании в отчетном периоде увеличилась на 58% квартал к кварталу до 96 млрд руб. и на 13% по сравнению с соответствующим показателем прошлого года. EBITDA возросла на 78% квартал к кварталу и на 36% год к году, достигнув 48 млрд руб. Чистая прибыль подскочила за год более чем на 46% до 48 млрд долл., а за квартал почти удвоилась.

Рост объемов продаж алмазов. АЛРОСА в 1 кв. 2018 г. сократила объем добычи алмазов на 17% год к году до 7,420 млн карат. Падение объемов производства произошло из-за остановки рудника «Мир», прекращения добычи руды на карьере трубки «Удачная» и вовлечения в переработку руд с более низким содержанием алмазов. Однако сокращение добычи не является неожиданностью, поскольку компания изначально планировала в 2018 г. снижение добычи до 36,6 млн карат с 39,6 млн карат в 2017 г. Тем не менее продажи алмазного сырья за период возросли на 43% квартал к кварталу до 13,4 млн карат за счет реализации сырья из запасов. В 1 кв. 2017 г. компания реализовала 14,1 млн карат алмазов. Как сообщала АЛРОСА ранее, продажи алмазов ювелирного качества составили около 10,1 млн карат по средней цене 154 долл./карат (+31% год к году), а объем продаж алмазов технического качества составил около 3,2 млн карат (по средней цене 8 долл./карат (+14% год к году). Улучшение мировой конъюнктуры при незначительном сокращении объемов продаж позволило компании нарастить выручку. А благодаря контролю над затратами компания смогла сократить расходы, что улучшило показатели прибыльности, несмотря на укрепление рубля в 1 кв. 2018 г.

( Читать дальше )

Назначение Наумовой в Магнит будет оптимистично воспринято рынком

- 17 мая 2018, 14:09

- |

Назначение Ольги Наумовой может привести к усилению конкуренции на рынке

На должность исполнительного директора назначена Ольга Наумова… Магнит вчера объявил о назначении Ольги Наумовой на вновь утвержденную должность исполнительного директора компании. По данным «Ведомостей», Наумова будет отвечать за операционное управление и развитие всех форматов магазинов, коммерческий блок, ценообразование, маркетинг, эксплуатацию, логистику и собственные производства. Магнит в настоящее время находится в процессе выработки новой стратегии после того, как в феврале основатель компании Сергей Галицкий значительно сократил свой пакет и отошел от управления. По словам гендиректора Магнита Хачатура Помбухчана, в компании последуют и другие изменения в руководстве на разных уровнях.

…возглавлявшая до недавнего времени ключевой дивизион X5 Retail Group. С 2003 г. и до недавнего времени Наумова возглавляла ключевой дивизион магазинов экономкласса «Пятерочка» основного конкурента Магнита – X5 Retail Group. Под ее руководством Пятерочка смогла восстановить быстрые темпы роста, в результате чего в 4 кв. 2016 г. превзошла по объемам продаж сегмент магазинов шаговой доступности Магнита. В итоге X5 вернула себе позиции лидера на российском рынке продовольственной розницы – в 2017 г. ее доля рынка составила 9,5% против 7,5% у Магнита. В апреле этого года Наумова покинула X5 Retail Group, сославшись на разное видение принципов управления с высшим руководством компании.

( Читать дальше )

На должность исполнительного директора назначена Ольга Наумова… Магнит вчера объявил о назначении Ольги Наумовой на вновь утвержденную должность исполнительного директора компании. По данным «Ведомостей», Наумова будет отвечать за операционное управление и развитие всех форматов магазинов, коммерческий блок, ценообразование, маркетинг, эксплуатацию, логистику и собственные производства. Магнит в настоящее время находится в процессе выработки новой стратегии после того, как в феврале основатель компании Сергей Галицкий значительно сократил свой пакет и отошел от управления. По словам гендиректора Магнита Хачатура Помбухчана, в компании последуют и другие изменения в руководстве на разных уровнях.

…возглавлявшая до недавнего времени ключевой дивизион X5 Retail Group. С 2003 г. и до недавнего времени Наумова возглавляла ключевой дивизион магазинов экономкласса «Пятерочка» основного конкурента Магнита – X5 Retail Group. Под ее руководством Пятерочка смогла восстановить быстрые темпы роста, в результате чего в 4 кв. 2016 г. превзошла по объемам продаж сегмент магазинов шаговой доступности Магнита. В итоге X5 вернула себе позиции лидера на российском рынке продовольственной розницы – в 2017 г. ее доля рынка составила 9,5% против 7,5% у Магнита. В апреле этого года Наумова покинула X5 Retail Group, сославшись на разное видение принципов управления с высшим руководством компании.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания