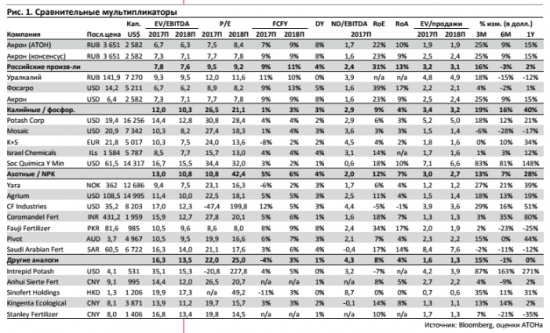

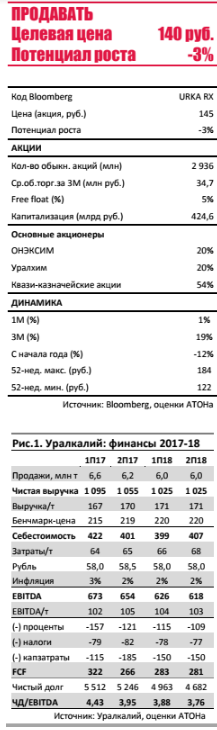

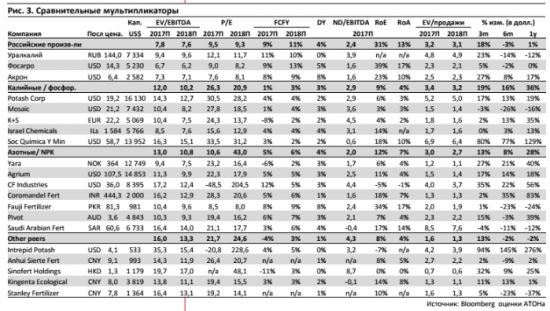

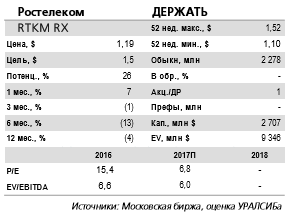

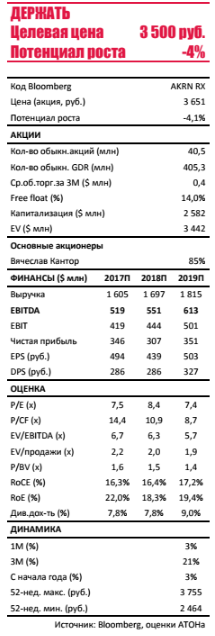

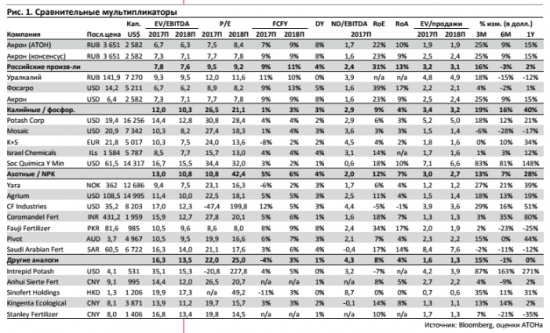

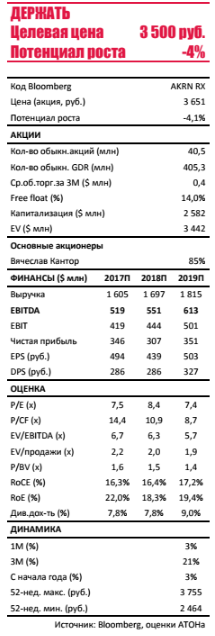

Акрон: Пересмотр после ралли в карбамиде – подтверждаем держатьЦены на карбамид взлетели на фоне увеличившегося спроса, а также затрат на антрацит в Китае, что привело к росту интереса инвесторов к сектору удобрений и пересмотру рекомендаций аналитиков по компании Yara прямого аналога Акрона. Мы обновили нашу модель по Акрону, пересмотрели его инвестиционный профиль и подтверждаем нашу рекомендацию ДЕРЖАТЬ, поскольку считаем его текущую оценку необоснованной. Акции компании торгуются с мультипликатором 6.7x EBITDA 2017, который близок к историческим максимумам и предполагает премию 55% к среднему уровню мультипликатора за 5 лет, в то время как его дисконт к Yara снизился на 10 бп до 15%. Среди среднесрочных вызовов для сектора мы по-прежнему выделяем потенциальный рост предложения и низкие цены на зерновые; укрепление рубля увеличивает затраты Акрона, а при цене карбамида выше $250/т FOB у Китая, на наш взгляд, будет стимул нарастить экспорт.

Цены на азотные удобрения подскочили на фоне роста спроса и затрат. Цена на антрацит в Китае выросла на $20/т (+20%) с июля, из-за чего затраты у производителей азотных удобрений с высокой себестоимостью также выросли. Этот эффект усугубился более ранним, чем ожидалось, тендером на закупку карбамида в Индии, и грядущим традиционным сезонным ростом спроса в 4К. С августа цена на карбамид в Китае выросла на $30/т до $252/т, а на карбамид Gulf Nola на $50/т до $253/т.

Настроения в секторе улучшились. Акции Yara и других производителей удобрений взлетели на фоне роста цен на азотные удобрения, который способствовал повышению оценок рынком. Удобрения уже некоторое время торгуются вблизи многолетних минимумов, и мы считаем, что рынку не терпится оторваться от дна. Акрон имеет самую сильную зависимость от рынка азотных удобрений, поэтому мы посчитали необходимым пересмотреть нашу оценку компании, увидев возможность повысить рекомендацию до Покупать.

Дорогая оценка препятствует повышению рекомендации.

Акрон торгуется с форвардным консенсус-мультипликатором EV/EBITDA, скорректированным на 20%-ю долю в Grupa Azoty (АТОН 6.7x), равным 6.6x. Этот мультипликатор предполагает премию 55% к его среднему 5-летнему значению 4.2x и близок к максимальному уровню после финансового кризиса 2008 года. За 12 месяцев котировки Акрона оторвались от цены корзины азотных удобрений опередив ее на 20% а его дисконт к Yara по EV/EBITDA сократился до 15% против исторического значения 25%.

Перспективы нового предложения ограничивают потенциал роста цен на удобрения. До конца 2017 в США должно быть введено в эксплуатацию два комплекса по производству азотных удобрений у Koch (капзатраты $1,3 млрд, +1 млн т в год) и у Basin (капзатраты $0,7 млрд, +0,4 млн т в год), также алжирская AOA должна возобновить производство (капзатраты $2,8 млрд, +2,4 млн т в год). Кроме того, в этом году Maaden должна начать коммерческое производство на своей линии DAP/MAP/NP/NPK мощностью 3 млн т в год.

У Китая растут стимулы увеличить экспорт. Экспорт карбамида из Китая в период с января по июль упал на 46% г/г, поскольку себестоимость производства и укрепление китайского юаня сделали внутренние продажи более выгодными.

Мы считаем, что при цене выше $250/т FOB китайский экспорт вновь станет конкурентоспособным, и стимулы увеличить объемы вырастут.

Цены на сельскохозяйственную продукцию находятся на многолетних минимумах. После достижения максимума в июле, цены на кукурузу упали на 15% до $3,5/бушель, пшеница подешевела на 23% до $4,5/бушель, соевые бобы на 7% до $9,7/бушель. Мировые запасы также близки к многолетним максимумам, а прогноз по производству остается высоким, означая, что у фермеров меньше стимулов покупать удобрения, повышающие урожайность, на наш взгляд.

Отсечки по дивидендам приближаются. 25 сентября акции Акрона начнут торговаться без права на дивиденды (которые составят 235 руб. на акцию), и ожидаемая дивидендная доходность 6,5% поддерживает котировки, на наш взгляд. Дата отсечки по финальным дивидендам за 2017 только в июле, и, как и в этом году, они могут оказаться невысокими — консенсус-прогноз Bloomberg предполагает 70 руб. на акцию (доходность 2,0%). Дивидендная история в $200 млн в год остается неизменной, но мы считаем, что катализатор в виде дивидендов слишком отдаленная перспектива.

АТОН

Цены на 18 сентября 2017 г.