ФСК - снижение выручки от технологического присоединения почти до нуля в 1К17 может быть тревожным факторомФСК опубликовала финансовые результаты по РСБУ за 1К17, выручка от техприсоединений упала почти до нуля

ФСК в прошедшую пятницу опубликовала финансовые результаты по РСБУ за 1К17. Выручка составила 45,9 млрд руб. (+5,1% г/г), отражая повышение тарифа на передачу электроэнергии на 7,5%, в результате которого выручка от передачи электроэнергии выросла на 9% г/г. Тем не менее на показателе выручки неблагоприятно сказалось снижение выручки от технологического присоединения, которая упала почти до нуля (99 млн руб. против 1 670 млн руб. годом ранее). Компания объясняет это уменьшением технологических присоединений в соответствии с графиком на фоне завершения вводов новых генерирующих мощностей в рамках ДПМ. Напоминаем, что в 2016 выручка компании от техприсоединений составила 45,5 млрд руб. (взрывной рост в 3,7x г/г) по РСБУ (21% от совокупной выручки по РСБУ), а в 2017 году, согласно финансовому плану компании на 2016-2020, выручка от технологического присоединения должна составить 19 891 млн руб. Скорректированный показатель EBITDA (за вычетом технологического присоединения и бумажных статей) составил 35,0 млрд руб. (+8,2% г/г), преимущественно отражая выручку от передачи электроэнергии. Подконтрольные затраты упали на 6,3% г/г, а затраты SG&A снизились на 2,4% г/г. Чистая прибыль достигла 8,8 млрд руб., показав снижение на 15% г/г в основном за счет переоценки и обесценения. Скорректированная чистая прибыль составила 9,6 млрд руб.

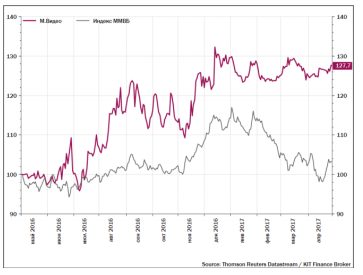

Мы считаем, что снижение выручки от технологического присоединения почти до нуля в 1К17 может быть несколько тревожным фактором, говорящим о том, что компания может отстать от планового показателя по выручке на 2017 (хотя он может быть уже не актуальным). Тем не менее пока рано делать какие-либо выводы, поскольку выручка от технологического присоединения неравномерно распределена между кварталами в течение года. Кроме того, показатели по РСБУ не так важны для акций ФСК, динамика которых в настоящий момент определяется перспективами дивидендов за 2016. Напоминаем, что в свете ведущихся в настоящий момент дискуссий в отношении изменения дивидендной политики для дочерних компаний Россетей, оценки дивидендов ФСК имеют очень широкий диапазон 0,0072-0,0267 руб. на акцию (дивидендная доходность 4-14%).

АТОН