Новатэк: Результаты 4К20 чуть выше консенсуса – НЕЙТРАЛЬНО

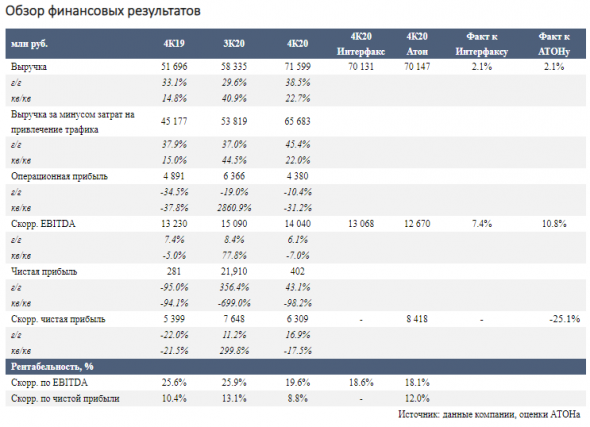

Результаты НОВАТЭКа за 4К20 свидетельствуют о том, что макроэкономическая конъюнктура продолжает улучшаться. Выручка и EBITDA несколько превысили консенсус-прогнозы (на 3% и 2% соответственно).Атон

Величина чистой прибыли с корректировкой на колебания валютного курса, по нашим оценкам, предполагает дивидендную доходность за 2П20 на уровне 1.15% (исходя из минимального коэффициента выплат, установленного дивидендной политикой компании, утвержденной в 2020).

В ходе завтрашней телеконференции НОВАТЭКа мы уделим особое внимание комментариям по прогнозу на 2021, а также информации о ходе реализации ключевых проектов.

Финансовые результаты укрепились в 4К20 за счет улучшения макроэкономической ситуации. Выручка (219.5 млрд руб., +4% против АТОНа и +3% против консенсуса) выросла на 34% кв/кв на фоне повышения цен на газ кв/кв (средняя цена реализации газа увеличилась примерно на 2% кв/кв) и роста продаж природного газа (+29.6% кв/кв). Нормализованная EBITDA от дочерних компаний составила 67.6 млрд руб. (+32% кв/кв) – на 1% выше оценок АТОНа и на 2% выше консенсуса. Нормализованная EBITDA, включая долю СП, достигла 126.2 млрд руб. (+34% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 43.8 млрд руб. (превысив оценки АТОНа на 4%, но оказавшись ниже консенсуса на 5%) – на нее оказали существенное влияние курсовые разницы. С корректировкой на изменения валютного курса чистая прибыль составила 58.5 млрд руб. (+64% кв/кв). С учетом минимального коэффициента выплат 50% дивиденды за 2020 могут составить 27.8 руб. на акцию (учитывая 16 руб. на акцию за 2П20 (доходность 1.15%).

Авто-репост. Читать в блоге >>>