SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Аналитики не ожидают продолжительного роста котировок акций ВТБ

- 27 апреля 2017, 12:19

- |

ВТБ провел ГСА: подтверждены целевые показатели на 2017

Президент банка подтвердил, что банк планирует заработать 100 млрд руб. чистой прибыли за 2017 (рост в два раза г/г). Финансовый директор банка также добавил, что в результате банк может увеличить дивиденды на обыкновенные акции за 2017. За 2016 банк выплатит 0,00117 руб. на акцию, что предполагает дивидендную доходность всего 1,7%.

Президент банка подтвердил, что банк планирует заработать 100 млрд руб. чистой прибыли за 2017 (рост в два раза г/г). Финансовый директор банка также добавил, что в результате банк может увеличить дивиденды на обыкновенные акции за 2017. За 2016 банк выплатит 0,00117 руб. на акцию, что предполагает дивидендную доходность всего 1,7%.

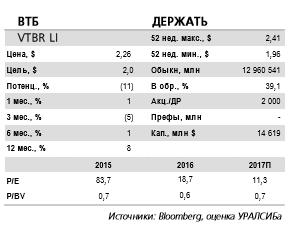

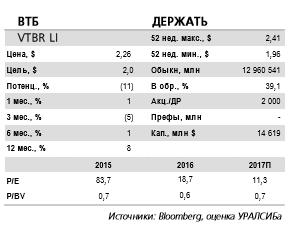

Новость позитивна с точки зрения восприятия, и акции вчера выросли на 3,5% на фоне этого прогноза. Мы считаем, что основным источником роста финансовых показателей банка станет снижение отчислений в резервы. Если банк выйдет на целевой показатель чистой прибыли, это будет позитивно воспринято инвесторами, но даже при чистой прибыли 100 млрд руб. банк торгуется с мультипликатором P/E 2017П равным 8,0x против 5,5x у Сбербанка. В связи с этим мы не ожидаем продолжительного роста котировок.АТОН

- комментировать

- Комментарии ( 1 )

Новости рынков |Аналитики рекомендуют покупать акции ВТБ

- 03 апреля 2017, 20:28

- |

Недельный обзор от 03.04.2017 г.

Чистая прибыль ВТБ за 2 месяца 2017 г. по МСФО составила 20,4 млрд руб. и увеличилась почти в 10 раз по сравнению с чистой прибылью за аналогичный период 2016 г. Чистые процентные доходы составили 72,9 млрд руб. и увеличились на 14,4% г/г вследствие роста чистой процентной маржи до уровня 4,1% за 2 месяца 2017 года. Чистые комиссионные доходы составили 12,3 млрд руб. и выросли на 6% по сравнению с аналогичным периодом 2016 г. (11,6 млрд руб. за 2 месяца 2016 г.).

Чистая прибыль ВТБ за 2 месяца 2017 г. по МСФО составила 20,4 млрд руб. и увеличилась почти в 10 раз по сравнению с чистой прибылью за аналогичный период 2016 г. Чистые процентные доходы составили 72,9 млрд руб. и увеличились на 14,4% г/г вследствие роста чистой процентной маржи до уровня 4,1% за 2 месяца 2017 года. Чистые комиссионные доходы составили 12,3 млрд руб. и выросли на 6% по сравнению с аналогичным периодом 2016 г. (11,6 млрд руб. за 2 месяца 2016 г.).

Рекомендуем к покупке в среднесрочные портфели акции ВТБ с текущих уровней, целевая цена 0,080 руб.КИТФинанс Брокер

Новости рынков |ВТБ - текущая оценка на этот год по прибыли 88 млрд руб.

- 29 марта 2017, 11:19

- |

Результаты за 2 мес. 2017 г. по МСФО: рентабельность капитала выросла до 9%

Стоимость риска заметно снизилась. Вчера ВТБ опубликовал отчетность за 2 мес. 2017 г. по МСФО, отразившую рост среднемесячного ROAE до 8,9% что превышает уровни 2016 г. (3,7%) и 3-4 кв. 2016 г. (5%). Этому способствовал как рост ЧПМ до 4,1% с 3,8% в 4 кв., так и снижение стоимости риска с 2,7% в 4 кв. до 1,2% (с учетом забалансовых гарантий). Впрочем, ранее менеджмент указывал, что операции, приводившие к созданию значительных резервов по забалансовым статьям, были прекращены в 4 кв. и перестанут оказывать влияние на стоимость риска.

Розничный кредитный портфель ВТБ рос быстрее, чем в среднем по сектору. Чистые комиссии год к году продолжили расти (+6%). Расходы снизились год к году на 4%, а соотношение Расходы/Доходы упало с 52%до 44%. Впрочем, годовой прогноз менеджмента по коэффициенту, составляющий менее 45%, предполагает, что, несмотря на сезонность, показатель не будет расти относительно начала года. Корпоративные кредиты снизились с начала года в номинальном выражении на 2% (примерно на уровне сектора), а розничный кредитный портфель вырос на 0,9% (сильнее, чем в среднем по сектору).

( Читать дальше )

Стоимость риска заметно снизилась. Вчера ВТБ опубликовал отчетность за 2 мес. 2017 г. по МСФО, отразившую рост среднемесячного ROAE до 8,9% что превышает уровни 2016 г. (3,7%) и 3-4 кв. 2016 г. (5%). Этому способствовал как рост ЧПМ до 4,1% с 3,8% в 4 кв., так и снижение стоимости риска с 2,7% в 4 кв. до 1,2% (с учетом забалансовых гарантий). Впрочем, ранее менеджмент указывал, что операции, приводившие к созданию значительных резервов по забалансовым статьям, были прекращены в 4 кв. и перестанут оказывать влияние на стоимость риска.

Розничный кредитный портфель ВТБ рос быстрее, чем в среднем по сектору. Чистые комиссии год к году продолжили расти (+6%). Расходы снизились год к году на 4%, а соотношение Расходы/Доходы упало с 52%до 44%. Впрочем, годовой прогноз менеджмента по коэффициенту, составляющий менее 45%, предполагает, что, несмотря на сезонность, показатель не будет расти относительно начала года. Корпоративные кредиты снизились с начала года в номинальном выражении на 2% (примерно на уровне сектора), а розничный кредитный портфель вырос на 0,9% (сильнее, чем в среднем по сектору).

( Читать дальше )

Новости рынков |ВТБ сможет выйти на прогнозный показатель чистой прибыли 100 млрд руб. в 2017 г.

- 29 марта 2017, 10:35

- |

ВТБ опубликовал умеренно позитивные результаты за 2 месяца 2017 г по МСФО

Банк заработал 20,4 млрд руб. чистой прибыли за 2M17 (8,9% ROE) по сравнению с 2,1 млрд руб. годом ранее. Чистый процентный доход вырос на 14,4% г/г до 72,9 млрд руб., чистая процентная маржа составила 4,1% (3,2% за 2M16). Чистый комиссионный доход увеличился на 6% г/г до 12,3 млрд руб. Отчисления банка в резервы снизились на 37% до 19,4 млрд руб., стоимость риска составила всего 1,3%. Затраты на персонал также снизились — на 4%. Соотношение затраты/доход составило 44,3%. Совокупный кредитный портфель упал на 1,3% с начала года на фоне укрепления рубля. Доля неработающих кредитов (90+) выросла на 20 бп до 6,6%, коэффициент покрытия составил 104%.

Банк заработал 20,4 млрд руб. чистой прибыли за 2M17 (8,9% ROE) по сравнению с 2,1 млрд руб. годом ранее. Чистый процентный доход вырос на 14,4% г/г до 72,9 млрд руб., чистая процентная маржа составила 4,1% (3,2% за 2M16). Чистый комиссионный доход увеличился на 6% г/г до 12,3 млрд руб. Отчисления банка в резервы снизились на 37% до 19,4 млрд руб., стоимость риска составила всего 1,3%. Затраты на персонал также снизились — на 4%. Соотношение затраты/доход составило 44,3%. Совокупный кредитный портфель упал на 1,3% с начала года на фоне укрепления рубля. Доля неработающих кредитов (90+) выросла на 20 бп до 6,6%, коэффициент покрытия составил 104%.

Результаты являются умеренно позитивными. Чистая прибыль выросла из-за существенного снижения отчислений в резервы. Снижение затрат на персонал также является позитивным трендом. Судя по объявленным результатам, похоже, что банк сможет выйти на прогнозный показатель чистой прибыли 100 млрд руб. в 2017. В этом случае акции банка торгуются с мультипликатором P/E 8,0x или даже ниже, что не слишком дорого, как это было в предыдущие несколько лет.АТОН

Новости рынков |Объективных оснований для продолжения снижения акций ВТБ на сегодняшний день нет.

- 02 марта 2017, 19:40

- |

Чистая прибыль ВТБ – 51,6 млрд. руб.

ВТБ опубликовал финансовую отчетность за 2016 г. Чистая прибыль второго по величине российского банка составила 51,6 млрд. руб., это на 1,2% выше среднерыночного консенсуса и более чем в 30 раз превышает прошлогодний показатель.

Основной вклад в рост чистой прибыли внес 43,5%-ный рост чистых процентных доходов, достигших 415 млрд. руб. Чистая процентная маржа составила 3,7% в сравнении с 2,6% в 2015 г.

Чистые комиссионные доходы увеличились на 7,3% — до 81,8 млрд. руб. На резервы по обесценению за 12 месяцев 2016 г. ВТБ направил 211,2 млрд. руб. на 18,6% больше чем годом ранее.

Активы банка за 12 месяцев сократились на 7,7%, кредиты юрлицам – на 10,3%. Величина выданных кредитов физлицам выросла на 11,0%.

( Читать дальше )

ВТБ опубликовал финансовую отчетность за 2016 г. Чистая прибыль второго по величине российского банка составила 51,6 млрд. руб., это на 1,2% выше среднерыночного консенсуса и более чем в 30 раз превышает прошлогодний показатель.

Основной вклад в рост чистой прибыли внес 43,5%-ный рост чистых процентных доходов, достигших 415 млрд. руб. Чистая процентная маржа составила 3,7% в сравнении с 2,6% в 2015 г.

Чистые комиссионные доходы увеличились на 7,3% — до 81,8 млрд. руб. На резервы по обесценению за 12 месяцев 2016 г. ВТБ направил 211,2 млрд. руб. на 18,6% больше чем годом ранее.

Активы банка за 12 месяцев сократились на 7,7%, кредиты юрлицам – на 10,3%. Величина выданных кредитов физлицам выросла на 11,0%.

Менеджмент ВТБ еще в ноябре озвучил прогноз чистой прибыли за 2016 г. (50 млрд. руб.). Таким образом, факт практически совпал с планом. К 2019 г. в ВТБ рассчитывают нарастить чистую прибыль до 235 млрд. руб. Финансовые результаты выглядят нейтрально на фоне российских конкурентов. С точки зрения мультипликаторного анализа, акции ВТБ тоже не дешевы:

( Читать дальше )

Новости рынков |ВТБ - прогноз прибыли на 2017 г. 88 млрд руб.

- 02 марта 2017, 13:32

- |

Результаты за 4 кв. 2016 г. по МСФО: годовой прогноз по прибыли ожидаемо достигнут

Всю прибыль по итогам года обеспечило розничное подразделение. ВТБ вчера представил отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила наш и консенсусный прогнозы на 5% и 6% соответственно, ROAE оказался на ожидавшемся уровне порядка 5%. За полный год банк заработал почти 52 млрд руб. (при прогнозе менеджмента в 50 млрд руб.), при этом розничный блок принес 55 млрд руб., а корпоративный оказался в минусе на 7 млрд руб. (впрочем, ВТБ выделяет отдельно результаты казначейских операций – 13 млрд руб.). Прочие направления бизнеса остались убыточными, но потери сократились до 8 млрд руб. с 36 млрд руб. в 2015 г. ЧПМ группы, как мы и предполагали, осталась на уровне 3 кв. (3,7%), поскольку сократились как доходность активов, так и стоимость фондирования – на 10 б.п. за квартал в обоих случаях. Достаточно сильную динамику показал чистый комиссионный доход (на 17% больше нашего и на 8% – рыночного прогноза). Рост корпоративного портфеля оказался слабее нашей оценки, составив всего 0,3% за квартал, тогда как розница прибавила 2,6% (также чуть меньше наших ожиданий).

( Читать дальше )

Всю прибыль по итогам года обеспечило розничное подразделение. ВТБ вчера представил отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила наш и консенсусный прогнозы на 5% и 6% соответственно, ROAE оказался на ожидавшемся уровне порядка 5%. За полный год банк заработал почти 52 млрд руб. (при прогнозе менеджмента в 50 млрд руб.), при этом розничный блок принес 55 млрд руб., а корпоративный оказался в минусе на 7 млрд руб. (впрочем, ВТБ выделяет отдельно результаты казначейских операций – 13 млрд руб.). Прочие направления бизнеса остались убыточными, но потери сократились до 8 млрд руб. с 36 млрд руб. в 2015 г. ЧПМ группы, как мы и предполагали, осталась на уровне 3 кв. (3,7%), поскольку сократились как доходность активов, так и стоимость фондирования – на 10 б.п. за квартал в обоих случаях. Достаточно сильную динамику показал чистый комиссионный доход (на 17% больше нашего и на 8% – рыночного прогноза). Рост корпоративного портфеля оказался слабее нашей оценки, составив всего 0,3% за квартал, тогда как розница прибавила 2,6% (также чуть меньше наших ожиданий).

( Читать дальше )

Новости рынков |ВТБ - впечатляющий рост чистой прибыли в 2016 г.

- 02 марта 2017, 12:15

- |

ВТБ в 2016 г. получил 51,6 млрд руб. чистой прибыли по МСФО, чуть больше прогнозов банка и рынка

Чистая прибыль ВТБ по МСФО в 2016 году выросла в 30,4 раза — до 51,6 млрд рублей по сравнению с 1,7 млрд рублей прибыли за 2015 год, свидетельствует отчетность группы. В четвертом квартале ВТБ заработал 17,5 млрд рублей чистой прибыли, что на 38,9% больше результата за аналогичный период 2015 года (12,6 млрд рублей чистой прибыли) Результаты ВТБ оказались чуть лучше консенсус-прогноза «Интерфакса» и самого банка, ожидавшего чистую прибыль в 2016 году на уровне 50 млрд рублей.

Чистая прибыль ВТБ по МСФО в 2016 году выросла в 30,4 раза — до 51,6 млрд рублей по сравнению с 1,7 млрд рублей прибыли за 2015 год, свидетельствует отчетность группы. В четвертом квартале ВТБ заработал 17,5 млрд рублей чистой прибыли, что на 38,9% больше результата за аналогичный период 2015 года (12,6 млрд рублей чистой прибыли) Результаты ВТБ оказались чуть лучше консенсус-прогноза «Интерфакса» и самого банка, ожидавшего чистую прибыль в 2016 году на уровне 50 млрд рублей.

Такой впечатляющий рост чистой прибыли банка был получен благодаря росту доходов от основной деятельности: чистый процентный доход вырос на 43,5% г/г на фоне переоценки активов и обязательств, а также возобновления роста высокомаржинального розничного кредитования, чистый комиссионный доход – на 16,7% г/г в 4 квартале 2016 года и на 7,3% в 2016 г. – за счет розничного и транзакционного банковского бизнесов Группы. Чистая процентная маржа выросла до 3,7% в 2016 году по сравнению с 2,6% в 2015 году.Промсвязьбанк

Новости рынков |ВТБ - нейтральные финансовые результаты.

- 02 марта 2017, 10:36

- |

ВТБ ОПУБЛИКОВАЛ НЕЙТРАЛЬНЫЕ РЕЗУЛЬТАТЫ ПО МСФО ЗА 4К16

Чистая прибыль банка за 4К16 составила 17,5 млрд руб. (консенсус-прогноз Интерфакс предполагал 16,9 млрд руб.), что на 6,4% ниже кв/кв, но на 39% выше г/г. Чистый процентный доход вырос всего на 1% кв/кв и 12% г/г до 105 млрд руб. Чистая процентная маржа осталась неизменной кв/кв на уровне 3,8%. Чистый комиссионный доход вырос на 34% кв/кв и 17% г/г до 25,9 млрд руб. Отчисления в резервы увеличились на 56% г/г до 63,7 млрд руб., стоимость риска составила 2,5% (против 1,7% в 3К16). Доля неработающих кредитов снизилась до 6,4% к концу 2016 (7,2% за 9M16), коэффициент покрытия остался на уровне 1,05x. В прошлом году банк списал кредиты на сумму 162 млрд руб. (160 млрд руб. в 2015). Благодаря хорошему контролю затрат коэффициент затраты/доход улучшился до 41,7% в 4К16 (44,6% в 3К16). Коэффициент достаточности общего капитала снизился на 80 бп кв/кв до 14,6%. Чистая прибыль банка за год составила 51,6 млрд руб. против 1,7 млн руб. год назад. Во время телеконференции руководство подтвердило прогноз на 2017: чистая прибыль в размере около 100 млрд руб., стоимость риска ниже 2% и стабильная чистая процентная маржа.

( Читать дальше )

Чистая прибыль банка за 4К16 составила 17,5 млрд руб. (консенсус-прогноз Интерфакс предполагал 16,9 млрд руб.), что на 6,4% ниже кв/кв, но на 39% выше г/г. Чистый процентный доход вырос всего на 1% кв/кв и 12% г/г до 105 млрд руб. Чистая процентная маржа осталась неизменной кв/кв на уровне 3,8%. Чистый комиссионный доход вырос на 34% кв/кв и 17% г/г до 25,9 млрд руб. Отчисления в резервы увеличились на 56% г/г до 63,7 млрд руб., стоимость риска составила 2,5% (против 1,7% в 3К16). Доля неработающих кредитов снизилась до 6,4% к концу 2016 (7,2% за 9M16), коэффициент покрытия остался на уровне 1,05x. В прошлом году банк списал кредиты на сумму 162 млрд руб. (160 млрд руб. в 2015). Благодаря хорошему контролю затрат коэффициент затраты/доход улучшился до 41,7% в 4К16 (44,6% в 3К16). Коэффициент достаточности общего капитала снизился на 80 бп кв/кв до 14,6%. Чистая прибыль банка за год составила 51,6 млрд руб. против 1,7 млн руб. год назад. Во время телеконференции руководство подтвердило прогноз на 2017: чистая прибыль в размере около 100 млрд руб., стоимость риска ниже 2% и стабильная чистая процентная маржа.

( Читать дальше )

Новости рынков |ВТБ отчитается в среду, 1 марта и проведет телеконференцию. Годовой прогноз по чистой прибыли - 88 млрд руб.

- 27 февраля 2017, 14:49

- |

В среду, 1 марта, ВТБ представит отчетность за 4 кв. 2016 г. по МСФО и проведет телефонную конференцию. Мы ожидаем, что чистая прибыль сократится на 11% за квартал, но по итогам года будет примерно на уровне прогноза менеджмента (50 млрд руб., что соответствует ROAE, равному 3,7%). С учетом опубликованных ранее результатов за октябрь и ноябрь ЧПМ, по нашим оценкам, останется практически неизменной квартал к кварталу – 3,7%, а ЧПД потеряет 1%. Рост корпоративного кредитования, согласно нашим расчетам, составит 2% квартал к кварталу, розничного – 4%, впрочем, за год корпоративный сегмент в этом случае все равно окажется в минусе на 9% (в номинальном выражении, то есть примерно на уровне сектора). Розничный портфель к концу 2016 г., как мы прогнозируем, прибавил почти 13%, значительно опередив сектор.

Повышение операционной эффективности за счет присоединения Банка Москвы. Операционные расходы, по нашим расчетам, вырастут на 17% за квартал, но снизятся на 2% год к году. Расходы банка уже были ниже уровня годичной давности во 2 и 3 кв. 2016 г., что менеджмент объяснял синергией от присоединения Банка Москвы (в годовом выражении эффект прогнозировался на уровне 10 млрд руб.). Коэффициент Расходы/Доходы, таким образом, на конец года мог составить 48% против 58% в 2015 г. Стоимость риска (с учетом забалансовых гарантий) мы ожидаем на уровне 3 кв., то есть 1,9%, что будет означать примерно такое же значение показателя и по итогам года.

( Читать дальше )

Новости рынков |Показатель января прошлого года сформировал почти 30% чистой прибыли ВТБ по РСБУ за 2016 год.

- 17 февраля 2017, 11:44

- |

Чистая прибыль ВТБ за январь 2017 года по РСБУ снизилась в 2,8 раза — до 6,5 млрд руб.

Чистая прибыль банка ВТБ за январь 2017 года составила 6,487 млрд руб. против 18,148 млрд руб. за январь прошлого года. Об этом свидетельствуют расчеты на основе оборотной ведомости банка, опубликованной на сайте Банка России. Убыток до налогообложения составил 126,080 млрд руб. против прибыли 18,135 млрд руб. за январь прошлого года.

Чистая прибыль банка ВТБ за январь 2017 года составила 6,487 млрд руб. против 18,148 млрд руб. за январь прошлого года. Об этом свидетельствуют расчеты на основе оборотной ведомости банка, опубликованной на сайте Банка России. Убыток до налогообложения составил 126,080 млрд руб. против прибыли 18,135 млрд руб. за январь прошлого года.

Более детальное раскрытие информации отсутствует. ВТБ на ежемесячной основе публикует результаты по МСФО: они более детально раскроют причину столь серьезного снижения прибыли. Мы считаем, что это связано с высокой базой января прошлого года, когда ВТБ распускал резервы. Отметим, что показатель января прошлого года сформировал почти 30% чистой прибыли банка по РСБУ за 2016 год.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс