SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты ТМК за 4 кв. оказались сильнее по сравнению с предыдущим кварталом.

- 16 января 2017, 10:37

- |

ТМК ОПУБЛИКОВАЛА СИЛЬНЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 4К

«ТМК» поставила 882 тыс т труб, что предполагает рост на 7,4% кв/кв за счет, преимущественно, роста поставок сварных линейных труб и бесшовных труб нефтегазового сортамента в российском дивизионе. Продажи бесшовных труб увеличились на 3,1% кв/кв до 633 тыс т, а продажи сварных труб выросли на 20% кв/кв до 249 тыс т. Американский дивизион зафиксировал снижение поставок на 14% кв/кв до 116 тыс т, однако компания утверждает, что это было разовое снижение и указывает на сильный рост в начале 2017. Компания представила смешанный прогноз на 2017 — она ожидает снижения продаж труб большого диаметра из-за завершения/переноса сроков строительства крупных трубопроводных проектов, неизменных продаж сварных труб и умеренного роста продаж труб нефтегазового сортамента в России. В целом, объемы поставок в 2017 должны оказаться выше г /г.

«ТМК» поставила 882 тыс т труб, что предполагает рост на 7,4% кв/кв за счет, преимущественно, роста поставок сварных линейных труб и бесшовных труб нефтегазового сортамента в российском дивизионе. Продажи бесшовных труб увеличились на 3,1% кв/кв до 633 тыс т, а продажи сварных труб выросли на 20% кв/кв до 249 тыс т. Американский дивизион зафиксировал снижение поставок на 14% кв/кв до 116 тыс т, однако компания утверждает, что это было разовое снижение и указывает на сильный рост в начале 2017. Компания представила смешанный прогноз на 2017 — она ожидает снижения продаж труб большого диаметра из-за завершения/переноса сроков строительства крупных трубопроводных проектов, неизменных продаж сварных труб и умеренного роста продаж труб нефтегазового сортамента в России. В целом, объемы поставок в 2017 должны оказаться выше г /г.

Результаты за 4К оказались ожидаемо сильнее по сравнению с предыдущим кварталом, поскольку в 3К обычно наблюдается сезонное снижение продаж. Мы подтверждаем нашу позитивную позицию по «ТМК» из-за стабилизации цен на нефть и разворота в финансовых показателях американского дивизиона. Мы считаем, что рынок будет обращать внимание на показатель EBITDA американского дивизиона за 4К — позитивное значение должно стать катализатором для акций, на наш взгляд.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Продажа ТМК ломозаготовительного актива снизит долговую нагрузку.

- 22 декабря 2016, 11:18

- |

ТМК ПРОДАЛА СВОЙ ЛОМОЗАГОТОВИТЕЛЬНЫЙ АКТИВ ОСНОВНОМУ АКЦИОНЕРУ

Как сообщает «Коммерсант», «ТМК» продала «ТМК Чермет» «Группе «Синара», контролируемой основным акционером компании Дмитрием Пумпянским, за 5 млрд руб. или около 80 млн долл. По имеющейся информации, компания приобрела актив в 2015 году за 2,7 млрд руб. для экономии на затратах. Сделка уже закрыта.

Как сообщает «Коммерсант», «ТМК» продала «ТМК Чермет» «Группе «Синара», контролируемой основным акционером компании Дмитрием Пумпянским, за 5 млрд руб. или около 80 млн долл. По имеющейся информации, компания приобрела актив в 2015 году за 2,7 млрд руб. для экономии на затратах. Сделка уже закрыта.

Эта сделка вписывается в рамки заявлений компании, что она может избавиться от некоторых непрофильных активов, чтобы снизить долговую нагрузку. Мы приветствуем усилия основного акционера помочь своему трубному активу, однако размер денежных средств, полученных от сделки, не высок по сравнению с 2,6 млрд долл. чистого долга (около 3%), и не сможет существенно изменить долговой профиль, на наш взгляд.АТОН

Новости рынков |S&P подтвердило рейтинг ТМК

- 25 ноября 2016, 22:43

- |

Рейтинговое агентство S&P подтвердило долгосрочный кредитный рейтинг ОАО «Трубная металлургическая компания» (ТМК) на уровне «B+» с «негативным» прогнозом.

Подтверждение рейтингов отражает ожидания агентства о том, что ТМК сохранит адекватную для данного уровня рейтинга кредитоспособность в следующие два года, в частности, свободный денежный поток от операционной деятельности (free operating cash flow — FOCF) останется позитивным, а отношение «скорректированный долг/EBITDA» уменьшится до уровня устойчиво ниже 4,5x". Аналитики S&P отмечают, что российский нефтегазовый сектор продемонстрировал гибкость в условиях низких цен на сырье благодаря благоприятному налоговому режиму, что нашло отражение в сохранении высоких объемов буровых работ, а также продаж труб для нефтегазовой отрасли, выпускаемых ТМК, с учетом лидирующей позиции компании в этом сегменте в РФ. Помимо этого, американское подразделение ТМК может улучшить свои показатели, поскольку, на рынке стальных труб США могут появиться признаки восстановления в 2017 году, — сообщается в пресс-релизе.

( Читать дальше )

Подтверждение рейтингов отражает ожидания агентства о том, что ТМК сохранит адекватную для данного уровня рейтинга кредитоспособность в следующие два года, в частности, свободный денежный поток от операционной деятельности (free operating cash flow — FOCF) останется позитивным, а отношение «скорректированный долг/EBITDA» уменьшится до уровня устойчиво ниже 4,5x". Аналитики S&P отмечают, что российский нефтегазовый сектор продемонстрировал гибкость в условиях низких цен на сырье благодаря благоприятному налоговому режиму, что нашло отражение в сохранении высоких объемов буровых работ, а также продаж труб для нефтегазовой отрасли, выпускаемых ТМК, с учетом лидирующей позиции компании в этом сегменте в РФ. Помимо этого, американское подразделение ТМК может улучшить свои показатели, поскольку, на рынке стальных труб США могут появиться признаки восстановления в 2017 году, — сообщается в пресс-релизе.

( Читать дальше )

Новости рынков |ТМК отчитался за 9мес.2016 г. по МСФО - ожидаемо слабые результаты

- 19 ноября 2016, 08:26

- |

Аналитики Промсвязьбанка отметили, что ТМК удается удерживать приемлемую рентабельность, несмотря на ожидаемо слабые результыты за 9 мес. 2016 г.

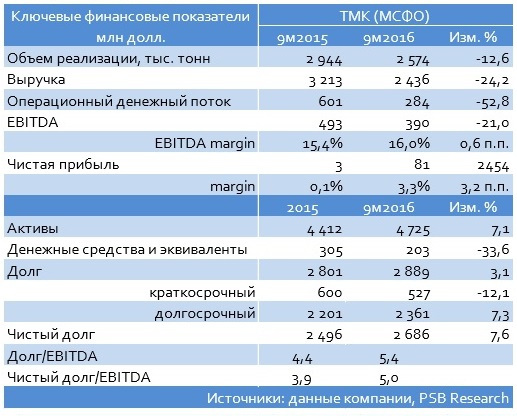

ТМК отчиталась за 9 мес. 2016 г. по МСФО – результаты оказались ожидаемо слабыми на фоне снижения инвестиционной активности нефтяных компаний как в России, так и США, а также меньших объемов закупок труб для строительства трубопроводов. Так, общий объем реализации продукции за 9 мес. 2016 г. снизился на 12,6% г/г до 2,57 млн тонн. На финансовых показателях отразился эффект курсового пересчета в доллары. В итоге, выручка за 9 мес. 2016 г. сократилась на 24% г/г до 2,4 млрд долл., показатель EBITDA – на 21% г/г до 390 млн долл., EBITDA margin составила 16% («+0,6 п.п.» г/г). С позитивной стороны можно отметить, что ТМК удается удерживать приемлемую рентабельность. EBITDA margin, исходя из результатов за 9 мес. 2016 г., в 2016 г. может быть на уровне 2015 г. ТМК ожидает сезонного роста спроса на трубы российскими нефтяными компаниями в 4 кв., что должно оказать некоторую поддержку годовым результатам. Долговая нагрузка ТМК за 9 мес. показала рост на фоне сокращения EBITDA – метрики Чистый долг/EBITDA составила 5,0х против 3,9х в 2015 г. ТМК перенесла срок погашения долга в размере 237 млн долл. с 4 кв. 2016 г. на 3 года, во многом закрыв вопрос краткосрочного рефинансирования. Впрочем, компании теперь предстоит преодолеть пик выплат в 2019 г. Слабые результаты ТМК могут отразиться ростом доходности евробондов, под давлением может быть длинный выпускТМК-20. Единственный рублевый бонд ТМК БО-05 дает премию к ЕвразХолдинг Финанс 08, что выглядит оправданным.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс