United Traders

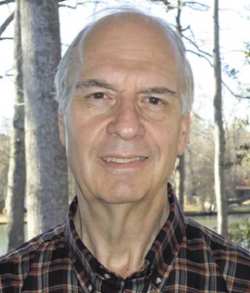

Лесли Мейсонсон (Leslie Masonson): Инвестирование в ETF

- 22 сентября 2017, 10:45

- |

Хотите знать больше о возможности использования биржевых фондов (ETF) в торговле?Лесли Н. Мейсонсон — активный трейдер ETF и президент Cash Management Resources, консультационной фирмы, специализирующейся на стратегиях торговли ETF. Он автор ряда книг по торговле и ведущий блога в интернете.

Хотите знать больше о возможности использования биржевых фондов (ETF) в торговле?Лесли Н. Мейсонсон — активный трейдер ETF и президент Cash Management Resources, консультационной фирмы, специализирующейся на стратегиях торговли ETF. Он автор ряда книг по торговле и ведущий блога в интернете.

Одним из последних новшеств в сфере ETF за последние годы стало введение понятия «фактор», призванного повысить эффективность и минимизировать риски по сравнению с традиционным подходом, основанным на рыночной капитализации.

Такой фактор представляет собой определенную характеристику бумаги, которая продемонстрировала свою способность приносить доход не ниже среднего при меньшей рисковой нагрузке на торговый счет. В качестве предвестника основанных на факторах ETF, Morningstar в 2000 году представила свой стиль торговли акциями, который включал в себя девять наборов акций (большой, средней и малой капитализации) нанесенных на вертикальную ось, а также стоимость, смешение и рост, нанесенные на горизонтальную ось. Акции помещались в один из этих наборов, после чего сравнивалась их результативность.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

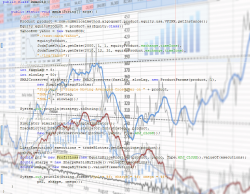

Сезонность в трейдинге: Оптимизация алгоритмических торговых стратегий

- 20 сентября 2017, 23:17

- |

На рынках часто возникают тренды, которые подчиняются сезонным закономерностям.Поэтому, когда вам кажется, что система торговли не дает той отдачи, на которую вы рассчитывали, может быть полезно провести анализ сезонности, чтобы оптимизировать торговую систему.

На рынках часто возникают тренды, которые подчиняются сезонным закономерностям.Поэтому, когда вам кажется, что система торговли не дает той отдачи, на которую вы рассчитывали, может быть полезно провести анализ сезонности, чтобы оптимизировать торговую систему.

Сезонность рынка и алгоритмические стратегии — две концепции, которые, при правильном использовании, могут дать трейдерам и инвесторам преимущество. Сезонность — это статистически очевидная, повторяющаяся модель поведения рынка. Системы алгоритмической торговли используют специально разрабатываемые быстрые и точные автоматизированные технологии и подходы к анализу рынка и работы на нем.

Разные подходы имеют разный потенциал. В данной статье мы исследуем преимущества, которые можно получить при их объединении. Начнем с преимуществ, которые предлагает каждый подход.

( Читать дальше )

Азиз Мустафа (Azeez Mustapha): Сколько можно заработать трейдингом?

- 15 сентября 2017, 22:17

- |

Мы торгуем, потому что хотим заработать денег. Но сколько реально трейдер может зарабатывать в день, неделю, месяц, год? В данной статье мы рассмотрим то, какие цели следует перед собой ставить.

Мы торгуем, потому что хотим заработать денег. Но сколько реально трейдер может зарабатывать в день, неделю, месяц, год? В данной статье мы рассмотрим то, какие цели следует перед собой ставить.

Сколько можно заработать торговлей? Этот вопрос задает большинство трейдеров — от новичков до профессионалов. Однако на него нет простого ответа. Цель трейдера — зарабатывать деньги, хотя деньги, на самом деле, являются лишь побочным продуктом правильной работы с хорошим торговым планом.

Реалистичны ли ваши ожидания?

Один мой друг однажды поинтересовался, сколько я зарабатываю торговлей в месяц. Я сказал, что хочу получать всего 1% в месяц, независимо от размера моего торгового счета, а в отдельные месяцы удается заработать больше. Он предполагал, что я назову ориентир от 20% до 50%, поэтому был разочарован моим ответом. Фантазии приятны, но не реалистичны. Да, торговлей можно зарабатывать на жизнь, и можно быть стабильно прибыльным трейдером. Но каким может быть ваш доход? Что касается суммы, которую можно заработать за определенный период времени, у людей обычно возникают нереалистичные ожидания.

( Читать дальше )

Кассандра Ванг (Cassandra Wang): Использование корреляции при торговле S&P 500

- 13 сентября 2017, 23:31

- |

Вы торгуете активами, которые имеют положительную корреляцию или предпочитаете те, которые ходят по-разному? Давайте рассмотрим, как стратегия корреляции соотносится со стратегией пересечения скользящих средних и стратегией «купить и держать».

Вы торгуете активами, которые имеют положительную корреляцию или предпочитаете те, которые ходят по-разному? Давайте рассмотрим, как стратегия корреляции соотносится со стратегией пересечения скользящих средних и стратегией «купить и держать».

Термином «корреляция» обозначается взаимосвязь между двумя финансовыми инструментами. Наличие сильной положительной корреляции означает, что две переменные двигаются вместе, в то время как в случае сильной отрицательной корреляции, они ходят в разных направлениях. Поэтому, если мы знаем, насколько сильно коррелированы два актива, то можем сделать предположение о поведении одного из них на основании поведения второго. На финансовых рынках, когда движение одного актива соответствует движению других активов, говорят, что имеет место корреляция между активами.

Корреляция между активами — не новая идея. Например, Джон Мерфи (John Murphy) рассматривал корреляцию в своей книге «Межрыночный технический анализ» (Intermarket Technical Analysis). Он описывал взаимосвязи между классами активов и советовал трейдерам и инвесторам помнить о возможности изменения такой корреляции в разных условиях рынка. Проводились и другие исследования этой темы.

( Читать дальше )

Интервью с трейдером: Эд Добсон (Ed Dobson) о становлении независимого трейдера

- 11 сентября 2017, 23:40

- |

Бывший фьючерсный брокер, издатель и автор книг Эд Добсон (Ed Dobson) всегда ощущал тягу к рынкам.Этот интерес никогда не пропадал, и Эд не прекращал торговать, несмотря на большую занятость в брокерской фирме и книгоиздательском бизнесе. Он знал, что однажды вернется к более активной торговле. В течение многих лет он продолжал изучать графики, исследовать спреды, писать и публиковать книги по торговле, а также помогать своим клиентам из числа активных трейдеров. Он работал брокером в H.S. Kipnis, Harris Upham, Smith Barney и PaineWebber. В 1975 году он начал регулярно публиковать обучающие материалы по торговле и инвестированию. В 2009 году он прекратил этим заниматься, чтобы вернуться к тому, чем впервые занялся в 12-летнем возрасте, и полностью посвятить себя рынку. Добсон является автором и соавтором девяти книг по торговле. Его торговля основана на опционных стратегиях, но охватывает и другие рынки.

Бывший фьючерсный брокер, издатель и автор книг Эд Добсон (Ed Dobson) всегда ощущал тягу к рынкам.Этот интерес никогда не пропадал, и Эд не прекращал торговать, несмотря на большую занятость в брокерской фирме и книгоиздательском бизнесе. Он знал, что однажды вернется к более активной торговле. В течение многих лет он продолжал изучать графики, исследовать спреды, писать и публиковать книги по торговле, а также помогать своим клиентам из числа активных трейдеров. Он работал брокером в H.S. Kipnis, Harris Upham, Smith Barney и PaineWebber. В 1975 году он начал регулярно публиковать обучающие материалы по торговле и инвестированию. В 2009 году он прекратил этим заниматься, чтобы вернуться к тому, чем впервые занялся в 12-летнем возрасте, и полностью посвятить себя рынку. Добсон является автором и соавтором девяти книг по торговле. Его торговля основана на опционных стратегиях, но охватывает и другие рынки.

( Читать дальше )

Интервью с трейдером: Денис Глоба (Dennis Globa) о системах торговли

- 08 сентября 2017, 22:18

- |

Когда речь заходит о разработке систем торговли, на ум сразу приходит тестирование на истории, оптимизация, подгонка кривой и показатели результативности. Но каждый, кто прошел процесс обучения торговле и успешно применяет собственную систему, скажет вам, что затраченные усилия оправдывают себя. Денис Глоба (Dennis Globa), основатель и СЕО MultiCharts и TradingView, — тоже из их числа. Имея более 15 лет опыта торговли разными классами активов, он создал торговую платформу MultiCharts и онлайн-сообщество трейдеров TradingView, цель которых — предоставить трейдерам все возможности для разработки своих систем торговли.

Когда речь заходит о разработке систем торговли, на ум сразу приходит тестирование на истории, оптимизация, подгонка кривой и показатели результативности. Но каждый, кто прошел процесс обучения торговле и успешно применяет собственную систему, скажет вам, что затраченные усилия оправдывают себя. Денис Глоба (Dennis Globa), основатель и СЕО MultiCharts и TradingView, — тоже из их числа. Имея более 15 лет опыта торговли разными классами активов, он создал торговую платформу MultiCharts и онлайн-сообщество трейдеров TradingView, цель которых — предоставить трейдерам все возможности для разработки своих систем торговли.

Расскажите, как вы заинтересовались системами торговли?

Я узнал о системах, когда изучал торговлю. Я начинал торговать на форекс, а затем перешел на фьючерсы и акции. Хотя в торговле форекс есть свои преимущества, она является крайне рискованной из-за высокой волатильности и огромного плеча.

( Читать дальше )

Интервью с трейдером: Гавин Макмастер (Gavin McMaster) о жизни опционного трейдера

- 06 сентября 2017, 20:55

- |

Этот мастер торговли опционами утверждает: «Не нужно быть агрессивным трейдером, чтобы зарабатывать, как трейдер опционами». Изучив все, что мог, о торговле опционами, Гавин Макмастер (Gavin McMaster) решил взять дело в свои руки и начать торговать опционами. Он ни одного дня не проработал в отделе торговли финансовой компании, хотя такая мысль его посещала. Макмастер даже получил степень магистра в области прикладных финансов и инвестиций, но признает, что это не помогло ему учиться торговать опционами. Сейчас он придерживается очень консервативного стиля торговли опционами и считает, что терпение и умение ждать самых лучших формаций являются ключом к успешной торговле. Он предпочитает концентрироваться на стратегиях short volatility. Макмастер написал по торговле опционами пять книг, которые можно приобрести на Amazon.

Этот мастер торговли опционами утверждает: «Не нужно быть агрессивным трейдером, чтобы зарабатывать, как трейдер опционами». Изучив все, что мог, о торговле опционами, Гавин Макмастер (Gavin McMaster) решил взять дело в свои руки и начать торговать опционами. Он ни одного дня не проработал в отделе торговли финансовой компании, хотя такая мысль его посещала. Макмастер даже получил степень магистра в области прикладных финансов и инвестиций, но признает, что это не помогло ему учиться торговать опционами. Сейчас он придерживается очень консервативного стиля торговли опционами и считает, что терпение и умение ждать самых лучших формаций являются ключом к успешной торговле. Он предпочитает концентрироваться на стратегиях short volatility. Макмастер написал по торговле опционами пять книг, которые можно приобрести на Amazon.

Гавин, расскажите немного о себе и о том, как вы заинтересовались финансовыми рынками.

( Читать дальше )

Торговля по тренду: Ключ к успешной торговле акциями

- 04 сентября 2017, 16:52

- |

Каждый опытный трейдер скажет вам, что, если вы хотите добиться успеха в торговле акциями, нужно работать в направлении текущего рыночного тренда. Многие состоявшиеся трейдеры утверждают, что это самый простой способ заработать деньги на финансовых рынках.

Каждый опытный трейдер скажет вам, что, если вы хотите добиться успеха в торговле акциями, нужно работать в направлении текущего рыночного тренда. Многие состоявшиеся трейдеры утверждают, что это самый простой способ заработать деньги на финансовых рынках.

Морская волна — хорошее сравнение. Вспомните, как вы заходили в воду, находясь на пляже. Представьте себе крики чаек и плеск набегающей на песок воды. Вы заплыли далеко от берега и хотите вернуться назад. Как это сделать с минимальной затратой сил?

Ответ прост: нужно плыть вместе с каждой проходящей волной. Когда поток прекращается, просто ждите следующего, и так — до тех пор, пока не доберетесь до берега.

Точно такой подход нужно применять, чтобы двигаться вместе с рыночным трендом. Когда имеется сильный тренд, самое плохое, что вы можете сделать, — это попытаться идти против него. Проще всего просто плыть вместе с каждой очередной волной. Точно так, как вы делали это на море, только на этот раз речь идет о рыночных трендах и умении ими воспользоваться при появлении хорошего торгового сигнала.

( Читать дальше )

Интервью с трейдерами: Денам Уорд и Мардж Шералд о думающих машинах в трейдинге

- 01 сентября 2017, 11:49

- |

Как машинный интеллект может помочь нам в торговле? Оказывается, с помощью нейронных сетей, программное обеспечение может имитировать процесс мышления человека. Пролить свет на этот вопрос мы попросили двух людей, обладающих знаниями и опытом в области применения нейронных сетей на финансовых рынках.

Как машинный интеллект может помочь нам в торговле? Оказывается, с помощью нейронных сетей, программное обеспечение может имитировать процесс мышления человека. Пролить свет на этот вопрос мы попросили двух людей, обладающих знаниями и опытом в области применения нейронных сетей на финансовых рынках.

Денам Уорд (Denham Ward) — СЕО Ward Systems Group. Он начинал работать в сфере программирования нейронных сетей. Затем, в университете Колорадо, занимался применением нейронных сетей в медицинских и анестезиологических исследованиях. Получив диплом инженера-электромеханика, он начал работать в Ward Systems Group в качестве ведущего разработчика программы NeuroShell Trader, а впоследствии занял должность СЕО.

Мардж Шералд — президент Ward Systems Group и автор ряда статей по финансовому прогнозированию, экспертным системам и нейронным сетям. Она проводит семинары по NeuroShell Trader и помогает клиентам разрабатывать их собственные модели торговли.

( Читать дальше )

Торговля по тренду: Ключ к успешной торговле акциями

- 30 августа 2017, 10:47

- |

Каждый опытный трейдер скажет вам, что, если вы хотите добиться успеха в торговле акциями, нужно работать в направлении текущего рыночного тренда. Многие состоявшиеся трейдеры утверждают, что это самый простой способ заработать деньги на финансовых рынках.

Каждый опытный трейдер скажет вам, что, если вы хотите добиться успеха в торговле акциями, нужно работать в направлении текущего рыночного тренда. Многие состоявшиеся трейдеры утверждают, что это самый простой способ заработать деньги на финансовых рынках.

Морская волна — хорошее сравнение. Вспомните, как вы заходили в воду, находясь на пляже. Представьте себе крики чаек и плеск набегающей на песок воды. Вы заплыли далеко от берега и хотите вернуться назад. Как это сделать с минимальной затратой сил?

Ответ прост: нужно плыть вместе с каждой проходящей волной. Когда поток прекращается, просто ждите следующего, и так — до тех пор, пока не доберетесь до берега.

Точно такой подход нужно применять, чтобы двигаться вместе с рыночным трендом. Когда имеется сильный тренд, самое плохое, что вы можете сделать, — это попытаться идти против него. Проще всего просто плыть вместе с каждой очередной волной. Точно так, как вы делали это на море, только на этот раз речь идет о рыночных трендах и умении ими воспользоваться при появлении хорошего торгового сигнала.

( Читать дальше )

теги блога United Traders

- AMEX

- Apple

- Arche

- Aurora

- CME

- Day Trading NYSE

- daytrading

- egan-jones

- ES

- EUR USD

- EUREX

- forex

- FORTS

- Futures

- Groupon

- IPO

- moex

- NASDAQ

- NYSE

- Quadruple witching Day

- rockybeat

- S&P

- S&P500

- Stock

- Timothy Sykes

- trading

- Trading Floor

- Unaited Traders

- United Traders

- UnitedTraders

- UT

- UT challenge

- Utchallenge

- Utmagazine

- webinar

- акции

- алгоритмический трейдинг

- Алгоритмы

- алготрейдинг

- Алексей Марков

- Аналитика

- Анатолий Радченко

- бесплатно

- Биржа

- брокеры

- Василий Олейник

- вебинар

- видео

- Греция

- Дей-трейдинг

- дейтрейдинг

- ЕЦБ

- инвест идеи

- инвестиции

- инструкция

- Интервью

- Интересные Акции

- инфографика

- Испания

- как заработать на бирже

- конкурс

- кризис

- ликвидность

- Лучший частный инвестор

- маркет пульс

- ммвб

- мультирыночная торговая платформа

- Новости

- новости компаний

- обзор рынка

- обучение

- обучение трейдингу

- онлайн трансляция

- опционы

- оффтоп

- Познавательно

- Познавательное

- пошаговая работа

- пре-маркет США

- Премаркет

- прогноз

- проп трейдинг

- проп фирма

- проп-трейдинг

- радио трейдеров

- Рафаэль Григорян

- скальпинг

- Статистика

- США

- Тимоти Сайкс

- торговая платформа

- торговля онлайн

- торговые роботы

- Трейдер

- Трейдинг

- фондовая биржа

- фондовый рынок

- ФРС

- Фундаментальный анализ

- Фьючерсы