комментарии Александр Петров на форуме

-

Как курс рубля отразиться на размере дивидендов по префам и обычке при цене 75,80,85 рублей за доллар?

Как курс рубля отразиться на размере дивидендов по префам и обычке при цене 75,80,85 рублей за доллар? Брокер "Oткрытие": как мне проверить пользуется ли брокер остатками на моем счете ИИС

Брокер "Oткрытие": как мне проверить пользуется ли брокер остатками на моем счете ИИС

Добрый день! Где я могу глянуть (брокер «Oткрытие») дано ли право брокеру пользоваться остатками денежных средств и, недайбог, бумагами на моем счете ИИС. Я хотел бы отменить такое право, если оно предоставлено брокеру. Научите меня как.

Авто-репост. Читать в блоге >>> Знатоки поясните почему Уралкалий котируется не смотря на исключение, а Мегафон нет

Знатоки поясните почему Уралкалий котируется не смотря на исключение, а Мегафон нет

Почему Уралкалий котируется не смотря на исключение, а Мегафон нет:

Режим торгов на бирже у обоих тикеров одинаковый — «Т+: Акции и ДР — безадрес.».

В истории инструментов у обоих значится «Приостановка торгов» (у Уралкалия с «20.09.2019», у Мегафона с «03.06.2019»).

Ссылки не торги:

https://www.moex.com/ru/issue.aspx?code=URKA

https://www.moex.com/ru/issue.aspx?code=mfon

Авто-репост. Читать в блоге >>> Знатоки поясните почему Уралкалий котируется не смотря на исключение, а Мегафон нет

Знатоки поясните почему Уралкалий котируется не смотря на исключение, а Мегафон нет

Почему Уралкалий котируется не смотря на исключение, а Мегафон нет:

Режим торгов на бирже у обоих тикеров одинаковый — «Т+: Акции и ДР — безадрес.».

В истории инструментов у обоих значится «Приостановка торгов» (у Уралкалия с «20.09.2019», у Мегафона с «03.06.2019»).

Ссылки не торги:

https://www.moex.com/ru/issue.aspx?code=URKA

https://www.moex.com/ru/issue.aspx?code=mfon

Авто-репост. Читать в блоге >>>

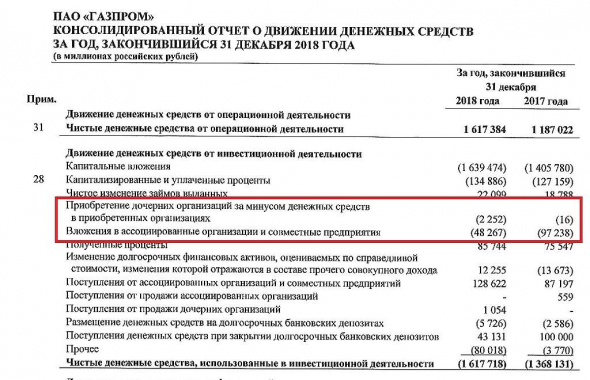

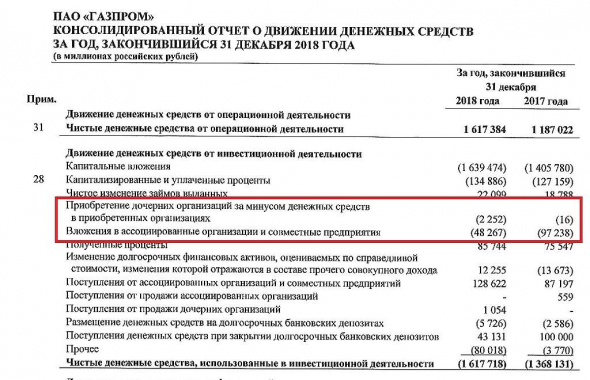

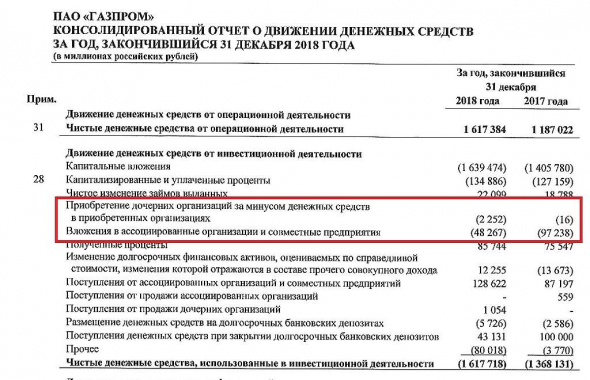

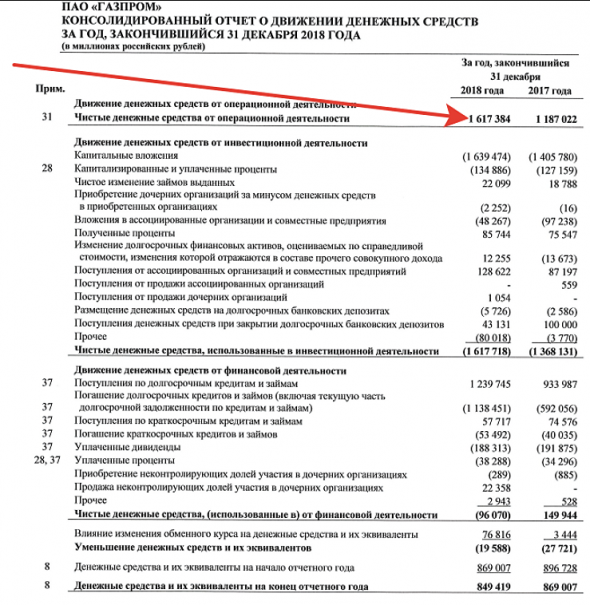

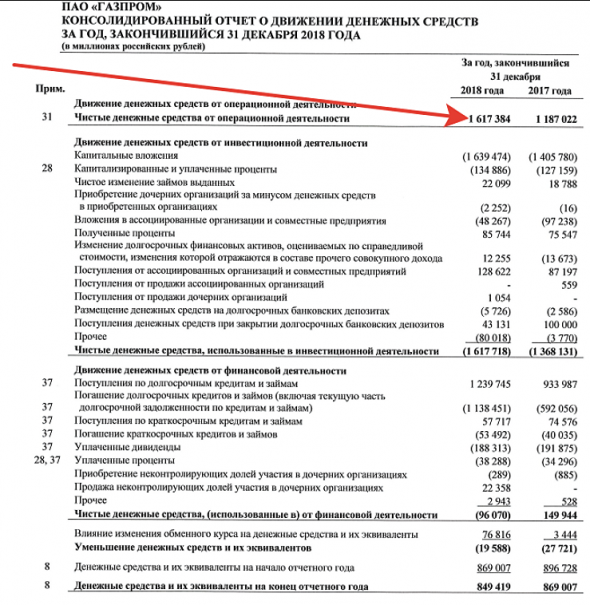

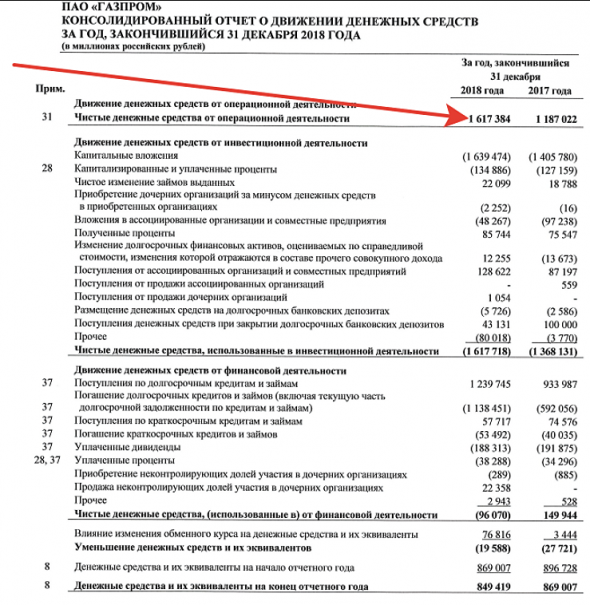

Скажите, а почему при расчете FCF из денежных средств от операционной деятельности отнимаются капитальные вложения, но почему-то не отнимаются вложения в приобретение дочерних организаций и вложения в ассоциированные предприятия и совместные предприятия? Ведь эти приобретаемые организации могут иметь и станки и параходы. По сути чем эти виды затрат не капзатраты то?

Александр Петров,

Не понял. Там же скобочки стоят. Значит эти статьи тоже вычитаются.

Юрий Екимов, в отчете ошибки нет, в отчетности все четко, мой вопрос не про отчетность, а про методику расчета показателя «FCF». В самой отчетности FCF не фигурирует, но при его расчете на основании ОДДС из OCF отнимают капвложения. Вот у меня вдруг возник вопрос, а достаточно ли из OCF вычесть только капвложения. Почему бы считая FCF из OCF еще не отнять бы и покупки дочерних фирм. Ведь это по сути же капвложения.

Александр Петров,

Так и я о том же. Судя по Вашему скриншоту, они тоже вычитаются. Ибо заключены в скобки.

Юрий Екимов, перечитайте еще раз мое прошлое сообщение (я его корректировал для понятности).

Скажите, а почему при расчете FCF из денежных средств от операционной деятельности отнимаются капитальные вложения, но почему-то не отнимаются вложения в приобретение дочерних организаций и вложения в ассоциированные предприятия и совместные предприятия? Ведь эти приобретаемые организации могут иметь и станки и параходы. По сути чем эти виды затрат не капзатраты то?

Александр Петров,

Не понял. Там же скобочки стоят. Значит эти статьи тоже вычитаются.

Юрий Екимов, в отчете ошибки нет, в отчетности все четко, мой вопрос не про отчетность, а про методику расчета показателя «FCF». В самой отчетности FCF не фигурирует, но при его расчете берутся данные из ОДДС: из OCF отнимают капвложения (FCF=1617384-1639474=-22090. Далее эти -22090 корректируется на депозиты получаем FCF равный 488000 млн.руб.). Но вот у меня вдруг возник вопрос, а достаточно ли из OCF вычесть только капвложения. Почему бы считая FCF из OCF еще не отнять и покупки дочерних фирм. Ведь это по сути как капвложения в будущее фирмы. Скажите, а почему при расчете FCF из денежных средств от операционной деятельности отнимаются капитальные вложения, но почему-то не отнимаются вложения в приобретение дочерних организаций и вложения в ассоциированные предприятия и совместные предприятия? Ведь эти приобретаемые организации могут иметь и станки и параходы. По сути чем эти виды затрат не капзатраты то?

Скажите, а почему при расчете FCF из денежных средств от операционной деятельности отнимаются капитальные вложения, но почему-то не отнимаются вложения в приобретение дочерних организаций и вложения в ассоциированные предприятия и совместные предприятия? Ведь эти приобретаемые организации могут иметь и станки и параходы. По сути чем эти виды затрат не капзатраты то?

Сургутнефтегаз

Смотря на исторические данные и достаточно высокий рост Сургутнефтегаз, или обычка должна снизиться, или превил акции должны ещё подрасти именно по отношению к обычке (то есть возможен вариант падения обеих бумаг, но обычка должна тогда валиться сильнее). В общем посыл в том, что бумаги слишком сильно разошлись в спреде.

Авто-репост. Читать в блоге >>>

killanalitic, Как раз исторически если посмотреть, то обычка может в 4 раза стать дороже префов. Смотрите 1998-1999, 2008 годы. Тем более годы эти кризисные, а тут все на смартлабе как раз и ждут кризис…

Флешмоб «зашорти сургут»

Друзья, добрый день!

Предлагаю всем флешмоб: зашортить акции сургутнефтегаза или фьюч и написать насколько.

Лично я: шорт SNGR-3.20 по 52600. Десять штук.

А вы уже зашортили шургут?!

Авто-репост. Читать в блоге >>>

Йозеф Швейк, что застрял в шорте? Разрешите делитантский вопрос

Разрешите делитантский вопрос

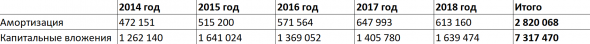

А что разве капитальные вложения и амортизация это не одни и те же суммы?

Смотрю отчетность Газпрома и пытаюсь понять почему суммы амортизации меньше в два раза сумм капвложений, которые в ОДДС:

Амортизация по МСФО за 5 лет вышла 2 820 068.

Капвложения по МСФО за 5 лет образовали сумму 7 317 470.

Или что-то нужно еще прибавить к амортизации чтобы выйти на капвложения?

Авто-репост. Читать в блоге >>>

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

Александр Петров, см. слайд 9

lezhin, честно говоря все равно не разобрался. Банковские вклады принесли 510 млрд в виде процентов? Лол

Александр Петров, я доя себя понял, что эти 510 формально должны входить в оперкэш, а по сути нет. поэтому их сначала показали в оперкэше, а потом показали по сути

lezhin, Я конечно в это не верю, ну а вдруг это обычная манипуляция цифрами для красоты презентации. Хотелось бы просто подробнее понять этот момент, ведь, я так понял, теперь каждая новая презентация будет сталкивать нас с этими правками. Хотелось бы разобраться один раз и навсегда что это за правки такие применены к FCF. Я поэтому сюда и спросил, может кто уже разобрался.

Мне кажется архиважно разобраться в сути этой правки на фоне того, что финансовый директор компании Фамил Садыгов сказал, что новая политика приведет дивиденды в соответствие с денежными потоками «Газпрома»)))))

Из отрицательного показатель превращается в положительный, а что это понять не могу.

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

Александр Петров, см. слайд 9

lezhin, честно говоря все равно не разобрался. Банковские вклады принесли 510 млрд в виде процентов? Лол Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

О перспективах в паре USD/RUB

О перспективах в паре USD/RUB

Я бы исходил из того что ЦБ ориентирован на таргетирование определенного значения инфляции, соответственно, если ЦБ проявит неотступность в своем намерении, то денежная масса будет прогнозируема. Чего не возможно сейчас сказать про USD, в данный момент ФРС обречена печатать деньги, в противном случае возникнет медвежий рынок и сворачивание экономической деятельности. Выходит в паре USD/RUB слабым звеном выступает USD.

И все вроде бы так, но есть тонкий момент. Не факт что нашему ЦБ удастся выдержать свой курс в избранной политике таргетирования высокой инфляции. Если в США случится финансовый шторм, то инвесторам потребуется ликвидность. А это значит что все иностранные вложения в Россию (которые растут сейчас рекордными темпами) буду распроданы, что подорвет курс рубля. Т.е. ЦБ России опять окажется между тремя угрозами, которые уже давали о себе знать в 2008 году.

1. В результате финансового шторма в США произойдет падение экономической активности в самом США и ряде стран тесной экономической интеграции с США. Падение активности экономик Западных стран приведет к сокращению потребления нефти (заводы которым нужна нефть встали, транспорт, перевозящий товары заводов тоже встал), эта ситуация с нефтью приведет к падению ВВП России, что снизит приток долларов в наш ЦБ, кроме того, падение ВВП всегда подстегивает инфляцию Ведь деньги ранее участвующие в экономике будут выброшены из экономики, что увеличит не связанную денежную массу и подкинет головной боли нашему ЦБ, которому придется продавать доллары и скупать свои же рубли. Как вы понимаете радости в этом для него мало.

Авто-репост. Читать в блоге >>>

Может обсуждалось. У меня такой вопрос. В уставе компании записано, привилегированные акции Общества могут конвертироваться в обыкновенные акции Общества. Решение о конвертации акций принимается Советом директоров Общества по требованию акционеров — их владельцев. Таким образом, если не рассматривать ущербные дивиденды, получается что акции привилегированные обладают ценностью, вполне сопоставимой с АО, ведь, если я правильно понял, их владельцы, могут требовать их конвертации в акции обыкновенные. Насколько вообще это реализуемый сценарий? Ситуация с дивполитикой по префам в компании О_оочень не типичная, я бы даже назвал перекошенная, в сравнении с политиками других российских компаний.

Александр Петров, Конвертация префов в обычку может быть только при консолидации с НКНХ и переходом на единую акцию, но это вопрос длительного времени. Обычка смотрится лучше, дивдоходность за 2019г-8%.

Николай, если почитать устав, то гипотетически есть и иные сценарии. Или вы говорите о консолидации с НКНХ как наиболее вероятном благоприятном? Это интрересный сценари, но все же мы отвлеклись. Мой вопрос про другое.

Дивдоходности 8% по обычке, я в курсе. Но ведь именно это обстоятельство и должно вроде как подстегивать пересмотр дивполитики касательно префов. В противном случае у держателей префов может возникнуть сильное желание конвертировать свои акции в обыкновенные акции, что де-юре возможно по букве Устава. Вот я и спрашиваю. Насколько ЭТО реалистичный сценарий де-факто? Может обсуждалось. У меня такой вопрос. В уставе компании записано, привилегированные акции Общества могут конвертироваться в обыкновенные акции Общества. Решение о конвертации акций принимается Советом директоров Общества по требованию акционеров — их владельцев. Таким образом, если не рассматривать ущербные дивиденды, получается что акции привилегированные обладают ценностью, вполне сопоставимой с АО, ведь, если я правильно понял, их владельцы, могут требовать их конвертации в акции обыкновенные. По сути задействовав механизм конвертации можно стать владельцем компании в 10 раз дешевле. Ситуация с дивполитикой по префам в компании не типичная, я бы даже назвал перекошенная. Насколько вообще это реализуемый сценарий?

Может обсуждалось. У меня такой вопрос. В уставе компании записано, привилегированные акции Общества могут конвертироваться в обыкновенные акции Общества. Решение о конвертации акций принимается Советом директоров Общества по требованию акционеров — их владельцев. Таким образом, если не рассматривать ущербные дивиденды, получается что акции привилегированные обладают ценностью, вполне сопоставимой с АО, ведь, если я правильно понял, их владельцы, могут требовать их конвертации в акции обыкновенные. По сути задействовав механизм конвертации можно стать владельцем компании в 10 раз дешевле. Ситуация с дивполитикой по префам в компании не типичная, я бы даже назвал перекошенная. Насколько вообще это реализуемый сценарий?

Поясните, из каких средств МГТС платит уже который год столь высокие дивиденды:

2018 год

Прибыль МСФО — 11 880 000 тыс.руб.

Дивиденды (АО+АП) — 21 996 465 тыс.руб.

2017 год

Прибыль МСФО — 10 861 000 тыс.руб.

Дивиденды (АО+АП) — 22 186 910 тыс.руб.

2016 год

Прибыль МСФО — 13 104 000 тыс.руб.

Дивиденды (АО+АП) — 21 139 460 тыс.руб.

2015 год

Прибыль МСФО — 14 707 000 тыс.руб.

Дивиденды (АО+АП) — 1 752 788 тыс.руб.

2014 год

Прибыль МСФО — 12 294 000 тыс.руб.

Дивиденды (АО+АП) — 2 433 296 тыс.руб.

ИТОГО ПРИБЫЛЬ МСФО 2014-2018: 62 846 000 тыс.руб.

ИТОГО ДИВИДЕНДЫ 2014-2018: 69 508 921 тыс.руб.

Справочно: прибыль по РСБО 2014-2018: 69 508 921 тыс.руб.

За 2019 год такая же картина — дивиденды 22 млрд.

Это все больше прибыли. Кто-нибудь прокомментирует за счет каких ресурсов компания поддерживает столь высокий уровень выплат?

Разумно ли это?

Александр Петров, Если обратить внимание на статью Нераспределенная прибыль то станет ясно откуда деньги) Они ещё миниму 2 года могут платить такие дивы, а то и дольше!

Servise, Когда деньги закончатся, акции пойдут вниз, если прибыль не увеличится. Темпы роста прибыли не впечатляют. Зато в компании задали планку, соответствующую прибыли в два раза больше от текущего уровня. А кто-нибудь в курсе, инсайдеры, крупные владельцы бизнеса, часом, не продают свои пакеты? Поясните, из каких средств МГТС платит уже который год столь высокие дивиденды.

Поясните, из каких средств МГТС платит уже который год столь высокие дивиденды.

2018 год

Прибыль МСФО — 11 880 000 тыс.руб.

Дивиденды (АО+АП) — 21 996 465 тыс.руб.

2017 год

Прибыль МСФО — 10 861 000 тыс.руб.

Дивиденды (АО+АП) — 22 186 910 тыс.руб.

2016 год

Прибыль МСФО — 13 104 000 тыс.руб.

Дивиденды (АО+АП) — 21 139 460 тыс.руб.

2015 год

Прибыль МСФО — 14 707 000 тыс.руб.

Дивиденды (АО+АП) — 1 752 788 тыс.руб.

2014 год

Прибыль МСФО — 12 294 000 тыс.руб.

Дивиденды (АО+АП) — 2 433 296 тыс.руб.

ИТОГО ПРИБЫЛЬ МСФО 2014-2018: 62 846 000 тыс.руб.

ИТОГО ДИВИДЕНДЫ 2014-2018: 69 508 921 тыс.руб.

Справочно: прибыль по РСБО 2014-2018: 69 508 921 тыс.руб.

За 2019 год такая же картина — дивиденды 22 млрд.

Медианная прибыль 13 млрд. соответствует возможности платить по 140 рублей на одну акцию, фактически же компания каким-то образом поддерживает уровень выплат 232 руб/акция (АО, АП).

Это все больше прибыли. Кто-нибудь прокомментирует за счет чего?

Разумны ли столь высокие выплаты?

Не знаю озвучивалась такая версия или нет. Напишу. Я думаю взлет обыкновенных акций связан с инсайдерскими действиями по выкупу обычки по цене дешевле префов по причине того, что кому-то известны намерения компании платить сопоставимые дивиденды по АО и АП. В этой связи АО Сургута должна корректироваться вверх к ценам на АП.

Александр Петров, Так точно, озвучивалась. Я такого же мнения по данному событию. Но на текущую дату, в принципе, спрэд между АО и АП довольно приличный, мог бы уже быть немного поменьше. Отсюда напрашивается небольшой лонг префов.

Дмитрий Лазарев, сама идея лонга АП мне нравится, учитывая высокий дивидендный доход по этой бумаге, но вот только если это не арбитражный лонг с одновременной продажей АО. Ведь префы могут и дальше падать относительно обычки, такое уже было у Сургута в 1998-2000 и 2008-2009 годах. Вставать в лонг по АП и шортить АО будет особенно странным решением для трейдера, у которого имеются убеждения в том, что сейчас предверие кризисного времени. А такое убеждение как раз у большинства на этом форуме. В кризисные годы АО Сургута стоили намного выше АП. Например 10.01.1999 АО была в 4,4 раза дороже АП. Осенью 2008 года АО были в 3,5 раз дороже АП. Если такое повторится при текущей цене префов, то АО могут взлететь выше 100 руб, а префы так и останутся. Но для этого, видимо, нужно уравняться по дивидендам, иначе не ясно за что отдавать такие деньги за АО.