Избранное трейдера 2153sved

Пирамидинг практическое применение

- 25 июня 2019, 20:58

- |

Кстати про пирамидинг написал отличную книгу трейдер, который работал в ЦБ Ренат Валеев https://smart-lab.ru/books/iskusstvo-treidinga/ Там все очень хорошо рассказано.

Ну а для тех кто не знает, что это и хочет узнать, вот описание с сайта юнатов:

Пирамидинг – это один из методов увеличения капитала при биржевой торговле. Суть этого метода заключается в последовательном открывании нескольких сделок при благоприятном тренде.

Основные положения

В первую очередь необходимо отметить тот факт, что пирамидинг не является торговой стратегией, как например скальпинг, а представляет собой лишь способ увеличения прибыли. Одна из главных особенностей этого метода – минимальные риски при высоких показателях дохода.

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 35 )

Трейдуру..

- 25 июня 2019, 00:52

- |

12 УДИВИТЕЛЬНЫХ ПРИЧИН ПОЧЕМУ ПРОФЕССИОНАЛЬНЫЕ ТРЕЙДЕРЫ ДЕЛАЮТ ДЕНЬГИ

Большинство трейдеров, которые борются за выживание на рынке, кажется думают что делать последовательно деньги на рынках чрезвычайно трудно, и что они никак не могут этого достигнуть. Ну а в сегодняшнем уроке я собираюсь посвятить вас в небольшой секрет, что делать деньги на рынках не так уж сложно, как вы думаете. На самом деле, вы даже, наверное, удивитесь, узнав, что уже имеете необходимые знания, чтобы торговать как профессионал, вы просто должны эффективно использовать их.

Я считаю, что большинство трейдеров, которым не удается последовательно делать деньги на рынках, уже знают, что им необходимо сделать, чтобы стать успешными, но они неправильно используют эти знания. Все трейдеры имеют мотивацию к зарабатыванию денег на рынках, но большинство из них фокусируется на неправильных вещах. Попробую свести основные различия между профессионалами и любителями, я бы сказал так: профессиональные трейдеры мотивированы долгосрочным результатом их взаимоотношений с рынками, в то время как любители мотивированы краткосрочным результатом. После того, как вы узнаете, что можете последовательно зарабатывать деньги на рынках, отказавшись от импульсивного желания «делать деньги здесь и сейчас», вы пересечете порог мышления и торговли любителя и станете профессиональным трейдером.

( Читать дальше )

Как заработать на дивидендах? ДТС №3

- 24 июня 2019, 19:03

- |

Как заработать на дивидендах? ДТС №3

Введение

Сейчас полным ходом идет большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

Открываю общий доступ к своей системе индикатор

- 19 июня 2019, 16:19

- |

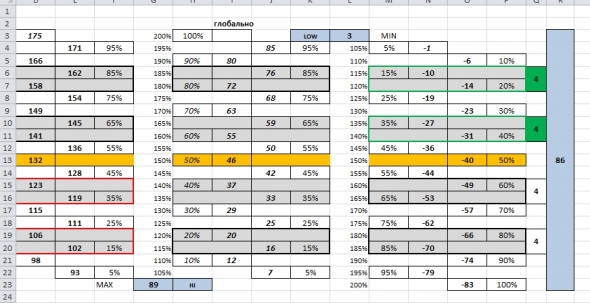

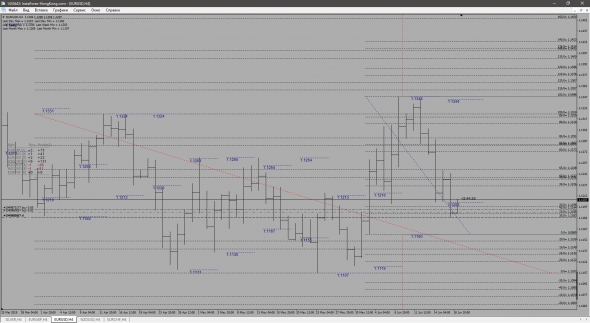

Многие слышали о системе математических зон от Firetrade..

Сегодня благодаря программисту Вадиму была перенесена система с таблички EXEL на поле МТ-4...

смотрим..

теперь как это выглядит в 4..

( Читать дальше )

Можно зарабатывать на одном лишь соотношении прибыли и убытка?

- 12 июня 2019, 19:03

- |

Решил тоже поддержать интерес к тестированию алгоритмических торговых систем.

Есть такое мнение, что даже при соотношении прибыльных и убыточных сделок в 50/50 можно зарабатывать, если прибыли брать в 3 раза больше чем убытка. То есть, можно даже просто на подбрасывании монетки зарабатывать.

По-моему, даже кто-то известный из гур говорил про этот грааль...

Ну что ж, давайте проверим эту теорию. Сильно глубоко исследовать не будем, думаю, будет достаточно поверхностных тестов для общего представления.

Для тестов взял нефть и период тестирования 04.01.2019 – 25.04.2019, 1 минутный ТФ. Система входит случайным образом в лонг или шорт 1 контрактом и открыта может быть только 1 позиция. Выход по стопу в минус 5 тиков или по тейку в 15 тиков. 3 к 1 как положено. Комиссия и проскальзывание не учитываются – повысим вероятность заработка.

Сделал 6 проходов и вот что получилось (зеленым — % годовых, красным – макс. просадка):

( Читать дальше )

О простом. Закономерность фьючерса РТС

- 11 июня 2019, 19:10

- |

ТФ М5 и суммируем объём внутри дня, в 10-00-00 обнуляем значение и так каждый день.

Делаем SMA определенного периода (жёлтым)

( Читать дальше )

Про Баффета и доходности. Ч2. Что делать?

- 10 июня 2019, 21:47

- |

Брокера по свопам

В прошлом блоге было несколько выводов

Печатная машина США работает ровно так, что бы S&P включая дивиденды не перегнал эмиссию.

И

Что бы твоя доля среди держателей банкнот США оставалась хотя бы неизменной, в золоте нужно зарабатывать 4% в год. Планка существенно ниже чем 10% в баксах.Вопрос был что делать?

То есть 9.9% в год это на самом деле 0 (НОЛЬ)

Ответ типа купить яйца Фаберже, вряд ли кого то устроит. Хотя за 100лет они подорожали более чем в 3000раз, то есть в среднем те же 9% в год.

Странное совпадение с эмиссией долларов и доходностью СП500(включая дивиденды).

Если вы имеете бизнес и читаете на СЛ этот пост, значит ваши активы-пассивы=капитал так же не дают прироста 10% в год.

-Что делать?

-Что делать?

-Спекулировать!

На СЛ уже был пост о том, о чем пойдет речь ниже. (Пост от Гнома

( Читать дальше )

Прикладная широта рынка (объяснение категорий акций под капотом индексов - много картинок)

- 10 июня 2019, 07:46

- |

Этот большой пост предназначен как справочный для работы с таблицами в постах серии «S&P500 под капотом», крайне рекомендуется для углублённого понимания концепций. Не пропустите следующий большой исследовательский пост, он будет посвящён анализу двух последних вершин рынка и курвфиттингу созданию правил маркет-тайминга на основе подкапотных категорий.

- Традиционное измерение широты

- Модифицированное измерение широты

- Использование профилей цены акций для измерения широты

- 1. Длительный аптренд (trendabove50)

- 2. Откат в аптренде (pullingback)

- 3. Консолидация / потеря инерции в аптренде (lostmomentum)

- 4. Пробой растущей 50МА (breakabove50up)

- 5. Пробой падающей 50МА (breakabove50dn)

- 6. Недавний пробой растущей 50МА (wentabove50up)

- 7. Недавний пробой падающей 50МА (wentabove50dn)

- 8. Слом растущей 50МА (breakbelow50up)

- 9. Слом падающей 50МА (breakbelow50dn)

- 10. Недавний слом растущей 50МА (wentbelow50up)

- 11. Недавний слом падающей 50МА (wentbelow50dn)

- 12. Консолидация под 50МА (consbelow50)

- 13. Отскок вниз от 50МА (bouncebelow50)

- 14. Подскок вверх от 200МА к 50МА (bounceabove200)

- 15. Консолидация под 200МА (consbelow200)

- 16. Отскок вниз от 200МА (bouncebelow200)

- 17. Подскок вверх от 50МА к 200МА (bounceabove50)

- 18. Консолидация на дне (bottoming)

- 19. Подскок со дна (bottombounce)

- 20. Длительный даунтренд (trendbelow50)

Традиционное измерение широты

Анализ широты рынка нужен для определения участия масс в движении. В общем случае для этого используются счётчики Advances/Declines и линия A/D на их основе.

2019-06-07 New Highs / Lows Adv Dec Unch AdvVol DecVol UnchVol A/D A/DV ---------------------------------------------------------------------- NYSE 187 51 1377 570 64 2059.3 1023.9 92.2 2.42 2.01 NASDAQ 105 133 1563 952 146 1389.9 461.0 68.0 1.64 3.01 AMEX 7 10 129 78 33 251.1 20.7 17.6 1.65 12.11 Total --------------------------------------------------------------- 4912 299 194 3069 1600 243 3700.3 1505.6 177.8 1.92 2.46

Модифицированное измерение широты

Недостаток стандартных A/D-счётчиков в том, что любой незначительный подъём на $0.01 считается, как advance, и любое незначительное падение считается как decline. Поэтому целесообразно применять фильтр по росту/падению цены, например, считать за advance/decline только если цена поднялась/опустилась на $0.03 и более:

2019-06-07 New Highs / Lows Adv Dec Unch AdvVol DecVol UnchVol A/D A/DV ---------------------------------------------------------------------- NYSE 187 51 1260 475 276 1860.9 853.1 461.4 2.65 2.18 NASDAQ 105 133 1344 754 563 1336.5 370.4 212.0 1.78 3.61 AMEX 7 10 93 42 105 239.7 10.3 39.4 2.21 23.16 Total --------------------------------------------------------------- 4912 299 194 2697 1271 944 3437.1 1233.9 712.7 2.12 2.79

( Читать дальше )

В чем встречать кризис?

- 08 июня 2019, 10:59

- |

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

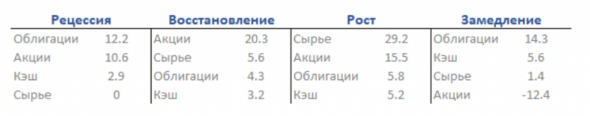

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал