Избранное трейдера Al9

Дивидендные акции Мосбиржи, по которым придётся самостоятельно отчитываться в налоговой.

- 21 января 2022, 19:28

- |

Как выделить данные акции из индекса ММВБ? Где смотреть?

Сумма на одну акцию небольшие. Не хочется из за копеек заморачиваться с подачей декларации.

Еще не много и начну формировать долгосрочный портфель на 1/5 депозита.

Планирую набрать акции

1. Только из состава индекса ММВБ, с долей от 1%.

2. Только прибыльные организации.

3. С динамикой акции на долгосроке, от 5 лет — вверх. Например магнит уже не подходит, т.к динамика падающая. Тинькофф тоже не подходит, т.к первое — это банк — мошенник, второе - акция на бирже всего два года.

Может быть еще что то учесть стоит?

С любой прибыли, будь то дивиденды, купоны или изменение цены в плюс, вы должны уплатить налог. Это происходит автоматически, благодаря вашему брокеру. Он же передает информацию в налоговую службу. Возиться с декларацией, что-то там подсчитывать не нужно.

Однако есть такие бумаги, называемые депозитарными расписками. Это на самом деле не акции. Хотя не многие об этом знают. В этом и состоит подвох. Инвестор приобретает на Московской бирже, как он полагает, акцию нашей, российской компании. Но по сути он покупает бумагу иностранного эмитента. Как так получается?

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 39 )

Российские акции, которые могут сделать ИКСЫ в 2022 году?

- 01 января 2022, 20:55

- |

То есть такие акции, цена которых может вырасти больше чем на 100%.

Например, по итогам 2021 года иксы сделали следующие бумаги:

📈SMLT

📈MTLRP

📈ISKJ

📈RASP

📈KAZT

📈NFAZ

📈TCSG

📈BELU

📈FESH

📈AQUA

📈KZOSP

📈VSMO

📈TGKD

📈RUAL

Из этих бумаг я бы выделил только TCSG как нормальную инвестиционную историю, ну может быть SMLT ещё. Остальные — либо неликвид, либо разгон, либо бенефициары исключительного роста на сырьевых рынках(т.е.везения).

Итак, ваши предположения по бумагам-иксам в 22 году жду в комментарии.

Спасибо за активное участие.

Склад проблем старого года и стратегий на новый (чтобы было с чем сравнить через год)

- 01 января 2022, 15:09

- |

Оставляю в старом году проблемы с алкоголем, так и не смог простоять в планше 10 секунд, исправлюсь. Надо научиться грубить старикам. До сих пор некоторые вещи покупаю слишком рано — надо учитывать что панические усы стали глубже и уровни все чаще прокалывает, но это даже лучше — брать на возврате со стопом под лой но учитывать, что кукл стал все чаще делать перелой, перед разворотом. Стало больше боковика, надо приспосабливаться.

Меньше верить эллиотту, больше — своей версии втэ, перестать давать шанс энергетике — это какая то мёртвая хрень.

По стратегии — попробую подержать лонги до конца второй декады января, а потом искать момент для стратшорта. Держать до 2600+-, потом лонги брать и больше ничего не делать — поехать на Камчатку и/ или в Крым и там тупить.

Вы тоже можете сложить свои травмы в эту капсулу времени. Через год сопоставим и подведём.

Вот такие РЕАЛИИ инвестирования.

- 14 декабря 2021, 19:48

- |

Особенно свидетелей секты «НА ПЕНСИЮ В 35»

Вводные данные.

Инвестиция 1000 баков.

Разные периоды инвестирования.

Общий период удержания прибыли продлится до смерти.

Вывод средств не производится.

Период с 1983 года и далее все еще продолжается.

Ожидаемая продолжительность инвестиционной жизни составляет 40 с лишним лет.

Оранжевая наклонная линия обещание совокупной доходности в размере 6% в годовом исчислении.

Черная линия представляет то, что произошло с инвестированным капиталом с 35-летнего возраста до смерти.

В нижней части каждого периода удержания столбчатая диаграмма показывает профицит или дефицит целевого показателя доходности в размере 6% в годовом исчислении.

В момент смерти вложенный капитал не достигает обещанной цели во всех случаях

( Читать дальше )

Покупка квартиры. Алгоритм.

- 08 ноября 2021, 10:21

- |

Ориентир — вторичка, т.к на новостройки сейчас застройщик дает ипотеку под 2% годовых. Видимо рассчитывая таким образом распродать весь построенный обьем на волне падения спроса.

Во вторичке ипотека сейчас 9% годовых, спрос минимальный, т.к 70-90% рынка, это ипотечные сделки.

Короче, имея на руках наличные деньги сейчас выиграть можно только на вторичке и то если продавцу срочно нужны деньги.

При ином раскладе сидеть продавцы по текущим ценам будут очень долго, вплоть до того момента, пока инфляция не догонит рублевые цены на недвижимость.

Цены в рублях снижаться не будут. Цены могут снижаться только в валюте. Стоит учитывать это.

Первые шаги:

1. Определяемся, где и что хотим купить.

2. На сайтах собираем информацию по ценам на данный тип жилья, в данном районе.

( Читать дальше )

Финансовые результаты по рос. компаниям за 3q 2021 года

- 01 ноября 2021, 14:29

- |

Сбер умеренно позитивно отчитался по финансовым результатам по МСФО за 3q 2021

— Чистые процентные доходы +14.2% г/г (против +10.3% г/г в прошлом квартале)

— Чистые комиссионные доходы +11.2% г/г (против +30.9% г/г в прошлом квартале)

— Чистая прибыль +28.3% г/г (против +95.2% г/г в прошлом квартале)

— Прибыль на акцию +37.3% г/г

— Выручка нефинансового бизнеса выросла в 2,6 раза г/г

— Рентабельность капитала (ROE) выросла до 26.8% от 22.8% в 3q 2020

— Рентабельность активов (ROA) составила 3.6% против 3.2% в прошлом году

— Розничный кредитный портфель +6.5% за отчетный квартал (>11 трлн руб)

— Сбер повысил прогноз по рентабельности капитала (ROE) за 2021 год с >22% до >23%

— P/E LTM: 6.9x против целевого 7.4х

ВТБ Банк неплохо отчиталася за 2021 q3:

— Выручка +0.9% г/г (против +36.9% в предыдущем квартале и исторического темпа +7.4%)

— Чистая прибыль +401.1% г/г (против +3033.3% в предыдущем квартале и исторического темпа +25.1%)

— P/E мультипликатор равен 2.5x при историческом 75м перцентиле 3.6x

( Читать дальше )

Проверьте ваш накопительный пенсионный счет. Мощная афера с пенсиями

- 27 июля 2021, 19:57

- |

Наш Левиафан продолжает удивлять. Повышение пенсионного возраста — это лишь один из подарочков нашего «социального государства» будущим пенсионерам. Вчера я узнал, что мои личные пенсионные накопления перевели из государственного ПФР в частный НПФ после подделки документов. Начал копать, и чем дальше я разбирался в теме, тем выше поднимались мои волосы. Я конечно многого ожидал от наших властей, но не представлял, что они допустят подобный беспредел.

СК РФ установил, что накопления 500 тысяч граждан в 2017-2018 годах перевели из системы ПФР в частные фонды «Согласие», «Социум» и пр. после фальсификации документов на перевод. Я полагаю, в реале таких людей не меньше полутора миллионов, судя по тому, что никому не известные фонды «Согласие ОПС» и «Согласие» в 2016–2018 годах привлекли более 1 млн человек, а ведь именно эти фонды замечены в массированной подделке документов.

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

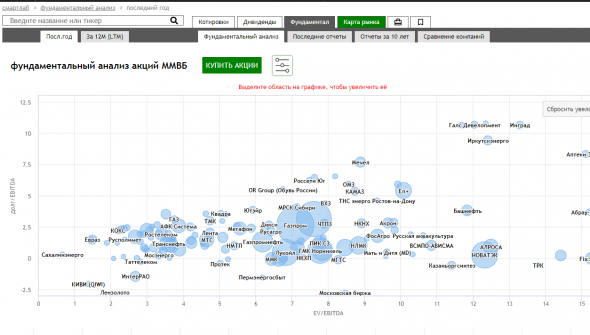

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

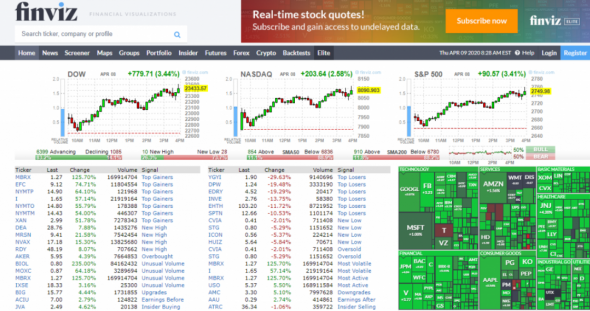

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

FXRU или FXRB

- 12 июня 2021, 20:12

- |

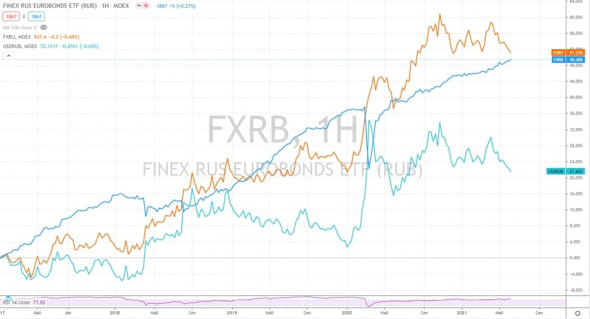

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

( Читать дальше )

Перспективен ли сектор золотодобычи

- 02 июня 2021, 14:04

- |

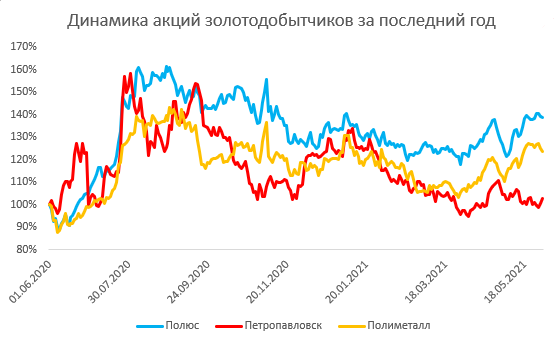

На фоне снижения реальной доходности по 10-летним облигациям (c -0,71 до -0,84) с начала апреля мы наблюдаем активный рост золота: оно выросло на 15% с $1676/унц. до $1916/унц., и тренд на рост продолжается. За последние 2 месяца акции Полиметалла и Полюса прибавили 17-18%, а Петропавловска — только 7%. В сложившейся ситуации золотодобытчики ощущают себя на коне.

При этом, если вы долгосрочный инвестор в акциях золотодобывающих компаний, вам важен рост бизнеса в натуральных объемах, независимо от волатильности цен. По этой причине мы решили проанализировать новые проекты золотодобытчиков, чтобы понять, насколько каждая из компаний сможет нарастить производство золота в ближайшие годы.

В статье мы расскажем:

- как нарастит производство золота каждый из золотодобытчиков в ближайшие 5–7 лет;

- считаем ли мы отрасль перспективной в текущий момент (спойлер: да).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал