Избранное трейдера Alexey214

Telegram хочет конкурировать с Visa и MasterCard

- 10 января 2018, 18:48

- |

Согласно документу, Telegram планирует создать целую экосистему сервисов и начать конкурировать с Visa и MasterCard.

Также в нем указано, что телеграм решил проблему низкой скорости транзакций, которая является главным криптовалютным камнем преткновения.

P.S. Мы собираем пул инвесторов, желающих присоединиться к ICO — t.me/ICOtelegrampool

- комментировать

- ★2

- Комментарии ( 3 )

Размещение ОФЗ + RGBI

- 10 января 2018, 18:39

- |

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 25083 и ОФЗ-ПД серии 26212 оба по 20 млрд рублей.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

ОФЗ 26212 с погашением 19 января 2028 года, купон 7,05% годовых

Итоги:

ОФЗ 25083

Спрос превысил предложение в 3,5 раза. Итоговая доходность 7,03%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 25083 с погашением 15 декабря 2021 года составила 100,2552% от номинала, что соответствует доходности 7,03% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 20 млрд рублей по номиналу при спросе 70,598 млрд рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 3,5 раза. Выручка от аукциона составила 20,4 млрд рублей.

( Читать дальше )

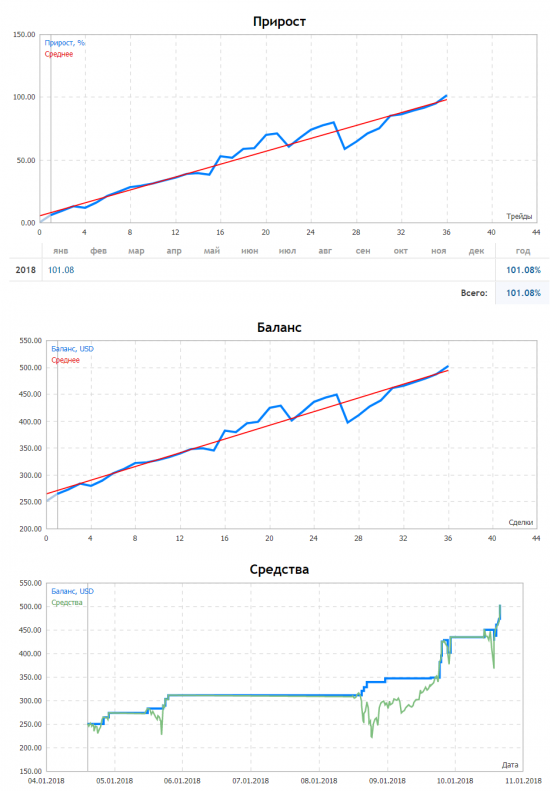

УПС 100... Универсальная по шаговая система / Step by Step System/

- 10 января 2018, 15:58

- |

Ура! Есть первые 100% с начала года ...

Инструменты торговли: валютные пары, индексы, товары, металлы… естественно с плечом !

( Читать дальше )

О работе, которой скоро не будет.

- 10 января 2018, 15:27

- |

Сегодня небольшая зарисовка на тему того, что и работы скоро не будет. В «загнивающей» Европе уже давно сокращается число мест на поточной работе. А они переживали, что в стареющих странах работать некому будет.

Итак, для начала заходим в аэропорт Шереметьево. Сразу в глаза бросается куча сотрудников, охранников, полицейских, пограничников, таможенников, представителей авиакомпаний…

А теперь заходим в аэропорт, к примеру, Амстердама. И никого. Кладёшь паспорт в терминал Check-in, он выдаёт посадочный, бирку на багаж, сам клеишь её и сам же кладёшь чемодан в аппарат. Где-то вдалеке есть один сотрудник аэропорта, который вам поможет, если вы не в состоянии разобраться с терминалом.

Билет в метро и транспорт в Европе почти везде продаётся в терминалах. Никаких кондукторов.

Заходим в супермаркет, например, в Стокгольме. 8 касс самообслуживания и 1 касса с живым кассиром.

( Читать дальше )

Каждая мысль стремится к воплощению.

- 10 января 2018, 15:20

- |

Этим страдает 98% трейдеров.

- 10 января 2018, 14:01

- |

Речь пойдет о несоблюдении собственных правил и как с этим бороться.

Эта проблема затрагивает кого-то в большей степени, кого-то в меньшей, но от этого страдают почти все.

Протестировать торговую систему, тщательно провести работу над ошибками, сделать выводы и прописать четкие правила. Казалось бы всё! Трейдер готов. Но нет!

Сделана лишь малая часть работы. Основная работа это битва со своим Я. Трейдер точно знает, что нарушение того или иного правила приводит к убыткам (иначе оно просто не было бы написано). Но всё равно отходит от плана и нарушает его. Казалось бы так странно, но факт! Так почему же это происходит?

На одну проблему одна причина – ЧЕЛОВЕЧЕСКИЙ ФАКТОР. Что это вообще значит? Разбиваю на пункты:

- Эмоции.

Решение — Прописать свою торговую систему таким образом, чтобы от интуитивного подхода осталось как можно меньше. Для этого необходимо создать ряд фактов, на которые нужно опираться при входе / выходе из сделки. После входа всегда выставлять стоп-лосс, тейк-профит и не вмешиваться в сделку до её результата.

( Читать дальше )

2018 год будет годом роста

- 10 января 2018, 13:28

- |

В 2018 году рост российского рынка акций, как и рынка нефти продолжиться. В прошлом 2017 году и в 2016 году российский рынок еще не рос. Все движение вверх можно назвать просто «отскоком». Почему я так считаю? А потому что рынки росли преимущественно на негативных настроениях участников рынка.

Если почитать прошлые прогнозы банков, экспертов, аналитиков, трейдеров и других участников рынка, то их львиная доля в последние полтора года была пессимистично настроена по отношению к российскому финансовому рынку. А это означает, что все это сообщество еще не в «бумагах», то есть они еще не инвестировали в наш рынок и не покупали его. Так было и с рынком нефти: пессимистов было больше, чем оптимистов. А рост цены на пессимизме - это «отскок».

Однако все в мире циклично, в том числе и настроение инвестиционного сообщества. И после пессимизма появляется пусть хоть и маленький, но оптимизм. Негативные ожидания сменяются на нейтральные и оптимистичные. И на этом «отскок» перерастает в полноценный рост рынка. После бывает эйфория и только после эйфории бывает обвал.

( Читать дальше )

В продолжение темы Еврооблигаций от Финама.

- 10 января 2018, 12:32

- |

Удалось докопаться до истины.)))

Оказывается Финам предоставил мне услугу корзина еврооблигаций(куда входят только облигации Газпрома) с плечом, что автоматически переводит все сделки на внеберживой рынок)))(так пояснили менеджеры центрального офиса).Использование плеча можно сказать навязали)))типа больше доходность и так далее).На данный момент имею по данному портфелю такую ситуацию, что с сентября месяца у меня доходность 0%, а вот горячо «любимый» финам за предоставление плеча имеет доходность 2,3% плюс комиссии))

так вот дорогие друзья пишу это только по тому, что бы вы были в курсе и просчитывали все эти моменты.Верить менеджерам нельзя, их задача привлечь клиента и всунуть плечо обещая больший доход, а в случае падения цен на еврооблигации Финам все равно будет в плюсе)))

Всем удачных сделок!!!

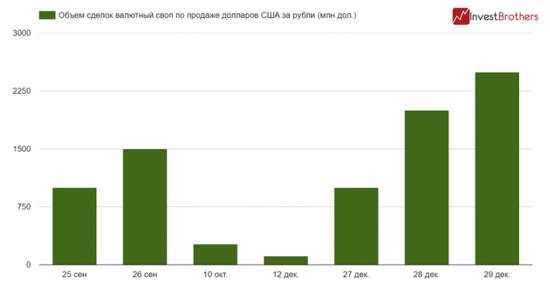

Российские банки столкнулись с дефицитом валютного фондирования

- 10 января 2018, 11:46

- |

Ряд российских банков испытывал трудности с валютным финансированием в последние дни 2017 г.

В период с 27 по 29 декабря 2017 г. кредитные организации страны трижды прибегали к валютному фондированию через операции “валютный своп”. Напомним, что раньше при нехватке валюты банки России пользовались операциями РЕПО, но с октября прошлого года ЦБ завершил данного рода аукционы. Теперь банки либо просят деньги у Минфина, либо у Центрального банка через “валютные свопы”.

Так как через “валютный своп” можно занять деньги лишь на 1-2 дня, то этот инструмент не столь популярен у кредитных организаций. Однако при острой необходимости они все-таки обращаются к регулятору.

Более-менее заметные объемы привлечения фондирования через “валютные свопы” были зафиксированы в конце сентября. Тогда за два рабочих дня было взято в долг 2,5 млрд долларов.

За последние три рабочих дня декабря банки одолжили у ЦБ почти 5,5 млрд долларов. Кроме того, 29 декабря кредитные организации обратились и к Минфину. Ведомство разместило на депозитах в кредитных организациях еще 200 млн долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал