Избранные комментарии Андрей Южный на форуме

-

В префах цена уже выше, чем была до СВО. Хай около 46 рублей был в 2021 на дивидендах около 14%!!! Кубышка и в 2021 была…

Один раз уже обо...

Али Картоев, какие проблемы сам посчитай. Отчёты есть, курс доллара текущий есть, прописанный див. на преф в Уставе тоже.

А что если…

А что если…

Сейчас читал очередную статистику по заболеваниям и новым штаммам вируса и вот какие мысли возникли:

Мы все ждём лучшего исхода, что всё просядет и вернётся обратно — так уже было и в это хочется верить. А что если нет? Если вирус выкосит значительную часть населения? Если эта цифра достигнет 15-20%%??

О таком даже думать не хочется, но… такое резкое и значительное падение численности населения приведёт к чему? Правильно, к снижению потребления буквально всего… Меньше отопления в меньшем количестве домов, меньше бензина для машин, меньше еды и так далее, так далее, так далее…

Я держу Фосагро, но кому нужны удобрения, если незачем растить столько урожая? Кого кормить, если некому столько есть — Русагро я тоже держу. Как долго продержатся банки, если некому отдавать кредиты… БСП я уже продал на днях. Доллар растёт (всегда скотина растёт в таких ситуациях) — я держу префы Сургута. Газпром — а вдруг потребление газа упадёт так, что мы и представить не можем — отопление, энергия, химия всякая (те же удобрения) уже не будут нужны в таких количествах… Что будем делать в ситуации, когда начнётся жуткий кризис перепроизводства и некому будет потреблять всё это??

Очень надеюсь, что такого не случится, но что если…

сегодня ожидаем: ALRS: закрытие реестра по дивидендам 8,79 руб

см. календарь по акциям

Амиран, Почему сегедня. А не 15.10?

Вадим Рыбак, это бот, он шпарит по ошибочным данным, тут уже полдня перетираем, а Мартынов где-то по соседним веткам...

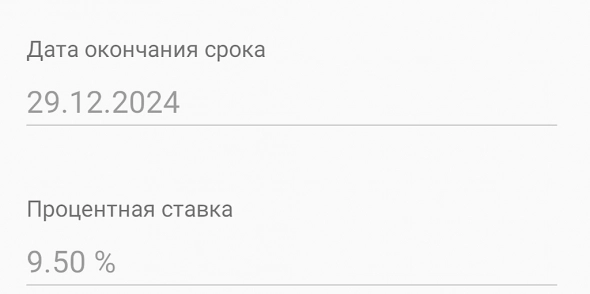

Докупил немного префов, думаю при такой цене мы 9 — 10% дивов в любом случае получим

Вольд, основной закуп тут еще впереди.Сейчас будет нудная давилка — даром что ли жадных и тупых загоняли брать перед отсечкой байками о закрытии дивгэпа за 3 дня. Тут разве что опять повторится история сентябрьских сумасшедших покупок — но это лотерея и вряд ли будет повторение Собственно пока последовательность 38-36-34 не отменяю. И на каждом из уровней вдвое больше. И на это все только половиу от плана. А вторую — когда развернется. Примерно так в лотах — 100 -200 -400 и потом еще 700.

Пилат, я на самом деле часть купил перед отсечкой, понимая, что акция упадет и будет лежать как минимум до зимы (переоценка курсовой стоимости). Буду понемногу докупать — при такой динамике стоимостный убыток быстро исчезнет :)

Вольд, это Вы зря. Вы ведь давно на рынке и знаете, что в большинстве случаев у нас после дивотсека случается провоз плечевых буратин на полтора -два рзамера дивов вниз. Веды у Вас я так понял префа не было и берете Вы вдолгую для диверсификации портфеля. Поэтому Вам важнее купить как можно больше бумаги за определенную сумму.

Доброй ночи, подскажите пожалуйста, фьючерс Сургута как я понимаю поставочный, т.е. купив сейчас я фиксирую цену до даты исполнения? Главное к дате исполнения нал на счёт для выкупа собрать, все верно?) Заранее благодарен за ответы, тапками не закидывать

Esimseit Ibraev,

да

Vlad Kol, позвонил в техподдержку, все немного не так, цена фиксируется на дату последнего клиринга в дату закрытия фьючерсного контракта. Поэтому обожду

Esimseit Ibraev,

Фиксируется цена чего и для чего?

В дату последнего клиринга фиксируется цена акции для окончательного расчета вариационной маржи. Но акции вам, если вы фьючерс на дату эспирации не продадите, зачислят и деньги со счета спишут по той цене которая будет на дату последнего клиринга. При этом если вы сегодня купите фьючерс на СНГ-п по 38820, то вам зачислят 1000 акций и сделают окончательный расчет в плюс или в минус в зависимости от того какая будет цена. Например если на дату клиринга будет фактическая окончательная цена акции 39,9 руб., то у вас появятся на брокерском счете 1000 акций + разница в цене на дату последнего клиринга и цене купленного фьючерса, т.е. 39900 — 38820 = 1080 руб. Т.о. фьюч покупают когда ожидают роста цены (иначе зачем). Ну а если цена будет 37 руб, то вы в любом случае получаете свои 1000 акций, но с вас спишут за акции 37000 руб и дополнительно разницу по фьючерсу 38820-37000=1820 руб.

Т.о. если вы уверены что в дату эспирации цена акции будет выше чем фьючерс сейчас, то покупать фьюч выгодно, если нет, то лучше фьюч не покупать, а купить просто акции в ту дату которую считаете подходящей для вас.

Вот почитайте условия: www.moex.com/ru/contract.aspx?code=SNGP-9.21

Vlad Kol, Благодарю за развернутый ответ

Esimseit Ibraev,

по акциям и по валюте на ММВБ поставочные фьючерсы. Т.е. если вы на дату экспирации не закрыли фьючерс, то вам на счет зачисляют акции, а если вы продавали фьюч, то вам повесят шорт на акции.

А по металлам расчетные фьючи: если вы купите например фьюч на золото, то вам золото не зачислят и не отсыпят, а просто произведут расчеты (если оно подорожает, то в плюс, а если подешевеет то разницу спишут): www.moex.com/ru/contract.aspx?code=GDU1&utm_source=www.moex.com&utm_term=gold-9.21

смотрите на поле: тип контракта.

Vlad Kol, я все понял, просто по цене немного не запутался, мне дали ответ, что цена по контракту фьючерсА фиксируется(цена покупки акций) на последний день закрытия контракта(сентябрь 21). А я то чайник думал, ага сейчас фьючерс стоит 38.8(38800), т.е. купив фьюч, я цену на сентябрь фиксирую именно 38.8(38800), а оказывается я ошибался

Esimseit Ibraev,

Да почему же ошибался-то? Вы пишите: «ага сейчас фьючерс стоит 38.8(38800), т.е. купив фьюч, я цену на сентябрь фиксирую именно 38.8(38800)». Это именно так и есть!!! Если купите сейчас фьючерс по 38800, то считайте что вы купили 1000 акций по 38,8 руб, только акции вам зачислят 16-го сентября и деньги за акции с брокерского счета спишут 16.09.21. НО если акции 16.09.21 будут стоить дороже 38,8 руб. с вас за акции спишут деньги с брокерского счета по той цене которая будет 16.09 а разницу зачислят живыми (живее не бывает) деньгами на брокерский счет, а если наоборот акции на дату последнего клиринга подешевеют, то разницу с вас спишут.

Vlad Kol,

Я маржу просто не учитывал.

Фьючерс ещё думаю насчёт покупки, по идее можно, но страшно

Esimseit Ibraev,

Если хотите прочувствовать всю технологию фьючерсов, то купите один контракт на что-то недорогое (напр ВТБ) за неделю до экспирации и все должно стать понятно, если что не разберете то брокер должен будет уже по факту на цифрах объяснить. А по снг-п если цена устраивает, то купите акции да и всё, по ним покупать фьючерс сейчас особого смысла нет ибо цена фьючерса и акций практически идентична

Доброй ночи, подскажите пожалуйста, фьючерс Сургута как я понимаю поставочный, т.е. купив сейчас я фиксирую цену до даты исполнения? Главное к дате исполнения нал на счёт для выкупа собрать, все верно?) Заранее благодарен за ответы, тапками не закидывать

Esimseit Ibraev,

да

Vlad Kol, позвонил в техподдержку, все немного не так, цена фиксируется на дату последнего клиринга в дату закрытия фьючерсного контракта. Поэтому обожду

Esimseit Ibraev,

Фиксируется цена чего и для чего?

В дату последнего клиринга фиксируется цена акции для окончательного расчета вариационной маржи. Но акции вам, если вы фьючерс на дату эспирации не продадите, зачислят и деньги со счета спишут по той цене которая будет на дату последнего клиринга. При этом если вы сегодня купите фьючерс на СНГ-п по 38820, то вам зачислят 1000 акций и сделают окончательный расчет в плюс или в минус в зависимости от того какая будет цена. Например если на дату клиринга будет фактическая окончательная цена акции 39,9 руб., то у вас появятся на брокерском счете 1000 акций + разница в цене на дату последнего клиринга и цене купленного фьючерса, т.е. 39900 — 38820 = 1080 руб. Т.о. фьюч покупают когда ожидают роста цены (иначе зачем). Ну а если цена будет 37 руб, то вы в любом случае получаете свои 1000 акций, но с вас спишут за акции 37000 руб и дополнительно разницу по фьючерсу 38820-37000=1820 руб.

Т.о. если вы уверены что в дату эспирации цена акции будет выше чем фьючерс сейчас, то покупать фьюч выгодно, если нет, то лучше фьюч не покупать, а купить просто акции в ту дату которую считаете подходящей для вас.

Вот почитайте условия: www.moex.com/ru/contract.aspx?code=SNGP-9.21

Vlad Kol, Благодарю за развернутый ответ

Esimseit Ibraev,

по акциям и по валюте на ММВБ поставочные фьючерсы. Т.е. если вы на дату экспирации не закрыли фьючерс, то вам на счет зачисляют акции, а если вы продавали фьюч, то вам повесят шорт на акции.

А по металлам расчетные фьючи: если вы купите например фьюч на золото, то вам золото не зачислят и не отсыпят, а просто произведут расчеты (если оно подорожает, то в плюс, а если подешевеет то разницу спишут): www.moex.com/ru/contract.aspx?code=GDU1&utm_source=www.moex.com&utm_term=gold-9.21

смотрите на поле: тип контракта.

Vlad Kol, я все понял, просто по цене немного не запутался, мне дали ответ, что цена по контракту фьючерсА фиксируется(цена покупки акций) на последний день закрытия контракта(сентябрь 21). А я то чайник думал, ага сейчас фьючерс стоит 38.8(38800), т.е. купив фьюч, я цену на сентябрь фиксирую именно 38.8(38800), а оказывается я ошибался

Esimseit Ibraev,

Да почему же ошибался-то? Вы пишите: «ага сейчас фьючерс стоит 38.8(38800), т.е. купив фьюч, я цену на сентябрь фиксирую именно 38.8(38800)». Это именно так и есть!!! Если купите сейчас фьючерс по 38800, то считайте что вы купили 1000 акций по 38,8 руб, только акции вам зачислят 16-го сентября и деньги за акции с брокерского счета спишут 16.09.21. НО если акции 16.09.21 будут стоить дороже 38,8 руб. с вас за акции спишут деньги с брокерского счета по той цене которая будет 16.09 а разницу зачислят живыми (живее не бывает) деньгами на брокерский счет, а если наоборот акции на дату последнего клиринга подешевеют, то разницу с вас спишут.

Доброй ночи, подскажите пожалуйста, фьючерс Сургута как я понимаю поставочный, т.е. купив сейчас я фиксирую цену до даты исполнения? Главное к дате исполнения нал на счёт для выкупа собрать, все верно?) Заранее благодарен за ответы, тапками не закидывать

Esimseit Ibraev,

да

Vlad Kol, позвонил в техподдержку, все немного не так, цена фиксируется на дату последнего клиринга в дату закрытия фьючерсного контракта. Поэтому обожду

Esimseit Ibraev,

Фиксируется цена чего и для чего?

В дату последнего клиринга фиксируется цена акции для окончательного расчета вариационной маржи. Но акции вам, если вы фьючерс на дату эспирации не продадите, зачислят и деньги со счета спишут по той цене которая будет на дату последнего клиринга. При этом если вы сегодня купите фьючерс на СНГ-п по 38820, то вам зачислят 1000 акций и сделают окончательный расчет в плюс или в минус в зависимости от того какая будет цена. Например если на дату клиринга будет фактическая окончательная цена акции 39,9 руб., то у вас появятся на брокерском счете 1000 акций + разница в цене на дату последнего клиринга и цене купленного фьючерса, т.е. 39900 — 38820 = 1080 руб. Т.о. фьюч покупают когда ожидают роста цены (иначе зачем). Ну а если цена будет 37 руб, то вы в любом случае получаете свои 1000 акций, но с вас спишут за акции 37000 руб и дополнительно разницу по фьючерсу 38820-37000=1820 руб.

Т.о. если вы уверены что в дату эспирации цена акции будет выше чем фьючерс сейчас, то покупать фьюч выгодно, если нет, то лучше фьюч не покупать, а купить просто акции в ту дату которую считаете подходящей для вас.

Вот почитайте условия: www.moex.com/ru/contract.aspx?code=SNGP-9.21 Как и обещал пишу идею которая как мне кажется интересная. Покупка привилегированных акций Саратовского НПЗ. На днях была див отсечка и сейчас акция торгуется по цене 15200, идея в том что через неделю выходит отчет за 2 кв и мы увидим что дивиденд по году с учетом ремонта в 4 кв будут не менее 1600р, а это чуть больше 10% див доходности, а при благоприятном раскладе может быть и побольше будут дивы в районе 1800. Думаю цена на отчете должна отреагировать вверх, ну а если брать цель на год, то при таких дивах взять к примеру 20г то цена акций должна подходить к 20т, что дает апсайд 30%. НУ а если очень долгосрочная цель, то есть еще скрытый рост в виде дебюторки в 25т на акцию, если когда нибудь Роснефть вернет свой долг то переоценка будет сильная. Сам прикупил на днях 150 акций.Кому понравилась идея ставим лайк)))

Как и обещал пишу идею которая как мне кажется интересная. Покупка привилегированных акций Саратовского НПЗ. На днях была див отсечка и сейчас акция торгуется по цене 15200, идея в том что через неделю выходит отчет за 2 кв и мы увидим что дивиденд по году с учетом ремонта в 4 кв будут не менее 1600р, а это чуть больше 10% див доходности, а при благоприятном раскладе может быть и побольше будут дивы в районе 1800. Думаю цена на отчете должна отреагировать вверх, ну а если брать цель на год, то при таких дивах взять к примеру 20г то цена акций должна подходить к 20т, что дает апсайд 30%. НУ а если очень долгосрочная цель, то есть еще скрытый рост в виде дебюторки в 25т на акцию, если когда нибудь Роснефть вернет свой долг то переоценка будет сильная. Сам прикупил на днях 150 акций.Кому понравилась идея ставим лайк))) пишет

пишет

t.me/InvestHeroes_LIVE/6180

[ Фотография ]

#SNGSP

Думаю, этот рост открывает возможности для шорта перед дивидендной отсечкой

Чтобы было меньше вопросов с дивидендами, можно исполнить его через фьючерсы на SNGSP ❤ ИНВЕСТОР - 21 месяц-аванс (2021.07)_в Сургут преф начинается пред дивгепное ралли

❤ ИНВЕСТОР - 21 месяц-аванс (2021.07)_в Сургут преф начинается пред дивгепное ралли

Всем хорошо известно, что в дивидендных бумагах за 2 недели до дивидендом начинается пред дивгепный рост.

И можно заработать очень лёгкие деньги.

Риск минимален, так как дивидендную бумагу прямо перед дивотсечкой очень хорошо покупают. Покупают обычно за 2 недели. За это время статистически большая часть из дивидендных бумаг хорошо подрастает.

То же ожидается и с Сургутнефтегаз преф. Посмотрите как она сегодня резво стартовала. Это пошли пред дивгепные покупки. Некоторые даже на дивиденды не идут. Просто покупают за 2 недели до дивидендной отсечки, бумага отрастает и продают, беря в карман лёгкий заработок.

На этом росте перед див отсечкой полагаю, что Сургутнефтегаз преф подберётся к 48 рублям за акцию.

Теперь по изменению в портфеле за прошедший период.

Как ранее уже писал, немного усреднился в ОВК и продал Магнит. По Магниту продал после дивотсечки, так что по трём штукам придут дивиденды.

Также продал Лукойл, даже не дожидаясь дивотсечки. Уж очень можно вырос Лукойл. 7000 за акцию это что-то слишком дорого считаю. По любому ниже смогу заново купить.

Авто-репост. Читать в блоге >>>

Что-то все зациклились на перспективах переоценки кубышки.

«Сургутнефтегаз» и без переоценки «кубышки» смотрится очень хорошо.

При «очищенной» от переоценки прибыли за 2020 Р/Е у компании 10, что лучше чем у других нефтяных компаний.

С начала года капитализация у Лукойла и Роснефти выросла на 25%, у Сургута — осталась на том же уровне.

За 1кв. у компании прибыль без учёта «прочих» — 95млрд. С учётом роста цен можно ожидать по году не менее 380 млрд.

Даже при варианте роста рубля (не катастрофического))) и отрицательной переоценки «кубышки», которая будет частично компенсирована ростом % на финансовые вложения, Сургут остаётся сильно недооцененным.

Да, возможно не будет таких огромных дивов, но по другим нефтяникам народ имеет от 2 до 7% и не жужжит, а их акции идут «в гору».

Короче, — очень специфическая бумага.)))

Patrol98, вот только если бакс провалится ниже 70 к дивотсечке — дивгэп по префам будет совершенно фантастический, кто не успеет скинуть до дивов по 50…

Минус один вопрос, спасибо большое :-) действительно гугл тупит яндекс и 2гис показывает верно и по фото все встает на свои места :-)

Дмитрий Шуньков, Не забывайте о том, что когда вы покупаете акции компании, вы покупаете мнение людей о ней а не ее денежные потоки.

Да, Вы правы, до закрытия реестра еще есть время.

Подумаю на эту тему...

А по остальным моим вопросам — есть ли идеи, почему так странно утроена дивполитика и бизнес?

Marina, Бизнес работает, просто нет его расширения. В Сурке крепкие люди работают, с сильным характером. Копят кубышку и не тратят. Возможно, что после ухода на пенсию В. Богданова что-то поменяется.

khornickjaadle, что вы в уши… Чего тут огороды городить, бенифициар Сургута всем известен это сами знаете кто, Богданов ничего не решает, он просто смотрящий. До выборов 2024 точно ничего не изменится. А после, пока рано говорить, в зависимости от обстоятельств. Возможно внезапно кубышка исчезнет как золото партии, вместе с уходящей эпохой. Вставлю тоже свои 5 копеек.

Вставлю тоже свои 5 копеек.

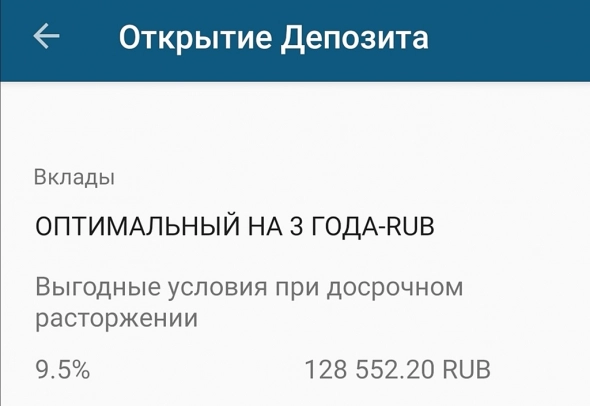

Присматриваюсь к префам вместо облигаций на долгосрок. Посоветуйте, пжлста, когда лучше взять — сейчас или после дивотсечки?...

Marina, на долгосрок — особо без разницы. Почему? Получив дивиденды, вы заплатите с них 13%. На долгосроке (3+) эту сумму можно было бы сохранить, но нет гарантии, что сможете купить после отсечки дешевле на сумму дивидендов. Может и сможете, а может и нет. Монетка.

Выбор между префами и облигами зависит от цели. Если цель только доходность и на долгосроке (невзирая на текущее положение дел) то, безусловно, преф. По ним доходность значительно выше. Если же цель иметь свободный кеш в случае обвала рынка, то лучше хранить его в самых коротких (пусть и малодоходных) облигах. Резкий обвал рынка — префы вниз утянет сильнее. Потери же при продаже коротких облигаций будут минимальными и легко компенсируются последующим ростом купленных по дешману акций.

У меня цель вторая — поэтому часть портфеля именно в облигациях. Как и рекомендовал Б.Грэм

Март 20-го доказал мне на практике правильность этого подхода.

… И почему прибыля крутятся в компании в качестве депозитов? Бенефициару что деньги не нужны?)...

Предположение №1: у очень и очень богатых людей наступает такое состояние, когда цель «сохранить», становиться значительно важнее цели «преумножить». А быть может и вообще цель «преумножить» перестает существовать.

Это тот самый случай, когда размер уже не имеет значения

Предположение №2: бабло сургута полностью работает и генерирует прибыль (как и должно быть). Только все это происходит уже за рамками сургута, в других холдингах, в других финансовых системах и структурах. Ну и прибыль эту, естественно, имеют и пилят другие люди.

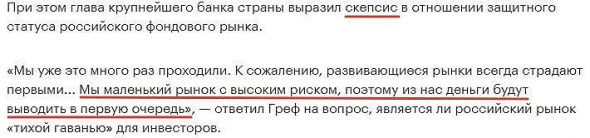

Греф. О российской фонде.

Откуда? Отсюда.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, такие падения использовать разумнее всего чтобы затариваться, а вот для этого нужны защитные активы, чтобы они росли когда остальное падает...

В форуме одного из таких мы и сидим как раз…

Сергей Хорошавин, согласен. Во время обвала год назад не падали как раз бумаги Сургутнефтегаза. Было очень удобно переложиться из них в другие акции, а потом после начала восстановления еще и выкупить обратно по более низкой цене. Двойной профит получился. Я в теории не сильно шарю, но вот статейка от БКС: bcs-express.ru/novosti-i-analitika/kak-koeffitsient-beta-pomogaet-portfel-nomu-investoru, где сказано, что у префов Сургутнефтегаза бета ниже единицы и вдобавок они «слабо зависят от операционных показателей».

Насколько верно, что после SPO нет необходимости поддерживать котировки, и перспективы стать долговременным инвестором весьма высоки? В этом свете интересно перспектива выплаты дивидендов в будущем времени.

Андрей Южный,

# в средне- и долгосрочной перспективе увеличение ликвидности и free-float могут привести к включению бумаги в индексы и притокам средств фондов.

# М.Видео планирует направлять на дивиденды не менее 100% чистой прибыли по МСФО при условии соотношения показателя чистый долг/EBITDA на конец последнего отчётного года на уровне или менее 2,0х. При соотношении показателя выше 2,0х, уровень выплаты дивидендов будет определяться с учётом факторов, актуальных для Совета директоров на момент принятия решения. Кроме того, компания намерена осуществлять дивидендные выплаты два раза в год

Вы посчитайте отношение цена/дивы и вы многое увидите.

В 2007 году какой был коэффициент? Выше 250

А сейчас ?

Если кинуть коэффициент даже 170 то вы ужаснётесь куда может придти цена

И 1000 и 2000 р это не предел

2700 р за акцию и это не вершина рынка.

Вершина 270 *18,30

Вот где будет хайп.

Черный Живоглот, остается прикупить по разумной цене. А если учесть грядущий кризис в экономике стран, то не скоро увидим ваши 1000 руб.

Сергей, я о 1000 руб. за Сбер в ближайшие лет 5-10 и не думаю…

Но свои те кто покупал по 200 руб. свои 50% уже получили. (Во многом благодаря этому росту купил себе квартиру без ипотеки). Я вот сижу в Сбере и сижу (сумма правда уже в два раза меньше, чем осенью) + свои 32 руб. на каждую акцию дивидендами тоже уже получил...

Я это к тому, что многие в марте 2020 г., когда Сбер был по 200 руб., говорили — «я дешевле чем по 170 руб. брать не буду»… когда цена приблизилась к 170 руб. — тоже не взяли...

Конечно, если сидеть на заборе — ничего не потеряешь, но и не заработаешь.

Лично мне думается, что у Сбера есть потенциал для роста. Конечно, не 1000 руб. и не 600 руб… а вот 400 руб. к отсечке за 2022 г. вполне можем увидеть (да и 330 меня тоже устроит).

Dur, про 170 камушек в мой огород?)) я как раз около 200 закупился, всего на 30% от плана, ожидаемый диапазон рынок не дал, докупать выше не стал, так и скинул эти 30% при пробое 285. Вроде кому-то об этом писал тут… 400 р вполне реальная цифра, только через какую коррекцию рост пойдет можно только гадать на данный момент. может и от 250 и от 200 и от 170-165.

Сергей, еще можно погадать через какую по продолжительности коррекцию рост пойдет — через месяц коррекции, через год, через 10 лет

Как-то все слишком хорошо усвоили, что рынки всегда растут, но не усвоили, что не все доживают до роста

any_to_real, правильно. Именно поэтому надо четко понимать, сколько лет ты можешь позволить себе держать позицию.

Кстати, по этой же причине я предпочитаю акции по которым платят дивиденды. Конечно, их могут снизить… отменить… Но все же, МТС (думаю прикупить), Сбер, да тот же ВТБ в этом плане надежнее чем Яндекс.

Dur, ну да, сам к этому склонен — к дивидендной бумаге в просадке можно психологически относиться как ко вкладу бессрочному, плюс дивиденд снижает цену безубытка.

Баффет (который большой) вон вечно в СиПи загоняет, а так подумать, кто СиПи покупал в 2000 (а у нас сейчас вполне себе похожий же пузырина), те 7 лет ждали пока СиПи на уровень покупок вернется, 7 лет Карл, чтобы получить второе дно, безумие же какое-то.