Избранное трейдера AntiKukl

Разнообразие и перспективы ETF-ов

- 31 мая 2019, 00:36

- |

Рынок полон ETF-ами на разные инвестиционные идеи, такие как

Индексные инвестиции (SPY, QQQ и другие)

Секторы и индустрии (финансы, технологии, здравоохранение, REIT, биотехнологии, автопроизводство, издательство, рестораны, услуги)

Факторы (стоимость, размер, импульс, качество, волатильность)

Тематические (старение, искусственный интеллект, климат, миллениалы, роботы, марихуана, социальные сети и другие)

Товары (нефть, золото, зерно, скот и другие)

Валюты (UUP, FXY, FXF, FXE и другие)

Страны и регионы (AFK, FEZ, EPP, ERUS, EWC, EWZ, INDA, QAT, MCHI и другие)

Облигации (BND, BNDX, LQD, EMB, TIP, SHY и другие)

и другие.

Но помимо ETF на пассивные инвестиционные стратегии есть и ETF-и с другими стратегиями, например

Корпоративные события

JPED — JPMorgan Event Driven ETF

Слияния

MNA — IQ Merger Arbitrage ETF

Обратный выкуп собственных акций

PKW — Invesco BuyBack Achievers ETF

Следования гуру

GURU — Global X Guru Index ETF

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 10 )

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

( Читать дальше )

Как торговать Unusual Option Activity на примере

- 15 апреля 2019, 10:14

- |

Поскольку рынок опционов на 100% прозрачно то там относительно легко выявит и отследит крупные сделки.

Крупные сделки обычно совершают инсайдеры, крупные игроки, те которые случайно нажали не ту кнопочку и по другими причинам.

Хотя все они могут ошыбатся, но мы исходим из предположения что большинство из них владеет корректной информацией пока недоступной или пока не заметной открытой публике.

И так наша цель следовать за крупным игроком.

Нам интересны только такие варианты крупных сделок.

1. Покупка акции и покупка Put опционов в качестве страховки (здесь Put опцион это стоп лосс).

2. Покупка Call-ов

3. Продажа акций и покупка Call опционов (здесь Call опцион это стоп лосс)

4. Покупка Put опционов

Отследит крупные опционные сделки можно много где, я пользуюсь бесплатной версией этого сервиса https://marketchameleon.com, там надо зарегистрироваться. Каждый день, за пол часа до закрытия рынка я открою https://marketchameleon.com/Reports/UnusualOptionVolumeReport

( Читать дальше )

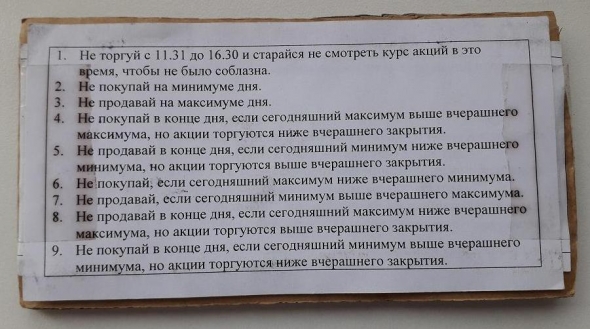

Табличка NineNot для трейдера

- 08 апреля 2019, 18:53

- |

Введение

В воскресенье 7 апреля я перебирал полки в шкафах, просматривая старые бумаги и выбрасывая те, которые уже не пригодятся. За долгое время накопилось много бесполезного хлама, который надо было выбросить. Какие-то старые чеки, квитанции, ненужные распечатки. Так я перебирал бумаги одну за другой, сортируя, что пойдет на выброс, а что еще может когда-то пригодиться, и вдруг на пол упала до боли знакомая старая затертая картонка. Боже мой! Как давно это было! Вроде бы не так уж давно, но на самом деле целую трейдерскую жизнь назад! Воспоминания нахлынули на меня…

Затертая замусоленная старая табличка, обычный кусок картонки и неаккуратно приклеенная скотчем распечатка. Но сколько денег она мне помогла заработать, а сколько денег благодаря ей я не потерял!

Табличка NineNot (9 “не”).

( Читать дальше )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

Немного про календари

- 17 января 2019, 17:15

- |

Хочу добить тему по календарям.

Итак, кто читал мои предыдущие топики, помнят, что любой опцион можно слепить, торгуя БА. Поэтому будем рассуждать через понятие дельта хеджа (ДХ).

Из всей формулы БШ мы можем выбирать два параметра. Волатильность и время. В любой формуле вы найдете переменные сигма*корень из времени. Причем эти два параметра абсолютно связаны и не разделимы. Так как сигма входит в формулу через время, а время через сигму. В конечном итоге мы имеем переменную сигмавремя и что тут сигма, а что время становится не важно. Это как понятие пространствовремя. И если мы имеем в произведении время на сигму =1, то могу рассматривать это либо как 30 дней с волой 300 или однин год с волой 100. Когда вам дадут стоимость опциона, то определить его сигму можно только имея время до экспари. И наоборот, имея время до экспари и цену, можно определить сигму. Но есть еще и промежуточный вариант

Возьмем отдельный опцион и с параметрами; Пут 115270, страйк 115270, вола 20%, 41 рабочий день или 2 месяца до эксперы, ценой в 3724. (115270*0,2*0,4*0,39 примерно). Тут вола 0,2 умножается на время 0,4 (41 день/256 в года и из этого корень), получаем 0,08. И это будет нашей некой сущностью, такой же очевидной как пространстовремя. А теперь скажем, что мы не будем держать этот опцион до экспирации. Закроем его через 21 день. Ну а если мы так решили, то в мире опционов мы можем сделать это прямо здесь и сейчас. Продадим опцион с тем же страйком но через 21 день экспирации. Наша сущность станет 0,06, так как время поменялось до 0,3. Если мы не собираемся торговать 0,4 времени, то нам надо как то приравнять наши два опциона по времени торговли в 0,3. При равенстве сигм на двух сериях получим 0,3*0,2=0,06=0,4*Х. Где буква Хэ означает сигму дальнего опциона в 15%. Таким образом, мы продали 20 сигму и купили 15. Получили соответствующий профиль.

( Читать дальше )

Google Colab: Российский рынок - по многочисленным просьбам

- 10 января 2019, 12:18

- |

Низкий порог входа в мир серьёзного анализа данных -тем и привлекателен этот зоопарк. Несколько строк кода и уже можно анализировать-смотреть данные (акции, облигации, фьючи, макро).

Если вы пробовали писать скрипты в Excel, кастомные индикаторы в Мультичартсах или Метастоках, то освоить язык Python в интерактивной среде Jupyter Notebook (Google Colab — даёт бесплатный доступ) — посильное занятие.

Для американского рынка есть библиотека (-ки), которые позволяют подкачать биржевые и экономические данные — я писал об этом. Кстати к

( Читать дальше )

Как ЦБ управляет нашими деньгами

- 10 января 2019, 10:09

- |

http://www.cbr.ru/Collection/Collection/File/14216/2019-01_res.pdf

В первой строчке читается выход из трежерис. Перевложились в депозиты иностранных банков.

---

На колебаниях курсов валют потеряли 1,3%, но заработали 1,2% процентного дохода. С учётом того, что ЦБ продавал растущий бакс и вкладывался в другие валюты (которые падали весь год), он вышел сухим из воды. Потери на курсовых разницах могли быть намного больше.

Из таблицы видно, что купили много валюты в рамках бюджетного правила, также продолжались покупки золота.

( Читать дальше )

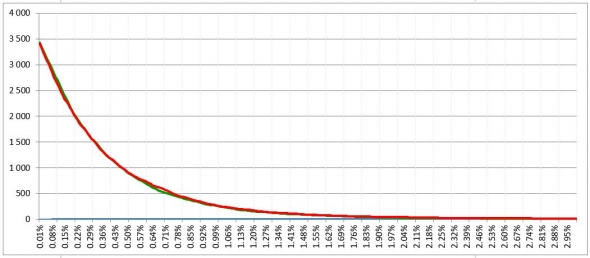

Некоторые математические соотношения во фьюче сбера

- 08 января 2019, 17:41

- |

Если хай и лой часовой свечи выразить в % от цены ее открытия и посчитать статистику по 3500+ часовых свечей за 2018 год (без учета свечей-дебилов 10:00 и 23:00), то мы получим такое распределение:

Например, 2000 раз за 2018 год хай часовой свечи случился на уровне 0.29% от цены открытия свечи. Такую же статистику показывает лой. Показатели статистики хаев и лоев практически сливаются.

Наполним полученную статистку баблом. Представим, что фьюч сбера стоит 100 рублей и посмотрим, какие деньги принесет нам новое знание. Распределение денег по хаям и лоям

( Читать дальше )

Качаем котировки с Финама

- 08 января 2019, 11:21

- |

---

В интернете есть информация, как качать котировки с Финама не вручную, а с помощью скрипта. Вот эти статьи. Ими я пользовался при написании своего кода:

Программный сбор данных о котировках

Загрузка котировок валют с сайта finam.ru

Дополнительно пришлось хорошенько поработать головой, чтобы адаптировать эту информацию для моих нужд. Там кое-что устарело и коды авторов потребовали доработки. Также в моём скрипте вы найдёте цифровые символы, которые соответствуют каждой акции. Например Алроса лежит на сайте финама под цифрой 81820.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал