Избранное трейдера Ирбис

RTSI и IMOEX во время ПМЭФ 2014-2019

- 06 июня 2019, 14:52

- |

Даты проведения:

- 22—24 мая 2014 года

- 18—20 июня 2015 года

- 16—18 июня 2016 года

- 1—3 июня 2017 года

- 24—26 мая 2018 года

- 6-8 июня 2019 года

IMOEX https://smart-lab.ru/q/index_stocks/IMOEX/

RTSI https://smart-lab.ru/q/index_stocks/RTSI/

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

Качаем данные Питоном: Всемирный банк

- 25 мая 2019, 12:40

- |

Полная документация (в этом посте она не понадобится)

---

Если вы не хотите программировать, то и не надо. Все данные можно получить и без питона и построить красивый график:

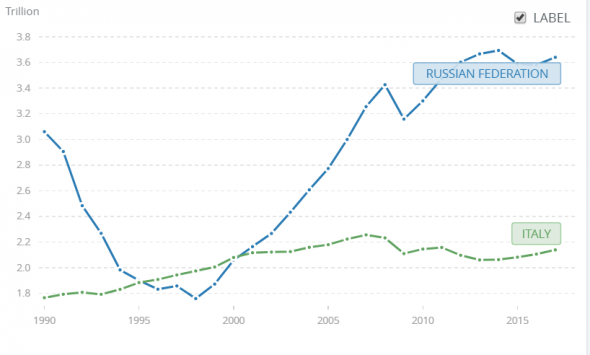

Вот, к примеру, ВВП России и Италии:

Ссылка на этот показатель. Там можно выбирать любые страны.

Но мы пойдём другим путём! Сложным! Этот путь позволяет строить графики любого вида и анализировать данные так гибко, как только вы захотите.

На выходе у нас получится такой график: ВВП по паритету крупнейших 10 стран мира. Скрипт сам понимает, какие страны крупнейшие:

( Читать дальше )

Бизнес-идея #2

- 13 мая 2019, 12:41

- |

Если на днях мы рассуждали как можно заработать на переформатировании рынка рекламы. То сегодня подумаем как нам вовремя подготовиться к приходу в Россию общемирового тренда – погони за экологичностью всего и вся и суметь заработать на нём.

И если над экологией наших городов и поселений мы, увы, не властны (тут мы можем просто порадоваться, что живём не в Китае, где есть отдельные места, в которых жители умирают только от рака, вызванного плохой экологией), то подобрать себе более-менее экологичное место для жилья мы вполне в состоянии.

И, несмотря на строительный бум в России, довольно удивительно, что у нас практически нет компаний, которые могли бы сделать комплексную экологическую оценку пригодности недвижимости, которую мы покупаем для проживания в ней. Есть отдельные компании, которые могут проверить отдельные параметры – например воду, или электромагнитный фон. Но таких, чтобы приехали по вызову и за небольшую плату (тысяч за 10) сделали комплексную проверку, сделав химический анализ воды в водопроводе/скважине, замерив газоанализатором состояние воздуха в помещении и во дворе, проведя радиационный контроль помещения и радоновый анализ подвала, замерив освещённость, спектральную и тепловую проводимость окон, проверив электромагнитный фон в квартире как от бытовых приборов, так и от антенн сотовой связи, стоящих и напротив вашего окна, и на соседней улице.

( Читать дальше )

Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

- 24 марта 2019, 12:21

- |

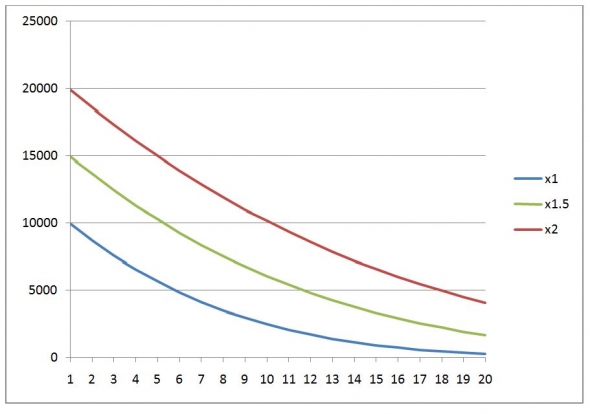

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

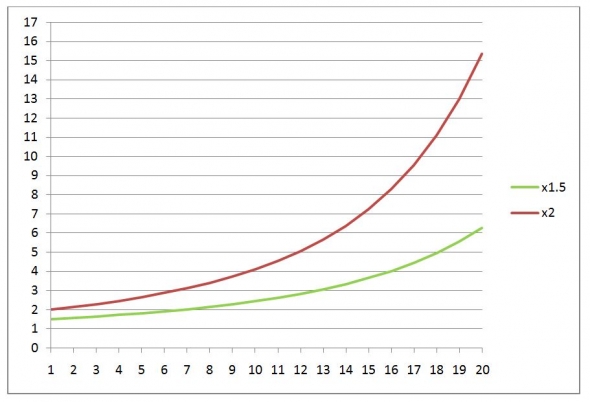

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

( Читать дальше )

Саша, сколько Вы стоите?

- 19 марта 2019, 09:09

- |

Саша, сколько Вы стоите?

В рамках профиля Саша должен работать в ПАО Сбербанк на должности консультанта с окладом в 60 тысяч рублей в месяц. Собственно размер оплаты труда взял из объявления ПАО Сбербанк, ориентируясь на данные о средней заработной плате в Москве.

После публикации профиля нашего героя разгорелась дискуссия о размере заработной платы, в связи с чем я решил провести опрос с целью определиться с размером оплаты труда и приступить к определению финансового положения Саши, построению финансового прогноза и финансового моделирования. После этого, можно будет начать ставить финансовые цели и искать пути из достижения.

Голосуйте!

Другие статьи:

1. Управление благосостоянием (персональный финансовый менеджмент)

2. Знакомьтесь — это Саша!

3. Где должен жить персонаж

4. Как определить уровень благосостояния?

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

ГДЕ брать список маржинальных бумаг?

- 04 сентября 2018, 09:39

- |

После того, как я опубликовал обзор компаний ПИК и ЛСР, оказалось, что я не могу совершить непокрытую продажу по акциям данных компаний.

Непокрытая (или короткая) продажа — это когда вы фактически продаете то, чего у вас нет (и чтобы это стало возможным — ваш брокер вам это одалживает), в расчете, что это что-то упадет в цене и вы затем сможете откупить его дешевле (и вернуть брокеру), получив разницу в виде прибыли

Собственно столкнувшись с этой проблемой, я решил осветить ее немного подробнее в блоге и рассказать, как устроен данный процесс на фондовом рынке.

Не все акции можно купить с плечом и не все акции можно коротко продать

Объяснить такое поведение — очень легко, так как его природа проистекает из здравого смысла. Маржинальная торговля (короткая продажа относится сюда же) подразумевает, что вы получаете заемные средства (в том числе в виде акций).

Брокер вам даст эти средства под процент, но для него это не все. Брокеру важно понимать, что в случае чего он сможет вернуть свои деньги назад.

( Читать дальше )

Список маржинальных ценных бумаг брокеров. Обзор.

- 26 января 2015, 10:07

- |

Стоит разнообразить торговлю в связи с высокой волатильностью.

Фондовый рынок предоставляет больше возможностей, чем срочный благодаря большему количеству ликвидных инструментов.

Поэтому решил выяснить, какие бумаги можно шортить и покупать с плечом.

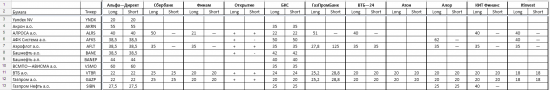

Получилась такая табличка:

При формировании списка учитывались параметры для клиентов – физических лиц с ПОВЫШЕННЫМ уровнем риска. Дисконтирующие коэффициенты указаны в %. Например, ставка дисконта в 25% означает плечо 1:4.

Для создания перечня брокеров была взята статистика активных клиентов основного рынка: http://moex.com/a1186

Файл статистики за 2104 год: http://fs.moex.com/files/6801/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал