Избранное трейдера Профессор

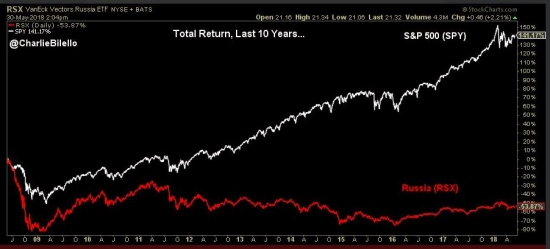

10 чудовищных лет для русского рынка акций

- 31 мая 2018, 00:29

- |

- комментировать

- ★7

- Комментарии ( 42 )

Подножка еврострадальцам, или о медтуризме в Россию.

- 30 мая 2018, 22:30

- |

Ну… надо сказать, что для «просто либерозного лалала» планка задана высокая. Из трех условий — два невыполнимых. Просто потому, что в очереди за квартирами цивилизованный мир не стоит. Нигде. Ни в Вашингтоне, ни в Париже. Есть деньги — купил, нет — греби отсюда. Поэтому очередь за квартирами в Воронеже, при всем скотстве нашего климата — не, это невозможно. Точно также с обучением. Не потому, что американцам доступно хорошее образование. Мягко говоря, американские студенты не блистают на всяческих олимпиадах. Но много лет американцам внушали что у них все самое лучшее, и это никакими объективными фактами не преломить. То, что Америка вынуждена тырить мозги из других стран для того, чтобы просто оставаться конкурентоспособной — унылый факт. Но сенаторам на это пофиг. Так что…

( Читать дальше )

Плюсы от ИЗОЛЯЦИИ (акции Сбера)

- 30 мая 2018, 22:17

- |

Как мы все знаем, два главных российских банка Сбербанк и ВТБ уже давно отрезаны из-за санкций от западного рынка капитала. Уже 4 года их запрещено кредитовать. Конечно, это негативно воздействует на деятельность российских госбанков, особенно на ВТБ. Но вчера обнаружились и позитивные моменты.

На фоне жесткой распродажи акций американских (вчера выкладывал в телеграме график сводного индекса https://tele.click/MarketDumki/404) и европейских банков, котировки Сбера и ВТБ абсолютно стабильны в последние дни. Никаких серьезных продаж в них не наблюдается. Более того, если внешняя конъюнктура не ухудшится снова, то есть шансы увидеть акции Сбера на 10% выше текущих значений. Вполне можно ожидать возврата к ранее пробитой поддержке на уровне 250 руб.

ЛУКОЙЛ ответил на заявление ЦБ об инсайде при валютных операциях

- 30 мая 2018, 21:18

- |

«В связи с информацией, опубликованной в пресс-релизе Центрального банка РФ (Банк России) от 29 мая 2018г., Пресс-служба ПАО «ЛУКОЙЛ» сообщает, что все операции по покупке и продаже валюты осуществляются ЛУКОЙЛом не на биржевом рынке, а исключительно на основании прямых соглашений с высокорейтинговыми (ведущими) российскими банками», – говорится в пресс-релизе нефтяного гиганта.

www.lukoil.ru/PressCenter/Pressreleases/Pressrelease?rid=221741

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

Знаете ли вы, как устроен криптообменник изнутри?

- 30 мая 2018, 19:08

- |

Из видео вы узнаете:

— сколько уже пользователей зарегистрировалось на Матби;

— почему Матби отменили обязательную верификацию клиентов;

— о новой возможности отправки денег в Европу через партнера GefaraPay;

и многое другое.

Приятного просмотра!

Почему рубль слабый - теоретическая причина

- 30 мая 2018, 17:31

- |

Негативно влияет — растущая скупка валюты минфином.

В 3 квартале может наступить «сезонный провал» текущего счета, отчасти связанный с выводом дивидендов за бугор.

Как следствие, баланс спроса/предложения валюты в 3 кв 2018 в теории должен негативно отразиться на рубле:

покупки минфина будут превышать позитивный текущий счет, что в теории приведет к дефициту валюты и росту спроса на неё.

Но к счастью, в недавнем прошлом большой связи курса рубля с позитивной дельтой между текущим счетом и покупкой минфина не наблюдалось (подозреваю из-за то, что валюта приобретается заранее, перед тем как она уйдёт по статьям текущего счета):

Какие сделаете выводы?:)

Подписка на исследования рынков: mozgovik.com

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал