Избранное трейдера Профессор

Nonfarm нас обманывает

- 08 июня 2016, 12:36

- |

Прошлые данные по рынку труда оказали негативное влияние на рынки. Легкий шок – вот как можно такое назвать. Индекс американского доллара продемонстрировал резкое снижение, ни одна валюта мира не воспользовалась слабостью американских данных. Но все ли так плохо? Что такое 38 000 новых рабочих мест? В чем объяснение, или как они взаимосвязаны с падением уровня безработицы с 5 до 4,7%.

Суть в том, что последние показатели рынка труда США выглядят достаточно странно. Если взять статистику за последние несколько лет, то практически 80% данных по количеству новых рабочих мест пересматривались в следующих периодах. Аналогичная ситуация может быть и в июне, когда представители Бюро статистики США заявят о том, что они ошиблись по майским данным. Не 38 тысяч, а 138 как минимум держите. А уровень безработицы? 4,7% это не 4,8%, которые видели руководство ФРС, как рекордное значение на протяжении следующего десятилетия. Получается, что нуждающихся в работе стало меньше. С другой стороны, новые рабочие места созданы, закрытия старых не было – и это уже хорошо.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 12 )

Итоги конкурса, в котором я как-бы

- 07 июня 2016, 21:51

- |

Лажать по любой теме и на голубом глазу делать серьёзную мину))

При этом нисколько ни стесняться своих ляпов, а продолжать невозмутимо пороть галиматью.

Пашин последний пост:

smart-lab.ru/my/PabloEskobar/blog/all/

читать не перечитать, что не фраза то откровение Христа :

//Принимаю во внимание тот факт, что это был первый конкурс для меня.

//Первое и главное — я ненавижу квик и считаю его неудобной и глючной платформой, непригодной для работы внутри дня.

//Столкнулся с тем, что не умею работать с инструментами такого типа

// Фортс: торговал первый раз в жизни такое — кстати понравилось, смотрю на базовый актив и ловлю импульс на фьючерсе.

// Акции: тут вообще боль и разочарование. Все очень просто — стопы, как таковые работают через раз на этом «виртуальном» счете.

( Читать дальше )

Анализ тикеров Донского завода радиодеталей DZRD и DZRDP

- 07 июня 2016, 21:36

- |

В судьбе тикеров Донского завода радиодеталей DZRD и DZRDP 10 июня будет годовое общее собрание акционеров. Один из важных вопросов по ним это вопрос одобрения выплаты дивидендов на привилегированные акции. Если не ошибаюсь, то последние пять лет, несмотря на рекомендации совета директоров о выплате дивидендов, годовое общее собрание акционеров отказывалось делать.

Предлагаю разобраться и понять, в чём дело и какого спрашивается хрена не выплачиваются дивиденды?

Задавшись этим вопросом, я изучил владение аффилированными лицами акциями данного тикера за последние три года.

Для начала базовые сведения. Уставной капитал компании — Донской завод радиодеталей составляет 457876 штук из которых 75% это обыкновенные акции в количестве 343407 штук номиналом 1 рубль и 25% привилегированных акций в количестве 114469 штук номиналом 1 рубль. Госучастие осуществляется Ростех, у которого 44,04% обыкновенных акций, но поскольку префы голосующие, то по факту только 33,03% право голоса есть у Ростех.

( Читать дальше )

Русагро подала заявление о банкротстве Группы Разгуляй

- 07 июня 2016, 16:32

- |

Книга "Денег больше, чем у Бога"

- 07 июня 2016, 16:12

- |

Братиш, книга реально крутая. Оценка 5 из 5. Причем, в начале я думал, что опять вода, но потом поймал себя на мысли, что читаю взахлёб не следя за страницами.

Книга рассказывает про титанов хеджевой индустрии: Стейнхардта, Робертсона, Сороса и Дракенмиллера, про LTCM, Пола Тюдор Джонса и других, а также рассматривает хедж-фонды как явление в целом. Польза таких книг в том, что они повышают твои стандарты. Смарт-лаб, вот на кого нужно опираться и про кого читать, а не на каких-то частных горе-гуру!

Книга рассказывает про титанов хеджевой индустрии: Стейнхардта, Робертсона, Сороса и Дракенмиллера, про LTCM, Пола Тюдор Джонса и других, а также рассматривает хедж-фонды как явление в целом. Польза таких книг в том, что они повышают твои стандарты. Смарт-лаб, вот на кого нужно опираться и про кого читать, а не на каких-то частных горе-гуру!

А теперь, некоторые интересные мысли и факты из книги:

- Многие крутые звезды открывали свои хедж-фонды примерно в 28-30 лет (например, Пол Тюдор Джонс, Дракенмилллер)

- Сорос во многом обязан своим успехом Дракенмиллеру. Именно Дракенмиллер, а не Сорос, возможно, самый крутой управляющий в истории. Сорос, конечно, тоже крут — это история нереальных взлетов и падений. Но Дракенмиллер показывал впечатляющие результаты очень стабильно.

- Как Сорос и Дракенмиллер уронили фунт стерлингов? Они тупо посчитали, сколько есть резервов у Банка Англии, вместе с другими ребятками собрали сумму раза в два больше. Конечно, предварительно они провели тщательный макроэкономический анализ. В книге вся сделка и метания сотрудников Банка Англии очень подробно описаны.

- В азиатский кризис многие хедж-фонды подобным образом уничтожали валюты развивающихся стран. Но были многие хедж-фонды, которые ставили и на рост экономик. К примеру, Сорос вложил очень много в индонезийскую рупию, потеряв на этой сделке 800 млн. долларов. Около миллиарда Сорос потерял в России, вложившись в Связь-инвест (надо сказать, натура у Сороса была двойственная: с одной стороны, он был спекулянтом-хищником, с другой стороны — философом-филантропом, который хотел поднимать с колен страны...) Другой хедж-фонд позже купил в Индонезии банк, и это стало началом притока мощных иностранных инвестиций. Это благотворно повиляло на страну с населением… 240 млн человек. Были еще и другие, очень моральные чуваки, управляющие благотворительными фондами, которые инвестировали только в «правильные проекты».

( Читать дальше )

Тема дня # 36. О Китае

- 07 июня 2016, 15:54

- |

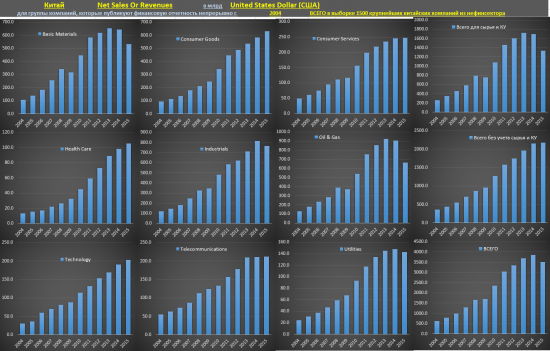

Рисунок Совокупная чистая выручка 1500 компаний нефинансовго сектора Китая за 10 лет © Spydell

я честно сказать поражён!

в связи с этим ряд вопросов:

- есть ли риски дальнейшего роста экономики Китая?

- какова будет природа следующего кризиса в экономике Китая: структурная или классическая? (например кризис перепроизводства)

- Почему Китай не инвестирует свои резервы (как на уровне ЗВР так и на уровне резервов банков) в российские долговые бумаги?

- Какова доля Китая в прямых инвестициях в России?

- Какие были решения на уровне макроэкономической политики, которые позволили дать такой рост китайским компаниям?

- Что из китайского опыта применимо в России, а что нет?

- Почему Китай не поддерживает Россию в политическом плане?

- Почему при таком взрывном росте Китай не заявляет об исключительности своей нации?

- Почему Китай при таком росте не заявляет имперских амбиций?

Рынок сам поверил в голубей, но прилетят ястребы

- 07 июня 2016, 15:21

- |

Да, экономика США создала чрезмерно мало рабочих мест, и все последние годы рынок как то привык к тому, что ФРС связывала свою политику с рынком труда в США. Но все же рынок труда не является «ахилесовой пятой» для ФРС. Есть много других факторов, на которые ФРС должен обращать внимание и руководствоваться ими, в части принятия решений относительно своей политики.

Глава ФРС, госпожа Йеллен в понедельник, несмотря на ожидания рынка, все же не сказала про то, что теперь о повышении ставки речи не идет. Ее риторика в целом не изменилась, если сравнивать с прошлыми заявлениями и она как и раньше, сказала что постепенное повышение ставки будет уместным. То есть плохой отчет по занятости не поменял планы ФРС.

( Читать дальше )

Цугцванг для ФРС. Инвесторы не хотят верить в повышение ставки в США, а зря.

- 07 июня 2016, 14:04

- |

После слабых майских данных по рынку труда США инвесторы во всём мире вновь вспомнили старое правило – “чем хуже, тем лучше”, и вновь у них проснулся аппетит к риску. Несмотря на вчерашнее выступление главы ФРС в Филадельфии, в местном World Affairs Council, где она вновь сделала акцент на то, что регулятор пока не готов отказываться от прежнего сценария, в котором дважды заложено повышение ставки в текущем году, инвесторы ей явно не верят. Да, майский отчёт по рынку труда немного удивил её, но в нём были и позитивные моменты. Впрочем, говорить о каких-либо тенденциях на основании результатов одного месяца это глупо.

В результате последних данных, рыночные ожидания претерпели существенные изменения. Теперь, вероятность повышения ставки на июньском заседании оценивается участниками рынка практически равной нулю, а вот вероятность повышения ставки в июле сейчас чуть меньше30%. При таких рыночных ожиданиях у ФРС сейчас явно связаны руки, но тянуть с ужесточением монетарной политики до осени он тоже не может. Если ФЕД возьмёт паузу летом, то он точно не сможет поднять ставку дважды до конца текущего года, ибо это будет слишком агрессивно. Более того, осенью могут начаться политические баталии в преддверии президентских выборов в США, и если кандидат от республиканцев Д.Трамп продолжит набирать голоса, то тут на рынках неопределённости и опасений станет ещё больше. К тому же, нет гарантий, что экономика США к осени будет выглядеть лучше, чем сейчас. Получается, если ФРС летом возьмёт паузу, то это будет большой риск для самого регулятора, который запросто может потерять доверие, и тем самым напугать инвесторов. Пока американские фондовые рынки находятся практически на исторических максимумах, любой шаг ФРС будет иметь негативные последствия для рынков акций. Позитива от нерешительности будет хватать ненадолго, а неопределённость, вместе с пузырями на рынках будут только расти.

( Читать дальше )

Почему реальный сектор лучше трейдинга

- 07 июня 2016, 12:41

- |

Есть много примеров перед глазами, когда люди начинали свое дело. Один знакомый начал с услуг по ремонту промышленного обогатительного оборудования первый раз не получилось, человек учел свои ошибки и попробовал еще раз, во второй раз пошло обороты достигли нескольких десятков миллионов рублей но в определенный момент начались проблемы с крупнейшим клиентом которые в конечном итоге привели к падению выручки на 70%. Но несмотря на все, бизнес жив, сейчас появился крупный клиент в КНР.

В трейдинге на фондовом рынке этот принцип не работает, то чему вы научились/заметили сейчас через неопределенный период перестанет работать не заметив этот фазовый переход вы потеряете все деньги, весь ваш опыт каждый раз будет обнуляться, эта игра не доступна человеческому мозгу т.к. мозг заточен на накопление опыта и использование его в дальнейшем. Другое дело генетический компьютерный алгоритм на основе майнинга данных, но этот путь для серьезной команды математиков и программистов(на 99.5% это не вы).

В реальном секторе вы можете прогореть первый раз, возможно даже второй раз, но вам будет очень не просто потерпеть неудачу в третий раз(накопленный опыт ошибок просто не даст вам это сделать).

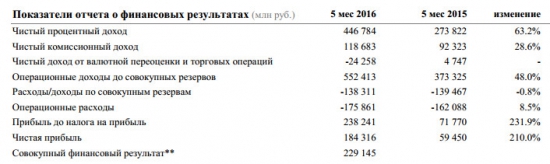

Сбербанк - фин отчет за январь-май РСБУ

- 07 июня 2016, 10:10

- |

Чистый комиссионный доход: + 28,6% до 118,7 млрд руб

Операционные расходы: + 8,5%

Чистая прибыль: 184,3 млрд руб., что в 3,1 раза больше аналогичного периода годом ранее

(Пресс-релиз)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал