Избранное трейдера Квадробобер

⭐️Гарант-Инвест предлагает стать непросто халявщиком, или инвестором… а партнёром!

- 09 апреля 2025, 08:27

- |

Разбираем реструктуризацию, фин.модель, перспективы

Гарант-Инвест видит основную проблему, которая привела к дефолту в высокой ключевой ставке. И ожидает ее снижения к концу года

Предлагает (условия реструктуризации)

— перенос погашения номинала (100%) на 2030 год

— компенсация невыплаченных купонов и нерыночной ставки через акции. Бонд-холдеры станут акционерами (в сумме 21% уставного капитала)

❗️кто не поддержит реструктуризацию – получит в 10 раз меньше акций

Что ж, идея интересная и творческая. Явное стимулирование быть согласным с реструктуризацией. Но не понятно, за счет чего бизнес выплывет к 2030 году.

Риски

— кворум: набрать 75% очень сложная задача. Но в данном примере у инвесторов есть мотивация через акции

— риск размытия: никто не мешает к 2040 году напечатать любое число новых акций и размыть долю бонд-холдеров

— у акций нет листинга, внебиржа сильно не поможет, т.к. нет интересантов на перекредитованный стресс-актив

— плохая фин.модель 👀 слайд

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Где дивиденды, Башнефть? История, доходность, дивидендная политика и перспективы Башнефти

- 09 апреля 2025, 07:36

- |

Башнефть — не самая мейнстримная нефтяная компания на российском фондовом рынке, но дивиденды выплачивает регулярно, не зря же в названии есть слово «нефть», а именно за дивиденды мы любим нефтяников. Посмотрим на компанию и на её дивиденды повнимательнее.

Прошлые обзоры: Яндекс, Транснефть, МТС, Алроса, Сургутнефтегаз, Полюс, Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Башнефть — российская вертикально-интегрированная нефтяная компания, с 2016 года входит в Роснефть. Её доля в акционерном капитале компании составляет 57,7%. 25% акций принадлежит Республике Башкортостан. Компания осуществляет полный производственный цикл: добычу нефти и газа, их переработку и выпуск нефтепродуктов и продуктов нефтехимии.

Дивидендная политика

Дивидендная политика Башнефти предполагает, что компания направляет на выплаты дивидендов не менее 25% от чистой прибыли по МСФО.

( Читать дальше )

Как 4 млн инвесторов поучаствовали в мартовском обвале рынка перед его обрушением

- 08 апреля 2025, 08:00

- |

Март начинался бодро и позитивно, а потом что-то пошло не так. А точнее, пошло не так примерно лишь всё. Даже в апрель перетекло. Двери биржи открылись перед 4 миллионами инвесторов, которые любят вверх, но оказалось, что это двери лифта, который едет вниз.

Мосбиржа поделилась итогами марта 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Смотрим объёмы торгов акциями и облигациями, народный портфель марта и другие интересные данные.

Свежая кровь

Число физлиц, имеющих счета на Мосбирже, за март увеличилось на 280 тысяч и достигло 36,26 млн, ими открыто более 67,14 млн счетов. В марте было 4 млн активных инвесторов (3,86 млн в феврале). Зашли в лифт, ожидая поехать наверх, но он поехал вниз.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь.

( Читать дальше )

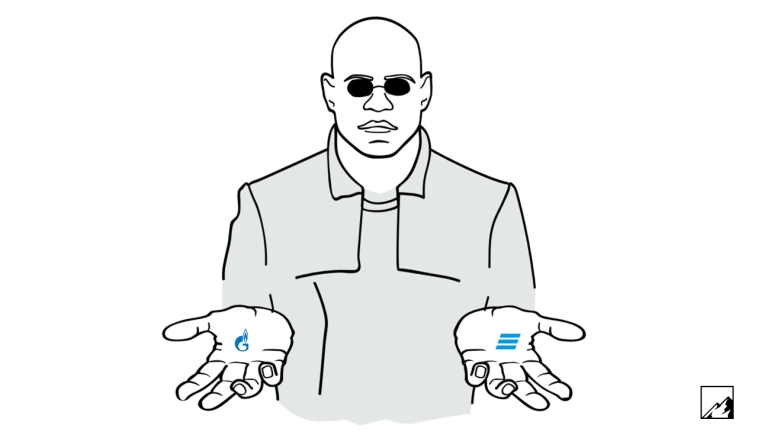

Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло?

- 07 апреля 2025, 07:56

- |

История, от которой у вас волосы встанут дыбом, а глаза наполнятся печалью и инвестиционной болью. Газиз Вэтэбоев 10 лет покупал 50/50 только две акции на 100 000 в месяц, и в итоге потерял 30% вложенных средств, а отставание от рынка составило 90%.

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. Газпром и ВТБ настоящие.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

10 лет назад Газиз Вэтэбоев дружил со Сберославом Лукошкиным, они дружат до сих пор. Но если Сберослав Лукошкин выбрал Сбер и Лукойл, то у Газиза Вэтэбоева не было никаких сомнений в том, что инвестировать нужно только в Газпром и ВТБ. Начав свой путь в мае 2015 года, за 120 месяцев он ни разу не изменил своему выбору, покупая акции Газпрома и ВТБ с целевыми долями 50/50, со всех дивидендов платил налоги и реинвестировал их в покупку этих же самых акций.

Тогда он не думал, что два синих гиганта будут предметами насмешек и издевательств, а г-н Костин и г-н Миллер не оправдают надежд миноритарных акционеров.

( Читать дальше )

Топ-5 дивидендных акций перед дивидендным сезоном от аналитиков Альфа-Банка

- 06 апреля 2025, 18:12

- |

Аналитики считают, что хоть дивидендная доходность многих акций в предстоящий сезон будет выше 10%, но не все из них выглядят интересно. Почему? Да всё просто: дивгэпы уронят цены, а выберутся из них не факт, что все.

Полезное про акции и дивиденды:

- Дивиденды апреля. Ну вот, опять богатеть NEW

- Три лучшие акции российских банков NEW

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Но нам повезло, что есть сильные компании, которым не страшны предстоящие выплаты дивидендов. Аналитики выбрали пять акций. Посмотрим, на какие акции взгляд позитивный.

Икс 5

- Дивиденд: 638 руб.

- Дивдоходность: ~19,2%

После возвращения в православную юрисдикцию Икс 5 уже объявил первый дивиденд и пообещал объявить второй. Компания лидирует по росту среди конкурентов, ну и магазины красивые. Есть в моём портфеле.

( Читать дальше )

Рекордный обвал на рынках. Какая зарплата нужна для одобрения ипотеки? Рубль-пофигист, биткоин, дивиденды и другие новости. Воскресный инвестдайджест

- 06 апреля 2025, 08:28

- |

Ну вот и началось хоть что-то интересное, сейчас ещё бы попкорна. 🍿 Обратное Трамп-ралли не пощадило никого, обвалились и зарубежные рынки, и индекс Мосбиржи установил рекорд. Только рублю, недвижке и биткоину всё по барабану. Инфляция разгоняется и бодрится, взбодритесь и вы за чтением вашего любимого дайджеста.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль-пофигист

Рублю всё нипочём. Изменение за неделю: 84,94 → 84,50 руб. за доллар (курс ЦБ 83,68 → 84,27). Юань 11,68 → 11,71 (ЦБ 11,45 → 11,60). Давно вы такое видели, что цены на нефть валятся в пропасть, а рублю пофигу? Но ничего, судьба у рубля — дешеветь, так что можно покупать валюту недорого.

( Читать дальше )

Как я получил 34 672 рубля пассивного дохода за март. Дальше — больше

- 05 апреля 2025, 08:15

- |

Продолжаю подсчитывать пассивный доход — зарплату, которая капает с акций, облигаций и депозита. Март вышел почти таким же грустным, как февраль, но всё же получше.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

Пассивный доход за весь 2024 год составил 422 725 рублей, или в среднем 35 227 рублей в месяц. В 2025 хочется получить больше. Так и должно быть, ведь я активно пополняю портфель, а все доходы реинвестирую. Сейчас примерно 37% портфеля в акциях, 35% в облигациях, 3% в биржевых фондах, 5% в ЗПИФах недвижимости и 20% на депозите.

Предположим, я хочу, чтобы пассивный доход был 300 000 в месяц. Ну, то есть, у меня нет именно такой цели, но допустим, что есть. При текущем темпе пополнений (200 000 в месяц) и реинвестировании это возможно лет через пять–шесть. Просто для понимания, что процесс длительный, а инфляция ещё и высушит размер дохода. Реальная цель — покупка недвижимости в ипотеку, которая будет гаситься пассивным доходом. Если пропустили, читайте про пассивный доход за февраль — вышло 29 806 ₽, теперь к марту.

( Читать дальше )

26% на якутской энергии. Свежие облигации: ЯТЭК на размещении

- 04 апреля 2025, 07:15

- |

Якутские топливные энергетики снова идут к инвесторам за деньгами. Сразу два выпуска, фикс и флоатер, готовятся порадовать щедрыми купонами. Фикс для всех, флоатер для квалов. Посмотрим, что там интересного.

Предыдущие обзоры: Роделен, Селигдар, Кокс, Дельта Лизинг, ЮГК USD, АФ Банк, Балтийский лизинг. Дальше — больше, не пропустите.

Объём выпусков — 5,5 млрд суммарно. Фикс 1,5 года, флоатер 2 года. Ориентир купона: фикс до 24% (YTM до 26,82%), флоатер до КС+5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A АКРА (март 2025).

ЯТЭК (Якутская топливно-энергетическая компания) — основное и старейшее газодобывающее предприятие Якутии с 1967 года, работает в экстремальных климатических условиях. За время существования ЯТЭК потребителям Якутии было поставлено более 59 млрд м³ природного газа.

- Выпуск: ЯТЭК 001Р-05

- Объём: 5,5 млрд суммарно

- Начало размещения: 11 апреля (сбор заявок до 8 апреля)

- Срок: 1,5 года

- Купонная доходность: до 24%

- Выплаты: 12 раз в год

( Читать дальше )

Продолжаю инвестировать в крипту. Пенсионный криптофонд. Месяц 23

- 03 апреля 2025, 07:38

- |

Март для криптанов оказался достаточно довольно волатильным, но по итогам всё обернулось вялостью. Биткоин сходил вверх и вниз, потом просто отдыхал. Я продолжаю готовиться к крипточилу на пенсии и формирую криптопортфель, благодаря которому буду чилить на криптоострове. Для этого я ежемесячно покупаю крипту на небольшую сумму. Смотрим, что произошло за март.

Стратегия простая. Пополняю ежемесячно портфель на 50 USDT. Покупаю биткоин и эфир, немного альткоинов. Часть оставляю в USDT.

Крипта не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

* В BTC указана стоимость всех активов, если перевести их в BTC — так принято в сервисах криптобирж. У меня в портфеле не только BTC, но и ETH, и альткоины, и USDT.

Было на 1 марта:

- Эквивалент в BTC: 0,022217766

- Эквивалент в RUB: 169 300 ₽

- Эквивалент в USD: 1 892 $

Пополнил на 4 700 рублей (50 долларов по P2P). Конечно, брокерский счёт я побольше пополнил, на 200 000.

( Читать дальше )

Три лучшие акции российских банков. Кого я выбрал и почему?

- 02 апреля 2025, 08:02

- |

У меня в портфеле целевая доля акций банков 23%. По 10% отведены Сберу и Совкомбанку, а на Т-Банк отведена доля в 3%. Больше целевая доля только у нефтегазового сектора — 30%. Почему я считаю, что именно эти три банка — лучший выбор? Посмотрим на каждый из них.

Полезное про акции и дивиденды:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах NEW

- Свежий топ-6 лучших дивидендных акций от Сбера NEW

- Разборы: Яндекс, Транснефть, МТС, Алроса, Сургутнефтегаз, Полюс, Мосбиржа, Лукойл, Роснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Сбербанк

- Прогнозный дивиденд: 36 рублей

- Прогнозная дивдоходность: 11,3%

Сбер — самый устойчивый банк, это самая настоящая зелёная кэш-машина, лидер по популярности у частных инвесторов. У банка стабильно высокая рентабельность, чистая прибыль растёт из года в год.

Дивиденды Сбер платит исправно, в этом году Греф может заплатить 35–36 рублей на акцию. Важно, что у Сбера очень низкая стоимость фондирования благодаря высокой доле текущих счетов клиентов. Денежки работают, причём на Банк.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал