Избранное трейдера FromDeepSpace666

Причины продажи Детского мира Системой

- 26 июня 2020, 21:44

- |

Всем привет, Друзья. На подготовку полного разбора АФК пришлось потратить куда больше времени, чем планировалось. Статья получается действительно большая и очень интересная. Сегодня опубликую для Вас выдержку из будущей статьи с обзором возможных причин продажи Детского мира.

В результате нескольких SPO, эффективная доля владения АФК Системы в крупном ритейлере сократилась с 52% осенью 2019 года до 20,38% летом 2020 года. Сам же Детский мир имеет устойчивый, развивающийся бизнес. Выручка компании увеличилась с 97 млрд в 2017 до 128 млрд в 2019 году. Несмотря на несколько месяцев «простоя», связанного с пандемией, Детскому миру удалось нарастить продажи, и поддержать рентабельность бизнеса. Ритейлер ежегодно платит высокие дивиденды. Несмотря на тяжелый 2020 год, руководство решило продолжить практику выплат и доходность за 2019 год составит около 8%.

Что же послужило поводом для продажи АФК своего пакета, мне не ясно. Обычно, поводом для принятия таких решений может служить необходимость в деньгах, закрытие финансовых дыр и погашения непокрытых долгов. Вторым поводом может служить фиксация прибыли в активе. АФК владеет акциями Детского мира с 1996 года. К 2004 году увеличила свой пакет акций до 70,5%. В 2017 году вывела ритейлеры на IPO и привлекла 31,1 млрд рублей. Цена размещения составила 85 рублей. Осенью 2019 года АФК продает часть своего пакета по 91 рублю за акцию, а в июне 2020 года по цене в 93 рубля.

На первый взгляд это невысокие доходности, при условии отсчета с момента первичного размещения на бирже. Если мы берем за основу фиксацию прибыли, то явно АФК Система не видит роста капитализации Детского мира в ближайшей перспективе. Дополнительным фактором служит уход генерального директора Владимира Чирахова, который работал в Детском мире с 2012 года и практически превратил компанию из убыточного предприятия в лидера отрасли с отличными финансовыми и производственными показателями.

Если же мы рассматриваем продажу с точки зрения получения средств на покрытие долгов, то нужно заглянуть в отчетность. На 31 декабря долгосрочные обязательства АФК составляли 698 млрд, снизившись на 141 млрд. Краткосрочные обязательства снизились на 10% до 500 млрд. Сумма кредитов и займов по сравнению с капитализацией просто огромна. Но компания полностью справляется с долговой нагрузкой и нужно учесть, что капитализация только доли МТС превышает 300 млрд. Чистый долг ко второму кварталу увеличился до 757 млрд рублей.

Данные из отчета компании и сервиса FinanceMarker

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 6 )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

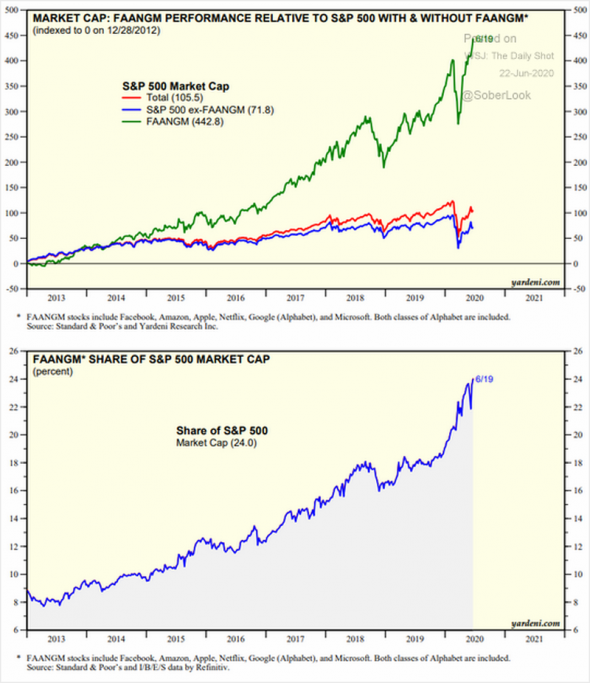

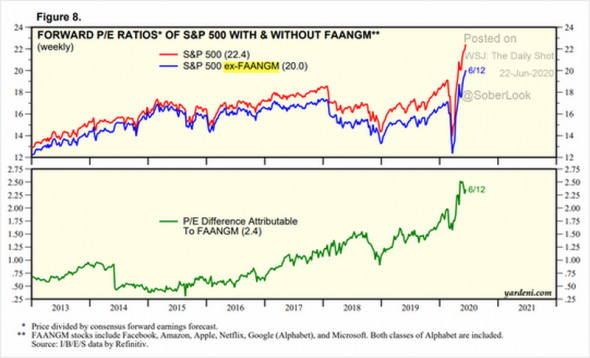

Только по рынку. S&P с FAANGM-м и без него)))

- 24 июня 2020, 15:39

- |

В последние два началось прям новое безумие по поводу поправок и парада.

Пуканы полыхают синим пламенем.

Вот только вы были вирусологи сегодня уже политологи.

Но когда задаешь вроде бы простой вопрос таким людям «вот ты конкретно против каких поправок можешь ответить?»

Получаешь ой все иди в ЧС тролль или тишина в ответ)))) Другой вообще прогнозирует величие России по ВВП в баксах через 100 лет.

О боже что за времена настали, ну откуда вы такие беретесь))) ВСЕ.

Теперь по теме топика.

Покажу график S&P500 с компаниями FAANGM и как бы он выглядел без них.

FAANGM в настоящее время составляют 24% от рыночной капитализации S&P 500.

6 компаний четверть рынка!!!

( Читать дальше )

Зачем нужна вечерняя сессия на Мосбирже? (простой ответ на простой вопрос)

- 22 июня 2020, 19:59

- |

Ибо на вечерней сессии торги будут только по 25 фишкам.

Что произойдёт?

( Читать дальше )

Российский компании, которые отчитываются по МСФО 2 раза в год а не четыре

- 22 июня 2020, 16:26

- |

Примерно из 90 компаний с самыми ликвидными акциями 24 компании отчитываются только дважды в год. Поэтому они не представили консолидированную отчетность за 1 квартал.

Это:

Металлургия

👉Полиметалл

👉ГМК

👉Русал

👉ENPL

👉ЧТПЗ

👉Распадская

👉ВСМПО

👉Селигдар

Строители:

👉ЛСР

👉Эталон

👉ПИК

👉Инград

👉Мостотрест

Ритейл:

👉Мвидео

👉Лента

👉Аптеки 36,6

👉Обувь России

( Читать дальше )

Индекс Мосбиржи

- 22 июня 2020, 13:23

- |

Он такой. Нефтегаза — 45%, и это меньше чем было: с сегодняшнего дня вступают в силу новые веса компаний, это ежеквартальная плановая ребалансировка. И это самая скучная ребалансировка с начала существования публичной Google-Таблицы, которая следует за этим индексом. Если кратко: никого не выкинули, никого не добавили. Золотодобытчиков стало чуть больше, Норникеля и Яндекса стало чуть больше.

🔥 Google-Таблица по индексу Мосбиржи за 0 руб. 00 коп. доступна для копирования здесь 🔥

Тем, кто копировал ранее, ничего делать не нужно, все данные автоматом обновились в ваших копиях. А если у вас её ещё не было, то нужно всего лишь открыть ссылку, нажать ФАЙЛ — СОЗДАТЬ КОПИЮ, и пользоваться своей копией.

Занимательно, что если все дивиденды, которые сейчас забиты в базе сайта Доходъ будут выплачены, то средняя див. доходность индекса — 6,85%, а максимальная див. доходность — у ВТБ (11,6%). Налетай, торопись, покупай живопись ;)

Мануал: что это такое и как пользоваться на Ютубе:

Телегиус, теперь легален на территории РФ :)

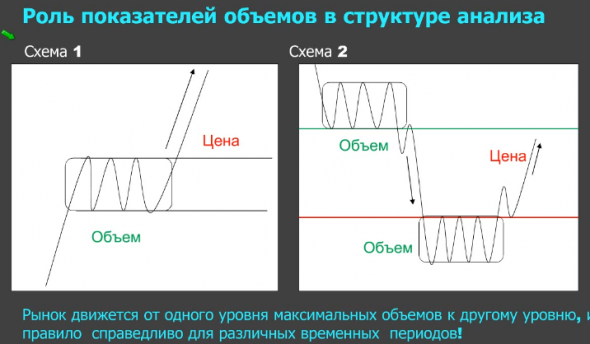

Раздаю КАЧАЙТЕ!!! 2 курса по объемной торговле.

- 22 июня 2020, 12:47

- |

Курс создан официальным разработчиком обучающих программ по технологии объемной торговли.

2 курса, базовый для новичков второй для продвинутых пользователей.

Первый.

cloud.mail.ru/public/2x5K/2FEsH9Wih

( Читать дальше )

Вопрос по Тинькофф Инвестициям = сколько стоит снять наличные (крупную сумму)?

- 20 июня 2020, 15:07

- |

Заработал 9 млн рублей.

Захотел я купить квартиру. Хату хозяин продает за кеш, а не за акции или облигации.

Таким образом встает задача снять с брокерского счета кэш 10 млн руб.

Снять с карты Тинькофф без комиссии можно 150 тыс рублей в месяц.

Дальше комисс 2%.

Заказать наличку — как? У Тинькофф же нет отделений банков.

Кто-нить когда-нить снимал с Тинькофф банка кэш 10 лямов?

Сколько вы заплатили за эту операцию?

По причине невнятного механизма изъятия наличности с моего счета, я не держу в Тинькофф больше, чем готов потратить по карточке + 150 тыс рублей, которые можно снять в банкомате. И этот момент полностью в моем подсознании исключает возможность держать крупные суммы на инвест. счете.

Новичкам. Практические аспекты направленной торговли опционами.

- 20 июня 2020, 10:20

- |

Продолжаем грызть опционную тему, сегодня рассмотрим моё любимое — направленную торговлю опционами (нам в помощь книга Саймона Вайна, у него там есть специальная памятка для направленной торговли).

Чтобы разработать «направленную» (не захеджированную базовым активом) опционную стратегию, отвечающую вашим ожиданиям, необходимо иметь сценарий, включающий в себя:

- направление движения spot;

- период, в течение которого это движение произойдет;

- поведение ожидаемой волатильности (IV) во время движения.

( Читать дальше )

Категоризация инвесторов. Результаты онлайн-встречи

- 19 июня 2020, 16:47

- |

Краткие итоги:

- Согласуют 40 индексов (от сипи до эстонских, словакских). Около 4000 бумаг для расчета этих индексов могут торговаться на рос. рынке. Бумаги не входящие в индексы запретят для неквалов, будут доступны для торгов после сдачи тестов.

- Если в портфеле у неквала будут бумаги, не входящие в индексы, им разрешат продать бумаги в течение полугода.

- Основные ограничения по иностранных бумагам. По российским бумагам меньше ограничений.

- Две категории квалифицированный и неквалифицированный.

- Нужно сдавать тест неквалам для покупки бумаг из индекса? пока не пришли к единому решению.

- Возможность участия в IPO, после сдачи теста.

- Тестирование 6-7 разных видов, в зависимости от инструментов.

- Неквалам только индексные бумаги + бумаги по которым назначены ММ.

- 1300 бумаг на СБП будут доступны для торгов.

А. Аксаков обещал ответить на вопросы инвесторов на портале финверсия. На сайте финама тоже должны появится ответы на вопросы. Там уже будет все четко и понятно. В онлайн-встрече было много воды.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал