Избранное трейдера Будущий Инвестор

Почему не стоит инвестировать в российские акции, а лучше выбрать иностранные акции.

- 17 декабря 2017, 16:54

- |

Речь пойдет об инвестировании, а не о среднесрочной торговли на 1-2 года или не о спекулятивной торговли внутри года.

По торговле здесь всё хорошо, инсайд, скачки цены, малоликвидность, аресты владельцев и т.д. раздолье.

В связи с последними событиями с инвест климатом в РФ и моими планами уходить на американский рынок, я решил по рассуждать, а во что можно инвестировать в РФ. Какие есть интересные акции у нас, если не брать в расчет лозунги: недооцененный рынок, хорошие мультипликаторы, прибыль, выручка российских компаний и т.д.

Если возьмем компании с капитализацией больше 1 млрд. $ их всего около 60. Не будем брать мелочевку, которой могут манипулировать внутри дня с пару рублями на несколько процентов, вверх и вниз.

Основные компании торгующиеся на ММВБ — государственные. Бенефициарный собственник которых является сам путин и его друзья.

Как уже признанно судом РФ, выплата дивидендов — является преступлением, выводом актив.

Частные акционеры — преступники, выводят государственные средства, которые могли быть направлены в бюджет для выплаты электорату, бюджетникам, а также выплаты бонусов для руководителей, назначенных путиным. его друзьям.

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 140 )

Об оценке акций, P/E и его расчетных значениях для рынков.

- 15 декабря 2017, 14:10

- |

Поводом для написания сего опуса(лат. opus — работа, произведение) послужила книга Асвата Дамодарана «Оценка стоимости активов», в оригинале на английском она называется «The Little Book Of Valuation». Интересный кусочек оттуда, с небольшими моими комментариями.

Как известно, одной из вариаций модели дисконтирования дивидендов, является так называемая модель Гордона. В книге она записана так:

Стоимость собственного(акционерного) капитала — стоимость всех акций компании, полученная на основе данной модели дисконтирования. Другими словами это ожидаемая капитализация компании. Стоимость привлечения собственного капитала(она же ставка дисконтирования) — отражает ожидаемую доходность акций компании, если смотреть с позиции акционеров. Если смотреть с позиции компании, то это ожидаемая минимальная ставка процента, за которую инвесторы согласятся разместить свой капитал в акциях компании. Для определения стоимости привлечения собственного капитала Дамодаран использует

( Читать дальше )

==*** Как вернуть уплаченный НДФЛ? ***==

- 15 декабря 2017, 10:24

- |

Добрый день братцы!

Ситуация такая, в том году по итогу получил убыток, а в этом рисуется прибыль.Может кто нибудь по шагово расписать алгоритм действий по возврату НДФЛ, кто именно этим занимался.Если что брокер «Открытие».

И саму процедуру когда надо начинать, в январе после вычета НДФЛ? И до какого срока?

Кто не понял, тот поймёт или идём особым путём.

- 15 декабря 2017, 10:15

- |

2013: $2,548 трлн

2014: $2,383 трлн

2015: $1,623 трлн

2016: $1,481 трлн

Минус $1 трлн за 4 года.

--------------------

Шри Ланка была вынуждена передать на 99 лет порт Хамбантота Китаю, после того, как не смогла погасить кредиты.

--------------------

Страны с наибольшими запасами нефти:

Доля России в мировом производстве новых автомобилей.

2012: 2.7%

2013: 2.5%

2014: 2.1%

2015: 1.5%

2016: 1.4%

--------------------

C ноября 2013 Ростелеком выделил 2.5 млрд руб. на дальнейшее развитие госпоисковика «Спутник»

--------------------

Число криптовалют: 1340

Общая капитализация: $444 млрд

из них:

Bitcoin: $277 млрд (62.4%)

Ethereum: $45.8 млрд

Bitcoin Cash: $23.6 млрд

IOTA: $12 млрд

Litecoin: $10.6 млрд

--------------------

Голландская Ост-Индская компания, судя по всему, была самой дорогой компанией в истории. В современных ценах на пике пузыря своего времени она стоила $7.9

( Читать дальше )

НДФЛ. Помогите разобраться!

- 15 декабря 2017, 07:08

- |

Торгую на Спб бирже американскими акциями. Деньги вводил рублями. На них на валютном рынке покупал доллары США. И уже на эти доллары покупал и продавал акции.

Посмотрел отчет НДФЛ от брокера (БКС брокер). В отчете доход указан в рублях. Причем в рублях доход указан в довольно странной форме. Прибыльная сделка каким-то боком может быть указана убыточной, или полученный доход выше, чем фактический. В итоге 488 баксов наторгованных за 2 месяца каким-то чудным образом превратились в 34,5 тыс рублей облагаемых налогом. Я понимаю, что вывод описанный далее может являться некорректным с точки зрения правильности подсчета дохода, но получается: я не просто наторговал 488 баксов, а наторговал их по курсу аж 70,69 рублей за $! Меня такой расклад как-то не особо устраивает, если честно. Платить за разницу курса USDRUB, которую я, даже, фактически не зафиксировал — довольно странно.

Брокер считает сделки таким образом: кол-во акций умножается на их цену в рублях! по биржевому курсу USDRUB на момент покупки акций, и затем совершается такое же действие при продаже этих акций. Рублевая разница и есть доход или убыток.

( Читать дальше )

Как работают компании и что получают акционеры.

- 14 декабря 2017, 16:19

- |

Пара графиков, динамика номинальной и реальной(с поправкой на инфляцию) чистой прибыли компаний из индекса ММВБ в сравнении с самим индексом. Прибыль считал сам по исходным данным. Рядом приведен индекс потребительских цен, рассчитан по данным Росстата. Чистая прибыль, индекс ММВБ и потребительские цены 2001 года приняты за условную 1(для удобства сравнения).

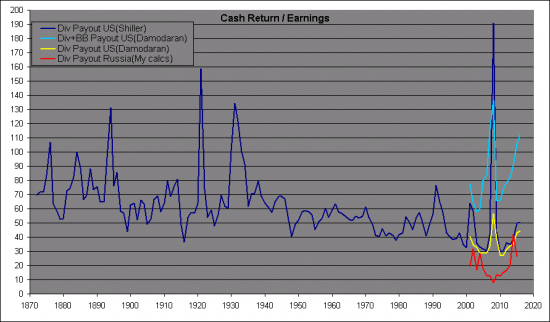

Далее, график, на котором показано отношение выплат акционерам в виде дивидендов и байбеков, к чистой прибыли компаний. Иными словами, отображено, какая часть прибыли выплачивается обратно акционерам в виде кэша, по оси Y – проценты от прибыли. Данные для России и США.

( Читать дальше )

JPM понизил цель по акциям Мосбиржи со 155 до 115 руб

- 14 декабря 2017, 12:12

- |

Итак, аналитики JPMorgan отмечают негативные операционные тренды:

- Денежный рынок (28% доходов биржи) упал на 6,6% в годовом выражении по итогам ноября

- Срочный рынок упал на 24,4% в годовом выражении

- Суммарные остатки, на к-е биржа получает процентный доход упали на 15% г/г

- Рублевые остатки, на к-е приходится львиная доля проц.дохода упали на 23%г/г

Из позитивного:

- улучшение регулирования

- продолжение создания финансовой инфраструктуры в РФ

- расширение рынка

- продуктовая диверсификация

- новая позитивная дивидендная политика

- взяли мультипликаторы биржи, сравнили с мировыми аналогами, взяв дисконт 25% за страновые и специфич. риски.

Цель на конец 2018 = 115, подразумевает потенциал падения 4% от текущих.

В целом я согласен.

Мосбиржа бумага неплохая, инвесторы ее любят, но все будет зависеть от дальнейших операционных трендов.

Как мы видим кстати, что операционка попадала, поэтому бумага примерно там же где и год назад.

Судя по всему, результаты 2017 будут слабее, чем в 2016:

https://smart-lab.ru/q/MOEX/f/y/

Влияние байбеков и дивидендов на цену акций

- 13 декабря 2017, 16:20

- |

На днях попалась мне интересная статья про байбэки(обратный выкуп, buyback) и связанные с ними мифы: «The Premature Demonization of Stock Repurchases». Авторы статьи — ребята из AQR Capital, приводят в статье много любопытных фактов и графиков. Каждый миф, связанный с байбеками, рассматривают отдельно и достаточно подробно. В общем, желающие могут перейти по ссылке и посмотреть. Я же хочу рассказать про одно из популярных заблуждений, жертвой которого я был сам некоторое время назад… :-)

Выглядит это заблуждение так: при обратном выкупе акций их количество в обращении уменьшается. Соответственно, так как сама компания осталась прежней, то чистая прибыль в расчете на одну акцию(EPS) автоматом увеличивается. Если мультипликатор P/E останется прежним(а с чего бы ему на первый взгляд меняться, сама компания же не изменилась?), то и цена акций должна вырасти. Вывод — байбеки поднимают цену акций. Логично? Только на первый взгляд, а на самом деле P/E компании после обратного выкупа будет уже другим, все подробности ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал