Избранное трейдера Θ_Hunter

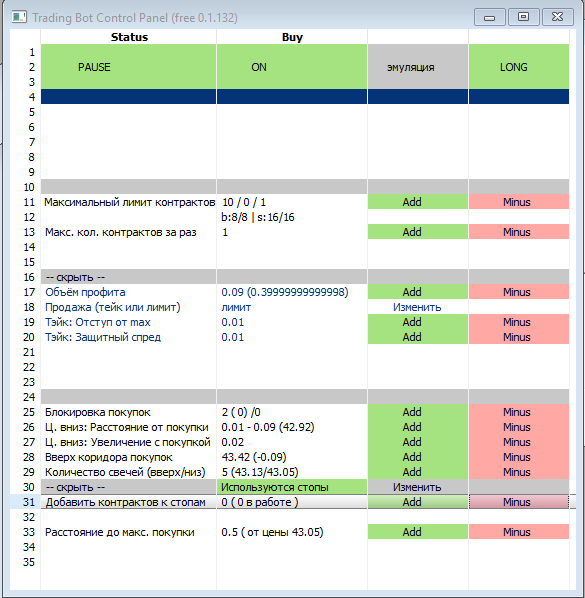

Бесплатный робот на quik XoraX боковик на lua, нефть Brent (обновление)

- 24 июля 2020, 21:05

- |

Ну ладно, поехали ))

Что нового в роботе, для тех кто следит:

Появились стопы. Правда они выставляются только на 0,5 бакса от текущей цены в моменте или от максимальной покупки

К стопам можно прибавить(накинуть) дополнительных контрактов, по желанию

Отрегулировать расстояние до стопов

Добавился коридор, выше которого робот перестанет покупать

Свечной анализ который можно регулировать в моменте работы робота. Свечной анализ влияет на размер профита в рамках максимальной и минимальной цены.

Робот обожает волатильность, это важно знать.

Шортить бот не умеет

Отдаю так как есть, без претензий ко мне

Сразу хочу обратиться к тем кто пожелает его поставить и попробовать.

Легких денег не бывает и граалей тоже

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 23 )

Миллениалы ломанулись в драгоценные металлы: золото - следующая Тесла?

- 24 июля 2020, 17:22

- |

… сделав его 16-м самым популярным выбором на Robinhood за последние 24 часа.

… сделав его 16-м самым популярным выбором на Robinhood за последние 24 часа.

( Читать дальше )

Каршеринг – будущее!!!

- 24 июля 2020, 15:51

- |

«Если б каршеринг котировался на бирже, я бы купил его первым делом.»

Mike_Z

Нужно поставить памятник человеку, придумавшему данный вид транспорта. Не нужно платить: ОСАГО, парковку, боятся, что твою машину кто-то ударил/угнал/поцарапал.

Стоимость этого удовольствия в России поражает воображение. На моей Сузуки Гранд Витаре я как-то засек, что тратится 3-4 р в минуту бензина при передвижении по Москве. Каршеринг получается в 2 раза больше. То есть, аренда, страховка, парковка и стоимость машины окупаются за 3-4 р в минуту. Где-нибудь в Германии вы бы отдали за каршеринг от 26 р в минуту!!!

Даже если есть машина, все равно нужно устанавливать. Вот причины:

1) доехать до места попойки и бросить машину – ооочень удобно. Выходит в 2,5 раза дешевле чем такси. А, если через всю Москву едешь в выходной, то в 4 раза.

2) Деньги от продажи машины кидаешь на вклад (халва 5,45%)/ или на Индивидуального Инвестиционного Счета в ОФЗ (20% годовых с учетом возрата НДФЛ). Это все окупает все ваши затраты на каршеринг на 10 лет. Если 50% от ИИС кинуть в акции Яндекса, то окупит ваш каршеринг на всю жизнь (но это неточно)! И это еще без учета, что вы можете получать бонус за заправку! (каршеринг платит вам, если заправитесь по дороге).

( Читать дальше )

Новичкам. Опционная стратегия Альбатрос.

- 17 июля 2020, 11:26

- |

Продолжаем повышать опционную грамотность смартлаба, сегодня поговорим об очень интересной опционной стратегии под кодовым названием «Альбатрос».

Забегая вперёд, сразу скажу, ее обожают торговать хедж-фонды, потому что она «бесплатная», но при этом может принести не плохую прибыль.

Напомню, что к бесплатным опционным стратегиям относят всего лишь две: Диапазонный форвард (он же Коллар) и Альбатрос.

Диапазонный форвард — это продажа пута и покупка колла, то есть, если мы ожидаем движение БА вверх и хотели бы купить коллы, чтобы собрать это движение всё до копеечки, то продавая путы ниже ЦС, мы покупку коллов сделаем бесплатной. Чаще всего к использованию данной стратегии прибегают крупные банки и инвестиционные компании, они любят на халяву покататься в опционах.

Вот так выглядит диапазонный форвард:

Что за птица такая Альбатрос?

Очень красивая птичка, нужно признать:

( Читать дальше )

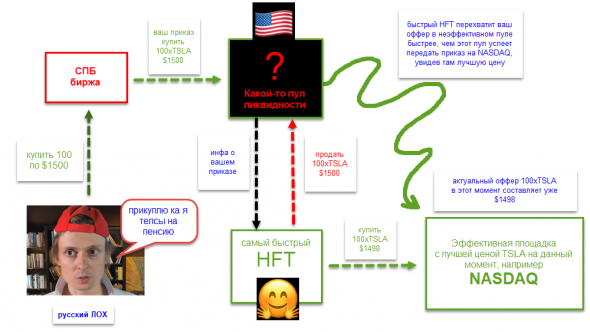

Сколько денег народ инвестирующий в американские акции на SPBEX отдает HFT шакалам?

- 17 июля 2020, 01:02

- |

В книге рассказывается как HFT-фирмы стригут всех американских инвесторов, включая хедж-фонды. Биржи дают HFT легальные средства забегать вперед приказов клиентов. Брокеры отдают HFT-фирмам потоки приказов своих клиентов, чтобы те их могли иметь, или имеют сами своих клиентов в сообственных дарк пулах (dark pool).

Почему так происходит? Коррупция. HFT по сути крадут бабло у медленных инвесторов и платят откаты брокерам и биржам за то, чтобы те поддерживали условия для воровства бабла у лахов. Воровство мелкое, едва заметное, но если помножить на объемы рынка, выливается в миллиарды долларов в год.

Что создает условия для «воровства»? Наличие большого числа альтернативных площадок, на которых торгуются одни и те же акции. Льюис по состоянию на 2010-2013 пишет о наличии около 50 альтернативных бирж, даркпулов и ECN, расположенных в США.

Если биржи, брокеры и HFT цинично обворовывали своих клиентов, даже таких как крупнейшие хедж-фонды, то что говорить об инвесторах из России?😁 (Хотя конечно согласен, что рыбёшка мелковата, но всё же).

Следуя логике книги, из-за временной задержки между площадками, отправляя заказ на Санкт-Петербургскую биржу вы всегда будете покупать по «вчерашней цене» (в масштабе миллисекунд) и перехвачены по этой цене самым быстрым игроком, который продав вам позицию по высокой цене (которая была миллисекунды назад), тут же откупит позицию в том пуле ликвидности (или бирже), где цена на этот момент будет наиболее низкой.

Схема получается примерно такая

Эта схема еще непорочная и девственная. Ведь можно например подключиться не к пулу ликвидности, а сразу отдать все приказы к Citadel или Virtu Financial, например, и получить бирже от них ещё бабки за это😁

Важное замечание! Эта схема актуальна только если вы хотите своим приказом ударить в оффер, получив моментальное исполнение. Если вы ставите лимитку ниже рынка, полагаю, она уйдет в пул и будет там стоять пока цена не уйдет ниже вашего бида и он не исполнится по вашей цене.

( Читать дальше )

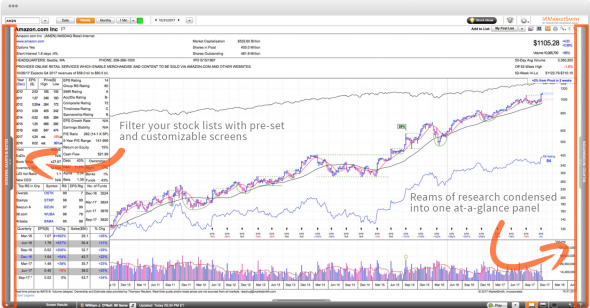

5 хороших сервисов для фундаментальной оценки акций

- 16 июля 2020, 19:45

- |

Сделал подборку полезных сервисов. Большинство из них платные, но есть возможность демо-периодов. Рекомендую посмотреть и попробовать.

Investor's Business Daily

Сайт: investors.com

Стоимость: ~$20 за продукт в месяц

IBD считается второй деловой газетой в США после издания The Wall Street Journal. На основном сайте газеты много новостей, мнений, аналитики. Также есть различные скринеры и рейтинги — по дорогим акциям, дешевым акциям, ETF.

Наибольшую популярность сервису принесла аналитика акций по системе CAN SLIM. Это инвестиционная стратегия, которую основатель IBD Уильям О’Нилл описал в книге “Как делать деньги на фондовом рынке”. Стратегия сочетает фундаментальные данные и ценовую динамику, чтобы находить компании-победители. Во многом благодаря CAN SLIM издание и стало успешным. Сегодня оно имеет почти миллион человек регулярной читательской аудитории.

( Читать дальше )

Топ-7 отраслей, которые заменят инвестиции в недвижимость в вашем портфеле

- 16 июля 2020, 12:37

- |

Какие мантры вы слышите каждый день? «Пандемия корона-вируса навсегда изменила наш мир». «Мир бизнеса уже никогда не будет прежним»… Эти фразы говорят все — от аналитиков до ютуб-блогеров.

А теперь давайте прикинем, что именно изменилось. Помимо чудовищного локдауна большинства секторов мировой экономики, COVID-19 удивительным образом ускорил развитие онлайн-экономики и тенденцию цифровизации, которая наблюдается последние десять лет.

Эти бизнесы буквально за несколько месяцев шагнули из 2020 года в год 2025! Ожидается, что в ближайшие годы онлайн-бизнес продолжит рост по сравнению с тем, который больше зависит от физических каналов продаж, пишет колумнист Financial Times Майкл Моритц.

Коммерческая недвижимость окажется не у дел

Онлайн-работа и работа на дому меняют паттерны поведения и могут существенно повлиять на рынок коммерческой недвижимости в будущем. Корпорации массово переводят сотрудников на удаленку, парикмахеры начинают стричь на дому, доставка еды почти заменила многим потребность в ресторанах. Все это может стать серьезным ударом по одному из самых эффективных классов активов за последние 50 лет.

( Читать дальше )

QLua скринер в 10 строк кода. Или "за базар отвечаю".

- 26 июня 2020, 16:47

- |

Никогда не давайте обещаний которые не можете выполнить. Во-первых — это портит карму. Во-вторых, за сказанное нужно отвечать. В далеких (не очень) 90-х, если человек не держал слова, к нему приезжали «санитары» с электроприборами, типа дрель, паяльник, утюг — все перечислять не буду, чтобы не пугать читателя, т.к. пост многие найдут полезным не только для торговли, но и для написания собственного кода. Так вот, пообещал я человеку, дело было так:

Мой родной язык, помимо русского, Common Lisp. С недавних пор породнился с Питоном. А тут луа, да еще с Квиком вперемешку. Не фиг было обещания давать. Больше времени потратил на изучение структур данных луа и особенностей QLua. Сам код был написан за пару часов, как увидите ниже — чё там писать-то...

Как я обещал — пользователь Смартлаба Weddy получает код бесплатно, как и остальные участники тусовки. Ну а я, в качестве вознаграждения получаю приобретенный опыт. Проверял сегодня — работает с любым Квиком (6, 7, 8). Конечно дополнительных «наворотов» я не делал, как в идеале желал Weddy, но это уже детали.

( Читать дальше )

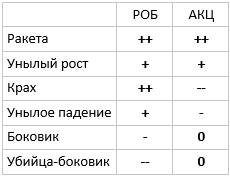

О том как хеджировать трендовый портфель

- 26 июня 2020, 16:42

- |

Ниже некоторые мысли по поводу хеджирования алгоритмического трендового портфеля. Даже не то чтоб хеджирования, скорее еще одна стратегия в дополнение. Денег на нее кстати у меня поставлено не меньше чем на алготрейдинг. Никаких чудес. Речь идет о портфеле акций.

Для начала немного теоретических размышлений. Как известно рынок имеет 3 состояния: рост, падение и боковик. Но не каждый рост одинаков. Если брать в контексте трендовых систем, то рост может быть как по типу «ударный день» (т.е. равномерный рост практически без откатов), так и по типу «гэп — боковик» (рынок открывается уже хорошим плюсом и далее идет болтание на уровне). Дневная свеча на графике в обоих случаях будет одинаковая, но заработок у роботов будет отличаться.

Упрощенно я разделил все движения на 6 подтипов: ракета, унылый рост, крах, унылое падение, боковик и боковик-убийца. Боковики тоже отличаются, простой — это спокойный канал без особых сигналов, боковик-убийца — это нечто аля расширяющийся треугольник.

Если как ведет себя портфель акций более-менее понятно (на крахе сильно минусует, на росте плюсует и т.п.), то с роботами все несколько сложнее.

На основании наблюдений за своим «зоопарком» я установил примерную реакцию портфеля на разные состояния рынка (бывают конечно исключения, но в целом плюс-минус так). Обозначил значками. Соответственно ударные движения типа «ракета» и «крах» приносят максимальный результат, стопов не выбивает вообще. Причем 2-3 таких движения легко могут отбить даже годовую просадку. «Унылый» рост или падение отрабатываются хуже, стопы периодически вылетают, но за счет диверсификации часть движения все равно удается ухватить. Далее соответственно боковики приносят убытки, простой в меньшей степени из-за отсутствия большого количества сигналов и «убийца» — максимально убыточный (стопы улетают один за одним). Результаты для наглядности свел в табличку ниже. Видно в какие моменты в теории стратегии работают в синергии, когда перекрывают друг друга и когда нет.

Для акций получается самый болезненный момент — это фаза краха, но тут хедж со стороны алгоритмов достаточно надежный. На моей памяти еще ни разу трендовые системы не давали меньше прибыли, чем просадка портфеля, а зачастую за счет плеча на срочке прибыль в разы выше.

( Читать дальше )

Как российские инвесторы могут оптимизировать налоги. Часть 2 — ИИС

- 05 июня 2020, 12:49

- |

Сегодня поговорим про индивидуальные инвестиционные счета — ИИС, у которых есть собственные вычеты. Ограничения, правда, тоже есть, но мы уверены: вычеты перевешивают. Рассказываем, как это устроено и какие есть нюансы.

Добавляйте в избранное, чтобы не потерять!

Вычет на взнос (тип А)

Как устроен этот вычет, рассказывает п. 3 ст. 219.1 НК. Он позволяет возвращать НДФЛ в размере 13% от суммы, внесенной на ИИС за этот год. Какую сумму налога получится вернуть, зависит от того, сколько денег вы внесли на ИИС за календарный год и сколько составил ваш НДФЛ за тот же год.

Вернуть по итогам года можно максимум 52 000 руб., для чего на ИИС за календарный год надо внести 400 000 руб. или больше. При этом нельзя вернуть больше НДФЛ, чем было уплачено за год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал