Избранное трейдера Denis Kolchin

Акции с отрицательным значением цены на Мосбирже.

- 23 апреля 2020, 14:52

- |

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

Смотрим на нижнюю часть таблицы.

Видим Это

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 89 )

Кажется будет какая то жопа

- 23 апреля 2020, 01:17

- |

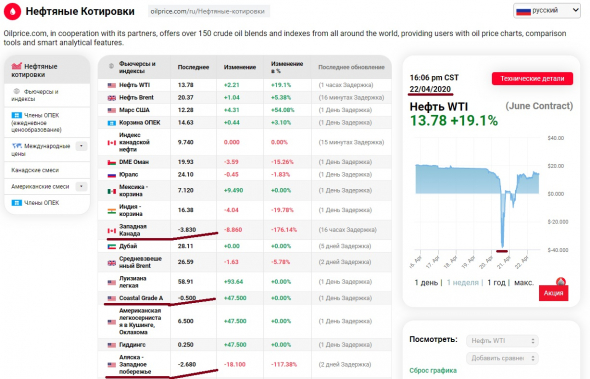

что есть какая то связь с действием ETF фондов тип US Oil или с экспирацией

Вот вам картинка по нефти два дня после экспирации

В канаде, на Аляске и еще кое где и сейчас можно найти нефть с доплатой...

И это не бумажная нефть, не фьючерсы… это реальная поставочная цена

Нефть $12? Да как такое вообще может быть?

- 20 апреля 2020, 15:56

- |

$12!

На самом деле все встает на свои места, если посмотреть на дальние контракты:

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude.html

Текущий контракт истекает завтра, 21 апреля. Вероятно, именно в данный момент нефть никому не нужна, и фьючерс максимально близок к низкой спот-цене. В то же время всем очевидно, что карантин закончится, спрос на бензин и нефть подрастет в будущем, и поэтому дальние контракты все стоят дороже.

Вы конечно можете сделать арбитраж, накупить нефть по $12 и продать ее через год по $34, заработав $22 с барреля за год. Но есть один нюанс: вы сможете так сделать если найдете, где ее хранить. Если все хранилища переполнены, то отсюда имеем гигантское контанго в +200% в цене за 10 месяцев.

Ставки и денежная масса в США - стабилизация продолжается

- 17 апреля 2020, 11:19

- |

Чтобы не утомлять вас сложными выкладками по денежному рынку США, решил немного упростить свои обзоры по ситуации с денежным рынком, тем более данные на этой неделе вышли неполные.

Добро пожаловать в мой канал Телеграмм: https://teleg.one/khtrader

В этом обзоре упор сделаю на обзор ставок на финансовом рынке США.

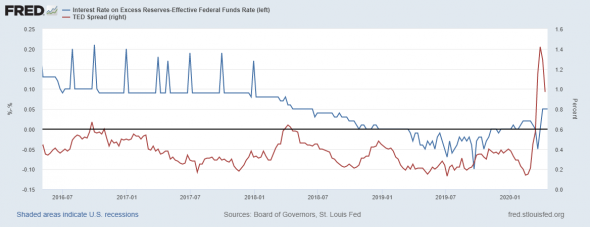

Первая картинка иллюстрирует спред между стационарной ставкой, я взял ставку по избыточным резервам выплачиваемую ФРС коммерческим банкам и рыночной ставкой, я взял эффективную ставку по фондам, т.е. ставка межбанка.

Этот спред нанесен, синей линией, а красная линия – это ТЕД-спред, иллюстрирующий состояние долларовой ликвидности на международном рынке относительно национального финансового рынка.

Как видим, ставки приходят в норму: ТЕД-спред дешевеет, а рыночная ставка ниже стационарной ставки. Это указывает на пониженный спрос на долларовую ликвидность. Правда ставка Либор в Лондоне остается высоко, что и тянет ТЕД-спред. Но в целом – лучше, чем было.

( Читать дальше )

Сокращение добычи не поможет цене на нефть восстановиться

- 12 апреля 2020, 09:34

- |

Сокращение добычи не поможет цене на нефть восстановиться

Планы по сокращению добычи нефти беспрецедентны, но даже их будет недостаточно, чтобы стабилизировать рынок, спрос на котором упал почти на 30%.

Страны ОПЕК договорились сократить добычу на 10 млн баррелей в сутки (б/с) — в разы сильнее, нежели в ходе декабрьского раунда соглашений (1,7 млн б/с в сравнении с октябрем 2018 года). Но это, вряд ли, поможет цене на нефть восстановиться.

Причина — торможение нефтяного спроса. В наступившем втором квартале, согласно апрельскому прогнозу Управления энергетической информации Минэнерго США (EIA), глобальное потребление снизится чуть более чем на 13 млн баррелей в сутки (б/с) в сравнении с четвертым кварталом прошлого года (88 млн против 101,3 млн б/с).

Еще более консервативную оценку приводит Rystad Energy, по прогнозу которой в апреле падение спроса составит 27 млн б/с, а в мае и июне — 20 млн и 15 млн б/с, соответственно.

( Читать дальше )

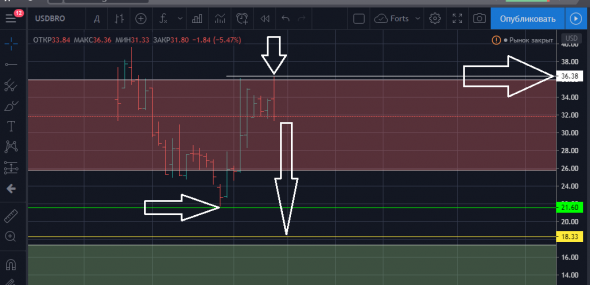

Нефтемагнатам на заметку..Или страхи заканчиваются на 18

- 11 апреля 2020, 11:12

- |

Ожидаемо было… ТАК ГДЕ ЖЕ РАЗВОРОТ..?????

Полy4ите...

В4ера после заседания первыми позвонили вот эти ребята...

Потом звонил президент, сказал спасибо Firеtrаdе за твою математикy...

Потом позвонили все...

( Читать дальше )

Фактически, дефолт США состоялся. Почему у ФРС нет другого выхода, кроме как печатать деньги?

- 09 апреля 2020, 17:10

- |

Последний длинный экономический цикл в США закончился в 1929 году, что привело к Великой Депрессии. Тогда доллар был жестко привязан к золоту. Никто не делал такую безудержную эмиссию как сейчас. Денежная масса M2 упала на 30% с 1929 по 1934 год.

Из-за жесткой фиксации курса доллара, просто так увеличить деньги в обращении было нельзя. М2 вероятно падал из-за того, что после периода накопления долгов, США платили по внешним долгам, а так как золото ограничено (его нельзя напечатать), это сопровождалось падением денег в экономике. Кроме того, население стало менять доллары на золото и хранить свои сбережения в нем. Именно по этой причине в США была затяжная дефляция.

Предположим, если бы они напечатали денег, увеличили тем самым М2 на 42% от фактического минимума и не имели привязку к золоту, вероятно золото впоследствии должно было вырасти на сопоставимую величину ~40% в течение 4 лет. Когда экономика падает, выплатить долг становится еще тяжелее. Это создает порочный круг делевериджа.

Выход? Обесценить деньги. Спустя несколько лет дефляции власти додумались до этого фокуса.

До 1933 унция стоила $20, после — $35. США просто директивно обесценили доллар, понизив его стоимость. Вероятно вы не знали, но правительство США при этом обязало население США обменять все золото до 1 мая 1933 по курсу $20,66. А после того как население скинуло золото по дешевке, доллар обесценили на 43%, просто зафиксировав цену золота на новом уровне $35 за унцию. Таким образом все долларовые сбережения населения насильно обесценили.

Хочу обратить ваше внимание: проблемы экономики решили за счёт тех, кто сберегал деньги.

( Читать дальше )

Запасы нефти в США: +15,2 Mб, добыча: -600 тб/д

- 08 апреля 2020, 17:31

- |

Запасы моторного топлива на этот раз за неделю выросли на 10,5 Мб, а стратегические резервы пока новь остались без изменения на уровне 635 Мб. Суммарные запасы нефти и нефтепродуктов за неделю выросли на 33,0 Мб (до 1954,8 с 1921,8 Мб на прошлой неделе). Как видим, по этому показателю кривая вылетела существенно выше среднего показателя за последние 5 лет. Рост запасов обещает продолжится. Напомним, что в прошлом году минимум этого показателя был зафиксирован в конце марта. А в связи с карантином будет явственно наблюдаться снижение потребления, которое на первых порах будет наиболее отчетливо проявляться в росте запасов.

( Читать дальше )

Два стресс-сценария для экономики

- 08 апреля 2020, 08:59

- |

Власти подготовили два стресс-сценария для российской экономики, чтобы проверить устойчивость ключевых предприятий.

Более мягкий подразумевает карантин до конца июня и курс доллара выше 80 рублей, а более жесткий — заморозку экономической деятельности до конца сентября и стоимость доллара выше 89 рублей.

Российские власти разработали два стресс-сценария развития кризиса в экономике для проверки финансовой устойчивости системообразующих предприятий, сообщает РБК со ссылкой на документ Минпромторга.

На основе предложенных Минэкономразвития условий профильные ведомства должны организовать совместно с госбанками стресс-тест подведомственных им стратегических компаний.

По результатам тестирования будет сделан вывод о потенциальных проблемах организаций, и каждой из них будет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал