SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Василий Олейник

Григорий Фишман - Стартапы в трейдинге

- 01 апреля 2014, 23:29

- |

К посту Тимофея о конференции в Питере и выступлении на нем Григория Фишмана. Публичные выступления у Григория есть..) Вот одно из них. Приятного просмотра.

Бесплатный исполнитель приказов - обновление для 2014 года.

- 28 марта 2014, 13:41

- |

Коллеги, я обновил Исполнитель приказов для нормальной работы с фьючерсами 2014 года.

Скачать обновление можно как всегда бесплатно тут: http://transmitter.kramin.ru/download.aspx

Я вообще считаю этот проект самым крутым из того, что делал для трейдинга, но почему-то пользователей пока у него немного. Если вы еще не в курсе, что это за зверь очень рекомендую почитать — возможно он вам сильно поможет.

Тема будет интересна всем кто давно хотел попробовать, но никак руки не доходили, всем кто уже торгует руками и хочет переходить на автоматический режим, всем кто уже практикует системный подход в торговле, но не знает как сделать так, чтобы за него кнопки нажимал робот. Не важно куда вы смотрите глазами — может быть это советник в метастоке, может быть индикатор в торговом терминале, может быть подписка на сигналы в скайп и т.п. Эта разработка поможет вам транслировать сигнал из любого визуального источника в вашу торговую систему (пока поддерживается только квик и альфадирект).

( Читать дальше )

Скачать обновление можно как всегда бесплатно тут: http://transmitter.kramin.ru/download.aspx

Я вообще считаю этот проект самым крутым из того, что делал для трейдинга, но почему-то пользователей пока у него немного. Если вы еще не в курсе, что это за зверь очень рекомендую почитать — возможно он вам сильно поможет.

Тема будет интересна всем кто давно хотел попробовать, но никак руки не доходили, всем кто уже торгует руками и хочет переходить на автоматический режим, всем кто уже практикует системный подход в торговле, но не знает как сделать так, чтобы за него кнопки нажимал робот. Не важно куда вы смотрите глазами — может быть это советник в метастоке, может быть индикатор в торговом терминале, может быть подписка на сигналы в скайп и т.п. Эта разработка поможет вам транслировать сигнал из любого визуального источника в вашу торговую систему (пока поддерживается только квик и альфадирект).

( Читать дальше )

Почему важен мани-менеджмент (специально для СмартЛаба)

- 27 марта 2014, 22:18

- |

Прихожу к мысли, что этот пост стоит повторять каждые полгода. Аудитория ресурса стремительно обновляется, и новые читатели зачастую абсолютно не знакомы с темой мани-менеджмента.

Правильно выбрать направления для сделки это важно. Но, как минимум не менее важно, правильно выбрать объем, которым стоит входить!

Особенно бросаются в глаза посты выходящие на главную, в которой автор, протестировав систему, показывает красивый график эквити (что-нибудь около 100.000 рублей на контракт за год работы), не задумываясь о том, что торговля по его системе без применений правил мани-менеджмента убьет его счет с вероятностью близкой к 100% (совсем недавно был такой пост, но я не смог его сейчас найти, если кто-то даст ссылку в комментариях буду благодарен).

Друзья! Если на историческом тесте, ваша система допускает максимальный убыток в размере 7000-8000 пунктов, в реале, это означает слив 50% депозита! Для того, чтобы восстановиться, вам придется заработать 100% от вашего «нового» депозита.

( Читать дальше )

Правильно выбрать направления для сделки это важно. Но, как минимум не менее важно, правильно выбрать объем, которым стоит входить!

Особенно бросаются в глаза посты выходящие на главную, в которой автор, протестировав систему, показывает красивый график эквити (что-нибудь около 100.000 рублей на контракт за год работы), не задумываясь о том, что торговля по его системе без применений правил мани-менеджмента убьет его счет с вероятностью близкой к 100% (совсем недавно был такой пост, но я не смог его сейчас найти, если кто-то даст ссылку в комментариях буду благодарен).

Друзья! Если на историческом тесте, ваша система допускает максимальный убыток в размере 7000-8000 пунктов, в реале, это означает слив 50% депозита! Для того, чтобы восстановиться, вам придется заработать 100% от вашего «нового» депозита.

( Читать дальше )

EUR/USD, UST: ставка на «hawkish tone» от ФРС

- 23 марта 2014, 14:00

- |

- EUR/USD и Treasuries — важная корреляция, сигнал к слому тренда января-марта

- Важное: статистика из США как подтверждение обоснованности «hawkish tone» ФРС

- Цели: EUR/USD — 1.3700/30 до ЕЦБ и NFP, далее 1.35; 10-year UST — 122.

( Читать дальше )

Состоится ли новая модель экономического роста в России?

- 22 марта 2014, 15:17

- |

В связи с обострением ситуации вокруг Украины всё чаще и чаще говорят о санкциях против России и потенциальных потерях экономики...

Сейчас всё так взаимосвязано, что посчитать, кто больше потеряет невозможно — все потеряют.

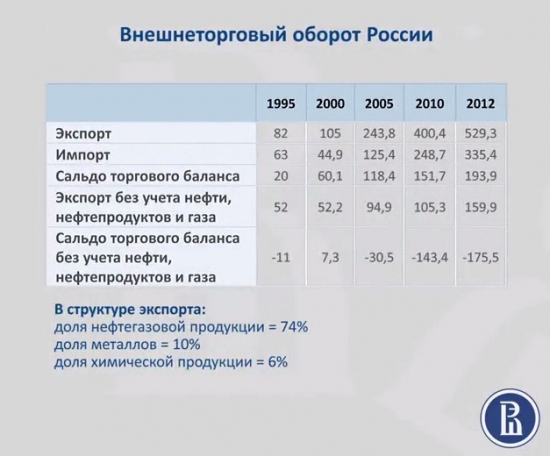

Посмотрим на торговый баланс России. И главное, на долю в нем доходов от нефти и газа.

При огромных поступлениях от нефти и газа — увеличился импорт еще сильнее. Получается Россия — это та же Украина, только с нефтью. Баланс без нефти у нас отрицательный это плохо.

Сейчас прошла девальвация рубля — это должно положительно сказаться на балансе, так как импорт должен сократится, а экспорт стать более конкурентоспособным. Правда, у нас это почти только ресурсы. В этой части — будет только хорошо для бюджета, да и ресурсных компаний.

( Читать дальше )

Прощай США, прощай Лондонский Сити!

- 21 марта 2014, 10:37

- |

Оригинал -- http://spydell.livejournal.com/534195.html

США решили наехать на Тимченко, Ротенбергов, Ковальчука? Намек олигархам вполне читаем.

В течение 20 последних лет общая идеология функционирования, так называемых элит в большинстве развивающихся стран и, в особенности в России, строилась на том, что на Западе «права собственности и верховенство закона», трава зеленее, солнце ярче и жить безопаснее. Логика миграции капитала из национальной среды в Цюрих, Лондон, Франкфурт или Нью Йорк сводилась к тому, что если в стране революция или рейдерских захват, то США и ЕС защитят и не дадут погибнуть. Россию многие чиновники, бизнесмены и олигархи осваивали вахтовым методом, как перевалочный пункт. Здесь украсть, там разместить. Семьи вывозили на Запад, закупались недвижимостью, приобретали активы и все в этом роде.

( Читать дальше )

США решили наехать на Тимченко, Ротенбергов, Ковальчука? Намек олигархам вполне читаем.

В течение 20 последних лет общая идеология функционирования, так называемых элит в большинстве развивающихся стран и, в особенности в России, строилась на том, что на Западе «права собственности и верховенство закона», трава зеленее, солнце ярче и жить безопаснее. Логика миграции капитала из национальной среды в Цюрих, Лондон, Франкфурт или Нью Йорк сводилась к тому, что если в стране революция или рейдерских захват, то США и ЕС защитят и не дадут погибнуть. Россию многие чиновники, бизнесмены и олигархи осваивали вахтовым методом, как перевалочный пункт. Здесь украсть, там разместить. Семьи вывозили на Запад, закупались недвижимостью, приобретали активы и все в этом роде.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал