SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Василий Олейник

Не возможно научить торговать. А вы как считаете?

- 13 апреля 2013, 08:20

- |

Почему преподают «успешные» трейдеры? Разве Ливермор преподавал.

Нашел в интернете.

Полностью с ним согласен.

ЗАПОМНИТЕ: НИ ОДИН ЧЕЛОВЕК, КОТОРЫЙ ОБУЧАЕТ ТОРГОВАТЬ НЕ УМЕЕТ ТОРГОВАТЬ САМ!!! Почему? Объясню – успешный трейдер зарабатывает достаточно денег (за период моего обучения я знал только двух НАСТОЯЩИХ трейдеров один был преподавателем трейдинга до тех пор, пока не начал сам зарабатывать на бирже, обучал людей он конечено же против совести, потому что ученики думали что их “умный” преподаватель умеет торговать, в последствии этот человек пропал… я узнал только через 2 года о нём весь этот период он с ноутбуком работал в Швейцарии на съёмной квартире – “рубил” деньги на форексе и когда я просил его научить меня он… просто отказал мне, почему? долго печатать, если кому будет интересно напишите – отпишу популярно.) так вот учить торговать – это удел трейдеров неудачников и не нужно говорить о тонких материях и благородных целях оправдывающих обучение дескать – “Я хочу улучшить этот гавёный мир” или типа “Если я поделюсь такими хорошими знаниями и научу это вернётся мне и моей семье сторицей” или “это для моего духовного развития” Когда я начал зарабатывать на форексе, я ясно понял ЧТО ТАКОЕ ОБУЧЕНИЕ и понял почему мой знакомый, который успешно торговал не рассказал мне о своей тактике торговли, но за одну вещь я ему благодарен и сейчас, это ЦЕННЫЙ СОВЕТ, который мне дал этот трейдер. После переосмысления рынка и своих взглядов на рынок я стал, через 2 года, успешно торговать! Скажу прямо – из 100% трейдеров только 2% по-настоящему зарабатывают деньги!!! Эти 2% вас НИКОГДА НЕ НАУЧАТ ТОРГОВАТЬ!!! Поймите этому невозможно научить, нет тактик, которые позволят успешно торговать, но вместе с этим скажу что есть взгляд, который делает ЛЮБУЮ ТАКТИКУ ПРИБЫЛЬНОЙ! Валютной (или акционной) торговли невозможно научить, можно дать советы и какие-то базовые знания НЕ БОЛЬШЕ, всё остальное – это личный опыт (опытный трейдер, если захочет, может дать такой совет – БЕСПЛАТНО!!!) Может

Нашел в интернете.

Полностью с ним согласен.

ЗАПОМНИТЕ: НИ ОДИН ЧЕЛОВЕК, КОТОРЫЙ ОБУЧАЕТ ТОРГОВАТЬ НЕ УМЕЕТ ТОРГОВАТЬ САМ!!! Почему? Объясню – успешный трейдер зарабатывает достаточно денег (за период моего обучения я знал только двух НАСТОЯЩИХ трейдеров один был преподавателем трейдинга до тех пор, пока не начал сам зарабатывать на бирже, обучал людей он конечено же против совести, потому что ученики думали что их “умный” преподаватель умеет торговать, в последствии этот человек пропал… я узнал только через 2 года о нём весь этот период он с ноутбуком работал в Швейцарии на съёмной квартире – “рубил” деньги на форексе и когда я просил его научить меня он… просто отказал мне, почему? долго печатать, если кому будет интересно напишите – отпишу популярно.) так вот учить торговать – это удел трейдеров неудачников и не нужно говорить о тонких материях и благородных целях оправдывающих обучение дескать – “Я хочу улучшить этот гавёный мир” или типа “Если я поделюсь такими хорошими знаниями и научу это вернётся мне и моей семье сторицей” или “это для моего духовного развития” Когда я начал зарабатывать на форексе, я ясно понял ЧТО ТАКОЕ ОБУЧЕНИЕ и понял почему мой знакомый, который успешно торговал не рассказал мне о своей тактике торговли, но за одну вещь я ему благодарен и сейчас, это ЦЕННЫЙ СОВЕТ, который мне дал этот трейдер. После переосмысления рынка и своих взглядов на рынок я стал, через 2 года, успешно торговать! Скажу прямо – из 100% трейдеров только 2% по-настоящему зарабатывают деньги!!! Эти 2% вас НИКОГДА НЕ НАУЧАТ ТОРГОВАТЬ!!! Поймите этому невозможно научить, нет тактик, которые позволят успешно торговать, но вместе с этим скажу что есть взгляд, который делает ЛЮБУЮ ТАКТИКУ ПРИБЫЛЬНОЙ! Валютной (или акционной) торговли невозможно научить, можно дать советы и какие-то базовые знания НЕ БОЛЬШЕ, всё остальное – это личный опыт (опытный трейдер, если захочет, может дать такой совет – БЕСПЛАТНО!!!) Может

- комментировать

- ★11

- Комментарии ( 72 )

Мнение: Проехались по Форексу, проедемся по Бирже.... или коротко и емко "Т+2"

- 12 апреля 2013, 14:51

- |

Т+2...

Почему решили сделать? Потому что «ближайший» Лондон работает (работал) не по схеме Т0 (небыло 100% депонирования средств). Отечественным/западным арбитражерам жилось далеко не «сладко»…

Хотя, по мне, на лицо (опять же) «лобби» крупных клиентов (Биржи) — арбитражеров.

Потому как мне — лучше Т0 со слоганом «здесь и сейчас».

Тогда как Т+2 — это ажно послезавтра… а о каком послезавтра можно говорить, если не знаешь что будет завтра (ну это так — «грубо говоря»).

На РЕПО Форуме НФА (декабрь 2012) Мартин Шек (европейская ICMA) говорил достаточно активно о проблемах как первичного, так и вторичного рынка в Европе и о необходимости ужесточения законодательства к ОТС площадкам (привет Форексу): «Необходимо ужесточать регулирование (делать на более регулируемым) ОТС рынок – он должен быть более «прозрачным». «Природа» рынка ОТС изменится в течении 3х лет.»

( Читать дальше )

Почему решили сделать? Потому что «ближайший» Лондон работает (работал) не по схеме Т0 (небыло 100% депонирования средств). Отечественным/западным арбитражерам жилось далеко не «сладко»…

Хотя, по мне, на лицо (опять же) «лобби» крупных клиентов (Биржи) — арбитражеров.

Потому как мне — лучше Т0 со слоганом «здесь и сейчас».

Тогда как Т+2 — это ажно послезавтра… а о каком послезавтра можно говорить, если не знаешь что будет завтра (ну это так — «грубо говоря»).

На РЕПО Форуме НФА (декабрь 2012) Мартин Шек (европейская ICMA) говорил достаточно активно о проблемах как первичного, так и вторичного рынка в Европе и о необходимости ужесточения законодательства к ОТС площадкам (привет Форексу): «Необходимо ужесточать регулирование (делать на более регулируемым) ОТС рынок – он должен быть более «прозрачным». «Природа» рынка ОТС изменится в течении 3х лет.»

( Читать дальше )

Отток капитала из фондов бьет рекорды

- 12 апреля 2013, 13:48

- |

Москва. 12 апреля. ИНТЕРФАКС — Отток капитала из фондов, инвестирующих в акции РФ, за неделю с 4 по 10 апреля был самым большим за последние полтора года и составил $393 млн против $68 млн оттока неделей ранее, по данным Emerging Portfolio Fund Research (EPFR).

Таким образом, с начала года по 10 апреля общий объем оттока капитала из фондов, инвестирующих в акции РФ, составил уже $1,182 млрд.

Как сообщается в обзоре инвесткомпании (ИК) «Уралсиб Кэпитал», отток средств из фондов, инвестирующих в акции РФ, зафиксированный за последнюю неделю, оказался одним из самых крупных со времен кризиса 2008-2009 года. Более высокие показатели оттока из российских фондов фиксировались с тех пор лишь

трижды, отмечают эксперты ИК.

«Отношение инвесторов к разным развивающимся рынкам становится полярным: фавориты регистрируют рекордные притоки, а аутсайдеры, наоборот, теряют все больше. Россия, к сожалению, относится к аутсайдерам. Рекордные или близкие к рекордным объемы средств на прошедшей неделе поступили в фонды Мексики ($540 млн), Индонезии ($163 млн) и Филиппин ($129 млн). В регионе EMEA первой снова стала Турция, получившая $56 млн новых денег. Среди проигравших выделяются Китай (минус $644 млн), за которыми следуют Россия (минус $393 млн), Бразилия (минус $92 млн) и Индия (минус $87 млн)», — говорится в обзоре.

( Читать дальше )

Таким образом, с начала года по 10 апреля общий объем оттока капитала из фондов, инвестирующих в акции РФ, составил уже $1,182 млрд.

Как сообщается в обзоре инвесткомпании (ИК) «Уралсиб Кэпитал», отток средств из фондов, инвестирующих в акции РФ, зафиксированный за последнюю неделю, оказался одним из самых крупных со времен кризиса 2008-2009 года. Более высокие показатели оттока из российских фондов фиксировались с тех пор лишь

трижды, отмечают эксперты ИК.

«Отношение инвесторов к разным развивающимся рынкам становится полярным: фавориты регистрируют рекордные притоки, а аутсайдеры, наоборот, теряют все больше. Россия, к сожалению, относится к аутсайдерам. Рекордные или близкие к рекордным объемы средств на прошедшей неделе поступили в фонды Мексики ($540 млн), Индонезии ($163 млн) и Филиппин ($129 млн). В регионе EMEA первой снова стала Турция, получившая $56 млн новых денег. Среди проигравших выделяются Китай (минус $644 млн), за которыми следуют Россия (минус $393 млн), Бразилия (минус $92 млн) и Индия (минус $87 млн)», — говорится в обзоре.

( Читать дальше )

Сказ про мою работу в американском пропе!

- 10 апреля 2013, 14:41

- |

Добрый день, коллеги!

В своем посте я хочу поведать о своем опыте работы с американской проп-компанией TopStep Trader, которая занимается привлечением трейдеров для торговли фьючерсами на чикагской фондовой бирже. Обращаю ваше внимание, что мое повествование носит исключительно информационный и развлекательный характер для поситителей смарт-лаба, никакого пиара, никакой рекламы. Статья не заказная)) Мне за нее никто не платил. Просто хочу поделиться опытом и рассказать что и как было. Возможно, кому-то это будет интересно.

Некоторое время назад я начинал публичную торговлю, выкладывал скрины графиков со своими сделками на реальном счете. Этот счет был маленький, т.к. был тестовый. На нем я проверял придуманные мной стратегии и идеи.

Однажды я на смарт-лабе прочитал пост об этой проп-компании, которая за определенную им плату, дает возможность участия в отборе и при успешном его прохождении, предоставляет в управление реальный счет. Подумав, обдумав все плюсы и минусы, принял для себя решение попробовать свои силы в отборе в трейдеры, который проводит данная компания. Посмотрев на ситуацию как трейдер, я сделал вывод, что это будет потенциально очень выгодная сделка. Моего демо-тестового хватало на 4 комбайна (так у них называется процесс отбора на тестовом счете). Честно говоря, если бы все мои попытки были бы «мимо», я еще бы потратил на это денег. Комбайн, который я выбрал для себя стоил около 190 долларов. Таким образом, мой «стоп-лосс» участия в этой затеи был 190 долларов, «тейк-профит» — получение в управление 50 000 долларов. Я счел эту сделку перспективной и начал действовать...

( Читать дальше )

В своем посте я хочу поведать о своем опыте работы с американской проп-компанией TopStep Trader, которая занимается привлечением трейдеров для торговли фьючерсами на чикагской фондовой бирже. Обращаю ваше внимание, что мое повествование носит исключительно информационный и развлекательный характер для поситителей смарт-лаба, никакого пиара, никакой рекламы. Статья не заказная)) Мне за нее никто не платил. Просто хочу поделиться опытом и рассказать что и как было. Возможно, кому-то это будет интересно.

Некоторое время назад я начинал публичную торговлю, выкладывал скрины графиков со своими сделками на реальном счете. Этот счет был маленький, т.к. был тестовый. На нем я проверял придуманные мной стратегии и идеи.

Однажды я на смарт-лабе прочитал пост об этой проп-компании, которая за определенную им плату, дает возможность участия в отборе и при успешном его прохождении, предоставляет в управление реальный счет. Подумав, обдумав все плюсы и минусы, принял для себя решение попробовать свои силы в отборе в трейдеры, который проводит данная компания. Посмотрев на ситуацию как трейдер, я сделал вывод, что это будет потенциально очень выгодная сделка. Моего демо-тестового хватало на 4 комбайна (так у них называется процесс отбора на тестовом счете). Честно говоря, если бы все мои попытки были бы «мимо», я еще бы потратил на это денег. Комбайн, который я выбрал для себя стоил около 190 долларов. Таким образом, мой «стоп-лосс» участия в этой затеи был 190 долларов, «тейк-профит» — получение в управление 50 000 долларов. Я счел эту сделку перспективной и начал действовать...

( Читать дальше )

Бесплатные новости по рынку

- 09 апреля 2013, 22:19

- |

Пользуюсь следующим

http://limetrader.com/ новости с брифинга, графики

http://www.rttnews.com новости

http://stocktwits.com твиты по акциям активные волатильные

http://finance.yahoo.com/ графики, отчеты, новости с задержечкой

https://www.google.com/finance тоже самое

http://www.sectorspdr.com/ ETF на сектора класно сделано

http://seekingalpha.com новости много интересного, доп за деньги

Скринеры

http://ragingbull.quote.com сойдет иногда норм бумажки

http://www.quote.com/ так себе

http://thestockmarketwatch.com/markets/pre-market/today.aspx прикольный

http://www.stockwatch.com хорошо 30 дней триалка

http://www.streetinsider.com отл

http://www.chartmill.com/ совсем неплох

http://www.finviz.com/ лучший из бесплата

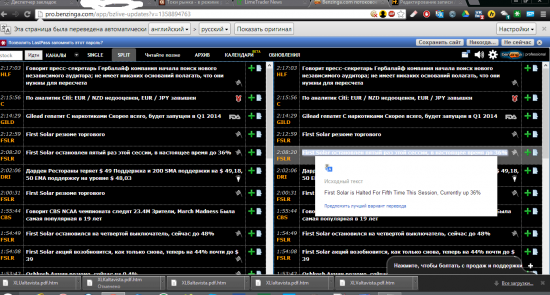

Напоследок есть бесплат фича с новостями от http://pro.benzinga.com/ на 7 дней жмете start free trial введя мыло и пароль ссылка приходит на след день , для умных понятно что чистите через неделю куки и регитесь с другого мыла и имеете бесплат новости по найсу и не только, и вот что получится

http://limetrader.com/ новости с брифинга, графики

http://www.rttnews.com новости

http://stocktwits.com твиты по акциям активные волатильные

http://finance.yahoo.com/ графики, отчеты, новости с задержечкой

https://www.google.com/finance тоже самое

http://www.sectorspdr.com/ ETF на сектора класно сделано

http://seekingalpha.com новости много интересного, доп за деньги

Скринеры

http://ragingbull.quote.com сойдет иногда норм бумажки

http://www.quote.com/ так себе

http://thestockmarketwatch.com/markets/pre-market/today.aspx прикольный

http://www.stockwatch.com хорошо 30 дней триалка

http://www.streetinsider.com отл

http://www.chartmill.com/ совсем неплох

http://www.finviz.com/ лучший из бесплата

Напоследок есть бесплат фича с новостями от http://pro.benzinga.com/ на 7 дней жмете start free trial введя мыло и пароль ссылка приходит на след день , для умных понятно что чистите через неделю куки и регитесь с другого мыла и имеете бесплат новости по найсу и не только, и вот что получится

О текущем моменте - 3. Российский рынок - часть emerging markets (don't forget!)

- 31 марта 2013, 21:03

- |

Я уже писал прошлой осенью о том, почему российский рынок будет underperformance относительно американского рынка, называя две основные причины: общую динамику emerging markets (EM) (включая, brics-ы) и динамику цены основного экспортного товара России – нефти (см. соответствующий пост http://smart-lab.ru/blog/89325.php ). В этом посту о том, что происходит в EM, на что смотрят глобальные инвесторы относительного этого класса активов.

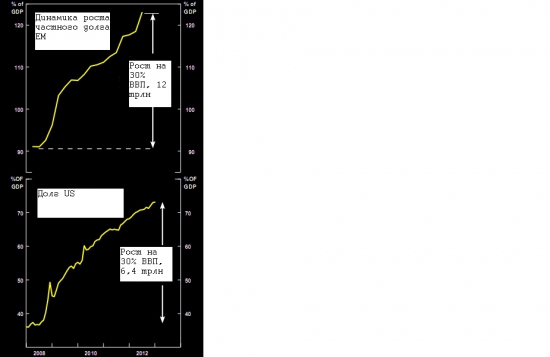

Глобальное восстановление, которые мы наблюдали в 2009-2010 гг было обусловлено резким ростом долга частного сектора EM и ростом публичного (правительственного) долга США (см. график).

Рост частного долга в ЕМ был слишком резким и слишком быстрым. Однако, имея не такие развитые внутренние финансовые системы как, к примеру, в США чтобы эффективно аллоцировать с такой скоростью и такое большое количество кредита, потребуется значительное количество времени, чтобы экономика выработала такие механизмы перерабатывания избыточной кредитной массы. Только после этого кредит станет действительно значительным источником экономического роста.

( Читать дальше )

Глобальное восстановление, которые мы наблюдали в 2009-2010 гг было обусловлено резким ростом долга частного сектора EM и ростом публичного (правительственного) долга США (см. график).

Рост частного долга в ЕМ был слишком резким и слишком быстрым. Однако, имея не такие развитые внутренние финансовые системы как, к примеру, в США чтобы эффективно аллоцировать с такой скоростью и такое большое количество кредита, потребуется значительное количество времени, чтобы экономика выработала такие механизмы перерабатывания избыточной кредитной массы. Только после этого кредит станет действительно значительным источником экономического роста.

( Читать дальше )

Почему Вы ещё не зарабатываете трейдингом?!

- 27 марта 2013, 23:08

- |

Вот основные причины, из-за которых попадают в пресловутые 95% сливщиков. Итак, смотри:

1) Лот, плечо, риск на сделку. Думаю, можно догадаться. Риск на сделку выше 3% на сделку способствует к сливу депозита.

2) После выбитого стоп увеливают лот в 2-3 раза, чтобы отыграться. Чаще всего это происходит в эмоциональном тумане. А может и нет, палка в двух концах. Лотерея, а не работа.

3) Трейдинг для Вас игра, а не работа. Скорее всего, это потому что опыт ежедневной реальной торговли меньше 2-3 лет.

4) Вы читаете всякую дребедень и видеокурсы всевозможных персонажей, которые зарабатывают по «25-350%» в месяц, но зарабатывают деньги на видеоуроках в различных губерниях и уездах. «Не можешь заработать делом — иди учи делу».

5) Мало денег, для того чтобы жить с рынка нужно получить несколько квартир от бабушек/дедушек в Мск/Спб. По-крайней мере, нужен стабильный источник дохода, чтобы сидеть по 10-14часов в день за компом. 2-3 года точно придется сидеть. Банально, чтобы оплатить волфикс нужны деньги.

( Читать дальше )

1) Лот, плечо, риск на сделку. Думаю, можно догадаться. Риск на сделку выше 3% на сделку способствует к сливу депозита.

2) После выбитого стоп увеливают лот в 2-3 раза, чтобы отыграться. Чаще всего это происходит в эмоциональном тумане. А может и нет, палка в двух концах. Лотерея, а не работа.

3) Трейдинг для Вас игра, а не работа. Скорее всего, это потому что опыт ежедневной реальной торговли меньше 2-3 лет.

4) Вы читаете всякую дребедень и видеокурсы всевозможных персонажей, которые зарабатывают по «25-350%» в месяц, но зарабатывают деньги на видеоуроках в различных губерниях и уездах. «Не можешь заработать делом — иди учи делу».

5) Мало денег, для того чтобы жить с рынка нужно получить несколько квартир от бабушек/дедушек в Мск/Спб. По-крайней мере, нужен стабильный источник дохода, чтобы сидеть по 10-14часов в день за компом. 2-3 года точно придется сидеть. Банально, чтобы оплатить волфикс нужны деньги.

( Читать дальше )

Про Герчика и баблосы

- 21 марта 2013, 12:15

- |

Про людей которых не знаешь лично обычно не принято писать. Однако решил все же прокомментировать статью Андрея Мурманска о том, как он видел красивую рыбку Вильгельма в офисе Герчика http://smart-lab.ru/blog/108845.php

Большинство плюсов в обсуждениях набрали посты, что Герчик какой-то подозрительный тип. Возможно типа Демуры и Хазина. Говорят Демура это говорящая голова ФСБ, типа должен был пугать обывателей крахом доллара, чтобы в 2008 сливали не рубль и РТС, а бакс и недвижку в штатах. Хазин тоже странный такой — говорят на него сделали ставку продавцы золота. Хазин загнал много народу в золото. Однако не понятно скинут ли эти люди золото теперь или так и останутся с дорогим золотом и просто будут кормом для тех, кто их в это золото затащил.

Я сейчас не говорю, что Герчик тоже был создан для того, чтобы затащить народ на фонду. Я буду говорить о стиле торговли то, что я видел в записи на семинарах.

Простите, но так зарабатывать не возможно. Трейдеры которые будут торговать от уровней поддержки и пробоев — сольются. Так как никаких уровней не существует.

( Читать дальше )

Большинство плюсов в обсуждениях набрали посты, что Герчик какой-то подозрительный тип. Возможно типа Демуры и Хазина. Говорят Демура это говорящая голова ФСБ, типа должен был пугать обывателей крахом доллара, чтобы в 2008 сливали не рубль и РТС, а бакс и недвижку в штатах. Хазин тоже странный такой — говорят на него сделали ставку продавцы золота. Хазин загнал много народу в золото. Однако не понятно скинут ли эти люди золото теперь или так и останутся с дорогим золотом и просто будут кормом для тех, кто их в это золото затащил.

Я сейчас не говорю, что Герчик тоже был создан для того, чтобы затащить народ на фонду. Я буду говорить о стиле торговли то, что я видел в записи на семинарах.

Простите, но так зарабатывать не возможно. Трейдеры которые будут торговать от уровней поддержки и пробоев — сольются. Так как никаких уровней не существует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал