Избранное трейдера D.G.

⭐️ Инвестиционно-спекулятивная торговая система: стартует осенний сезон заработков

- 16 октября 2022, 17:50

- |

Добрый день, друзья!

Ещё год назад я был убеждённым долгосрочным инвестором, зарабатывавшем на покупке акций, отобранных при помощи динамического метода оценки конкурентоспособности эмитентов (https://smart-lab.ru/blog/737006.php).

Тогда у меня даже возникла иллюзия того, что можно будет уйти на пенсию в 45. Однако из-за геополитических потрясений, начавшихся в 2022 году стало ясно, что правила долгосрочного инвестирования больше не работают, а на пенсию неплохо бы выйти хотя бы к 75 (https://smart-lab.ru/blog/781047.php).

К апрелю 2022 года рынки вступили в такую фазу, когда падает всё: акции, облигации, золото, криптовалюты. Долгосрочное удержание каких-либо активов стало бессмысленным.

Особую актуальность этот вывод приобрёл для российских инвесторов, которых постоянно «нахлобучивают» блокировками недружественные страны и преследует «обособлениями» и запретами родной Центробанк.

✅ Поэтому я разработал гибридную инвестиционно-спекулятивную торговую систему (ИСТС), которая позволяет заработать даже на падающем рынке. Основной особенностью этой системы является то, что она исключает долгосрочное удержание акций.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 55 )

Импульсный робот на индикаторе Aroon. Бесплатный. # Тесты 1

- 05 ноября 2021, 09:19

- |

Я выделяю несколько типов трендовых стратегий.

На краях и на импульсе.

Края – это когда цена находится в каком-то из диапазонов. Верхнем или нижнем.

Импульс – это когда цена изменяется за определённый период, и мы входим в позицию ориентируясь на движение инструмента, без относительно положение цены на графике.

Так вот это – робот на импульсе. Хотя, в зависимости от настроек индикатора, он безусловно и первый и второй тип стратегии в себе объединяет.

Погоняв 20 минут его в тестере сегодня утром. Получил вот такие результаты:

Рис.1. Грааль.

Это – то что можно торговать десятилетиями и больше никогда не читать смартЛаб. Работает как на Крипте, так и на MOEX.

Где я вот это нашёл, на каком инструменте, на каких настройках – не напишу. Всё это можно понять, почитав мой бложик, посмотрев мои выступления публичные на конференциях или просто проведя в тестере неделю. Дерзайте.

( Читать дальше )

💡 Актуальные идеи для инвестирования (отработал Газпром и пошел рост в нефтегазе)

- 09 октября 2021, 00:04

- |

❗ Газпром (🎯: 420, 📈: 13%) — позавчера Газпром достиг цели 390 ✅. Все, кто хотел могли зафиксировать прибыль +35% за 2 месяца. Сам я продал меньшую часть позиции. Цены на газ остаются очень высокими думаю, что новые максимумы еще впереди.

Micron (🎯: 85, 📈: 21%) -на фоне дефицита полупроводников и роста цен FWD P/E CY 2021 будет меньше 10.

Matson (🎯: 100, 📈: 20%) — Цены на фрахт за неделю выросли на 4% (4кв2021 уже начинается ударно). Если цены за пару месяцев не упадут в 3 раза, то мы увидим здесь FWD P/E может быть меньше 4 по итогам 2021. Дефицит предложения на рынке морских перевозок остается актуальной проблемой. Эта компания — главный бенефициар.

БСП (🎯: 95, 📈: 20%) — акции продолжают расти, видимо на ожиданиях повышения дивидендов. Очень БСП остается самым дешевым банком на Мосбирже, fwd дивиденды и прибыль за 2021 будут отличными. Если, вдруг банк повысит

( Читать дальше )

Когда придет время собирать камни... Куплю:

- 18 сентября 2021, 19:03

- |

Здравствуйте, коллеги!

Обвал не амбал в переулке, выйдем все с профитом ;) Сейчас время присмотреться и поднять потом с пола бумаги (в случае падения) с потенциалом роста в средне-долгосрок.

Из моего будущего портфеля несколько ингредиентов:

Полиметалл, отгадайте где он? Месячные графики, Полиметалл слева, золото спот справа:

( Читать дальше )

Отбор акций путем ранжирования мультипликаторов

- 29 августа 2021, 19:13

- |

Про отбор акций в портфель написано немало книг и статей. Хочу поделиться своим методом отбора акций и их включения в Портфель.

Я делаю это очень просто. Перед тем, как приступить к анализу мультипликаторов, определяю наиболее интересный сектор с положительным математическим ожиданием на горизонте 6-9 мес. (как я анализирую сектор см. тут: https://smart-lab.ru/blog/704073.php ).

Далее экспортирую мультипликаторы по нужным мне тикерам из Finviz в Google таблицы (как я экспортирую см. тут: https://smart-lab.ru/blog/717974.php ), а там уже ранжирую их по значениям. В моем случае анализируются 16 коэффициентов с назначением им баллов, на основании которых определяются 1-е, 2-е, 3-е места и т.д.

Что значит ранжировать по мультипликаторам?

Скажем, анализируются 10 компаний на основе ROE. У той, что ROE самый большой, имеет 10 баллов (хорошо), с чуть меньшим — 9 баллов и так по убыванию.

( Читать дальше )

Сбалансированный портфель с растущими дивидендами на российском рынке

- 25 апреля 2021, 19:09

- |

Диверсификация портфеля — должны быть представлены основные отрасли, которые соответствуют выделенному России месту в мировой экономике (капитализм периферийного типа с сырьевой, транспортной (транзитной) специализацией, экологически грязными производствами и сопутствующими направлениями на фоне дешевой рабочей силы).

Ожидаемая годовая дивидендная доходность в целом по портфелю — 5-7% годовых;

Ожидаемый годовой рост дивидендов в целом по портфелю на ближайшие пять лет — 15-18% годовых;

Место компании в отрасли — прибыльный монополист (или близок к монополисту) с глубоким «защитным рвом» (большая сложность входа на рынок для потенциальных конкурентов);

( Читать дальше )

Акции РФ крупных фондов

- 17 марта 2021, 19:20

- |

Есть идея, сформировать портфель на основании динамики видимой информации.

Выбрал самые крупные фонды по сумме чистых активов и просмотрел их.

Получаются такие результаты.

| Газпром, акция об. [1-02-00028-A] | 12,45 |

| ГМК Норильский никель, акция об. [1-01-40155-F] | 11,16 |

| Сбербанк России, акция об. [10301481B] | 10,98 |

| Лукойл, акция об. [1-01-00077-A] | 9,28 |

| TCS Group, деп. расп. [US87238U2033] | 7,19 |

| Сбер — управление активами (добрыня) | |

| Газпром, акция об. [1-02-00028-A] | 13,18 |

| Сбербанк России, акция об. [10301481B] | 12,85 |

| Лукойл, акция об. [1-01-00077-A] |

( Читать дальше )

Как стабильно зарабатывать на опционах?

- 24 февраля 2021, 11:56

- |

Меня часто спрашивают, как можно стабильно зарабатывать на опционах и какую стратегию применять?

На самом деле опционы позволяют заработать колоссальные деньги, если знать какую опционную стратегию нужно применять в каждой конкретной ситуации.

Заработок на отчетности компании

Когда компания публикует отчет о прибылях и убытках, они предоставляют самые последние финансовые показатели, а также дают рекомендации по результатам следующего квартала.

В этом случае, вы можете использовать стратегию «стрэддл» и получить значительную прибыль на высокой волатильности эмитента.

К сожалению, большинство трейдеров учат использовать неправильную опционную стратегию и в конечном итоге они разоряют свой счет.

( Читать дальше )

Открытие Брокер. Инвестиционная стратегия на 2021 год

- 21 декабря 2020, 12:58

- |

👉Глобальная инфляция будет ускоряться, а значит бонды будут хуже чем акции

👉Большая ликвидность будет снижать волатильность и кредитные спреды

👉ТОП-идеи Открытия на рынке акций:

📈 Русал — позитив от слабого рубля и недооценен по балансу за пакет Норникеля

📈 Алроса — позитив от слабого рубля и восстановление рынка алмазов

📈 Петропавловск — опять рубль, и улучшение операционки, возврат дивидендов

📈 Газпром — бенефициар восстановления цен на газ

📈 Сургут ап — переоценка кубышки и очень высокие дивы за 2020 год

📈 Глобалтранс — высокая див доходность, восстановление перевозок

📈 Русагро — рост показателей и рекордные цены на подсолнечник

📈 Сбербанк ап — восстановление экономики и высокие дивиденды

📈 Юнипро — рост дивов в 1,5 раза после восст-я 3блока Березовской ГРЭС

📈 Эталон — перспективный девелопер.

по бондам рекомендуют Самолет1Р8, ЭТС 1Р02, Максима Телеком, Атомстр01 и т.п.

по зарубежным макс. потенциал в: Intel (22%), MRK (27%), BAYN (83%), TOTAL (46%), CME (28%).

А теперь мой комментарий и мое личное мнение:

( Читать дальше )

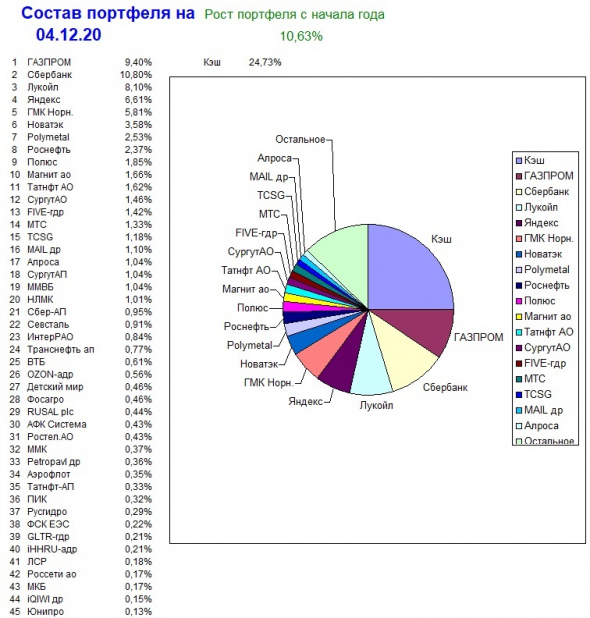

Состав портфеля

- 04 декабря 2020, 13:35

- |

Сегодня прикупил Хед Хантер и в результате окончательно сформировал портфель:

В таком виде портфель просуществует до марта 2021.

Всем успехов в торгах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал