Избранное трейдера Falcone

Как мы выбираем стратегии и торгуем их.

- 20 февраля 2017, 09:08

- |

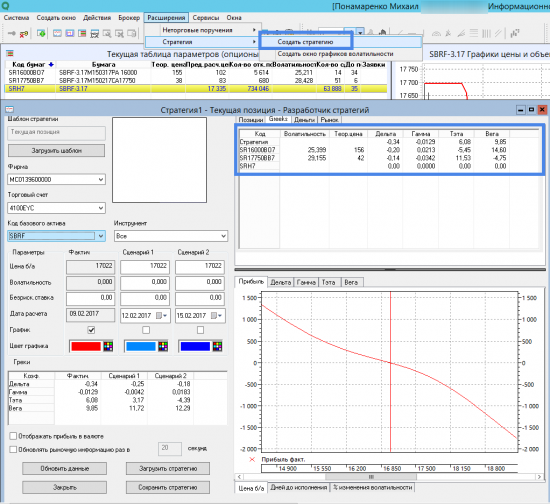

Основная работа нашей компании на фондовом рынке, строится на постоянном поиске и анализе новых стратегий. Вся торговля ведется с помощью алгоритмических торговых роботов. Одновременно, вместе с торговыми стратегиями, мы постоянно в режиме реального времени занимаемся «бектестингом» стратегий, с помощью нашего софта, и вносим коррективы в торговлю. На рисунке №1 отображена схема нашей работы:

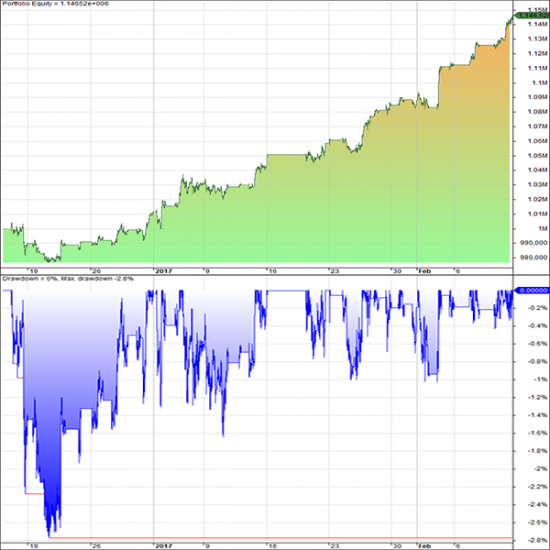

Более 80% времени, в своей работе, мы посвящаем поиску новых стратегий и пересмотру текущего торгового портфеля. Примерно раз в квартал, зачастую это происходит на экспирации, более половины стратегий в своем портфеле, мы меняем. Ранее об этом писал наш коллега Александр, статью можете прочесть здесь. Сегодня мы рассмотрим, как происходит поиск и «бектестинг» новых стратегий. Мы разберем один из примеров на акциях Сбербанка, с сентября 2016 по январь 2017 года. Для начала необходимо на рисунке №2 посмотреть, как выглядит поиск и оптимизация новых стратегий у нас.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 7 )

Как торговать золотом

- 16 февраля 2017, 10:52

- |

Когда доллар ослабевает, цены на золото, как правило, растут, потому что за ту же унцию нужно заплатить больше долларов. Какое влияние может оказывать изменение процентной ставки в США на стоимость золота и как можно торговать золотом.

Когда доллар ослабевает, цены на золото, как правило, растут, потому что за ту же унцию нужно заплатить больше долларов. Какое влияние может оказывать изменение процентной ставки в США на стоимость золота и как можно торговать золотом.

Недавнее ралли по золоту кажется вам лишенным смысла? Давайте посмотрим на это таким образом: в качестве меры веса, унция составляет лишь небольшую часть фунта; однако в качестве меры монетарной ценности, за британский фунт можно купить только небольшую часть унции золота.

Акции и золото

16 декабря 2015 года Правление Федерального резерва США впервые за почти десять лет повысило процентную ставку (красная точка на рис. 1). Как отреагировали цены на золото? В день объявления об этом решении, цены на золото...

Читать дальше: https://utmagazine.ru/posts/19584-kak-torgovat-zolotom

Рекомендуем:

( Читать дальше )

Запись "Сов.секретной" лекции К. Ильинского в Москве.

- 15 февраля 2017, 14:21

- |

Возможно, это была неявная консультация тем кто всё-таки решил сдать лектору теоретический риск-минимум по всему Курсу.

Рад сообщить, что, наконец, лекция опубликована на Лектории.

www.lektorium.tv/lecture/29577

Ипотека vs облагиции

- 13 февраля 2017, 21:23

- |

Всех приветствую.

Сегодня хотелось рассмотреть один теоретический вариант приобретения квартиры.

Вероятнее всего в расчетах есть ошибка и интересно было бы её найти или определить неучтенные риски. Надеюсь на ваши компетентные замечания.

Мы рассматриваем теоретическую ситуацию, что у человека допустим лежит на депозите 5 млн руб. и он собирается приобрести квартиру.

Но он не оплачивает квартиру сразу из этой суммы, а берет ипотеку под 12% годовых с первоначальным вносом 1 млн руб. Ипотечный калькулятор рассчитал ему сумму ежемесячного платежа в 44 043 руб, что составляет 528 516 руб в год.

Далее на остаток 4млн руб (-1 млн руб первоначальный взнос) покупаются облигации с доходность скажем 15%. (пример: КрЕврБ-БО9 RU000A0JVC18), что составляет ежегодного купонного дохода 600 000 руб.

Таким образом по окончанию первого разница составляет – 6516 руб, а если учитывать, что квартиру можно и в аренду сдать, скажем за 25 000руб в месяц, то все 293К руб в год дохода.

( Читать дальше )

Экономика Бахчисарайского района (Крым)

- 13 февраля 2017, 20:08

- |

В рамках программы Экономика Плюс мы продолжаем говорить про разные регионы Крыма. Сегодня пойдёт речь про Бахчисарайский район. Его главные отрасли – это сельское хозяйство и добыча полезных ископаемых. В Бахчисарайском районе важную роль играет туризм, как пляжно-морской, так и экскурсионный. Но… обо всём по порядку.

Видео программы:

( Читать дальше )

Создаю резервы «на жизнь» на случай просадки

- 13 февраля 2017, 12:21

- |

Живу с рынка. Доход нелинеен. Снимать на просадке для меня нежелательно. Поэтому после хороших периодов в торговле создаю резервы «на жизнь».

Полгода семейных трат на депозите.

Следующие полгода — в краткосрочных ОФЗ (на случай длительной просадки).

Остальное – «в работе». После успешных трейдов пополняю «резерв».

А Вы? Создаете финансовую подушку под неблагоприятные периоды?

Торговля от экстремумов. Часть №2

- 11 февраля 2017, 19:51

- |

Напомню, начало тут: http://smart-lab.ru/blog/378912.php

Остановился я на том, что во флетовые дни система работает магически. Покупает на лое, продает на хае. Не совсем, но где-то рядом. Но все это визуально. Настало время как-то посчитать все это дело.

Сразу оговорюсь — период тестирования весьма ограниченный в силу отсутствия истории необходимых параметров. Работаем с тем, что есть, при этом стараемся поймать разные фазы рынка.

Запустил систему с 15 декабря — как новый фьюч пошел. Да, предварительно подкорректировал входы — искал импульсы.

Когда увидел результат, расплылся в дурацкой улыбке и пошел выбирать G-klasse от AMG.

48 сделок, 33 положительных. Супер. На ночь не переносит, никаких рисков.

Потом глянул дневки. Оказалось, протестил зону I.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал