Избранное трейдера Дмитрий

Когда покупать? Самый короткий пост

- 01 февраля 2020, 09:51

- |

У каждого из нас есть около 30-ти лет инвестирования.

БОльшую часть нашей активной жизни мы создаем запасы. А затем тратим накопленное, будучи уже на пенсии.

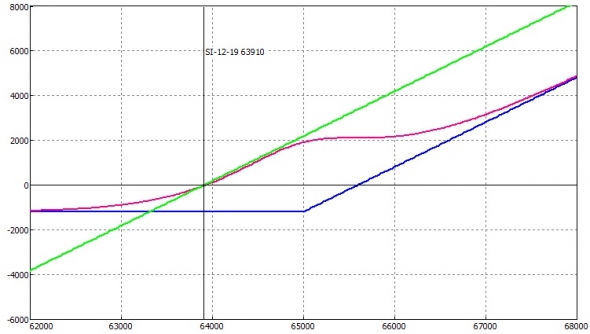

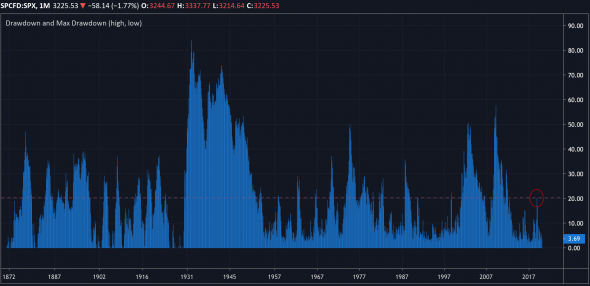

Это месячный график просадок SPX за всю историю индекса:

В среднем, за эти 30 лет, SP500 падает на 20% и больше всего 5 раз.

То самое время, когда нужно покупать акции.

Последний раз такое «окно» открывалось чуть больше года назад.

Сколько у Вас их еще осталось?

Телеграм инвестирующего медведя

В следующий раз — “Как покупать?”.

Разумных Вам выходных!

- комментировать

- ★9

- Комментарии ( 0 )

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

( Читать дальше )

Как перевести деньги в Interactive Brokers со счета в российском банке

- 22 января 2020, 15:17

- |

Сегодня практическая статья: про первичный перевод денег с вашего счета в российском банке на счет Interactive Brokers. Она для тех инвесторов, которые планируют инвестировать через зарубежного брокера, в частности через «Интерактив Брокерс».

Именно первый перевод, потому что последующие переводы делаются элементарно с помощью шаблона в личном кабинете банка, просто нажатием кнопки. И об этом в конце статьи.

Не переключайтесь и вы научитесь делать первый перевод денежных средств на брокерский счет в «Интерактив Брокерс». Расскажу нюансы. Научу как отправлять деньги и не платить комиссию за перевод. Узнаете какую ошибку сделал я при первом переводе и как она исправляется. В конце видео коротко расскажу как делать быстро повторные переводы на брокерский счет.

Брокер «Интерактив Брокерс» обладает русскоязычной поддержкой, как по переписке, так и по телефону. К тому же есть версия сайта данного брокера на русском языке. Поэтому разобраться можно в любой проблеме, даже если вы не владеете английским языком.

( Читать дальше )

Методика покупки иностранных акций в индексный портфель. Полное руководство

- 15 января 2020, 21:37

- |

Как вы знаете, собирать индексный портфель из иностранных акций на СПБ бирже гораздо выгоднее, чем покупать ETF (БПИФ) в России, или ETF за рубежом через иностранного брокера. Однако, чтобы купить сразу все акции из индекса в правильных долях нужна большая сумма, и не у всех она есть. Что делать тем, кто покупает каждый месяц на фиксированную сумму, как распределять эти средства при покупках — разберемся в статье.

( Читать дальше )

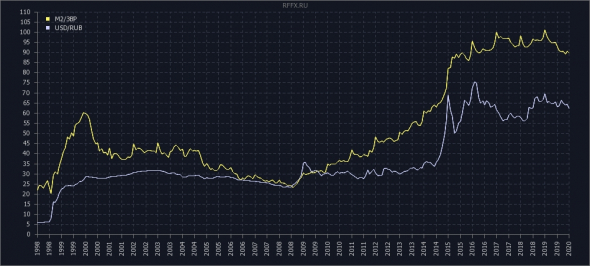

М2/ЗВР

- 31 декабря 2019, 15:39

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +2.3% (49195.3 млрд. руб. против 48083.0)

ЗВР: +1.16% (549.0 млрд.$ против 542.7)

прирост денежной массы:

( Читать дальше )

К вопросу о привлекательности-непривлекательности нашего рынка (по следам выступления Мовчана и MadQuanta)

- 29 ноября 2019, 12:31

- |

1. Индикатором (правда запаздывающим) привлекательности-непривлекательности для иностранных «ковбоев рынка» является динамика наших 5-7 «голубых фишек». Их одновременный рост на 10%+ за относительно короткое время означает приход этих денег, такое же одновременное падение — уход. Любая другая динамика отдельных акций — это наши «внутренние игры», которые не имеют предикативной ценности, если Вы не инсайдер.

2. Приход денег из п. 1 происходит при совпадении трех факторов:

— политическая стабильность и прогнозируемость действий власти;

— мягкая денежно-кредитная политика;

— отсутствие внешних (!) причин для падения цен на нефть на 30% и более.

Что можно сказать об этих факторах конкретно сегодня?

Политическая стабильность есть, но трудно не согласится с утверждением Мовчана из его интервью Верникову, что она держится на одном человеке и Вы знаете о ком речь. Факторы риска понятны — здоровье и «дворцовый переворот».

( Читать дальше )

Если хотите заработать денег - инвестируйте в Россию, если депрессию и язву - читайте Мовчана

- 29 ноября 2019, 01:21

- |

Прочитал тут опус Мовчана "Почему Мосбиржа показывает рекордный рост, несмотря на застой в экономике". И соответствующий пост, смотрю, в топе по добавленному в избранное. Если бы это написал очередной смартлабовец, без образования и опыта, да еще может расстроенный отсутствием роста доходов — нет вопросов. Но читать такое от человека, называющего себя экономистом, финансистом, и окончившего даже (кажется) Чикагскую бизнес-школу — это совсем ни в какие ворота.

Не буду комментировать весь этот плохо структурированный поток сознания (наверное, писалось в пятницу навеселе), но как минимум левым мизинцем опровергнем некоторые сильные фактологические утверждения статьи. Для этого я использовал данные по total return индексам (т.е. дивиденды учтены и реинвестированы, до налогов) разных стран в одной твердой валюте (USD) с сайта MSCI (https://www.msci.com/end-of-day-data-search).

Итак, Мовчан пишет:

Быстрый рост российского рынка акций имеет две малозаметные, но важные особенности. Во-первых, он происходит после грандиозного провала, а во-вторых – в рублях.

( Читать дальше )

ММВБ vs NYSE

- 23 ноября 2019, 13:13

- |

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

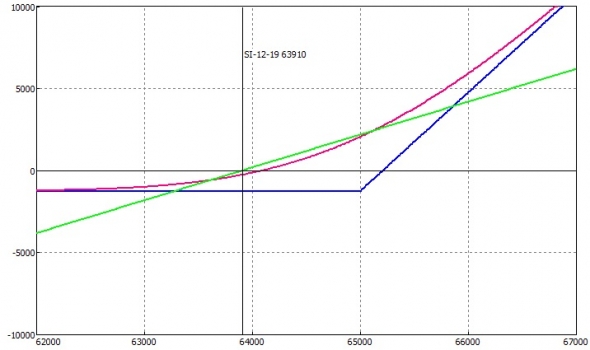

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

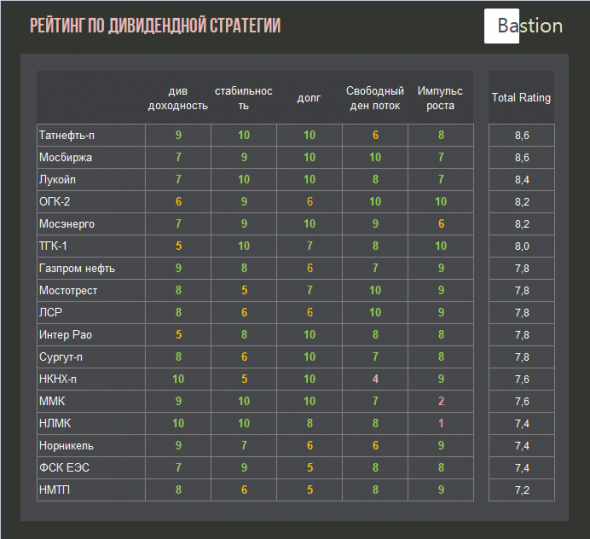

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал