Блог им. goryinyich

Если хотите заработать денег - инвестируйте в Россию, если депрессию и язву - читайте Мовчана

- 29 ноября 2019, 01:21

- |

Прочитал тут опус Мовчана "Почему Мосбиржа показывает рекордный рост, несмотря на застой в экономике". И соответствующий пост, смотрю, в топе по добавленному в избранное. Если бы это написал очередной смартлабовец, без образования и опыта, да еще может расстроенный отсутствием роста доходов — нет вопросов. Но читать такое от человека, называющего себя экономистом, финансистом, и окончившего даже (кажется) Чикагскую бизнес-школу — это совсем ни в какие ворота.

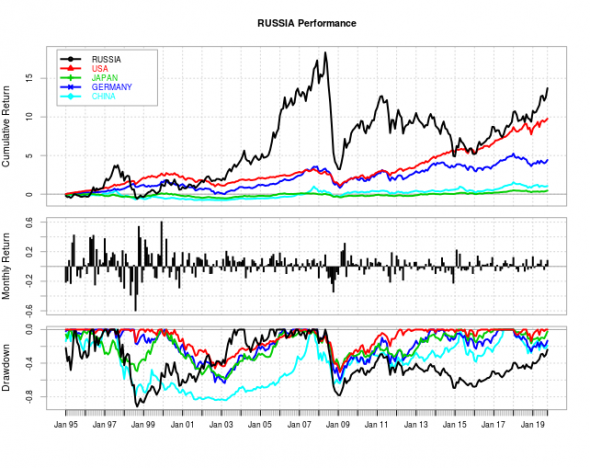

Не буду комментировать весь этот плохо структурированный поток сознания (наверное, писалось в пятницу навеселе), но как минимум левым мизинцем опровергнем некоторые сильные фактологические утверждения статьи. Для этого я использовал данные по total return индексам (т.е. дивиденды учтены и реинвестированы, до налогов) разных стран в одной твердой валюте (USD) с сайта MSCI (https://www.msci.com/end-of-day-data-search).

Итак, Мовчан пишет:

Быстрый рост российского рынка акций имеет две малозаметные, но важные особенности. Во-первых, он происходит после грандиозного провала, а во-вторых – в рублях.

Достаточно чуть изменить интервалы измерения, чтобы результаты российского рынка начали выглядеть совсем по-другому. Индекс РТС (долларовый аналог MOEX) сегодня все еще в полтора раза ниже, чем на пике 2011 года, и в два раза ниже пика 2007 года. В то же время DAX (индекс Германии) и S&P (индекс США) в полтора раза выше, чем в 2007 и 2011 годах, MSCI World выше своего уровня 2011 года в два раза. Nikkei (индекс стагнирующей Японии) вырос за последние восемь лет вообще в три раза.

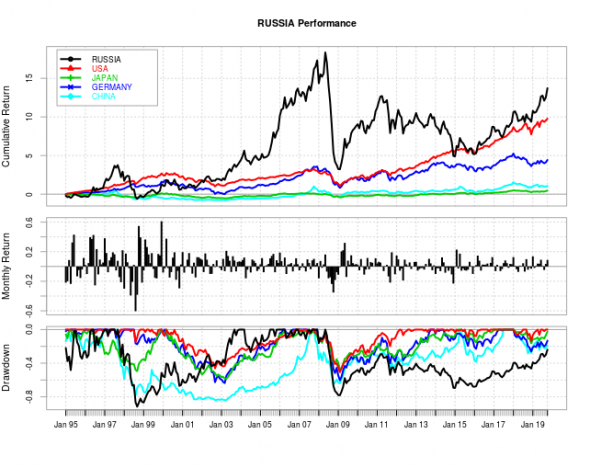

Мы, в отличие от Мовчана, не будем зацикливаться на конкретных датах, выбирая их, чтобы обосновать свой тезис — возьмем данные за всю доступную историю, по России это с начала 1995-го года, соответственно, остальные индексы для сопоставимости я взял с этой же даты, хотя MSCI для развитых стран дает индексы аж с 1970-го года. Для себя я выгрузил данные по 12-ти странам (Россия, США, Канада, Германия, Великобритания, Франция, Испания, Италия, Австралия, Япония, Китай, Индия, Израиль), но чтобы не рябило в глазах, посмотрим индексы с 1995-го года для выборки из самых «любопытных» стран (Россия, США, Япония, Германия, Китай). Хотел еще для троллинга добавить Израиль, но не буду уподобляться Мовчану и унижать евреев.

Ох, мама моя, потише на заворотах, я записываю. Итак, сильнее всего на максимально доступной истории с 1995-го года выросла Россия — почти в 15 раз, на втором месте штаты — примерно в 11 раз, далее Германия — в 5.5 раз, и в хвосте тащатся Китай и Япония, в твердой валюте в лучшем случае за эти почти 25 лет только удвоившиеся.

Из графика же видим, что сделал Мовчан, чтобы в очередной раз мовчануть Россию: взял самый пик пузыря нашего индекса, и рассказывает сейчас, что мы — такие плохие — за 10 лет дотуда не доросли (напомню, Япония смогла сделать перехай своего пика 1989 года только в 2017 — то есть спустя 28 лет, и это с учетом дивидендов!).

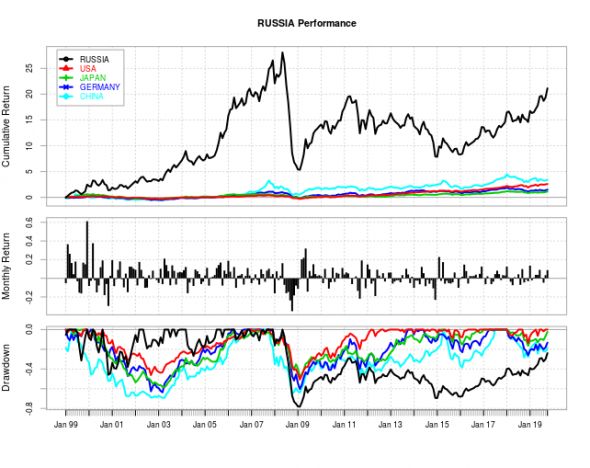

Заметим, я, в отличие от Мовчана, не черри-пикал год начала сравнения. А мог бы тоже сказать, что время, когда президентом был старый больной алкоголик, а страна разворовывалась шайкой олигархов, учитывать некорректно, и давайте начнем смотреть с новой эпохи — 1999 года. И тогда Россия просто кладет всех на лопатки мощным броском самбо:

Но мы не будем опускать уровень анализа до мовчановского, картинка просто призвана показать, что вот это вот

Достаточно чуть изменить интервалы измерения, чтобы результаты российского рынка начали выглядеть совсем по-другому

может работать и в другом направлении.

Ну и напоследок — еще пару перлов из Мовчана:

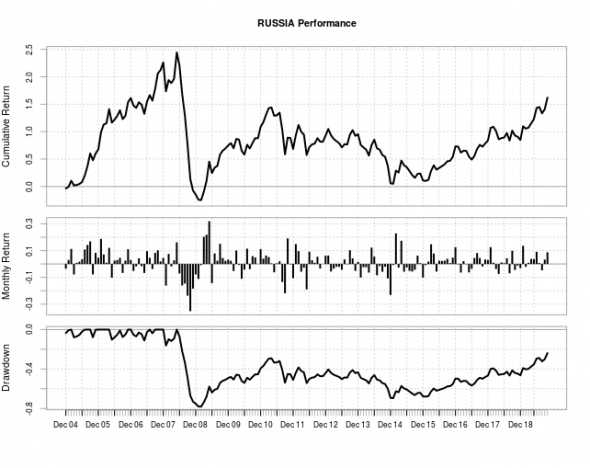

Для тех, кто постоянно держит средства в российских акциях, доходность российского рынка за последние 15 лет равна нулю.

Ну да, ну да, +160% за 15 лет в $ (т.е. 6.6% годовых в $) — почти 0, согласен.

Далее, кажется, в ход пошло уже что-то покрепче пива (возможно, даже запрещенные к употреблению на территории РФ вещества), и Мовчан принялся мовчанить по полной:

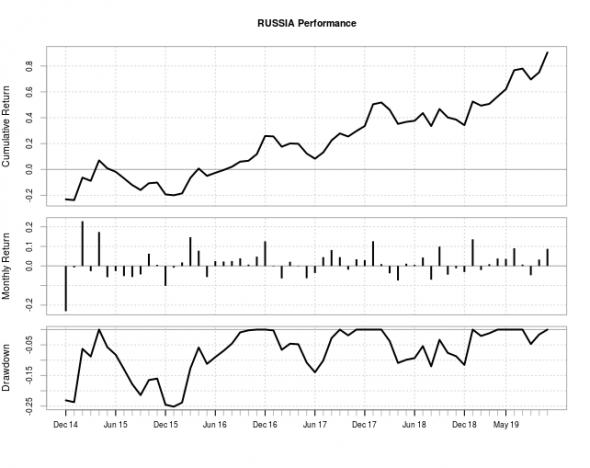

Впрочем, и за последние пять лет инвесторы получили ровно ноль

Это РОВНО НОЛЬ. И мое любимое на десерт:

Долгосрочные инвесторы никогда не зарабатывали на этом [российском] рынке сколько-нибудь стоящих доходов.

Здесь в русский язык уже можно вводить новый глагол: отмовчанил (или лучше отмовчил?). Иногда по пятницам лучше просто мовлча пить, чем статьи строчить. А всем желающим заработать инвестициями — рекомендую Россию (но долгосрочные инвестиции — только людям со стальными… нервами, да).

Чтобы не отставать от моды: подписывайтесь на мой телеграм, инстаграм и прочие фуфлограмы, если они когда-нибудь у меня появятся.

Всем профитов!

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

Кого пытаетесь «пнуть»? ))))

Не все поймут, не все оценят ;)

В данном случае гугль при вводе «черри-» уже понимает, что, скорее всего, пытаются найти.

Доля высокотехнологичного экспорта к промышленному экспорту. У России 11% (2018), у США 19% (2018), у Китая 31% (2017), Германия 16% (2018).

А если считать долю высокотехнологичного экспорта к общему экспорту, то картина похуже, но всё равно не так критичен разрыв, особенно с США.

Раз уж все считают сегодня, то и я попробовал:

Явно мы потребляем высокотехнологичного больше, чем экспортируем.

Мне думается, может вы меня поправите импорт считается из страны откуда был завезен продукт, например Китай. Может быть поэтому в экспорте Китая такие большие доли высоких технологий. Но родина их США.

Американцы создают конкуренцию в разработке высоких технологий и думаю что львиная доля добавленной стоимости все же в мозгах, а не в ногах. Америка и сама растет и дает жить другим, например Китаю, а Китай нам, не давая сырью упасть ниже плинтуса.

а какой в этом смысл? Добрые какие капиталисты). Могли бы иметь полное технологическое преимущество над всем миром, особенно, после распада СССР. Но нет, широта души не позволяет им, раздали всё.

В этом и заключается его добро. Доброта в отличие от добра всегда с улыбкой на устах, и к сожалению она приносит лишь временное облегчение.

Думаю, что раздавать чужое — это не признак широты душевной. Я лично ничего не раздавал, раздавали те кому за это приплатили.

Ни для никого не секрет, что в кулуарах происходят закупки товаров по завышенным ценам и продажи по заниженным, а профит делится.

Ни сколько не удивлюсь, если данная статья далека от реальности как и ВВП РФ 2019 в долларах от ВВП 2013 года, хотя в прессе утверждают, что мы растем.

А если я инвестировал по 150 в начале года, то мой профит сегодня был бы вознаграждением за риск, а не за административный ресурс.

И тараканы у вас в голове пруфами не являются.

С 2004 эффект от девальвации затух и мы получаем рост сопоставимый с ростом цен на нефть, который очень уж похож на прирост 98-2019.

Если обратите внимание, РТС в 2004 отыграл лишь падение с уровней 97 года, ибо девальвировать рубль нужно было плавнее, а не дожидаться пока это сделает рынок. Может быть и не было бы таких сильных разночтений между графиками нефти и РТС 98-2019 и 99-2019.

Но лично меня пугает другое — в 2014 график РТС после девальвации не рос опережающими темпами к нефти, может спустя 15 лет не осталось и секторов где этот эффект проявляется?

А люди с пониженной социальной ответственностью поговаривают, что увеличилась доля непроизводственных расходов после повышения затрат на охрану от внешней и внутренней угрозы.

Самбо блин — дижанейро.

smart-lab.ru/blog/577818.php

Сам он и его фонд сидит в облигациях (т.е. в акциях он ничего не понимает), зарабатывая околонулевую доходность, в то время как нормальные люди гребут на фонде лопатой. Может быть, поэтому и статья родилась — надо как-то себе и клиентам объяснить, как же так? Ответ нашелся: да это вообще все аномально и не по правилам, да и доходность там нулевая.

Может вы сидите в ложе и принимаете законы, которые влияют на графики. Тогда согласен мы с вами в разных категориях.

Дело трейдера исследовать графики, чтобы не дать ипать себе мозги разным экономистам которые не понимают что график это и есть ТОЧКА ЗРЕНИЯ КАПИТАЛА, а не чей-то очередной высер.

И где вы видели. чтобы трейдеры мудозвонам кофе носили? Не облейтесь.

У нас к сожалению выполнить обязательства бюджета можно одним способом — девальвация.

У России двойной профицит.

И низкая долговая нагрузка.

Это что за экономическое открытие?

Вам будет лучше платить 100% на 1000 руб или 10% на миллион?

А с чего вы взяли, что доходы всего 1000?

И не нужно так бурно обижаться.

Какие же нежные великие макроэкономисты SL.

Просто обратил внимание на очевидную написанную вами глупость.

Определяет размер долга к ВВП.

И кстати, Норвегия на 80% бюджет на нефти.

Какой там бизнес?

Что-то не слышал о норвежских социальных сетях или поисковиках.

И если ваш бизнес не может преодолеть ставку ЦБ,

то может нужно его закрыть и отнести деньги в Сбер?

доля нефти в ввп норвегии 30%, ВВП 380 млрд.дол., а доля экспорта нефти 50%.

Не читайте утренних газет и экономистов СЛ.

А если ваш бизнес не может преодолеть ставку ЦБРФ, то всегда есть альтернатива у соседей.

К примеру, стоимость плеча на бирже Спб 7%, Америки 3%. Где лучше торговать?

Ну не все так просто.

У IB требования к депозиту выше,

чем у российских брокеров.

Нет, дешевые деньги — это надувание пузыря.

И это удар по инвесторам.

Да, возможно, выиграют те, кто берут кредиты.

В основном, на айфон, а не на бизнес.

Но пострадают те, кто сберегает.

В России это пенсионеры через Сбербанк.

Ресурсы в экономике вообще должны быть дорогими

как зарплаты, так и стоимость денег

Тогда у бизнеса есть стимул заниматься инновациями и повышением производительности труда.

И вообще, как я уже сказал, если бизнесмен не может заплатить учетную ставку, то есть если у него такая низкая маржинальность,

то пусть идёт работать в офис.

И ещё, венчурное финансирование примерно равно 60%

и почему-то ни Apple, ни Дропбокс ни Фейсбук от этого не пострадали

Я понимаю и наш ЦБ, он сдерживает инфляцию повышенной ставкой %, однако эта ставка направлена не на то, чтобы снизить надувание экономического пузыря, а на то, чтобы сдержать цены, вызванные девальвацией в ответ на нестабильность нашего нефтяного ВСЕ.

Во всех развитых странах тарифы естественных монополий падают в ответ на кризис, а у нас растут, что вносит вклад в инфляцию при экономическом спаде.

Вопрос настолько тонкий. что требует регулярного переосмысления и в рамках нашей дискуссии не решается однозначно.

Однако очевидно то, что разница процентных ставок вот уже как 5 лет подряд используют в своих интересах кери-спекулянты и местные ростовщики, стремящиеся получить легкую наживу на теле стагнирующей экономики.

Норма прибыльности в венчурных проектах высока, но это инвестиционный доход, а не % ставка по кредиту.

Кэри не связано со стагнацией экономики, это скорее разница в восприятии риска, отраженном в том числе в рейтингах агентств.

Очевидно, что у России не может быть ставка как на Западе, поскольку экономики разные.

и на приток иностранных инвестиций в России влияет не столько ЦБ, сколько ФРС и отрицательные ставки по еврозоне.

Такие же диспропорции возникают между франком и долларом, или долларом и ценой.

Но все это не меняет базового экономического принципа — дешевые деньги вредят экономики.

Как и дешёвые ресурсы в целом, дешёвая нефть для Венесуэлы или дешёвый труд для Украины.

и не думаю, что российские инвесторы переходят на Америку потому что там ниже маржиналка

если вам дают плечо на Форексе 1000, это не значит, что вы уйдёте с фонды с его 7 плечом

Несмотря на то, что нефть падает их валюта не так сильно дешевеет против доллара. Может быть там есть механизм сдерживания курса без риска в считанные месяцы израсходовать накопленные за много лет резервы, а может быть внутри Норвегии работают предприятия, тарифы по которым диктует рынок, а не лобби в правительстве.

Насколько я понимаю, что снижение издержек испокон веков считалось конкурентным преимуществом, от него выигрывает не только бизнес, но и общество, покупающее продукты по лучшим ценам. А теперь представьте, что общество переплачивает ростовщикам(богатым) за то что те ни хрена не делают. Это лишь усугубляет расслоение и подрывает покупательную способность в экономике. Какой продукт вы купите на прилавке, в стоимость которого зашиты 20% платы за кредит или 2%?

Я думаю, что вы понимаете, почему россияне предпочитают много импорта, там лучше соотношение цена и качество. Отечественное покупают лишь те, у кого нет выбора. Если нет покупателей, то как развивать бизнес и главное зачем?

Единственный способ выправить экономику — это закрыть рынки от конкуренции и ввести железный занавес. Но как показывает история — это не надолго. Да и придется местных супостатов раскулачивать, а это в рамках закона невозможно.

В параллельной реальности?

Но графики красивые:)

А у вас нет каких-то намёков на статистику о том, сколько живых людей или фондов пересидели в пассивном или почти пассивном лонге в русских акциях из 2007 в нынешние годы и из 1997 в нынешние? Это было бы здорово знать...

Шутки про Газпром по 360, народное ипо ВТБ не на пустом месте родились.

Но вот где взять такую статистику?

Поддерживаю — Сравнивать наш развивающийся рынок, с развитыми рынками — это, по-моему, как сравнивать балет с футболом ))

По ощущениям таких людей не много. Среди простых россиян близка к нулю.

Я владею только из-за того, что работал в ИК и немного общался с людьми, которые покупали много

Есть несколько ПИФов, та же Арсагера, пересидевшие с 2008, почти не меняющие структуру. Смартлабовец UnembossedName делал красивый отчет с кучей табличек по таким фондам.

smart-lab.ru/blog/491204.php

3) Можно ли сравнивать доходности рынков в нац валютах? Если добавить фондовый индекс Зимбабве в нацвалюте?)

По Никкею нашлись данные тут — с реинвестом дивидендов с августа 1989 по август 2019 в иенах -12.755% или -0.454% годовых (индекс при этом упал на -40.500% или -1.716% гдовых), в долларах 13.993% или 0.438% годовых (индекс упал на -22.259% или -0.836% годовых).

РТС с 1995 вырос на 1700% где-то или 12.8% годовых за 24 года. Но по-прежнему ниже и 2008, и 2011

Как написал — я взял total return индексы. Там везде с дивидендами.

Я конечно понимаю что автор рос. патриот и очень хочет видеть доходность после дефолта в будущем, но этого не будет.

Возьмите с 2009 года и посмотрите реальную доходность.

Прочитайте статью

Напомните, какой в 1994-м году случился дефолт?

Давайте с 2019-го тогда, что уж мелочиться. 10 лет — это ни о чем период с точки зрения таких сравнений, долгосрочного инвестора.

Но с 2009-го там все равно рост в 3 раза в долларах получается (см. график), то есть более чем хорошо.

он случился в 1998 что равнозначно по доходности.

хорошо, но остатает от развитых стран

Вы понимаете, что пишете? «Он случился в 1998», и я *специально* взял данные с 1995-го, чтобы взять все падение и ничего не приукрашать. График с 1999-го (сразу после дефолта) там есть — и он эпический.

В список развитых стран у вас, надо полагать, только США попала, так?

германию еще посмотрел

Вопрос то в покупательной способности каждой конкретной валюты, а вот с этим у рубля конкретно большие проблемы даже внутри страны, про остальной мир вообще лучше промолчать…

Насколько понимаю Мовчана из предыдущих выпусков( этот не смотрел), он ратует за инструменты с фиксированной доходностью.

Вероятно, у него это лучше получается

Не верю, что счет мог вырасти в 4 раза при торговле «вполглаза», без плеч и шортов. Нет практически акций, которые так выросли. Значит надо было часто фиксироваться на хаях определенных акций и покупать их при сильных просадках, а на этом пути был и март 14г. и декабрь-январь 16 и апрель 18. Т.е. время, когда человек, который в лонгах, должен был избегая риска выходить по стопу.

Кроме того, курс 14г.-это 31-32руб/дол, а 19г.-64руб/дол.

Т.е. изменение портфеля в валютной состовляющей в 2 раза.

вот график с сайта msci, вроде все в долларах — и выше и 2008 и 2011, кроме никкея

по цифрам РТС с 2008 и 2011 явно хуже

www.howtotrade.ru/nw/index.php?p=1338971357

А подробно по разным периодам все расписано тут

smart-lab.ru/blog/535325.php

И вот когда наш ЦБ начал очень осторожно смягчать ДКП и на это и отреагировали иностранные «ковбои рынка», Мовчан пишет эту статью с подтасовками… Зачем, почему?

Ваше мнение-зачем он это делает? Только из-за оправдания работы с бондами ?

Автор этого топика (из его комментариев следует) против всякой «демшизы» и " либерастни", при этом пишет, что работает в компании, которая инвестирует миллиарды «нерублей», т.е. фактически по сегодняшним понятиям-иноагент и «японский шпиЕн», т.е. налицо раздвоение личности.

А про статью Мовчана я свою гипотезу высказал. На чем она основана? На двух фактах: Мовчан с 2014-го не рекомендовал инвесторам ОФЗ и в своей первой статье против алготорговли в Форбс (за год до нашумевшей из фэйсбук) он прямо написал, что его об алготорговле спрашивают инвесторы.

А на каком основании он был против ОФЗ?

Или просто тараканы?

А то, что треть ОФЗ (по некоторым — половина) у нерезов значения не имеет? Понятно.

Пруфы будут?

Один и тот же Уолл-стрит скупает как первое, так и второе.

Или у них разделение?

Я год назад примерно заинтересовался Мовчаном, системно послушал тучу интервью и выступлений, в итоге понял, что он не заслуживает внимания, поскольку подтасовывает и часто противоречит сам себе. Разбирать его туманно-пространные высеры неблагодарное занятие, но рад, что вам было не лень. Глагол «мовчанит» взял на вооружение. ) Чем Мовчана слушать, лучше уж Гуриева тогда, тот хотя бы фактами оперирует. Дал себе слово не тратить на Мовчана и минуты своего времени, пусть мовчанит для профанов.

Нормально.

Про анонимность говорит кастрюлебот, у которого даже ника нормального нет.

Минстец совсем тебя не ценит.

А в чем собственно диванный бой?

Мовчан — это новый хуру?

Просто не со всеми инфоцыганами имею честь

И подозреваю что счет его растет (если растет, т.к. это просто рисунок в редакторе) от довносов денег с Аленки.

Кстати, его облигационный фонд (особенно если учесть комиссию, налоги да и риски управления) проигрывает тупой покупке евробондов минфина. :-)

Вероятно поэтому он и перешел к разводу мелких лохов, раньше он крупных куканил.