Избранное трейдера Антон Денисков (Fry)

Как я свой депо разгонял. 400% + в долларах.

- 05 февраля 2020, 13:12

- |

В прошлом году ставил эксперимент и решил поделиться с вами некоторыми фактами.

Стартовый депо 10 000 $. Конечный 49 000$

Всего 112 сделок. Количество прибыльных 70%

Самый большой профит 7286$ — Купил путы Теслы, в тот день когда презентовали Кибертрак, на след вечер закрыл. Правда еще через день отдал 1\3 из этой суммы, сделав ставку что падение продолжится, хотя сам перед этим рассчитал уровни, и рост акций по ТА. Запутал сам себя.

Самый большой убыток -6225$ на шорте DAX

Самая большая просадка по одной позиции 35%, когда не вовремя вошел по индексу индии и решил пересиживать.

P:L 1,8:1 — говорят что мало, но что есть, работаю над этим.

Среднее время позиции 5 дней. Торговля на этом счету велась с июля по декабрь 2019.

2 или 3 раза брокер присылал маржин колл, приходилось оперативно освобождать маржу.

Не делайте так или жрите таблетки пофигзма :)

UPD: Специально для новичков повторю биржевую истину в которой рано или поздно убедится каждый: на бирже теряют деньги 95% людей. Данный эксперимент не означает что я не сливал свои депозиты в предыдущие разы. :)

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 36 )

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

( Читать дальше )

Три интересных предложения переезда в Италию или Грецию, если вас всё достало. Трейдить при желании вы и там сможете.

- 24 января 2020, 05:31

- |

Ну если всё так плохо, то может быть стоит всё изменить кардинально? Это же вполне возможно. И по мне, что-то предпринимать гораздо лучше, чем сидеть и постоянно нудеть, как всё фигово.

В общем, поскольку нефть падает в рамках прогноза, а я перешла на среднесрочку, то, в основном, сейчас занимаюсь поиском интересных инвестиционных проектов в недвижимости. И на эти предложения наткнулась совершенно случайно (мне самой нужно немного в другом ракурсе) так что если заняться поиском подобных предложений всерьёз, то, наверное, можно найти ещё интереснее.

А пока вот, варианты для тех, кого действительно всё достало:

1. Греческий остров Антикитера ждёт молодых переселенцев. Площадь острова 20 квадратных миль, находится между островами Крит и Китира.

( Читать дальше )

Критерий Келли через нормальное распределение

- 20 января 2020, 21:27

- |

Ещё до того как я познакомился с критерием Келли, я уже успел наработать собственную широкую базу риск-оценок. И вопрос отказа от этого критерия для меня был, по сути, риторическим, тем более, что Келли, как бы мы того не хотели, достаточно примитивный (упрощённый) критерий. Но прежде чем отказываться от критерия хорошо бы вообще понять что это такое, учитывая, что критерий представляет весьма простое решение сложной задачи и интересен именно этим.

Для примера возьмём игру с нулевым E, в которой выигрыши распределены равномерно, с вероятностью 50/50 и представлены множеством {+50%,-50%}. За некоторое количество повторений, например за два раунда, мы будем иметь следующее распределение финансового результата:

- 25% случаев — выигрыш 125% капитала до 2.25 (два выигрыша подряд)

- 25% случаев — проигрыш 75% капитала до 0.25 (два проигрыша подряд)

- 50% случаев — проигрыш 25% до 0.75 (один выигрыш и один проигрыш)

Рассчитав статистические моменты этого распределения легко убедиться, что средний выигрыш, как это положено, будет равен нулю, а наиболее вероятный вариант (мода) будет представлен проигрышем 25% капитала. Теперь, если варьировать ставку, можно убедиться, что с ростом ставки математическое ожидание по крайней мере не снижается, а мода, то есть наиболее вероятный исход — падает.

( Читать дальше )

Инвестируем на основе показателей EV/FCF, NetDebt/FCF

- 19 января 2020, 19:46

- |

Новый 2020 год начался для российского рынка какой-то вакханалией, не было ни одного дня чтобы не выстрелила очередная компания. Еще вчера инвесторы ждали новый 2008, а сегодня забыли и начали покупать все подряд, как будто собираются держать бумаги десятки лет.

Все это напоминает крипторынок в 2017 году. Скорее всего причиной роста, как и в случае с криптовалютами стал приход новых инвесторов(фондов) с огромным количеством наличности. Масла в огонь подливают телеграмм каналы которые выдают десятками «инвестиционные идеи» и тем самым еще больше разгоняют бумаги, в которые засаживаются ничего не подозревающие новички.

В текущей ситуации начинающим инвесторам может показаться что рынок — это особое место, где капитал преумножить не составит никакого труда, а изучать отчетности и анализировать дела в приобретаемых компаниях это все от лукавого. Такое ошибочное суждение, в начале моей самостоятельной карьеры, мне обошлось не особо дорого, но запомнилось надолго. Вот пара моих сделок.

( Читать дальше )

ЧТО БЫЛО СО МНОЙ, КОГДА Я УБЕДИЛСЯ, ЧТО РЫНОК ДАЛЕКО НЕ ХАОТИЧНЫЙ.

- 17 января 2020, 18:06

- |

Общаясь с трейдерами, наблюдая за ними я понял, что все они также торгуют по популярной системе, но не зарабатывали особо ничего несколько лет, а то и заканчивали торговать. Неужели так все просто, легко, что можно в коллективе стать успешным выполняя непонятные правила, но популярные? Почему все учат других зарабатывать, а не сами зарабатывают на бирже и в чем их выгода, в чем подвох, который не видит большинство ?

Большинство, это те, кто не способен шевелить своими извилинами и анализировать суть своих действий. Большинство — это стадо, которым, как известно, легко управлять. «Все побежали, и я побежал», вот примерный сигнал к принятию решений большинства жителей нашей планеты. Никто же не станет спорить, что огромное количество людей, например, считает:«То что дороже — значит лучше, значит качественнее, полезнее, прочнее, вкуснее...», не смотря на то, что далеко не во всех случаях, это действительно так.

( Читать дальше )

НДФЛ-3 без проблем?

- 13 января 2020, 19:42

- |

В этом году как-то подозрительно легко все проходит с подачей декларации. Я ее уже подаю 6-ой год подряд. За это время заполнял в бумажном виде, в программе, в личном кабинете. И каждый раз раздавался звонок из ФНС с просьбой что-то там еще сделать или донести, или у меня были вопросы по заполнению, и я уже кого-то там дергал, или вообще что-то не работало толком, и надо было топать ножками по старинке.

Короче говоря, в этом году я все заполнил через обновленный личный кабинет за 30 минут (!), вздохнул и отправил. И, вуаля, процесс пошел. Как-то необычно легко и просто. Ждем...

С чем столкнулся:

1. Ограничение по файлам 20 мб. Пришлось все свои 43 файла пережимать. У кого 4 бумажки, тому не грозит.

2. Не особо очевидно (даже с подсказками), где писать остаток по вычету за недвижимость (и проценты), а где за прошлые годы, чтобы он посчитал все корректно. Только опыт прошлых лет подсказал сделать правильно. Это пока не для людей.

( Читать дальше )

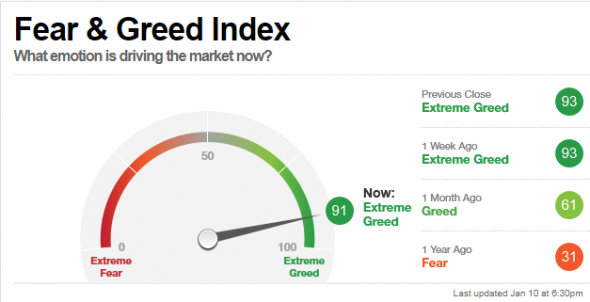

Индекс страха и жадности. Полный расклад по индикатору для вас. Он же любимый Демуры.

- 13 января 2020, 15:36

- |

Показания индикатора в пятницу.

Многие его видели и знают, наверно любимый индикатор Степана Демуры. Часто показывает на своих семинарах особенно когда на мин. и макс.

Так как его считают?

В индикатор входит 7 показателей.

Stock Price Momentum

Stock Price Strength

Stock Price Breadth

Put and Call Options

Junk Bond Demand

Market Volatility

Safe Haven Demand

Теперь про каждый по отдельности подробно.

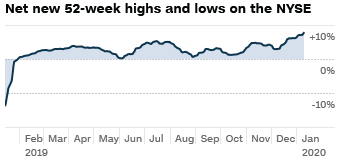

Stock Price Strength

Число акций, достигших 52-недельных максимумов, превышает число достигших минимумов и находится в верхней части своего диапазона.

( Читать дальше )

Мои итоги 2019

- 13 января 2020, 11:51

- |

Прошедший год оказался ну совсем средненьким. И в жизни, и в торговле. Сначала про рыночные аспекты:

1. На счету из профиля удалось сделать +18,2%. Первую половину года изрядно пилило, особенно в феврале и марте. Минимум показал в конце марта, почти повторил его в конце мая. Резко исправил ситуацию июнь. Затем были прибыльные сентябрь и октябрь. Вроде появилась трендовость, но минимальная вола иногда приводила к недобору по системам. Как итог, часть трендов был недозагружен.

Картинки по счету из профиля – три кризисных года для моей торговли. Наихудшая по результату трехлетка начиная с 2012 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал