Избранное трейдера FullCup

►Трейдеры! С днём Пионерии! (Кавер)

- 19 мая 2020, 10:26

- |

Взвейтесь деньгами, зелёные Эквити!

Трейдеры мы — дети Эклектики.

Близится эра удачных торгов.

Клич «трейденёра»: «Всегда будь готов!»

Радостным трейдом с маржою веселой

Мы пролетаем над Маржинколом.

Близится эра удачных торгов.

Клич «трейденёра»: «Всегда будь готов!»

Грянем мы дружно песнь удалую

За «трейденёров» — семью мировую,

Будем примером стопов и торгов.

Клич «трейденёра»: «Всегда будь готов!»

Видим на графике вымпелы-флаги,

Дети Эклектики, смело за нами!

Близится эра удачных торгов.

Клич «трейденёра»: «Всегда будь готов!»

.

- комментировать

- ★3

- Комментарии ( 8 )

Торговля BRENT с помощью алгоритма BRENTALGO

- 19 мая 2020, 09:58

- |

Каждый день я торгую Brent на срочном рынке ММВБ при помощи собственной стратегии, которую переложил на алгоритм. Веду небольшой канал с отчетами и информацией по рынку. Буду рад комментариям и обсуждениям.

- Рассказал про стратегию на Smart-Lab'e

- Поговорили с VC о том, зачем это все нужно

- Канал с отчетами, информацией о рынке и ссылкой на алгоритм

Сегодня экспирация WTI. Многие участники рынка ждут реакции, похожей на предыдущую распродажу. Однако, тех факторов, которые сложились в предыдущий раз, сейчас на рынке не наблюдается. Все чаще начинают появляться сообщения о второй волне эпидемии в Китае, пока не похоже, что это влияет на движение цены. Участники OPEC+ в первой половине мая жестко соблюдают сделку, а спрос на нефтепродукты начинает возвращаться. Сегодня поздно вечером API, посмотрим продолжится ли тренд на снижение запасов.

►Торгуем нефтью вместе с FullCup 19.05.2020

- 19 мая 2020, 09:20

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ!

Пусть в Вашем доме будет Мир, Здоровье и Благополучие !!!

.

Благополучного дня!

ТС в нефти со вчера в лонгах по 35,05; стоплосс на продажу на 35,02

.

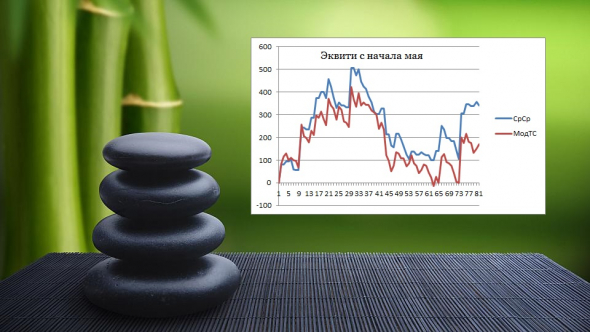

Повторюсь, тактика СрСр на росте нефти торгует лучше (игнорирует стопосъёмные шорты).

Перенос лонга у ТС не удался. И да, стоп ТС, похоже, не устоит...

.

это Эквити робота ТС в шагах (пунктах, центах) с начала мая: (По абсциссе — номер срабатывания сигнала ТС, по ординате — результат в шагах (пунктах, центах) на один контракт.)

( Читать дальше )

Трейдинг с положительным матожиданием-2

- 18 мая 2020, 16:34

- |

Торгуешь в ноль на фьючерсах или на форекс? Не жди! Торгуй спредами и сэкономишь время, нервы и деньги, ведь в спредах стоп лишь в 10% случаев…

Для тех, кто еще сомневается, что надо входить селлстопом 1.0785: посмотрите на опционы, которые истекают через 18 дней. Тут очевидное преимущество доллара над евро по открытому интересу и объемам. Красным и синим я подчеркнул, в чем сила американца. И при такой волатильности очень опасно ставить линейный стоп. Лучше прибегнуть к альтернативе, которая даст минус гораздо реже. При фьючерсе 1.0846 можно продать колл 1.085 по 62 и купить колл 1.0875 по 52. Если падаем или стоим на месте, то профит через 18 дней- 9 пунктов. Если север на 29 и более пунктов, то минус всего 16 пунктов, но минус этот будет лишь в 10% случаев.

https://www.youtube.com/watch?v=pG8b2KAQ-8k&list=PLC1-T8QPDnKKJNiWigCQXnsmkM4lZ1lqf&index=43

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

Враги нашего мозга

- 18 мая 2020, 11:48

- |

В этом посте опишу несколько факторов, влияющих на производительность нашего мозга. Важнейшие, на мой взгляд, ограничения, продиктованные во многом суетой нашей жизни. И работая с которыми можно существенно увеличить свою продуктивность.

Некоторые описанные идеи и цитаты для поста взял из великолепной книги Тео Компернолли «Мозг освобожденный». Маст рид для любого, желающего найти скрытые резервы своих возможностей.

1. Гиперподключенность

Смартфон обладает массой полезных функций. Телефон, камера, мгновенный выход в интернет для поиска необходимой инфы и т.п. Устройство может упростить жизнь.

Однако в контексте описываемой в посте темы – выгода не так очевидна. Постоянное использование мессенджеров, соцсетей приводит к формированию вредной привычки. Привычки всегда находиться на связи и немедленно реагировать на любой раздражитель.

Смартфон развлекает. С ним не так скучно. Но вместе с этим у современного человека совершенно пропадает способность концентрироваться. Смартфончик обеспечивает желание развлечься, но в то же время вносит колоссальную дезорганизующую составляющую в нашу работу. И не только в работу. Отдыхать тоже нужно не отвлекаясь! Почему? Описал в посте Как происходят озарения.

( Читать дальше )

►Торгуем нефтью вместе с FullCup 18.05.2020

- 18 мая 2020, 09:12

- |

Благополучного дня!

ТС в нефти с пятницы в лонгах по 31,65; стоплосс на продажу на 32,34

.

Сегодня экпира опционов ( ошибся, она была 14 мая! Исправил) лайт — все движняки поздно вечером или завтра.

.

( Читать дальше )

Кому должен, всем прощаю! Долг идёт на рекорд.

- 16 мая 2020, 18:32

- |

Здравствуйте, коллеги!

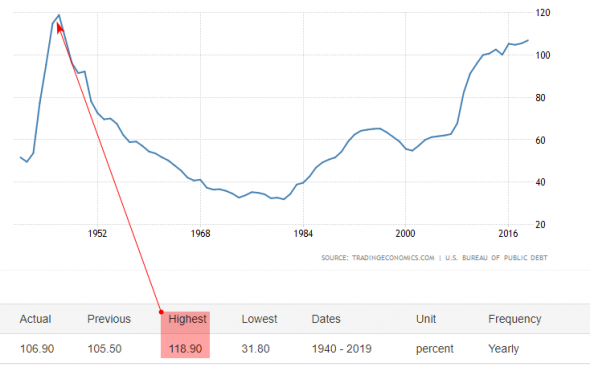

Как вы думаете будет двойная вершина или перехай? :

United States Gross Federal Debt to GDP:

( Читать дальше )

Об опционах без зауми.

- 16 мая 2020, 16:40

- |

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

( Читать дальше )

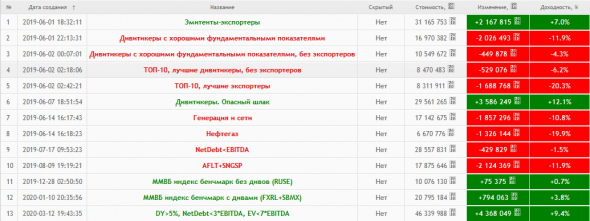

Результаты портфельного инвестирования. 01 июня 2019г — 15 мая 2020г

- 16 мая 2020, 03:30

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал